Hedge Fund

- Information

- Fondi, ETF e Indici

- Prima pubblicazione: 04 Febbraio 2023

«I don't think that hedge funds are bad per se. I think they're just one more financial tool. And in that sense, they're useful».

Barack Obama«I can't figure out why anyone invests in active management, so asking me about hedge funds is just an extreme version of the same question. Since I think everything is appropriately priced, my advice would be to avoid high fees. So you can forget about hedge funds».

Eugene Fama

Questo articolo fa parte del Percorso per principianti, pensato per chi desidera apprendere le basi della finanza personale e degli investimenti. In fondo alla pagina, troverai il link al prossimo articolo del percorso.

Indice

- Inquadramento storico

- Inquadramento giuridico

- Tipologie, strategie di investimento e dinamiche di mercato

Inquadramento storico

La nascita degli hedge fund risale al 1949, negli Stati Uniti, quando Alfred Winslow Jones – un sociologo e scrittore australiano trasferitosi con la famiglia negli Stati Uniti all'età di 4 anni – creò la A.W. Jones & Co, una società di investimento con un capitale di 100.000 dollari.

La sua intuizione fu quella di utilizzare una strategia diversa da quella dei fondi comuni allora esistenti: una strategia diametralmente opposta a quella della replica del mercato, che tende ad annullare il rischio specifico e a mantenere soltanto il rischio di mercato (o sistematico).

L'obiettivo di Jones era, infatti, quello di annullare il rischio di mercato acquistando azioni di società che riteneva sottovalutate e vendendo allo scoperto azioni di società che, secondo lui, erano sopravvalutate: in questo modo, riusciva a diminuire sensibilmente la volatilità del portafoglio nonostante l'utilizzo della leva (aumento dell'esposizione sul mercato grazie a risorse finanziarie prese in prestito).

Le innovazioni di Jones non finirono qui: fu il primo a riconoscere ai gestori del fondo una commissione legata ai profitti realizzati, anziché all'incremento della massa gestita. Per mitigare il possibile aumento di rischio dovuto alla posizione di conflitto di interessi dei gestori, Jones fece in modo che partecipassero al capitale del fondo: con questo accorgimento, l'obiettivo dei gestori del fondo sarebbe coinciso con quello dei clienti.

La strategia ideata da Jones prevedeva quindi l'hedging delle posizioni lunghe (acquisti di azioni) con quelle corte (vendite allo scoperto di azioni): per questo motivo, i fondi simili a quello di Jones vennero definiti hedge fund.

Il successo fu strepitoso: il fondo di Jones nel decennio 1955-1965 guadagnò, al netto di tutte le spese e commissioni, il 670%, a fronte del 358% messo a segno dal migliore dei fondi comuni e del 225% raggiunto dallo S&P 500.

Altri hedge fund furono costituiti negli anni seguenti, soprattutto a partire dagli anni '60 del secolo scorso. Una loro forte espansione, però, si verificò nel 1966 con la pubblicazione sulla rivista Fortune dell'articolo The Jones Nobody Keeps Up With, che sottolineò le grandi prestazioni conseguite dall'hedge fund di Jones. Fu questo articolo a stimolare la costituzione di molti altri hedge fund, incluso Quantum Fund, gestito da George Soros.

Quantum Fund diventerà uno degli hedge fund più conosciuti al mondo, soprattutto a causa della sua natura fortemente speculativa: tra gli altri, si ricordano i suoi attacchi alla sterlina inglese e alla lira italiana del 1992, che fruttarono al fondo più di un miliardo di dollari e causarono forti svalutazioni di queste due valute, nonché l'uscita del Regno Unito e dell'Italia dal Sistema monetario europeo.

L'aggressività del Quantum Fund e delle molte speculazioni valutarie di cui si è reso protagonista hanno cambiato la percezione degli hedge fund: se con Jones, gli hedge fund volevano abbassare il rischio di un investimento attraverso una diminuzione della volatilità, con Soros diventarono un'entità finanziaria spesso associata a un alto rischio e una spregiudicata gestione del capitale.

Gli hedge fund verranno anche accusati – non sempre a ragione – di essere una delle principali cause delle più recenti crisi finanziarie, come quella dei Subprime verificatasi tra il 2007 e il 2009.

Non sempre le storie di questa tipologia di fondi sono state coronate dal successo: la crisi del 1973-1974, ad esempio, portò la chiusura di numerosi hedge fund e, per lo stesso Jones, il 1970 fu un anno contraddistinto da una pesante perdita (oltre il 10% peggiore di quella dello S&P 500).

Il 1975 vide la nascita della Bridgewater Associates, la società di gestione degli investimenti fondata da Ray Dalio: nei primi anni di vita, la Bridgewater Associates si limitò a svolgere attività di consulenza in materia di investimenti istituzionali, ma a partire dall'inizio degli anni '90 lanciò gli hedge fund Pure Alpha e All Weather, che cresceranno nel tempo fino a far diventare Bridgewater Associates, oggi, il più grande hedge fund del mondo.

Gli anni '80 furono caratterizzati da una rinnovata ondata di entusiasmo nei confronti degli hedge fund. I fattori che contribuirono a questo successo furono diversi:

- Libertà nella scelta di uno stile di investimento.

- Utilizzo della leva finanziaria.

- Forti movimenti dei mercati finanziari, inclusi quelli delle valute e delle materie prime.

Le storie di successo si moltiplicarono: quella del The Tiger Fund è una delle più conosciute. Nel 1980, Julian Robertson costituì The Tiger Fund, con un capitale di 8 milioni di dollari. La sua espansione fu talmente grande che nel 1998 il suo valore raggiunse i 22 miliardi di dollari.

Purtroppo, alcuni investimenti poco fortunati fecero crollare The Tiger Fund, che chiuse i battenti nel marzo del 2000.

Negli anni '90, gli hedge fund si moltiplicarono: fu il decennio della loro esplosione definitiva, contraddistinta dalla nascita di molte nuove strategie di investimento.

Quando si parla di hedge fund, comunque, non si può fare a meno di citare il clamoroso fallimento del Long Term Capital Management (LTCM).

Il LTCM venne fondato nel 1994 da John Meriwether e si basava su modelli matematici a cui avevano lavorato due premi Nobel per l'economia come Robert Merton e Myron Scholes.

Questi modelli furono utilizzati con un'aggressività fuori dal comune anche per un hedge fund: inizialmente, le cose andarono magnificamente bene, tanto che il LTCM riusciva a ottenere dei profitti colossali e «acquistò un tale peso da poter dettare condizioni alle banche offrendo loro leverage». I manager del LTCM divennero molto ricchi e l'enorme capitale raggiunto dal fondo li costrinse ad andare a speculare su mercati che conoscevano poco, come le opzioni S&P 500 e l'arbitraggio su fusioni e acquisizioni.

Il LTCM esasperò l'uso della leva: basti pensare che nel 1998, «con solo 4,72 milioni di dollari di patrimonio, l'azienda prese a prestito qualcosa come 125 miliardi di dollari contro 129 miliardi di asset e aveva una posizione fuori bilancio in derivati di circa 1.250 miliardi di dollari».

Una tale esposizione non poteva che essere il preludio a un disastro, che avvenne poco tempo dopo. Nel 1998, infatti, la Russia andò in default e i tassi di interesse russi scesero a livelli molto al di sotto della media. Il LCTM aveva invece scommesso un capitale enorme sulla crescita dei tassi di interesse russi e, ogni volta che questi andavano in direzione contraria, i manager continuavano a comprare in leva raddoppiando le posizioni. In breve, si verificò una crisi di liquidità insanabile e l'inevitabile fallimento del LCTM.

Il primo decennio del terzo millennio vide gli hedge fund ancora protagonisti: dopo la crisi finanziaria dotcom, che colpì i mercati tra il 2000 e il 2003, ci furono addirittura dei fondi pensione e delle compagnie di assicurazioni che, soprattutto negli Stati Uniti, iniziarono a investirci.

Di lì a poco, però, sarebbe scoppiata una nuova – più grave – crisi finanziaria: quella dei subprime. Molti hedge fund chiusero i battenti; l'entusiasmo e soprattutto i capitali indirizzati verso questa forma di investimento calarono notevolmente.

Pur non essendo il gestore di un hedge fund, il settore non venne aiutato dalla scoperta – avvenuta alla fine del 2008 – dell'enorme frode finanziaria ideata da Bernie Madoff, che raggiunse il valore di 65 miliardi di dollari (si trattava di un classico schema Ponzi).

Tutti questi eventi indussero la SEC ad aumentare i controlli sugli hedge fund: è del 2010 il Dodd–Frank Wall Street Reform and Consumer Protection Act, che modificò i meccanismi di regolazione della finanza statunitense in moltissimi aspetti, in modo da tutelare maggiormente i consumatori. È del 2011, invece, la direttiva europea Alternative Investment Fund Managers (AIFMD), che stabilì nuovi standard di controllo per gli hedge fund e il private equity.

Oggi, negli hedge fund continuano a essere investiti miliardi di dollari in tutto il mondo: tuttavia, la loro percezione è cambiata e i clienti sono soprattutto persone facoltose o con esigenze finanziarie molto sofisticate.

Inquadramento giuridico

«Da ragazzo ero anarchico, adesso mi accorgo che si può essere sovversivi soltanto chiedendo che le leggi dello Stato vengano rispettate da chi governa».

Ennio Flaiano

In Italia, la storia degli hedge fund parte nel 1999, con il Decreto del Ministro del Tesoro n. 228 del 24 maggio, seguito pochi mesi dopo dai Regolamenti attuativi della Banca d'Italia del 20 settembre 1999.

L'hedge fund, in italiano, è stato definito dal legislatore "fondo speculativo" e le norme che lo regolano sono elencate nell'articolo 16 del decreto precedente.

In particolare, le seguenti disposizioni lo distinguono dal fondo comune di investimento:

- Le SGR possono istituire fondi speculativi il cui patrimonio è investito in beni che possono essere diversi da quelli stabiliti nell'art. 4, comma 2.

- L'importo minimo della quota iniziale non può essere inferiore a 500.000 euro e le quote sono indivisibili.

- Le quote dei fondi speculativi non possono essere oggetto di sollecitazione all'investimento.

- Il valore della quota è pubblicato mensilmente.

Queste disposizioni sanciscono una maggiore libertà di scelta su dove e come investire da parte dei gestori. Gli investitori, invece, non possono essere sollecitati ma devono attivamente proporsi e disporre di un capitale iniziale non indifferente.

Per finire, è importante notare come i fondi speculativi possano essere istituiti o gestiti soltanto da SGR che hanno per oggetto esclusivo l'istituzione o la gestione di tali fondi.

La prima società a essere stata autorizzata da parte della Banca d'Italia all'istituzione di fondi speculativi di diritto italiano è stata la Citco Kairos nel 2000.

Vennero creati quattro fondi speculativi:

- Pegaso European Equity Fund, che aveva come obiettivo una performance del 15-20% all'anno da realizzarsi con una volatilità inferiore a quella degli indici azionari europei.

- Pegaso US Equity Fund, che aveva come obiettivo una performance del 15-20% all'anno da realizzarsi con una volatilità inferiore a quella degli indici azionari statunitensi.

- Pegaso Low Volatility Fund, che aveva come obiettivo una performance del 10-12% all'anno da realizzarsi con una volatilità inferiore al 4%.

- Pegaso Multi-Strategy Fund, che aveva come obiettivo una performance del 12-15% all'anno da realizzarsi con una bassa volatilità attesa.

In Italia, i fondi speculativi hanno visto una costante crescita fino al 2007, quando il patrimonio totale gestito superò i 25 miliardi di euro. La crisi dei subprime ha causato un cambio di trend: il patrimonio si è dimezzato nel giro di un paio di anni, per poi continuare a decrescere negli anni successivi in modo inesorabile.

All'inizio del 2021, le masse gestite dai fondi speculativi in Italia erano scese a 2,310 miliardi di euro, rappresentando soltanto lo 0,2% del totale gestito dai fondi aperti. Una discesa avvenuta mentre, nel resto del mondo, la raccolta degli hedge fund è stata positiva.

In Italia, il futuro dei fondi speculativi non sembra essere particolarmente roseo: lo scenario politico ed economico-finanziario attuale e lo spettro di una recessione globale di certo non aiuteranno questo settore che, almeno nel breve termine, vedrà probabilmente una continuazione del trend discendente delle masse gestite.

Tipologie, strategie di investimento e dinamiche di mercato

«Nell'elaborare una strategia è importante riuscire a vedere le cose che sono ancora distanti come se fossero vicine ed avere una visione distaccata delle cose che, invece, sono più prossime».

Miyamoto Musashi

Prima di passare all'analisi delle numerose strategie di investimento utilizzate dagli hedge fund, è necessario approfondire alcune loro caratteristiche peculiari.

- Investimenti e disinvestimenti. Per entrare e uscire da un hedge fund ci sono delle condizioni da rispettare: come abbiamo visto per i fondi speculativi italiani, ad esempio, servono dei capitali minimi per acquistare quote di un hedge fund. In generale, non si scende sotto i 100.000 euro o equivalente in altra valuta, ma in molti casi possono servire 2 milioni o più.

I rimborsi, invece, potrebbero essere vietati per un certo periodo di tempo e, in generale, serve un preavviso compreso tra 30 e 90 giorni per poterli effettuare.

Questi ultimi due vincoli potrebbero sembrare troppo penalizzanti per gli investitori, ma sono necessari per tutelare il patrimonio e gli altri partecipanti al fondo: spesso, il sottostante degli hedge fund è poco liquido e non può essere monetizzato nello spazio di poche ore o giorni senza subire perdite eccessive. Inoltre, può servire tempo affinché i beni acquisiti dal fondo siano in grado di produrre un rendimento con una ragionevole probabilità di successo. - Commissioni. La classica struttura commissionale degli hedge fund è la "2 and 20": 2% di commissioni di gestione (management fee) e 20% di commissioni di incentivo. Il 20% viene generalmente pagato soltanto quando il fondo supera una determinata soglia di rendimento (hurdle rate), stabilita al momento della costituzione del fondo.

Di solito, è anche previsto che le commissioni di incentivo vengano pagate soltanto quando il rendimento non è al di sotto dell'high-water mark: in altre parole, non si paga questo tipo di commissione se il rendimento conseguito in un certo periodo, pur essendo positivo e superiore all'hurdle rate, era già stato ottenuto in passato.

L'high-water mark serve, a parità di rendimento ottenuto, a non far pagare ai clienti più di una volta la commissione di incentivo.

La struttura del "2 and 20" è la più diffusa ma non è l'unica: alcuni hedge fund potranno adottare dei piani commissionali alternativi o prevedere più classi di quote associate a diverse commissioni all'interno dello stesso fondo. - Self-selection bias, survivorship bias e altre problematiche tipiche degli hedge fund. Una delle principali difficoltà nella valutazione delle performance degli hedge fund nel loro insieme è che sono gli stessi hedge fund a decidere se pubblicare o meno la loro performance nei principali database.

La performance ottenuta da un hedge fund è un'informazione molto preziosa ma, a differenza di quella dei fondi comuni d'investimento, la sua pubblicazione è subordinata alla volontà dei manager.

Questa maggiore libertà comporta innanzitutto un bias di autoselezione, ma c'è di più: dato che soltanto gli hedge fund con delle buone performance decideranno di pubblicarle, accadrà che la performance passata dell'intero settore degli hedge fund apparirà migliore di quello che è stata in realtà. Inoltre, molti database cancellano le performance degli hedge fund falliti, causando una seconda grave distorsione: il bias di sopravvivenza (survivorship bias).

Tuttavia, laddove le performance inserite nei database pubblici vi rimanessero anche in caso di uscita dal mercato degli hedge fund, rimane il problema dei fondi che smettono di comunicare le loro performance a causa degli scarsi risultati.

Per finire, esiste anche la problematica della scelta del database nel quale i manager riportano le loro performance: esistono molti database e, di conseguenza, molti indici di sintesi dei risultati degli hedge fund. Dato che le comunicazioni vengono di solito inviate soltanto a un database, non esiste sovrapposizione nelle componenti di ciascun database (o, se esiste, è ridotta al minimo).

Si verifica, quindi, un fenomeno difficilmente riscontrabile in altri settori finanziari: l'esistenza di indici globali di hedge fund che riflettono performance che, nello stesso periodo, potrebbero essere molto diverse tra di loro.

Le questioni appena discusse devono essere attentamente valutate da un ipotetico investitore in hedge fund. In base a quanto visto, la scelta del corretto hedge fund è, probabilmente, ancora più difficile della scelta del fondo comune giusto: ci sono molti meno margini per correggere in corsa una selezione poco felice.

Chi decide di impiegare il proprio capitale in un hedge fund deve avere anche delle buone/ottime conoscenze delle principali strategie di investimento perseguite dai loro manager: sono parecchie e molto diverse tra loro.

La classificazione delle strategie utilizzate dagli hedge fund non è semplice: quella che utilizzeremo è stata proposta da HFRI e divide le strategie in sette macrocategorie:

- Equity Hedge: sono quelle che possiamo identificare come la strategia originaria degli hedge fund. Si concentrano sul mercato azionario pubblico e si concretizzano, generalmente, in acquisti di azioni "hedgiati" da vendite allo scoperto. Le strategie Equity Hedge possono essere suddivise in:

- Market neutral: utilizzano l'analisi quantitativa, fondamentale o tecnica per la scelta delle aziende sottovalutate da acquistare e quelle sopravvalutate da vendere allo scoperto. L'idea è quella di mantenere una posizione di mercato neutrale, con un rischio di mercato nullo, ma che tragga profitto dalla bontà delle specifiche scelte societarie e direzionali effettuate.

- Fundamental growth: attraverso l'analisi fondamentale, si punta a selezionare quelle società che mostrano un forte potenziale di crescita e di rivalutazione del capitale.

- Fundamental value: attraverso l'analisi fondamentale, si punta a selezionare le società sottovalutate. Sono sottovalutate le società le cui azioni hanno un prezzo di mercato inferiore al valore stimato in base a un'attenta analisi di bilancio.

- Quantitative directional: attraverso l'uso di sofisticate tecniche quantitative vengono stimati gli andamenti futuri dei prezzi e, a seconda del loro posizionamento rispetto a quelli attuali, si acquistano o vendono allo scoperto titoli azionari.

- Short bias: è un approccio che, sulla base dell'analisi quantitativa, fondamentale o tecnica, ha lo scopo di individuare le azioni sopravvalutate e di venderle allo scoperto, per poi riacquistarle a prezzi più bassi.

- Sector specific: queste strategie sfruttano specifiche conoscenze settoriali dei gestori e, sempre attraverso l'analisi quantitativa, fondamentale o tecnica, cercano di identificare delle opportunità nei settori studiati.

- Event-Driven: vengono così definite le strategie che cercano di realizzare dei profitti in seguito a determinati eventi come un cambiamento strutturale dell'organizzazione, un'acquisizione o una ristrutturazione aziendale. Gli strumenti finanziari utilizzati non si limitano alle azioni e possono prevedere anche obbligazioni e opzioni. Le strategie Event-Driven possono essere suddivise in:

- Merger arbitrage: solitamente, è una strategia attuata comprando azioni della società che – in una fusione o in un'acquisizione aziendale – viene rilevata e, nel contempo, vendendo allo scoperto quelle della società che ha annunciato l'acquisizione o la fusione. Ovviamente, non tutte le fusioni o le acquisizioni possono essere oggetto di questa strategia: i manager dell'hedge fund dovranno scegliere quelle in cui si stima che la società acquirente paghi un prezzo troppo alto per la conclusione dell'operazione.

- Distressed/restructuring: è una strategia che si concentra su aziende che stanno fallendo o che si ipotizza siano vicine al fallimento. Può concretizzarsi in vari modi, ma una delle modalità più comuni è quella di acquistare obbligazioni di queste società a un prezzo fortemente scontato per rivenderle, una volta che le società sono state ristrutturate, a un prezzo più alto.

- Activist: lo scopo è quello di comprare un numero di azioni tale da poter influenzare la direzione aziendale e portare la società verso una ristrutturazione, una distribuzione del capitale agli azionisti oppure un cambio del management della società.

- Special situations: è abbastanza simile alle tre precedenti categorie, ma si riferisce a ristrutturazioni aziendali che non avvengono in caso di acquisizioni, fusioni o in prossimità di un fallimento (ad esempio, emissioni o riacquisti di azioni, speciali redistribuzioni del capitale o vendita/scorporo di attività aziendali).

- Relative Value: sono le strategie finalizzate a guadagnare sfruttando delle momentanee discrepanze nei prezzi di azioni simili. Le strategie Relative Value possono essere suddivise in:

- Fixed- income convertible arbitrage: cercano di sfruttare un disallineamento nei prezzi tra un'obbligazione convertibile e le componenti sottostanti che la costituiscono (obbligazioni e opzioni).

- Fixed-income asset backed: simili alle precedenti, ma hanno l'obiettivo di sfruttare un disallineamento nei prezzi tra varie Asset-backed securities (ABS).

- Fixed-income general: in questo caso, ci si concentra sul valore relativo tra titoli del mercato obbligazionario. La strategia consiste nell'acquisto e nella contemporanea vendita allo scoperto di obbligazioni societarie o governative simili, ma che si distinguono per come sono strutturate o per la diversa durata.

- Volatility: l'obiettivo è quello di sfruttare l'aumento la diminuzione di volatilità del mercato attraverso l'acquisto e la vendita di opzioni (il prezzo delle opzioni aumenta all'aumentare della volatilità implicita del mercato sottostante).

- Multi-strategy: si tratta di una strategia che non è altro che la somma delle quattro appena viste. Non ci si focalizza su un mercato o un singolo strumento finanziario; ogni opportunità viene sfruttata, indipendentemente da dove si sia verificata.

- Macro Strategies: gli hedge fund "Macro" utilizzano un approccio top-down che parte dall'identificazione di uno o più trend economici in qualsiasi area geografica. Gli acquisti o le vendite di titoli vengono effettuati, ovviamente, in base alla direzione che ci si aspetta che venga seguita dai loro prezzi sulla base dei trend che sono stati individuati a livello macroeconomico.

- Funds of Hedge Funds: lo scopo è quello di investire su più di un hedge fund per sfruttare le conoscenze di diversi manager e ottenere una diminuzione del rischio e della volatilità del capitale impiegato. Possono essere scelti più hedge fund che utilizzano la stessa strategia di investimento, oppure si può diversificare ancora meglio facendo ricorso a più manager e più strategie. Per investire in un fondo di hedge fund vengono richieste soglie di capitale più basse di quelle necessarie per un singolo fondo. Tuttavia, questa tipologia di hedge fund applica delle commissioni ulteriori, che devono essere aggiunge a quelle praticate dagli hedge fund sottostanti: generalmente, 1% di commissione di gestione (management fee) e 10% di commissioni di incentivo.

Pur non entrando nei dettagli di ciascuna sottocategoria, i Funds of Hedge Funds vengono suddivisi in Conservative, Diversified, Market Defensive e Strategic, a seconda della rischiosità o delle strategie di investimento utilizzate dai fondi che li compongono. - Risk Parity: questo approccio consiste nella costituzione di un portafoglio che si prefigge di non superare una determinata soglia di rischio. In altri termini, si tratta di una strategia che si focalizza nel raggiungimento di un certo livello di rischio in ognuna delle componenti che costituiscono il portafoglio (azioni, obbligazioni e materie prime), invece che assegnare una determinata somma in dollari (o altra valuta) a ciascun asset.

I target di volatilità sono di solito pari al 10% (o meno), compresi tra il 10% e il 15%, tra il 15% e il 20% oppure superiori al 20%. - Blockchain: in questa categoria, troviamo gli hedge fund che investono in criptovalute basate sulla blockchain e in tecnologie distributed ledger. Il termine blockchain è un tipo particolare di distributed ledger in cui i dati delle transazioni sono raccolti in blocchi collegati in base a una sequenza temporale e poi inseriti in un registro. Queste informazioni non possono più essere modificate perché ognuna di esse è indissolubilmente legata alle precedenti e ogni cambiamento è rilevato immediatamente e non viene validato.

Le strategie Blockchain possono essere suddivise in:- Cryptocurrency: l'attività principale di questi hedge fund è il trading sulle criptovalute e, in particolare, bitcoin.

- Infrastructure: l'idea è investire nelle più promettenti società direttamente o indirettamente collegate alla blockchain. Il settore è vasto e comprende aziende che si occupano di finanza, risorse digitali, sanità, informatica e molto altro.

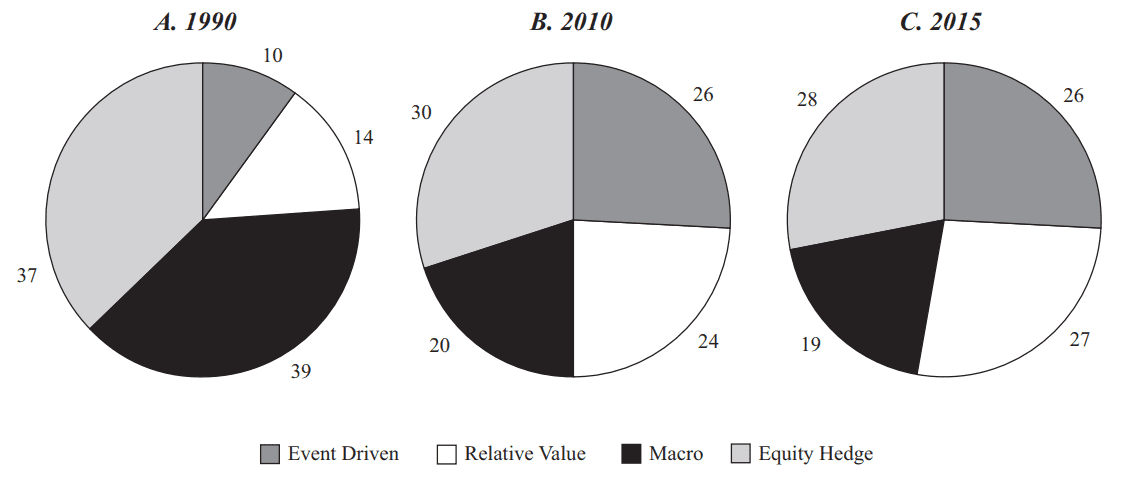

Prendendo in considerazione le prime quattro delle sette categorie analizzate, possiamo analizzare come sia evoluta nel tempo la percentuale di AUM destinata a ognuna di esse:

Le strategie Macro ed Equity Hedge hanno subito una netta diminuzione tra il 1990 e il 2015 (da 39% a 19% la prima, da 37% a 28% la seconda); sono cresciute, invece, le strategie Relative Value (da 14% a 27%) e, soprattutto, Event-Driven (da 10% a 26%).

1. Fondi Comuni d'Investimento

4. Un'analisi su dati reali realizzata confrontando Fondi Comuni d'Investimento, Hedge Fund ed ETF