Il Factor Investing

- Information

- Strategie

- Prima pubblicazione: 07 Gennaio 2024

«Don’t think for a moment that small investors are the only ones guilty of too much attention to the rear-view mirror».

Warren Buffett

Dal 13 al 15 ottobre 2023, Rockville (Maryland, USA) ha ospitato la classica Bogleheads Conference, un evento che si ripete ogni anno con lo scopo di divulgare la filosofia degli investimenti pigri.

Tra i vari interventi di quest'anno, uno dei momenti più significativi è stato quello in cui si sono alternati sul palco Paul Merriman e Rick Ferri, due importanti consulenti e analisti finanziari statunitensi, per presentare le loro posizioni contrapposte riguardo al Factor Investing: Paul a favore, Rick contrario.

In breve, Paul Merriman ha espresso un forte sostegno al Factor Investing, affermando che l'adozione di strategie basate sui fattori può portare a rendimenti superiori nel lungo termine, offrendo agli investitori un notevole vantaggio.

Attraverso una serie di analisi delle performance di alcuni asset, Merriman ha illustrato come, secondo lui, il Factor Investing possa essere integrato efficacemente in un Lazy portfolio diversificato.

Rick Ferri, invece, ha presentato una visione critica del Factor Investing. Ferri ha messo in luce le potenziali insidie e le limitazioni di questa strategia di investimento, argomentando come, a suo parere, il Factor Investing possa non essere la scelta ottimale per la maggior parte degli investitori.

La sua presentazione ha invitato alla prudenza nell'adozione di strategie d'investimento basate su fattori specifici.

Dopo una breve esposizione del pensiero di questi due autori, verrà presentata una nostra analisi del Factor Investing, alla luce delle nuove metodologie di studio più recenti proposte dal Prof. Marcos López de Prado.

Chi fosse interessato ad approfondire questa interpretazione del Factor Investing può fare riferimento all’articolo Causal Factor Investing.

Indice

- Il punto di vista di Paul Merriman sul Factor Investing

- L'interpretazione del Factor Investing di Rick Ferri

- Il nostro punto di vista sul Factor Investing

- Conclusioni

Il punto di vista di Paul Merriman sul Factor Investing

«If you want to be wealthy, live below your means».

Paul Merriman

Paul Merriman, un esperto di fondi comuni, investimenti indicizzati e asset allocation, ha dedicato gran parte della sua carriera a formare gli investitori e fare educazione finanziaria.

Dopo aver gestito una società di consulenza per gli investimenti, da lui stesso fondata nel 1983, si è pensionato nel 2011 e si è concentrato sulla divulgazione delle sue conoscenze finanziarie, offrendole gratuitamente.

Uno dei suoi principali contributi è il suo lavoro sugli investimenti in Small Cap Value. Questo approccio, secondo Merriman, viene spesso trascurato dagli investitori mentre potrebbe svolgere un ruolo fondamentale nel migliorare le prestazioni del portafoglio.

Le azioni small cap value, nonostante il loro potenziale, sarebbero infatti troppo sottovalutate dagli investitori. Questa tipologia di azioni, spesso considerata più volatile e rischiosa rispetto alle Large Cap, ha mostrato di offrire rendimenti a lungo termine superiori.

Merriman è convinto che i dati siano inequivocabili: da una tabella che aggiorna dal 1995, risulta che le azioni Small Cap Value hanno registrato un'impressionante crescita annua del 13,2%. Per capire il loro vero valore e potenziale, è necessario approfondire lo studio delle dinamiche del mercato.

Il mondo degli investimenti finanziari, secondo Merriman, sarebbe pieno di miti e di concezioni errate. Merriman critica l'incredulità nelle robuste prestazioni delle azioni Small Cap Value, sottolineando l'importanza di basare le proprie scelte su dati concreti piuttosto che su speculazioni.

Per Merriman, i portafogli devono essere adattati alle esigenze individuali. Ad esempio, ha creato un portafoglio per sua nipote costituito da un mix di S&P 500 e Small Cap Value, pensato per equilibrare stabilità e potenziale di crescita.

Merriman esamina il fenomeno dei "decenni persi" negli investimenti mostrando che, in questi periodi, le azioni Small Cap Value si sono spesso rivelate più resilienti e redditizie. Uno studio su 145 decenni "persi" dallo S&P 500 rivela che le Small Cap Value hanno registrato guadagni in 108 di essi.

Questa resilienza non solo confermerebbe il loro valore come investimento vantaggioso, ma sottolineerebbe anche il loro ruolo nella diversificazione dei portafogli.

Merriman è fermamente convinto dell'importanza di trasferire agli investitori le conoscenze e gli strumenti necessari per avere successo, tanto che ha messo loro a disposizione numerose risorse educative sul suo website, tra cui libri e corsi gratuiti.

Guardando al futuro, Merriman rileva che l'ambito degli investimenti in Small Cap Value è in continua evoluzione, e sottolinea l'importanza per gli investitori di rimanere aggiornati con i nuovi sviluppi e mantenere un approccio flessibile.

L'interpretazione del Factor Investing di Rick Ferri

«The problem with long-term investing is the short term».

Rick Ferri

Rick Ferri, con più di trent'anni di esperienza come consulente finanziario, è un fervente sostenitore della necessità di minimizzare le spese correnti degli investimenti ed è un pioniere nella consulenza finanziaria a basso costo e, in particolare, a tariffa oraria.

Rick Ferri viene spesso paragonato a John Bogle e gode di grande stima nella comunità finanziaria.

La sua ampia esperienza include la pubblicazione di sette libri sugli investimenti e di centinaia di articoli. Il suo percorso accademico è valorizzato da un Master of Science in Finance ottenuto al Walsh College ed è certificato come Chartered Financial Analyst (CFA).

Nel suo intervento sul Factor Investing, Rick Ferri evidenzia la predominante influenza del beta di mercato sui portafogli diversificati: in base a numerosi studi, è stato dimostrato che l'80% circa della variabilità dei rendimenti nei portafogli di azioni diversificati è attribuibile alle tendenze del mercato.

Questo significa che, a prescindere dalla presenza di elementi specifici come le Small Cap Value o le Large Cap Growth in un portafoglio, il trend primario del mercato è l'elemento principale nella determinazione del rendimento.

Rick Ferri approfondisce il concetto dei fattori di investimento, sulla scia del lavoro svolto nei primi anni '90 dal premio Nobel Eugene Fama.

Questi fattori, che rappresentano circa il 20% o meno dei rendimenti di un portafoglio, comprendono elementi come la dimensione (Small Cap), e caratteristiche specifiche come il valore (Value), la qualità (Quality) e il Momentum, che vengono sovrappesati rispetto alla loro naturale presenza sul mercato globale.

Rick Ferri utilizza il termine "smart beta" per descrivere l'apporto alle prestazioni di un portafoglio di questi fattori aggiuntivi.

Un aspetto importante del Factor Investing affrontato da Rick Ferri è l'errore di tracciamento nei portafogli (tracking error). Questo errore misura la deviazione dei rendimenti di un portafoglio rispetto al mercato.

Una maggiore concentrazione su fattori come Value o Momentum può causare un errore di tracciamento, che può manifestarsi in due modi: un errore positivo, dove il portafoglio supera le prestazioni del mercato, o un errore negativo, dove il portafoglio rende meno del mercato. Ebbene, per quasi due decenni molti portafogli hanno sperimentato errori di tracciamento negativi.

In altre parole, viene messo in dubbio se i premi associati ai fattori di investimento siano sempre positivi, ossia se contribuiscano costantemente al miglioramento delle prestazioni di un portafoglio. Rick Ferri evidenzia come alcuni studi indichino che occorra un arco temporale di investimento di circa 25 anni o più per avere una buona probabilità di beneficiare dei vantaggi potenziali dei portafogli fattoriali.

Per illustrare ciò, Rick Ferri usa una metafora efficace: paragona il backtesting delle strategie fattoriali a una fotografia di Leonardo da Vinci con la Gioconda. Pur potendo sembrare realistica, una foto del genere non è mai esistita.

Nello stesso modo, i risultati positivi dei backtest fattoriali, benché possibili in passato, non si sono mai concretamente verificati: quando i fattori performavano meglio del mercato, erano ancora sconosciuti. Ora che sono noti, generano prestazioni che non sono paragonabili a quelle dei backtest.

In altre parole, quei backtest potrebbero creare delle aspettative ingannevoli sulle performance future.

Rick Ferri prosegue discutendo gli aspetti psicologici del Factor Investing: in particolare, i rischi comportamentali legati al return chasing (inseguimento delle prestazioni). Spesso, gli investitori cambiano strategia dopo periodi di bassa performance, con il rischio di generare una sottoperformance permanente rispetto al mercato.

Ad esempio, dal 2007, le strategie basate sui fattori – e in particolare le Small Cap Value – hanno generalmente avuto rendimenti inferiori a quelli del mercato. Chi avesse implementato questa strategia a partire da quell'anno, attratto dalle precedenti sovraperformance delle Small Cap Value, avrebbe ottenuto risultati deludenti sia prima che dopo il 2007.

Per Ferri, la soluzione più semplice e efficace per gli investimenti è detenere l'intero mercato: è più facile e meno stressante possedere un fondo indicizzato che replichi l'intero mercato, piuttosto che inseguire strategie complesse basate sui fattori.

Nella conclusione del suo intervento, Ferri riconosce le potenziali "ricompense" dell'inserimento dei fattori in un portafoglio, ma avverte che tali benefici non sono garantiti e possono implicare rischi e costi maggiori.

Per questo motivo, consiglia a chi ha già investito in portafogli orientati ai fattori di continuare la loro strategia a causa dei sunk cost (costi irrecuperabili), ma raccomanda ai nuovi investitori di limitare l'esposizione ai fattori a un massimo del 25% del portafoglio, allocando la maggior parte in investimenti che replichino l'intero mercato.

Il nostro punto di vista sul Factor Investing

«The essential tool of econometrics is multivariate linear regression, an 18th-century technology that was already mastered by Gauss before 1794. Standard econometric models do not learn. It is hard to believe that something as complex as 21st-century finance could be grasped by something as simple as inverting a covariance matrix».

Marcos López de Prado

Negli ultimi due decenni, l’investimento basato sui fattori, o investimento fattoriale (factor investing), ha guadagnato notevole popolarità.

Nell’articolo Causal Factor Investing: can Factor Investing become scientific?, pubblicato nel 2022, Marcos López de Prado evidenzia le carenze scientifiche di questo approccio, sottolineando come esso sia ancorato a metodi statistici sviluppati negli anni ’30 del Novecento.

Nonostante le strategie di investimento basate sui fattori siano state oggetto di ampia revisione scientifica, con migliaia di studi pubblicati su riviste finanziarie di prestigio, i risultati prodotti dal 2007 in poi sono stati molto al di sotto delle aspettative.

Gli investitori hanno ottenuto, in media, un rendimento annuo dell’1% circa, al lordo dei costi di transazione e delle commissioni di gestione.

Il motivo di questi insoddisfacenti risultati è attribuibile, in gran parte, ai metodi statistici impiegati, che si sono rivelati meno efficaci di quanto sostenuto da numerosi studiosi.

Nel metodo scientifico, la causalità è fondamentale: le teorie scientifiche avanzano ipotesi di natura causale, esprimibili come “x provoca y attraverso il meccanismo m”. Senza una comprensione approfondita del meccanismo, è impossibile controllare l’efficacia di una ipotetica soluzione.

Nell’investimento fattoriale, questa componente causale è spesso assente. Gli autori che pubblicano studi anche su prestigiose riviste finanziarie tendono a focalizzarsi sull’identificazione di correlazioni: eseguono analisi di regressione, calcolano i p-value e identificano delle anomalie. Tuttavia, manca quasi sempre un modello teorico causale che possa spiegare la ragione per cui tali anomalie si manifestano.

Sono stati studiati e pubblicati così tanti fattori che si è arrivati a coniare il termine “Factor Zoo”. Questo fenomeno non può non nascondere la presenza di un qualche errore di fondo.

De Prado evidenzia due tipologie di affermazioni erronee:

- Errori di tipo A: conducono a conclusioni spurie originate da errori nella metodologia statistica utilizzata.

- Errori di tipo B: conducono a conclusioni spurie da ricondursi alla correlazione tra le variabili analizzate: tale correlazione, infatti, non implica una relazione causale.

In sintesi, l’investimento basato sui fattori è un metodo di investimento largamente adottato ma che, tuttavia, pecca di fondamenta scientifiche solide. Sebbene faccia uso di tecniche statistiche consolidate, non offre una chiara spiegazione causale delle anomalie che identifica.

L’approccio dovrebbe rivolgere maggiore attenzione alla comprensione dei meccanismi alla base delle anomalie per formulare strategie di investimento più efficaci.

Nell’investimento fattoriale, si tenta di prevedere l’andamento di una variabile Y in funzione di una variabile X, ritenuta causa del risultato. In genere, i ricercatori selezionano una variabile Y, che desiderano prevedere sulla base di X, aggiungendo poi altri regressori come, ad esempio, il ciclo economico o la dimensione dell’impresa (che sono altre variabili: in una regressione multipla, si parla infatti di x1, x2, ... xn).

Sebbene un’analisi di regressione multipla sembri implicare una dichiarazione causale, in realtà questa dichiarazione non c’è.

Gli autori, infatti, in genere omettono di fornire il grafico causale relativo a tale regressione: un passaggio che dovrebbe essere obbligatorio, considerando che si sta regredendo Y in funzione di variabili considerate causali.

Un grafico causale è una semplice rappresentazione visuale che collega due variabili mediante una freccia, indicando che una variabile, identificata come causa, esercita un’influenza sull’altra.

Senza un grafico causale, come si determinano le variabili che devono essere controllate?

Non si può. Se le affermazioni riguardanti le relazioni causali sono assenti, si generano ambiguità. Il modello viene presentato come se fosse causale, ma in realtà evidenzia solo una relazione di tipo associativo.

Gli attuali modelli di investimento basati sui fattori non includono mai un grafico causale che possa essere sottoposto a falsificazione o a convalida.

In econometria, stabilire una relazione causale è un processo complesso che implica l’analisi di due variabili, X e Y, e del loro rapporto. Questa relazione può essere tanto causale quanto non causale, ed è cruciale implementare i controlli statistici adeguati che servono a evitare di identificare semplici associazioni prive di causalità.

Un altro grosso problema è che la prassi econometrica non si limita a effettuare un singolo test: al contrario, vengono eseguiti numerosi backtest, spesso con l’intento di ottimizzare l’indice di Sharpe di un certo modello.

Questa abbondanza di backtest, tuttavia, ha l’effetto di amplificare la presenza di risultati spuri, che de Prado classifica come di tipo A. In presenza di questi risultati spuri, l’indice di Sharpe reale è nullo, mentre quello emerso dai backtest appare elevato, essendo frutto di un modello selezionato dopo innumerevoli test.

I risultati spuri di tipo B emergono quando esiste un’associazione effettiva tra le variabili, ma tale associazione non è necessariamente causale. Questo può accadere quando non esiste un legame causale diretto tra X e Y, poiché la correlazione tra le due variabili avviene attraverso un meccanismo indiretto.

È importante sottolineare che, in un’associazione, non è rilevante quale delle due variabili agisca per prima. De Prado dettaglia ulteriormente le diverse sottocategorie di risultati spuri di tipo B (B1, B2, B3) nell’articolo citato in precedenza.

Per una corretta specificazione di un modello causale, la presenza del grafico causale è indispensabile. Occorre esplicitare la relazione causale tra due o più variabili e il meccanismo che le collega, e successivamente fornire le prove a sostegno.

Un elemento fondamentale di questo processo è che tutte queste affermazioni siano falsificabili.

In ambito finanziario, il grafico causale rappresenta uno strumento essenziale per comprendere la correlazione tra le variabili e il loro effetto sul rendimento di una strategia di investimento. Un grafico causale è un modello che consente ai ricercatori di controllare le variabili in gioco e prevedere i relativi esiti, minimizzando così il rischio di generare risultati inaffidabili.

De Prado osserva che le prime ricerche in campo finanziario, incluso il lavoro del premio Nobel Eugene Fama realizzato in collaborazione con Kenneth French, sono state portate avanti in un periodo in cui gli strumenti metodologici non erano così avanzati come oggi. Queste mancanze, però, oggi non sono più accettabili.

I ricercatori, prima di effettuare una regressione, devono identificare i grafici causali coinvolti. Una volta compreso ciò che stanno monitorando, possono testare la validità del grafico causale, apportarvi eventuali modifiche, formulare le loro ipotesi e implementare il modello sulla base di tali presupposti.

Invece, tutto ciò non si sta ancora verificando: si assiste a un fenomeno diffuso di p-hacking da parte degli studiosi, che eseguono milioni di regressioni alla ricerca di relazioni che quasi sempre sono di correlazione spuria.

Il p-hacking è definito anche data snooping, e consiste nel massimo sfruttamento dell’analisi dei dati al fine di scoprire dei pattern che vengono presentati come statisticamente significativi, anche quando non esiste un’effettiva relazione causale sottostante.

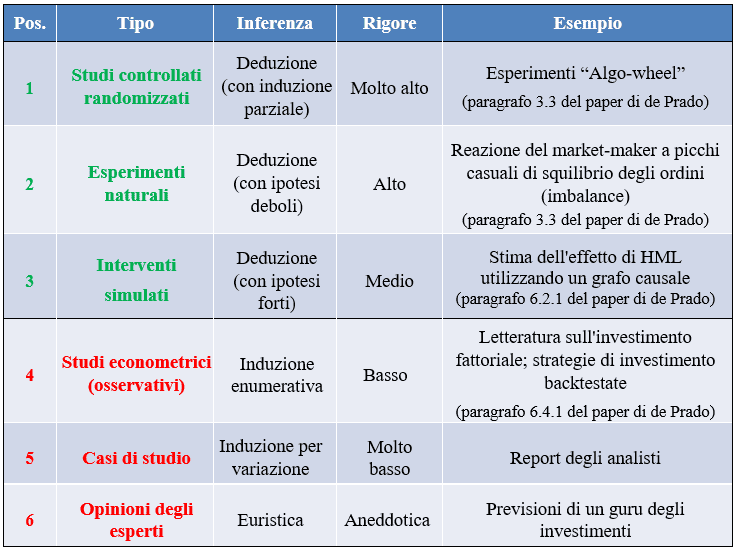

La seguente tabella, ripresa dall'articolo di De Prado citato all’inizio, presenta la gerarchia delle prove nella ricerca finanziaria:

Gerarchia delle prove nella ricerca finanziaria, classificate in base al rigore scientifico

(M.L. de Prado, Causal Factor Investing: can Factor Investing become scientific?, December 2, 2022, p. 44. La traduzione in italiano è nostra).

La gerarchia delle prove, in finanza, è un concetto complesso che coinvolge diversi livelli di ricerche empiriche: dall’opinione degli esperti ai case studies, agli studi econometrici e agli esperimenti controllati.

L’opinione degli esperti è una prova aneddotica e manca di rigore scientifico. Questo tipo di prova è l’analogo di un testimonial pubblicitario dove il valore dell’informazione si basa sull’autorità della persona che la fornisce.

I case studies rappresentano un livello leggermente più avanzato di analisi rispetto all’opinione degli esperti, ma le conclusioni tratte sono spesso anch’esse basate su dati aneddotici.

Gli studi econometrici impiegano metodi statistici più rigorosi per esplorare le relazioni tra variabili. Sebbene questi studi siano più dettagliati e identifichino delle correlazioni, non garantiscono necessariamente il successo negli investimenti.

Gli interventi simulati (“simulated interventions”) sono un mezzo più solido per esaminare le relazioni causali tra le variabili. Pur basandosi su ipotetici grafici causali e presentandosi come affermazioni non verificate, questi metodi permettono una più accurata comprensione delle ipotesi sottostanti all’analisi condotta e offrono la possibilità di valutare i rischi associati alle decisioni prese.

Gli esperimenti naturali e gli esperimenti randomizzati controllati detengono il più alto grado di rigore scientifico e, sebbene siano più comunemente utilizzati in alte discipline, trovano applicazione anche in aree specialistiche della finanza.

In conclusione, in finanza è fondamentale avere una chiara comprensione della gerarchia delle prove per poter valutare la solidità scientifica delle affermazioni e delle descrizioni che accompagnano i vari strumenti finanziari.

Ribadiamo che anche gli studi pubblicati su autorevoli riviste accademiche non hanno necessariamente un alto livello di rigore scientifico. Spesso, questi studi si limitano a dimostrare correlazioni tra variabili, sulle quali vengono talvolta basate le decisioni d’investimento, proprio come avviene nel factor investing.

Conclusioni

«Enough research will tend to support your conclusions».

Arthur Bloch

Nel corso di questo articolo, abbiamo analizzato diverse prospettive sul Factor Investing, confrontando le visioni di Paul Merriman e Rick Ferri.

Merriman sostiene con forza i benefici di questa strategia, in particolare per quanto riguarda le azioni Small Cap Value, sottolineando i loro impressionanti rendimenti a lungo termine.

Ferri, invece, ha messo in luce le potenziali insidie e le limitazioni di questa metodologia, enfatizzando la predominanza del beta di mercato e la problematica dell'errore di tracciamento.

Il nostro punto di vista è simile a quello di Rick Ferri, anche se riteniamo che le motivazioni più convincenti siano quelle fornite negli ultimi anni da Marcos López de Prado.

De Prado ha evidenziato le carenze scientifiche dell'approccio basato sui fattori, sottolineando come la mancanza di un modello teorico causale e l'uso di metodologie statistiche obsolete rendano questo metodo molto meno efficace di quanto sostenuto in precedenza.

Questa critica ci sembra particolarmente pertinente e offre una prospettiva critica significativa sul Factor Investing.

Per gli investitori, ciò implica la necessità di adottare un approccio equilibrato e informato. Mentre l'integrazione di elementi del Factor Investing in un portafoglio potrebbe offrire alcuni vantaggi, è essenziale tenerne in considerazione i potenziali rischi.

Guardando al futuro, ci aspettiamo che nei prossimi anni il Factor Investing continui a essere oggetto di studio e approfondimento. Nello stesso tempo, crediamo che questo periodo ci riveli se l'analisi dei fattori possa raggiungere un più alto livello di scientificità.

Se si dovesse scoprire che l'analisi fattoriale non è in grado di migliorare la performance dei tradizionali indici globali, questo metterebbe in discussione gran parte, se non tutta, la base teorica dell'Arbitrage Pricing Theory. Quest'ultima è stata sviluppata per superare i limiti del CAPM, ritenuto troppo semplicistico fin dagli anni '70.

D'altra parte, se come crediamo il CAPM dovesse rivelarsi ancora efficace nonostante la sua età, potrebbe finalmente emergere che, anche da un punto di vista teorico, il cosiddetto portafoglio di mercato è il più efficiente.

Riteniamo che ci siano buone possibilità che il CAPM venga riscoperto in un futuro non troppo lontano e venga quindi riconosciuto come la base scientifica e teorica solida per la filosofia di investimento passiva e per i Lazy portfolios.

Chi fosse interessato ad approfondire l'approccio al Factor Investing sviluppato dal Prof. De Prado può fare riferimento all’articolo Causal Factor Investing.