Diversificazione: mitigare il rischio di un investimento

- Information

- Investimenti finanziari

- Prima pubblicazione: 15 Settembre 2019

«The future is always coming up with surprises for us, and the best way to insulate yourself from these surprises is to diversify».

Robert Shiller

Questo articolo fa parte del Percorso per principianti, pensato per chi desidera apprendere le basi della finanza personale e degli investimenti. In fondo alla pagina, troverai il link al prossimo articolo del percorso.

Chiunque investa lo fa per raggiungere degli obiettivi futuri, ma il percorso per arrivarci è raramente una linea retta: la diversificazione agisce come un ammortizzatore, uno strumento essenziale per navigare le inevitabili turbolenze dei mercati, proteggendo il patrimonio dalle perdite più gravi e aumentando la probabilità di successo nel lungo periodo.

La diversificazione è uno dei più importanti concetti in materia di investimento. E' una regola che si dovrebbe sempre rispettare quando si investe per gestire il rischio in modo efficace.

Indice

- Che cosa vuol dire diversificare

- Come funziona la diversificazione: rischio e correlazione

- La teoria dietro la diversificazione: Markowitz e Sharpe

- La "Diworsification": quando diversificare troppo è un errore

1. Che cosa vuol dire diversificare

Cosa vuol dire diversificare?

Diversificare significa investire il capitale in più asset class, possibilmente utilizzando più strumenti finanziari: la diversificazione serve a diminuire il rischio di una grossa perdita dovuta a una forte riduzione del prezzo dell'unico asset o dell'unico titolo in portafoglio.

È una pratica di saggezza che andrebbe seguita un po' in tutti gli aspetti della vita: rappresenta l'applicazione in termini finanziari di un vecchio proverbio, presente in tutte le culture, che consiglia di non mettere mai tutte le uova nello stesso paniere.

D'altra parte, ancora oggi in molte zone africane (e anche in Italia fino agli anni '50 del secolo scorso), un fabbro è anche agricoltore: se per qualsiasi motivo non riesce più a smerciare gli oggetti che forgia, sarà comunque in grado di sostenere la sua famiglia con i prodotti agricoli coltivati nel proprio appezzamento di terreno.

Questo contadino-fabbro ha diversificato le sue fonti di reddito, proteggendo meglio la sua famiglia da eventi imprevisti.

Allo stesso modo, in un portafoglio finanziario la diversificazione permette di mitigare l'impatto negativo del pessimo rendimento di un singolo prodotto finanziario.

In certi casi, la diversificazione aiuta gli investitori a evitare dei veri e propri disastri finanziari. Per dimostrare questo punto, analizziamo brevemente un caso reale per capire cosa potrebbe succedere a un investitore che non abbia diversificato il suo portafoglio.

Negli anni '90, Enron Corporation era una delle società più ammirate e rispettate degli Stati Uniti. Dal 1990 al settembre 2000, le azioni Enron erano cresciute con un rendimento annualizzato del 27%, contro il 13% realizzato dall'indice S&P 500 nello stesso periodo.

Per migliaia di dipendenti della Enron, l'investimento nelle azioni della società per cui lavoravano costituiva anche un modo di impiego dei loro contributi pensionistici: la parte versata dai dipendenti finiva su un conto a pagamento differito delle imposte, ma la Enron partecipava erogando la stessa somma sotto forma di azioni societarie.

Queste azioni non potevano essere vendute dai dipendenti prima del compimento del loro cinquantesimo anno di età.

Nel gennaio 2001, poco prima che lo scandalo finanziario uscisse allo scoperto, dei 2 miliardi di dollari che costituivano l'accantonamento pensionistico dei dipendenti, ben 1,3 miliardi erano composti da azioni Enron: la cosa più sorprendente era che soltanto 150 milioni di queste non potevano ancora essere vendute.

La maggior parte dei dipendenti, quindi, aveva deliberatamente deciso di mantenere gran parte del proprio accantonamento pensionistico sotto forma di azioni della stessa società per cui lavoravano.

In conseguenza del disastroso fallimento della Enron, molti dipendenti andarono incontro a una doppia rovina: la perdita del posto di lavoro e quella di gran parte dei contributi versati a scopo pensionistico. Avevano legato indissolubilmente sia il loro capitale umano (il lavoro) sia il loro capitale finanziario (i risparmi a scopo pensionistico) a un'unica azienda.

Più in generale, tutti gli investitori che avevano concentrato il proprio patrimonio finanziario in azioni Enron persero l'intero capitale investito.

Il fallimento Enron è entrato nella storia come uno dei classici esempi della pericolosità della mancanza di diversificazione negli investimenti, mostrando le conseguenze devastanti di quello che viene definito "rischio specifico", ovvero il rischio legato alle sorti di una singola azienda.

Grafico del prezzo delle azioni Enron nel periodo 1997-2002

2. Come funziona la diversificazione: rischio e correlazione

Il motivo principale per cui i portafogli diversificati riducono il rischio è che la combinazione di asset i cui rendimenti non si muovono all'unisono offre una certa protezione.

Esistono due livelli di diversificazione: il primo consiste nell'acquistare titoli che hanno rendimenti non correlati linearmente.

Una correlazione lineare il più possibile vicina a zero o addirittura negativa è importante perché, altrimenti, a poco servirebbe avere tanti titoli in portafoglio: in caso di andamento negativo del mercato sottostante, tutti i prodotti finanziari, più o meno all'unisono (tanto più quanto più la correlazione si avvicina a 1), ne risentirebbero negativamente.

Per rendere il concetto più chiaro, facciamo un esempio numerico semplice. Immaginiamo di avere 10.000 € da investire e due sole opzioni:

- Azione A (Tech): Molto volatile. In un anno positivo per l'economia, rende il +30%. In un anno negativo, perde il −20%.

- Azione B (Utilities): Più stabile. In un anno positivo per l'economia, rende il +5%. In un anno negativo, rende il +2% (le persone continuano a pagare le bollette anche in recessione).

Scenario 1: Mancanza di diversificazione (tutto sull'azione A):

- Anno positivo: 10.000 € + 30% = 13.000 €

- Anno negativo: 10.000 € − 20% = 8.000 €

Il risultato oscilla tra 8.000 € e 13.000 €, una differenza di 5.000 €.

Scenario 2: Diversificazione (5.000 € sull'azione A e 5.000 € sull'azione B):

Anno positivo:

- Azione A: 5.000 € + 30% = 6.500 €

- Azione B: 5.000 € + 5% = 5.250 €

Totale portafoglio: 11.750 € (rendimento del +17,5%).

Anno negativo:

- Azione A: 5.000 € − 20% = 4.000 €

- Azione B: 5.000 € + 2% = 5.100 €

Totale portafoglio: 9.100 € (rendimento del −9%). Il risultato ora oscilla tra 9.100 € e 11.750 €, una differenza di soli 2.650 €.

Come si può notare, il rendimento medio è diminuito (dal 5% al 4,25%), ma la variabilità del controvalore in euro del portafoglio si è quasi dimezzata (da 5.000 a 2.650 euro). Il portafoglio diversificato ha inoltre protetto l'investitore da una perdita eccessiva (8.000 euro finali nell'ipotesi peggiore del primo scenario, 9.100 euro finali nel secondo scenario).

Purtroppo non è facile individuare prodotti che non siano correlati linearmente. Spesso la cosa diventa quasi impossibile: basti pensare ai mercati azionari. I mercati azionari, anche quelli relativi ad aree geografiche molto distanti tra loro, sono quasi sempre interconnessi: da qui la difficoltà di trovare strumenti azionari non correlati o correlati negativamente.

Questo compito diventa più accessibile – e comunque non facile – quando si correlano asset class diverse, come mercati azionari e obbligazionari, mercati azionari e materie prime, e così via.

Diversificare significa diminuire la volatilità del proprio portafoglio. In termini matematici, diversificare il portafoglio permette di ridurne la varianza dei rendimenti.

Il secondo livello di diversificazione è rappresentato dalla natura stessa di alcuni prodotti finanziari: ETF, Sicav e Fondi Comuni d'Investimento. Ognuno di essi contiene decine, centinaia o addirittura migliaia di titoli.

Possederne anche una sola quota, significa avere in portafoglio una piccola percentuale di ognuno di essi.

Questo tipo di diversificazione permette di mitigare i danni dovuti al fallimento di una società, come nel precedente esempio di Enron Corporation: in caso di bancarotta, infatti, tutti gli azionisti – che sono per definizione proprietari della società – vedrebbero azzerarsi il valore dei loro titoli.

Un investitore che avesse il proprio patrimonio composto solamente dalle azioni di quella società perderebbe tutto: il suo valore andrebbe improvvisamente a zero.

Naturalmente, anche le azioni della società fallita incluse nel patrimonio di un fondo subirebbero lo stesso destino, ma con una importante differenza: quella società sarebbe soltanto una tra le centinaia che lo compongono e il danno di quel fallimento sarebbe perciò minimo.

Una strategia di diversificazione completa, tuttavia, non si ferma qui e include tipicamente una combinazione di più elementi:

- Diversificazione per asset class: non investire solo in azioni, ma anche in obbligazioni, liquidità, materie prime ed, eventualmente, altri investimenti alternativi.

- Diversificazione geografica: non investire solo nel mercato del proprio paese, ma distribuire gli investimenti in diverse aree geografiche (es. Nord America, Europa, mercati emergenti o in tutto il mondo).

- Diversificazione settoriale: all'interno di un portafoglio azionario, assicurarsi di non essere sovraesposti a un singolo settore (es. tecnologia, sanità, finanza).

- Diversificazione temporale (Piano di Accumulo del Capitale): investire somme fisse a intervalli regolari (ad esempio, mensilmente) permette di acquistare più quote quando i prezzi sono bassi e meno quote quando sono alti, mediando il prezzo di carico e riducendo il rischio di investire tutto il capitale in un momento sfavorevole.

3. La teoria dietro la diversificazione: Markowitz e Sharpe

La diversificazione è un argomento molto dibattuto ancora oggi, a distanza di oltre 70 anni dalla pubblicazione dell'articolo Portfolio Selection da parte di Harry Markowitz, il primo studioso a formalizzare matematicamente la nozione di diversificazione degli investimenti (nel 1990 Markowitz vincerà il premio Nobel per l'Economia insieme a Merton Miller e William Sharpe).

Markowitz dimostrò come grazie alla diversificazione sia possibile ridurre il rischio di un portafoglio senza modificarne il rendimento atteso o, in maniera analoga, sia possibile aumentare il rendimento atteso del portafoglio senza modificarne il rischio. Questo concetto è alla base della Teoria Moderna del Portafoglio (Modern Portfolio Theory).

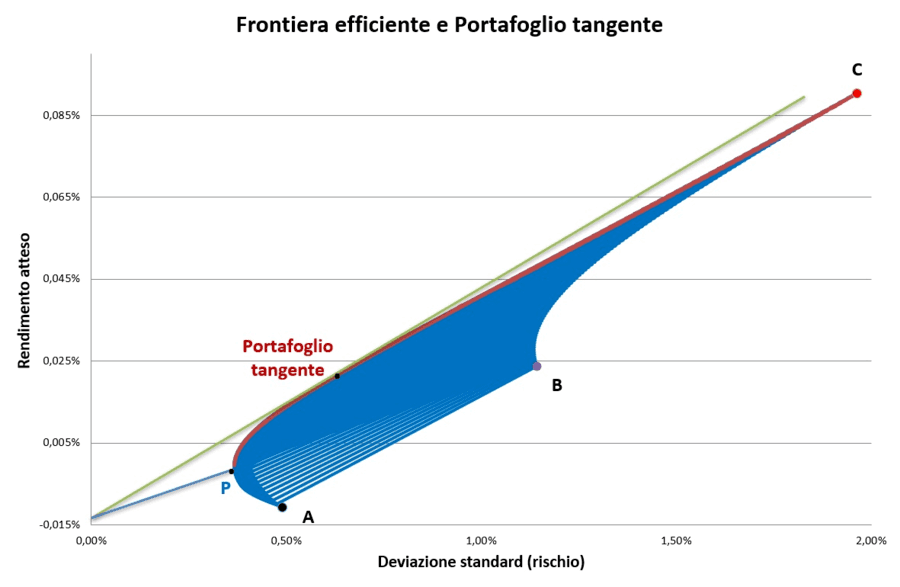

Nel grafico seguente, che raffigura una ipotetica frontiera efficiente di un portafoglio costituito da 3 titoli (A, B e C), si può notare come il portafoglio tangente (detto talvolta ottimale) sia preferibile rispetto a tutti quelli situati nell'area sottostante, dato che a parità di rischio, il rendimento atteso è più alto:

In seguito, William Sharpe giunse alla conclusione che il rischio sistematico – quello che coinvolge tutte le imprese nel suo complesso, come una recessione globale o una pandemia – non può essere eliminato, mentre il rischio specifico – caratteristico della singola impresa, come il fallimento di Enron – tende ad annullarsi proprio grazie alla diversificazione.

4. La "Diworsification": quando diversificare troppo è un errore

Non tutti sono d'accordo sull'utilità della diversificazione. Il leggendario investitore Peter Lynch ha coniato il termine diworsification per descrivere una diversificazione eccessiva e controproducente.

La diversificazione può essere un errore nei seguenti casi:

- Correlazione eccessiva: presenza nello stesso portafoglio di due o più titoli che, pur essendo diversi, si muovono quasi all'unisono. Ad esempio, possedere azioni di 10 grandi banche non è una vera diversificazione settoriale.

- Eccesso di titoli: presenza nello stesso portafoglio di così tanti titoli che i nuovi asset aggiunti non offrono più alcun beneficio nella riduzione del rischio; costituiscono soltanto un costo in più.

- Complessità e costi: presenza di titoli "esotici", dal funzionamento particolarmente complicato o troppo costosi, soprattutto se poco liquidi.

- Obiettivi di extra-rendimento: l'obiettivo dell'investitore è ottenere risultati spettacolari, invece che puntare a replicare il rendimento del mercato. Naturalmente, il rischio assunto sarà direttamente proporzionale all'entità dei rendimenti attesi.

Warren Buffett, un investitore che ha fatto della concentrazione degli investimenti un suo cavallo di battaglia, sostiene che "Wide diversification is only required when investors do not understand what they are doing". In italiano, suona più o meno così: "Un'ampia diversificazione è necessaria soltanto quando gli investitori non capiscono quello che stanno facendo".

Warren Buffett ha ragione: si può guadagnare di più, anche molto di più, senza diversificare, a condizione di agire con cognizione di causa e di conoscere esattamente le potenzialità e il timing di crescita del titolo che si sta comprando: concentrando, invece che diversificando l'investimento.

Ma Warren Buffett è probabilmente il più grande investitore della storia e ha dimostrato di sapere esattamente quello che stava facendo durante tutta la sua carriera.

Ve la sentite di fare come lui? Siete sicuri di avere le sue conoscenze e le sue informazioni? Avete voglia di rischiare il vostro patrimonio finanziario concentrando l'investimento, invece che diversificarlo? Siete sicuri di sapere che i titoli che volete acquistare cresceranno più della media, e lo faranno proprio quando voi avrete deciso di acquistarli?

Se la risposta è no anche a una sola di queste domande, è meglio scegliere il percorso meno rischioso e pagare il prezzo della polizza di assicurazione che si chiama diversificazione.

Probabilmente, questa è la strategia migliore per il 99,99% degli investitori.

Lo stesso Buffett, nella lettera agli investitori di Berkshire Hathaway, l'azienda che guida dal 1965, sostiene che "By periodically investing in an index fund, for example, the know-nothing investor can actually outperform most investment professionals. Paradoxically, when ‘dumb’ money acknowledges its limitations, it ceases to be dumb" (questa è la traduzione in italiano: "Investendo periodicamente in un fondo indicizzato, per esempio, l'investitore inesperto può di fatto ottenere risultati migliori della maggior parte dei professionisti degli investimenti. Paradossalmente, quando il denaro 'stupido' riconosce i propri limiti, smette di essere stupido").

Naturalmente, ci sono anche tanti economisti ed esperti di finanza che sostengono la diversificazione, o che l'hanno sostenuta in passato.

Uno di questi è John Templeton, il fondatore di Templeton, Galbraith & Hansberger Ltd, una società di gestione del risparmio che diventerà Franklin Templeton Investments nel 1992, dopo la fusione con la Franklin Resources Inc.

Questa è una delle sue più note riflessioni:

In my 45-year career as an investment counselor, humility did show me the need for worldwide diversification to reduce risk. That career did help me to become more and more humble because statistics showed that when I advised a client to buy one stock to replace another, about one-third of the time the client would have done better to ignore my advice. In other endeavors, humility about how little I know has encouraged me to listen more carefully and more wisely.

Possiamo tradurla nel modo seguente:

Nei miei 45 anni di carriera come consulente in materia di investimenti, l'umiltà mi ha dimostrato la necessità di una diversificazione globale per ridurre i rischi. La mia carriera mi ha aiutato a diventare sempre più umile, perché i numeri hanno dimostrato che quando ho consigliato a un cliente di comprare un'azione per rimpiazzarne un'altra, circa un terzo delle volte quel cliente avrebbe fatto meglio a ignorare il mio consiglio. In altre circostanze, l'umiltà di riconoscere la limitatezza delle mie conoscenze mi ha incoraggiato ad ascoltare più attentamente e in modo più saggio.

Sono parole di grande rilievo, perché dette da uno dei più grandi investitori che siano mai esistiti. Dovrebbero far riflettere chiunque voglia tentare di concentrare i propri investimenti con la speranza di battere il mercato o di fare il colpaccio.

Quindi sì, è vero che un'eccessiva diversificazione può essere un errore. Più che la diversificazione in sé, però, è una sua applicazione non ragionata e superficiale a essere sbagliata.

Scegliere la strategia della concentrazione degli investimenti è molto rischioso. Richiede un talento eccezionale. La fortuna, per avere successo nel lungo termine, non basta.

Per la stragrande maggioranza degli investitori, la diversificazione è una strategia imprescindibile e il primo, fondamentale, passo verso una gestione prudente e consapevole del proprio capitale.

La collezione di articoli "IL COMPENDIO DELL'INVESTITORE" contiene:

Diversificazione: mitigare il rischio di un investimento

Capire gli strumenti finanziari che si utilizzano

L'orizzonte temporale di investimento

La propensione al rischio dell'investitore

I REITs tra mito e realtà: possiamo considerarli come una asset class a sé stante?

I rendimenti passati non sono indicativi di quelli futuri

È meglio investire nel mercato azionario o in quello obbligazionario?

15 errori da evitare e 10 consigli utili per investire

L'illusione di saper prevedere i mercati finanziari

Attualità? Molto rumore per nulla

Bitcoin e mercato azionario: un'analisi su rischio, correlazione e diversificazione