13.3.27 Ultimate Buy and Hold Strategy Lazy portfolio

- Information

- Lazy portfolios

- Prima pubblicazione: 05 Aprile 2022

«Only buy something that you'd be perfectly happy to hold if the market shut down for 10 years».

Warren Buffett

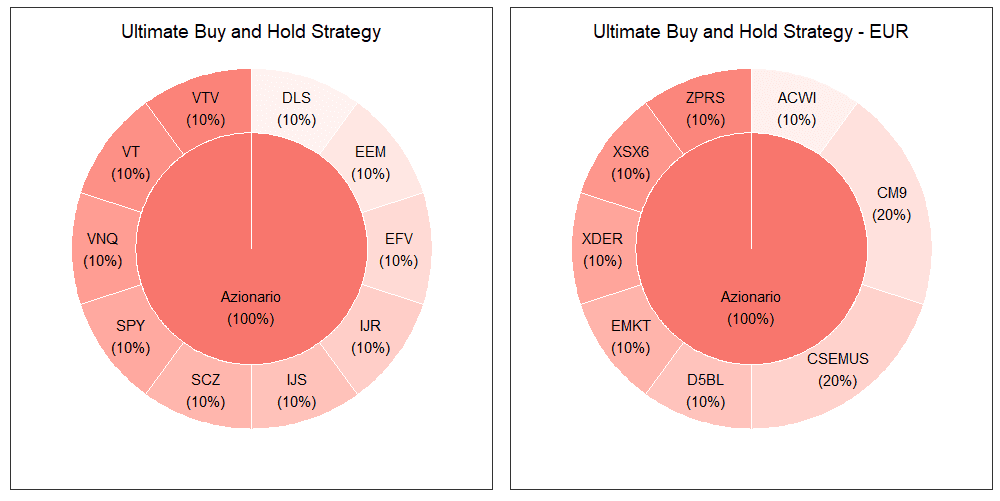

L’Ultimate Buy and Hold Strategy Lazy portfolio è composto da 10 ETF.

Si tratta di un portafoglio al 100% azionario: la sua rischiosità è estremamente alta.

Nella versione in USD, l’Ultimate Buy and Hold Strategy è composto dai seguenti ETF:

- 10% IJR: replica il mercato azionario statunitense delle Small Cap (è un ETF di iShares dal TER dello 0,06%).

- 10% IJS: replica il mercato azionario statunitense Small Cap Value; include cioè delle società a bassa capitalizzazione che vengono ritenute sottovalutate (è un ETF di iShares dal TER pari allo 0,18%).

- 10% DLS: replica il mercato azionario comprendente le società a bassa capitalizzazione che pagano dividendi, situate in tutto il mondo, Stati Uniti e Canada esclusi (è un ETF di WisdomTree dal TER dello 0,58%).

- 10% SPY: replica lo S&P 500, forse l’indice più conosciuto al mondo: comprende società Large Cap statunitensi. Lanciato nel gennaio del 1993, lo SPY è stato il primo ETF negoziato negli Stati Uniti. Ad oggi, è il più grande ETF esistente. È un ETF di SPDR dal TER dello 0,0945%.

- 10% EEM: replica le società Mid e Large Cap dei mercati emergenti (è un ETF di iShares dal TER dello 0,70%).

- 10% VTV: replica il mercato azionario statunitense Large Cap Value (è un ETF di Vanguard dal TER dello 0,05%).

- 10% VT: replica il mercato azionario globale (è un ETF di Vanguard dal TER dello 0,08% il cui benchmark è il FTSE Global All Cap Index).

- 10% SCZ: replica il mercato azionario Small Cap EAFE (Europe, Australia, Asia and Far East). È un ETF di iShares dal TER dello 0,40% il cui benchmark è il MSCI EAFE Small Cap Index.

- 10% EFV: replica il mercato azionario Value EAFE (Europe, Australia, Asia and Far East). È un ETF di iShares dal TER dello 0,39% il cui benchmark è il MSCI EAFE Value Index.

- 10% VNQ: replica il mercato Real Estate statunitense. Si tratta di un ETF di Vanguard dal TER dello 0,12% il cui benchmark è l’MSCI US Investable Market Real Estate.

Nella versione in EUR, abbiamo utilizzato i seguenti ETF (descrizione e caratteristiche):

| Descrizione degli ETF che compongono l'Ultimate Buy and Hold Strategy | ||||

|---|---|---|---|---|

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| ACWI | LU1829220216 | Lyxor MSCI All Country World UCITS ETF - Acc (EUR) | Lyxor | Replica titoli azionari a grande e media capitalizzazione di 24 mercati sviluppati e 21 mercati emergenti a livello globale |

| CM9 | FR0010756114 | Amundi ETF MSCI World ex EMU UCITS ETF EUR | Amundi | Replica i titoli azionari di 13 paesi sviluppati di tutto il mondo ad esclusione dell'unione monetaria europea |

| CSEMUS | IE00B3VWMM18 | iShares MSCI EMU Small Cap UCITS ETF (Acc) | iShares | Replica i titoli azionari a bassa capitalizzazione dei paesi dell'unione monetaria ed economica europea |

| D5BL | LU0486851024 | Xtrackers MSCI Europe Value UCITS ETF 1C | DWS | Replica i titoli azionari value dei paesi europei industrializzati. La selezione dei titoli azionari si basa sul fattore valore di tre variabili: prezzo-valore contabile, prezzo-utili attesi e valore aziendale-flusso di cassa operativo |

| EMKT | FR0010429068 | Lyxor MSCI Emerging Markets UCITS ETF - Acc EUR | Lyxor | Replica i titoli azionari dei mercati emergenti di tutto il mondo |

| XDER | LU0489337690 | Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C | DWS | Replica le REITS azionarie e le società immobiliari quotate europee ed offre una rappresentazione differente del mercato immobiliare dei paesi sviluppati d'Europa sia per tipologia di proprietà sia a livello geografico |

| XSX6 | LU0328475792 | Xtrackers STOXX Europe 600 UCITS ETF 1C | DWS | Replica le 600 più grandi società europee |

| ZPRS | IE00BCBJG560 | SPDR MSCI World Small Cap UCITS ETF | State Street Global Advisors (SSGA) | Replica le società di piccole dimensioni dei mercati azionari sviluppati di tutto il mondo |

| Caratteristiche degli ETF che compongono l'Ultimate Buy and Hold Strategy | |||||

|---|---|---|---|---|---|

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

| ACWI | 0.45% | Sintetica (Unfunded swap) | No | - Amplissima diversificazione - Lunga serie storica rispetto ad altri ETF della stessa categoria |

- TER alto - Rischio di cambio |

| CM9 | 0.35% | Sintetica (Unfunded swap) | No | Ampia diversificazione | - TER alto - Rischio di cambio |

| CSEMUS | 0.58% | Fisica (Campionamento ottimizzato) | No | Ampia diversificazione | TER alto |

| D5BL | 0.15% | Fisica (Replica totale) | No | Niente di rilevante | Rischio di cambio |

| EMKT | 0.55% | Sintetica (Unfunded swap) | No | Ampia diversificazione | - TER alto - Rischio di cambio - Replica sintetica |

| XDER | 0.33% | Fisica (Replica totale) | No | Niente di rilevante | Niente di rilevante |

| XSX6 | 0.20% | Fisica (Replica totale) | No | Niente di rilevante | Rischio di cambio |

| ZPRS | 0.45% | Fisica (Campionamento ottimizzato) | No | Ampia diversificazione | - Rischio di cambio - TER alto |

Asset allocation dell’Ultimate Buy and Hold Strategy Lazy portfolio

L’autore dell’Ultimate Buy and Hold Strategy Lazy portfolio è Paul Merriman, un consulente finanziario americano.

Paul Merriman ha fondato una società di consulenza per gli investimenti (Merriman) nel 1983 a Seattle, di cui è stato Presidente e CEO fino al 2011.

Paul Merriman ha scritto anche alcuni libri, tra i quali Financial Fitness Forever: 5 Steps to More Money, Less Risk, and More Peace of Mind e Live It Up Without Outliving Your Money! Getting the Most from Your Investments in Retirement.

L’Ultimate Buy and Hold Strategy Lazy portfolio è molto aggressivo, essendo composto soltanto da ETF azionari. Per questo motivo, viene consigliato soprattutto a giovani investitori con un orizzonte temporale di lungo periodo e un’alta propensione al rischio.

Gli ETF utilizzati nei backtest dei portafogli in EUR potrebbero essere sostituiti da quelli elencati nelle due tabelle seguenti (descrizione e caratteristiche degli ETF). Alcuni ETF che replicano lo stesso indice (o un indice simile) potrebbero essere stati esclusi.

| Gli ETF seguenti sono possibili alternative dell'ETF: CSEMUS | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| IUSN | IE00BF4RFH31 | iShares MSCI World Small Cap UCITS ETF | iShares | Replica le società di piccole dimensioni dei mercati azionari sviluppati di tutto il mondo |

| XXSC | LU0322253906 | Xtrackers MSCI Europe Small Cap UCITS ETF 1C | DWS | Replica i titoli azionari a bassa capitalizzazione dei paesi europei sviluppati |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| IUSN | 0.35% | Fisica (Campionamento ottimizzato) | No | Ampia diversificazione | Rischio di cambio |

| XXSC | 0.30% | Fisica (Campionamento ottimizzato) | No | TER basso (relativamente agli ETF che replicano società a bassa capitalizzazione) | Rischio di cambio: una buona parte del fondo investe in paesi come il Regno Unito e la Svizzera, che hanno valute diverse dall'euro |

| Gli ETF seguenti sono possibili alternative dell'ETF: ZPRS | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| CSUSS | IE00B3VWM098 | iShares MSCI USA Small Cap UCITS ETF (Acc) | iShares | Replica i titoli azionari americani a bassa capitalizzazione |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| CSUSS | 0.43% | Fisica (Campionamento ottimizzato) | No | Niente di rilevante | Rischio di cambio |

| Gli ETF seguenti sono possibili alternative dell'ETF: XSX6 | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| EMUL | IE00BCLWRF22 | iShares MSCI EMU Large Cap UCITS ETF | iShares | Replica i titoli azionari ad alta capitalizzazione dei paesi dell'unione monetaria ed economica europea |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| EMUL | 0.49% | Fisica (Replica totale) | No | Ampia diversificazione | TER alto |

| Gli ETF seguenti sono possibili alternative dell'ETF: EMKT | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| EIMI | IE00BKM4GZ66 | iShares Core MSCI Emerging Markets IMI UCITS ETF (Acc) | iShares | Replica i titoli azionari dei mercati emergenti di tutto il mondo. |

| XMEA | LU0292109005 | Xtrackers MSCI EM Europe, Middle East and Africa ESG Swap UCITS ETF 1C | DWS | Replica i titoli azionari ad alta e media capitalizzazione dei mercati emergenti della regione EMEA (Europa, Medio Oriente ed Africa). Sono considerate soltanto società con emissioni di carbonio basse ed elevati rating ESG (ambientali, sociali e di governance) |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| EIMI | 0.18% | Fisica (Campionamento ottimizzato) | No | Niente di rilevante | Rischio di cambio |

| XMEA | 0.65% | Sintetica (Unfunded swap) | No | Niente di rilevante | - Rischio di cambio - TER alto - Replica sintetica |

| Gli ETF seguenti sono possibili alternative dell'ETF: D5BL | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| IEVL | IE00BQN1K901 | iShares Edge MSCI Europe Value Factor UCITS ETF | iShares | Replica i titoli azionari value dei paesi europei industrializzati. La selezione dei titoli azionari si basa sul fattore valore di tre variabili: prezzo-valore contabile, prezzo-utili attesi e valore aziendale-flusso di cassa operativo. Il peso di ciascun settore all'interno dell'indice è uguale al peso dello stesso all'interno dell'MSCI Europe |

| VCEU | LU1681042518 | Amundi ETF MSCI Europe Value Factor UCITS ETF EUR | Amundi | Replica i titoli azionari value dei paesi industrializzati europei con un segnale di sotto performance fondamentale dato da un basso rapporto prezzo-valore contabile |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| IEVL | 0.25% | Fisica (Campionamento ottimizzato) | No | Niente di rilevante | Niente di rilevante |

| VCEU | 0.23% | Sintetica (Unfunded swap) | No | Niente di rilevante | Niente di rilevante |

Relativamente all’ETF CM9, non ci sono vere e proprie alternative, se non optando per un azionario globale che includa anche l’area euro. In tal caso, si potrebbe verificare una sovrapposizione per la parte euro con altri ETF azionari.

Gli ETF azionari globali che possono essere scelti sono i seguenti:

| Gli ETF seguenti sono possibili alternative dell'ETF: CM9 | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| ACWIE | IE00BYM11K57 | UBS ETF (IE) MSCI ACWI SF UCITS ETF (hedged to EUR) A-acc | UBS | Replica i titoli azionari di molti paesi sviluppati ed emergenti di tutto il mondo. La copertura valutaria in euro è relativa ai soli titoli dei paesi sviluppati |

| SWDA | IE00B4L5Y983 | iShares Core MSCI World UCITS ETF USD (Acc) | iShares | Replica i titoli azionari di circa 25 paesi sviluppati di tutto il mondo |

| VWCE | IE00BK5BQT80 | Vanguard FTSE All-World UCITS ETF (USD) Acc | Vanguard | Replica i titoli azionari dei paesi sviluppati ed emergenti di tutto il mondo |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| ACWIE | 0.21% | Sintetica (Basata su swap) | Sì | - Amplissima diversificazione - Copertura valutaria e rischio di cambio limitato |

Replica sintetica |

| SWDA | 0.20% | Fisica (Campionamento ottimizzato) | No | - Amplissima diversificazione, anche se inferiore agli ETF che replicano anche i titoli azionari dei paesi emergenti - Dimensione del fondo molto grande |

Rischio di cambio |

| VWCE | 0.22% | Fisica (Campionamento ottimizzato) | No | Amplissima diversificazione | Rischio di cambio |

| Gli ETF seguenti sono possibili alternative dell'ETF: XDER | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| DPYE | IE00BDZVHD04 | iShares Developed Markets Property Yield UCITS ETF EUR Hedged (Acc) | iShares | Replica le investment trust (REIT) e le società immobiliari quotate dei paesi sviluppati di tutto il mondo a esclusione della Grecia (con un rendimento da dividendo previsionale a un anno pari o superiore al 2%). |

| EPRA | LU1437018838 | Amundi ETF FTSE EPRA NAREIT Global UCITS ETF DR | Amundi | Replica le più grandi società immobiliari quotate e i REIT (Fondi di investimento immobiliare) di tutto il mondo |

| EURE | IE00BSJCQV56 | SPDR FTSE EPRA Europe ex UK Real Estate UCITS ETF | State Street Global Advisors (SSGA) | Replica le investment trust (REIT) e le società immobiliari quotate dei paesi europei sviluppati a esclusione del Regno Unito |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| DPYE | 0.64% | Fisica (Replica totale) | Sì | - Copertura valutaria e rischio di cambio limitato - Ampia diversificazione |

- TER alto - Dimensione ridotta del fondo |

| EPRA | 0.24% | Fisica (Replica totale) | No | Ampia diversificazione | Rischio di cambio molto elevato (soprattutto col dollaro americano) |

| EURE | 0.30% | Fisica (Replica totale) | No | Elimina la sterlina inglese tra le valute sottostanti e aumenta percentualmente la componente valutaria in euro (rischio di cambio minore) | Dimensione ridotta del fondo |

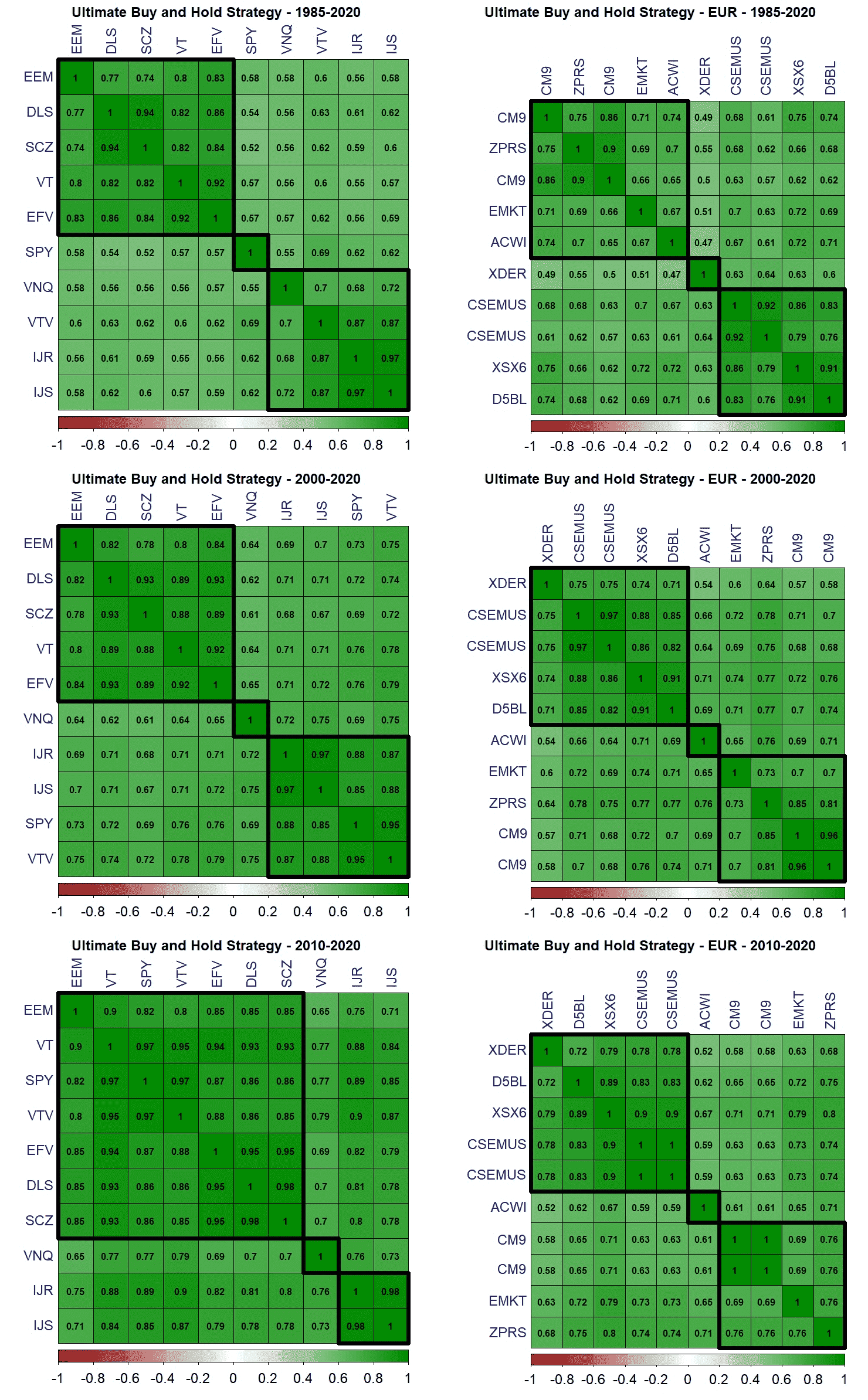

Vediamo la correlazione lineare tra i rendimenti degli ETF che compongono l’Ultimate Buy and Hold Strategy Lazy portfolio, sia in USD che in EUR e per tutte e 3 le durate analizzate:

Gli ETF dell’Ultimate Buy and Hold Strategy sono 10: tutti azionari e con un peso del 10% ciascuno.

Non deve sorprenderci l’intensità del verde che caratterizza la matrice, data l’alta correlazione lineare che – come è noto – lega i mercati azionari di tutto il mondo.

Potremmo considerare tutta la matrice come un singolo cluster ma, al suo interno, 3 sono distinguibili: è interessante che sia in USD che in EUR esista un ETF che costituisce un gruppo a sé stante, ma non è sempre lo stesso: nel portafoglio USD è SPY (S&P 500) nel portafoglio di più lunga durata e VNQ (Real Estate) negli altri due; nel portafoglio in EUR è invece XDER (Real Estate) nel portafoglio di più lunga durata e ACWI (MSCI All Country World Index) negli altri due.

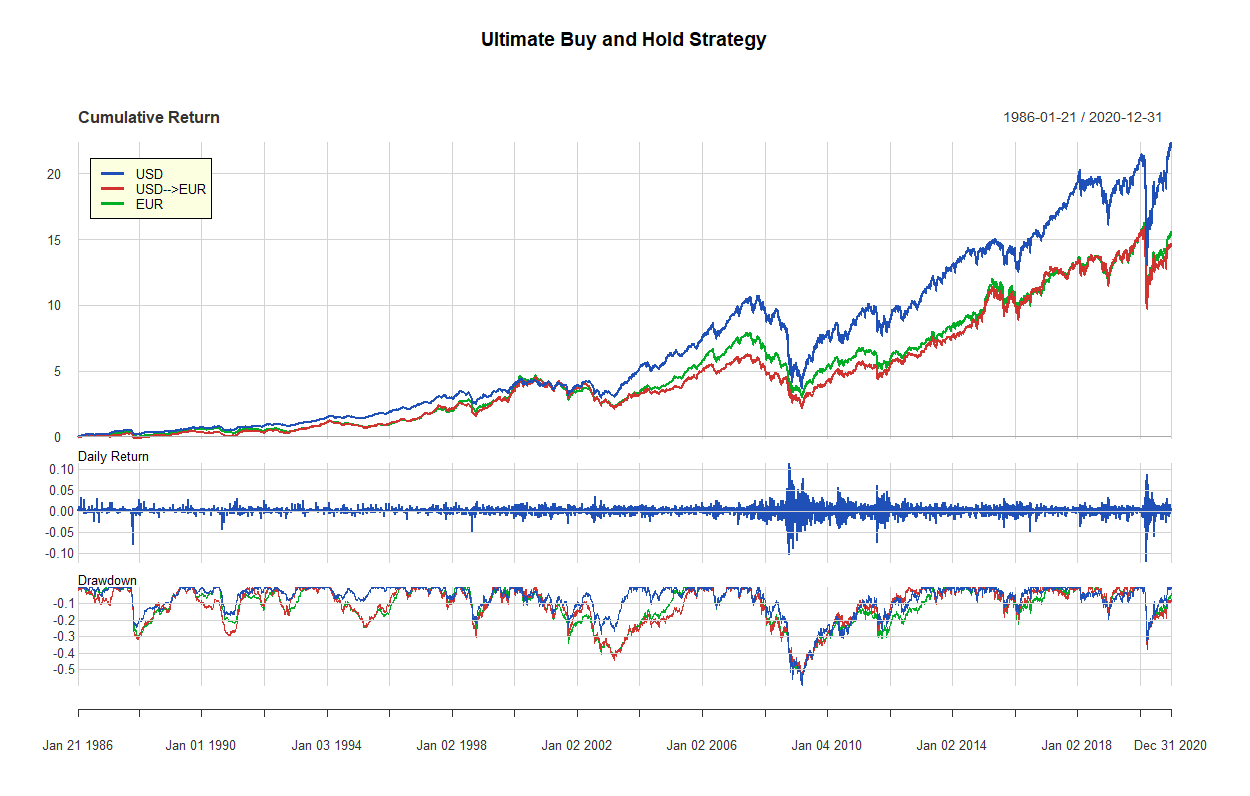

Equity lines, rendimenti e drawdown

Come per i Lazy portfolios precedenti, mostreremo:

- Le equity lines ottenute dalle nostre analisi nei periodi 1985-2020, 2000-2020 e 2010-2020.

- I grafici dei rendimenti giornalieri.

- I grafici dei drawdown.

Partiamo dal grafico che copre il periodo 1985-2020:

La parte superiore del grafico rappresenta l’equity line dell’Ultimate Buy and Hold Strategy in USD, USD→EUR e EUR (medie degli 11 modelli di ottimizzazione backtestati).

La parte centrale del grafico misura il rendimento giornaliero dell’Ultimate Buy and Hold Strategy in USD.

Rimandiamo ai capitoli 13.3.1, 13.3.2 e 13.3.3 per maggiori dettagli sui drawdown e sulla loro importanza, sulla tipologia di rendimenti di un Lazy portfolio e sulla loro distribuzione di probabilità.

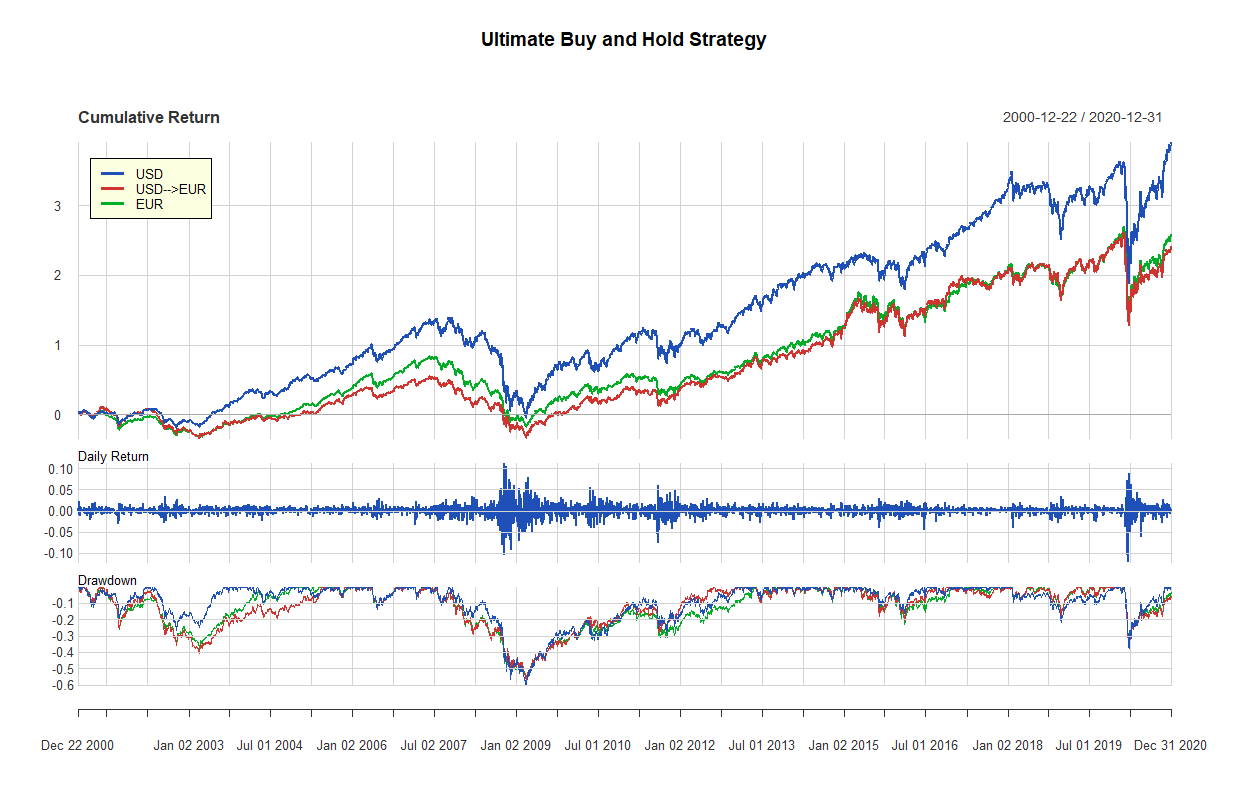

Vediamo il grafico relativo al periodo 2000-2020:

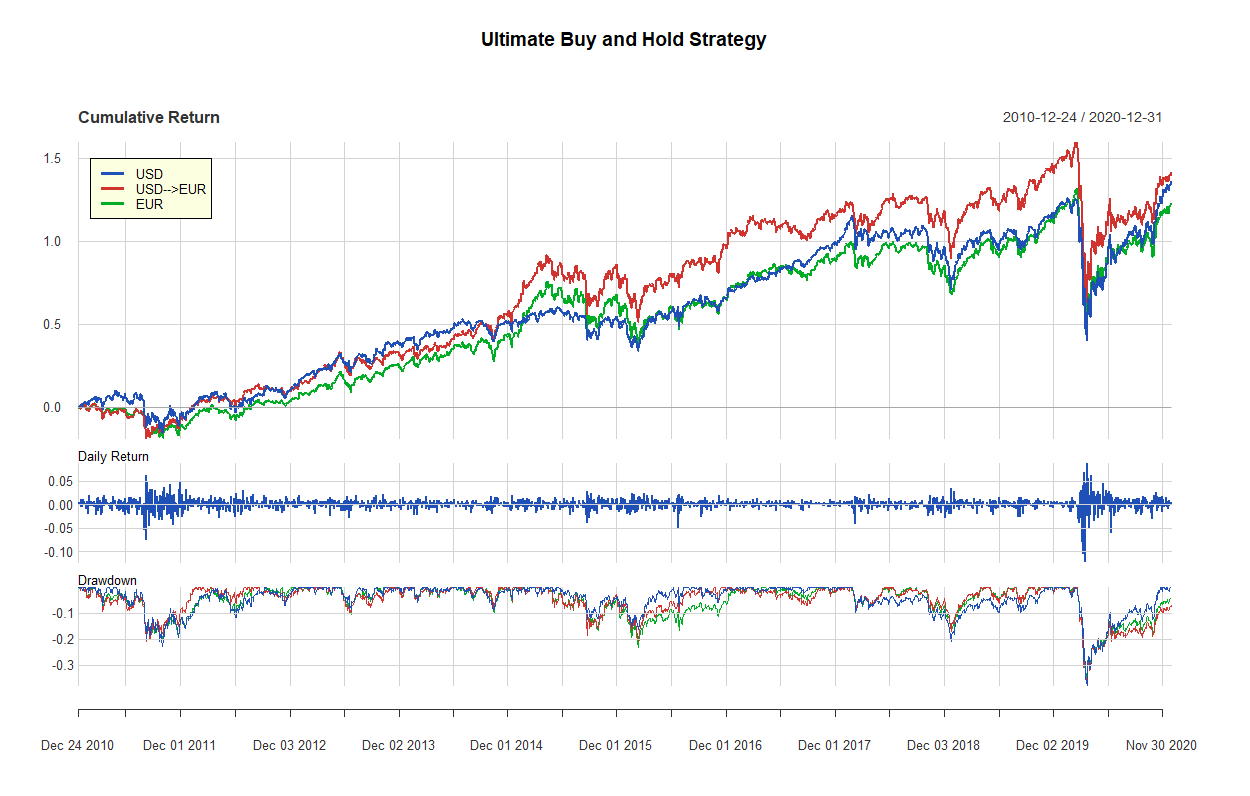

Questo è il grafico del periodo 2010-2020:

Performance dell’Ultimate Buy and Hold Strategy

| Ultimate B&H Strategy: Modelli dinamici vincolati e modello statico standard | ||||||

|---|---|---|---|---|---|---|

| Performance delle 12 misure statistiche calcolate sulla base di ciascun modello di ottimizzazione | ||||||

| Misura statistica | Modello Statico | Modelli dinamici vincolati | ||||

| Standard | Boudt SD ROI | Boudt SD Random | Boudt CVaR ROI | TCOV ROB | Naif | |

| USD 1985-2020 | ||||||

| Return | 9.41% | 8.93% | 9.23% | 9.02% | 9.28% | 9.26% |

| Standard Deviation | 15.81% | 14.76% | 14.99% | 15.71% | 15.02% | 14.85% |

| Sharpe Ratio | 0.5951 | 0.6052 | 0.6154 | 0.5741 | 0.6175 | 0.6235 |

| Cumulative Return | 2,419.80% | 2,053.37% | 2,271.57% | 2,114.82% | 2,311.22% | 2,296.49% |

| Worst Drawdown | 60.45% | 59.94% | 59.98% | 60.12% | 59.41% | 59.40% |

| Average Drawdown | 1.58% | 1.53% | 1.55% | 1.56% | 1.56% | 1.54% |

| Average Length | 20.9066 | 21.1368 | 20.6715 | 21.9278 | 21.0695 | 20.9185 |

| Average Recovery | 11.2359 | 11.5174 | 11.1533 | 11.7062 | 11.2928 | 11.4198 |

| Hurst Index | 0.3448 | 0.3527 | 0.3480 | 0.3463 | 0.3491 | 0.3492 |

| VaR | −1.34% | −1.23% | −1.27% | −1.29% | −1.27% | −1.26% |

| CVaR | −1.34% | −1.23% | −1.27% | −1.29% | −1.27% | −1.26% |

| Sortino Ratio | 0.9031 | 0.9089 | 0.9236 | 0.8762 | 0.9253 | 0.9333 |

| USD 2000-2020 | ||||||

| Return | 7.86% | 7.74% | 7.90% | 7.80% | 7.76% | 7.66% |

| Standard Deviation | 19.48% | 18.22% | 18.55% | 19.45% | 18.39% | 18.45% |

| Sharpe Ratio | 0.4036 | 0.4246 | 0.4262 | 0.4008 | 0.4222 | 0.4151 |

| Cumulative Return | 372.19% | 361.21% | 376.07% | 366.44% | 363.55% | 354.23% |

| Worst Drawdown | 60.23% | 59.19% | 59.91% | 62.68% | 59.32% | 59.57% |

| Average Drawdown | 2.17% | 2.10% | 2.07% | 2.36% | 2.13% | 2.16% |

| Average Length | 25.3538 | 25.8063 | 25.7958 | 26.6613 | 25.6875 | 25.9737 |

| Average Recovery | 14.3179 | 14.6126 | 14.6230 | 16.0000 | 14.7031 | 14.7842 |

| Hurst Index | 0.3401 | 0.3499 | 0.3460 | 0.3481 | 0.3474 | 0.3488 |

| VaR | −1.78% | −1.66% | −1.70% | −1.75% | −1.69% | −1.70% |

| CVaR | −2.86% | −2.57% | −2.79% | −2.51% | −2.75% | −2.82% |

| Sortino Ratio | 0.6760 | 0.6927 | 0.6974 | 0.6730 | 0.6911 | 0.6821 |

| USD 2010-2020 | ||||||

| Return | 8.63% | 8.45% | 8.76% | 8.88% | 8.49% | 8.48% |

| Standard Deviation | 17.62% | 16.93% | 17.19% | 17.40% | 16.95% | 16.95% |

| Sharpe Ratio | 0.4898 | 0.4993 | 0.5095 | 0.5105 | 0.5007 | 0.5000 |

| Cumulative Return | 133.89% | 130.07% | 136.81% | 139.57% | 130.78% | 130.58% |

| Worst Drawdown | 38.12% | 38.07% | 37.60% | 36.37% | 38.05% | 38.05% |

| Average Drawdown | 1.97% | 1.92% | 1.82% | 2.00% | 1.80% | 1.91% |

| Average Length | 19.7280 | 19.7661 | 18.3731 | 20.2645 | 19.0155 | 19.6160 |

| Average Recovery | 10.6480 | 10.7903 | 9.7761 | 11.0331 | 10.5271 | 10.7040 |

| Hurst Index | 0.3686 | 0.3760 | 0.3737 | 0.3735 | 0.3760 | 0.3759 |

| VaR | −1.73% | −1.66% | −1.68% | −1.68% | −1.66% | −1.66% |

| CVaR | −4.21% | −4.16% | −4.14% | −3.84% | −4.14% | −4.14% |

| Sortino Ratio | 0.7601 | 0.7635 | 0.7804 | 0.7871 | 0.7656 | 0.7653 |

| USD → EUR 1985-2020 | ||||||

| Return | 8.42% | 7.74% | 8.07% | 8.23% | 8.33% | 7.96% |

| Standard Deviation | 16.39% | 14.87% | 15.24% | 16.10% | 15.38% | 14.87% |

| Sharpe Ratio | 0.5136 | 0.5204 | 0.5294 | 0.5110 | 0.5420 | 0.5351 |

| Cumulative Return | 1,717.91% | 1,349.18% | 1,518.04% | 1,606.80% | 1,668.03% | 1,459.54% |

| Worst Drawdown | 56.85% | 56.76% | 56.47% | 57.03% | 56.67% | 56.67% |

| Average Drawdown | 2.42% | 2.60% | 2.40% | 2.60% | 2.37% | 2.41% |

| Average Length | 29.5959 | 33.4397 | 31.5971 | 33.2192 | 31.0072 | 31.4689 |

| Average Recovery | 16.0548 | 17.8249 | 17.5458 | 17.9346 | 17.1727 | 17.1465 |

| Hurst Index | 0.3350 | 0.3478 | 0.3445 | 0.3396 | 0.3440 | 0.3477 |

| VaR | −1.51% | −1.35% | −1.40% | −1.45% | −1.40% | −1.35% |

| CVaR | −2.66% | −2.15% | −2.40% | −2.14% | −2.23% | −2.15% |

| Sortino Ratio | 0.8050 | 0.7981 | 0.8138 | 0.8021 | 0.8325 | 0.8180 |

| USD → EUR 2000-2020 | ||||||

| Return | 6.36% | 5.86% | 6.13% | 6.35% | 6.07% | 6.09% |

| Standard Deviation | 19.21% | 17.69% | 18.09% | 19.21% | 17.73% | 17.70% |

| Sharpe Ratio | 0.3313 | 0.3311 | 0.3388 | 0.3304 | 0.3426 | 0.3443 |

| Cumulative Return | 254.38% | 221.53% | 238.74% | 253.25% | 235.23% | 236.43% |

| Worst Drawdown | 56.51% | 56.53% | 56.41% | 59.30% | 56.34% | 56.09% |

| Average Drawdown | 2.65% | 2.67% | 2.68% | 2.86% | 2.61% | 2.63% |

| Average Length | 31.0932 | 34.0000 | 32.5000 | 32.7516 | 32.8553 | 33.0728 |

| Average Recovery | 17.9627 | 19.9864 | 18.8442 | 20.7190 | 18.8421 | 18.9801 |

| Hurst Index | 0.3372 | 0.3504 | 0.3423 | 0.3453 | 0.3494 | 0.3477 |

| VaR | −1.84% | −1.67% | −1.74% | −1.80% | −1.68% | −1.68% |

| CVaR | −3.49% | −3.14% | −3.50% | −3.22% | −3.17% | −3.27% |

| Sortino Ratio | 0.5808 | 0.5669 | 0.5802 | 0.5808 | 0.5825 | 0.5842 |

| USD → EUR 2010-2020 | ||||||

| Return | 9.38% | 8.87% | 9.03% | 9.37% | 8.85% | 8.85% |

| Standard Deviation | 17.55% | 16.87% | 17.00% | 17.51% | 16.85% | 16.87% |

| Sharpe Ratio | 0.5345 | 0.5258 | 0.5313 | 0.5350 | 0.5253 | 0.5247 |

| Cumulative Return | 151.10% | 139.28% | 142.92% | 150.74% | 138.88% | 138.82% |

| Worst Drawdown | 36.82% | 36.99% | 36.82% | 35.51% | 36.99% | 36.94% |

| Average Drawdown | 2.39% | 2.35% | 2.36% | 2.45% | 2.28% | 2.35% |

| Average Length | 21.4870 | 22.3909 | 21.1453 | 21.7281 | 21.4348 | 21.4174 |

| Average Recovery | 11.2870 | 11.5818 | 11.2051 | 10.7807 | 10.9391 | 11.1739 |

| Hurst Index | 0.3686 | 0.3761 | 0.3743 | 0.3741 | 0.3762 | 0.3760 |

| VaR | −1.72% | −1.64% | −1.66% | −1.67% | −1.64% | −1.64% |

| CVaR | −4.14% | −4.05% | −4.13% | −3.70% | −4.04% | −4.06% |

| Sortino Ratio | 0.8213 | 0.8012 | 0.8097 | 0.8245 | 0.8003 | 0.7996 |

| EUR 1985-2020 | ||||||

| Return | 7.81% | 8.02% | 7.77% | 7.57% | 7.77% | 7.60% |

| Standard Deviation | 11.62% | 10.85% | 11.01% | 11.37% | 11.60% | 11.12% |

| Sharpe Ratio | 0.6723 | 0.7390 | 0.7059 | 0.6656 | 0.6701 | 0.6836 |

| Cumulative Return | 1,387.40% | 1,491.79% | 1,367.46% | 1,271.03% | 1,367.21% | 1,285.17% |

| Worst Drawdown | 56.39% | 55.01% | 55.50% | 55.73% | 56.39% | 54.81% |

| Average Drawdown | 2.37% | 2.31% | 2.37% | 2.56% | 2.39% | 2.41% |

| Average Length | 37.4115 | 36.0690 | 37.5938 | 41.2206 | 37.2511 | 37.2423 |

| Average Recovery | 22.5442 | 22.1422 | 22.7054 | 25.7990 | 22.9604 | 23.0176 |

| Hurst Index | 0.3554 | 0.3598 | 0.3602 | 0.3552 | 0.3556 | 0.3572 |

| VaR | −1.14% | −1.06% | −1.07% | −1.11% | −1.14% | −1.10% |

| CVaR | −2.69% | −2.61% | −2.59% | −2.66% | −2.69% | −2.69% |

| Sortino Ratio | 0.9626 | 1.0376 | 0.9980 | 0.9478 | 0.9591 | 0.9705 |

| EUR 2000-2020 | ||||||

| Return | 5.51% | 6.13% | 5.95% | 5.67% | 5.59% | 5.73% |

| Standard Deviation | 13.98% | 13.17% | 13.34% | 13.58% | 13.90% | 13.35% |

| Sharpe Ratio | 0.3942 | 0.4652 | 0.4458 | 0.4179 | 0.4021 | 0.4295 |

| Cumulative Return | 200.52% | 238.65% | 227.10% | 210.12% | 205.11% | 213.82% |

| Worst Drawdown | 56.37% | 55.27% | 55.81% | 56.32% | 56.37% | 55.84% |

| Average Drawdown | 2.59% | 2.43% | 2.45% | 2.47% | 2.61% | 2.52% |

| Average Length | 36.7111 | 33.4354 | 33.4966 | 34.7465 | 35.8841 | 35.0567 |

| Average Recovery | 22.2667 | 19.8912 | 19.9932 | 20.6972 | 21.5652 | 21.1489 |

| Hurst Index | 0.3570 | 0.3600 | 0.3624 | 0.3606 | 0.3577 | 0.3592 |

| VaR | −1.42% | −1.33% | −1.34% | −1.36% | −1.41% | −1.35% |

| CVaR | −3.20% | −3.10% | −3.18% | −3.15% | −3.21% | −3.13% |

| Sortino Ratio | 0.6175 | 0.7026 | 0.6778 | 0.6437 | 0.6269 | 0.6573 |

| EUR 2010-2020 | ||||||

| Return | 8.11% | 8.19% | 8.08% | 8.13% | 8.17% | 8.26% |

| Standard Deviation | 14.98% | 14.29% | 14.47% | 14.50% | 14.94% | 14.31% |

| Sharpe Ratio | 0.5415 | 0.5731 | 0.5581 | 0.5604 | 0.5470 | 0.5770 |

| Cumulative Return | 122.76% | 124.38% | 121.97% | 123.06% | 123.96% | 125.76% |

| Worst Drawdown | 36.20% | 35.32% | 36.07% | 35.30% | 36.20% | 35.32% |

| Average Drawdown | 2.26% | 2.36% | 2.29% | 2.33% | 2.22% | 2.33% |

| Average Length | 23.0467 | 24.2970 | 22.6944 | 24.5300 | 22.6055 | 23.8058 |

| Average Recovery | 12.9813 | 13.1188 | 12.3148 | 12.4500 | 12.7706 | 12.9806 |

| Hurst Index | 0.3796 | 0.3812 | 0.3839 | 0.3793 | 0.3800 | 0.3811 |

| VaR | −1.52% | −1.44% | −1.45% | −1.46% | −1.51% | −1.44% |

| CVaR | −3.78% | −3.64% | −3.74% | −3.63% | −3.76% | −3.64% |

| Sortino Ratio | 0.8092 | 0.8430 | 0.8242 | 0.8300 | 0.8163 | 0.8484 |

| Ultimate B&H Strategy: Modelli dinamici non vincolati e modello statico 1/N | |||||

|---|---|---|---|---|---|

| Performance delle 12 misure statistiche calcolate sulla base di ciascun modello di ottimizzazione | |||||

| Misura statistica | Modello Statico | Modelli dinamici non vincolati | |||

| 1/N | Boudt SD No-box | HRP | Boudt Random MVP | Boudt Random HS | |

| USD 1985-2020 | |||||

| Return | 9.41% | 9.11% | 9.20% | 8.73% | 9.10% |

| Standard Deviation | 15.81% | 14.60% | 15.02% | 14.65% | 16.05% |

| Sharpe Ratio | 0.5951 | 0.6239 | 0.6127 | 0.5960 | 0.5670 |

| Cumulative Return | 2,419.80% | 2,184.57% | 2,255.53% | 1,916.70% | 2,175.52% |

| Worst Drawdown | 60.45% | 58.09% | 60.06% | 60.84% | 61.18% |

| Average Drawdown | 1.58% | 1.72% | 1.59% | 1.67% | 1.78% |

| Average Length | 20.9066 | 23.2610 | 20.9113 | 21.6667 | 23.2678 |

| Average Recovery | 11.2359 | 13.7720 | 12.0320 | 12.3791 | 12.5847 |

| Hurst Index | 0.3448 | 0.3659 | 0.3544 | 0.3560 | 0.3554 |

| VaR | −1.34% | −1.18% | −1.26% | −1.24% | −1.19% |

| CVaR | −1.34% | −1.18% | −1.26% | −1.24% | −1.19% |

| Sortino Ratio | 0.9031 | 0.9345 | 0.9169 | 0.8946 | 0.8775 |

| USD 2000-2020 | |||||

| Return | 7.86% | 9.26% | 8.12% | 8.12% | 8.25% |

| Standard Deviation | 19.48% | 17.59% | 18.55% | 17.84% | 21.44% |

| Sharpe Ratio | 0.4036 | 0.5266 | 0.4379 | 0.4551 | 0.3845 |

| Cumulative Return | 372.19% | 515.27% | 396.19% | 395.91% | 407.96% |

| Worst Drawdown | 60.23% | 59.12% | 60.21% | 60.75% | 65.23% |

| Average Drawdown | 2.17% | 2.01% | 2.06% | 2.12% | 2.55% |

| Average Length | 25.3538 | 21.2445 | 24.5721 | 23.4163 | 25.8691 |

| Average Recovery | 14.3179 | 12.4672 | 14.3333 | 13.7895 | 15.4346 |

| Hurst Index | 0.3401 | 0.3586 | 0.3475 | 0.3570 | 0.3491 |

| VaR | −1.78% | −1.60% | −1.71% | −1.62% | −1.75% |

| CVaR | −2.86% | −2.62% | −2.90% | −2.59% | −1.75% |

| Sortino Ratio | 0.6760 | 0.8176 | 0.7110 | 0.7263 | 0.6729 |

| USD 2010-2020 | |||||

| Return | 8.63% | 8.96% | 8.80% | 8.85% | 8.89% |

| Standard Deviation | 17.62% | 16.81% | 17.43% | 16.81% | 17.91% |

| Sharpe Ratio | 0.4898 | 0.5328 | 0.5050 | 0.5263 | 0.4961 |

| Cumulative Return | 133.89% | 141.28% | 137.72% | 138.77% | 139.65% |

| Worst Drawdown | 38.12% | 39.71% | 38.05% | 38.82% | 36.69% |

| Average Drawdown | 1.97% | 1.92% | 1.92% | 2.01% | 2.12% |

| Average Length | 19.7280 | 19.3680 | 19.1240 | 17.9853 | 20.9487 |

| Average Recovery | 10.6480 | 9.8000 | 10.2326 | 9.2353 | 7.7607 |

| Hurst Index | 0.3686 | 0.3915 | 0.3757 | 0.3846 | 0.3789 |

| VaR | −1.73% | −1.60% | −1.71% | −1.62% | −1.71% |

| CVaR | −4.21% | −3.71% | −4.28% | −3.96% | −3.79% |

| Sortino Ratio | 0.7601 | 0.7982 | 0.7757 | 0.7943 | 0.7721 |

| USD → EUR 1985-2020 | |||||

| Return | 8.42% | 6.56% | 7.93% | 7.19% | 8.39% |

| Standard Deviation | 16.39% | 13.82% | 14.48% | 14.20% | 17.23% |

| Sharpe Ratio | 0.5136 | 0.4751 | 0.5479 | 0.5060 | 0.4873 |

| Cumulative Return | 1,717.91% | 878.97% | 1,446.92% | 1,105.87% | 1,703.45% |

| Worst Drawdown | 56.85% | 53.24% | 55.13% | 56.75% | 59.33% |

| Average Drawdown | 2.42% | 2.78% | 2.39% | 2.62% | 2.68% |

| Average Length | 29.5959 | 43.0707 | 32.9344 | 36.5660 | 33.4475 |

| Average Recovery | 16.0548 | 26.6667 | 19.1815 | 21.4936 | 18.4202 |

| Hurst Index | 0.3350 | 0.3698 | 0.3552 | 0.3559 | 0.3518 |

| VaR | −1.51% | −1.16% | −1.28% | −1.26% | −1.39% |

| CVaR | −2.66% | −1.16% | −1.58% | −1.62% | −1.39% |

| Sortino Ratio | 0.8050 | 0.7229 | 0.8302 | 0.7695 | 0.7845 |

| USD → EUR 2000-2020 | |||||

| Return | 6.36% | 6.13% | 6.18% | 5.89% | 5.85% |

| Standard Deviation | 19.21% | 16.58% | 17.83% | 17.11% | 21.22% |

| Sharpe Ratio | 0.3313 | 0.3695 | 0.3464 | 0.3445 | 0.2755 |

| Cumulative Return | 254.38% | 238.57% | 241.98% | 223.76% | 220.77% |

| Worst Drawdown | 56.51% | 54.53% | 56.66% | 56.20% | 64.64% |

| Average Drawdown | 2.65% | 2.57% | 2.64% | 2.46% | 2.89% |

| Average Length | 31.0932 | 33.2333 | 32.6405 | 31.4340 | 34.6759 |

| Average Recovery | 17.9627 | 18.8600 | 19.2549 | 18.3836 | 22.0207 |

| Hurst Index | 0.3372 | 0.3594 | 0.3483 | 0.3605 | 0.3470 |

| VaR | −1.84% | −1.56% | −1.70% | −1.59% | −1.88% |

| CVaR | −3.49% | −3.13% | −3.35% | −2.78% | −2.14% |

| Sortino Ratio | 0.5808 | 0.6051 | 0.5882 | 0.5792 | 0.5245 |

| USD → EUR 2010-2020 | |||||

| Return | 9.38% | 8.23% | 8.91% | 9.09% | 8.59% |

| Standard Deviation | 17.55% | 16.65% | 17.34% | 16.74% | 18.13% |

| Sharpe Ratio | 0.5345 | 0.4942 | 0.5139 | 0.5429 | 0.4738 |

| Cumulative Return | 151.10% | 125.19% | 140.24% | 144.21% | 133.02% |

| Worst Drawdown | 36.82% | 38.64% | 36.85% | 37.43% | 38.41% |

| Average Drawdown | 2.39% | 2.48% | 2.43% | 2.26% | 2.63% |

| Average Length | 21.4870 | 24.9798 | 22.5273 | 21.4783 | 24.3725 |

| Average Recovery | 11.2870 | 13.7879 | 11.2818 | 11.2000 | 13.7843 |

| Hurst Index | 0.3686 | 0.3885 | 0.3749 | 0.3836 | 0.3844 |

| VaR | −1.72% | −1.59% | −1.70% | −1.59% | −1.71% |

| CVaR | −4.14% | −3.69% | −4.21% | −3.66% | −3.62% |

| Sortino Ratio | 0.8213 | 0.7523 | 0.7902 | 0.8197 | 0.7456 |

| EUR 1985-2020 | |||||

| Return | 7.81% | 9.65% | 9.03% | 8.68% | 7.64% |

| Standard Deviation | 11.62% | 9.68% | 10.58% | 10.38% | 11.95% |

| Sharpe Ratio | 0.6723 | 0.9971 | 0.8537 | 0.8367 | 0.6393 |

| Cumulative Return | 1,387.40% | 2,625.64% | 2,126.66% | 1,883.46% | 1,302.08% |

| Worst Drawdown | 56.39% | 50.74% | 55.70% | 54.90% | 55.69% |

| Average Drawdown | 2.37% | 1.96% | 2.09% | 2.12% | 2.45% |

| Average Length | 37.4115 | 30.0970 | 31.4138 | 33.1250 | 39.8804 |

| Average Recovery | 22.5442 | 19.3470 | 18.6360 | 19.8831 | 23.2584 |

| Hurst Index | 0.3554 | 0.3763 | 0.3655 | 0.3672 | 0.3518 |

| VaR | −1.14% | −0.84% | −1.01% | −0.98% | −1.14% |

| CVaR | −2.69% | −0.84% | −2.41% | −2.28% | −2.49% |

| Sortino Ratio | 0.9626 | 1.3555 | 1.1783 | 1.1562 | 0.9216 |

| EUR 2000-2020 | |||||

| Return | 5.51% | 9.16% | 7.30% | 6.97% | 6.88% |

| Standard Deviation | 13.98% | 12.09% | 13.02% | 12.71% | 14.18% |

| Sharpe Ratio | 0.3942 | 0.7575 | 0.5606 | 0.5481 | 0.4855 |

| Cumulative Return | 200.52% | 503.67% | 324.21% | 298.22% | 291.75% |

| Worst Drawdown | 56.37% | 53.16% | 56.01% | 55.27% | 58.89% |

| Average Drawdown | 2.59% | 1.75% | 2.23% | 2.27% | 2.45% |

| Average Length | 36.7111 | 25.1862 | 30.2000 | 28.9107 | 33.6690 |

| Average Recovery | 22.2667 | 15.3936 | 17.6500 | 16.8333 | 19.0759 |

| Hurst Index | 0.3570 | 0.3732 | 0.3658 | 0.3716 | 0.3486 |

| VaR | −1.42% | −1.15% | −1.29% | −1.26% | −1.40% |

| CVaR | −3.20% | −2.70% | −3.10% | −3.07% | −3.04% |

| Sortino Ratio | 0.6175 | 1.0676 | 0.8218 | 0.8033 | 0.7391 |

| EUR 2010-2020 | |||||

| Return | 8.11% | 7.91% | 8.09% | 8.72% | 7.24% |

| Standard Deviation | 14.98% | 14.36% | 14.51% | 14.19% | 14.61% |

| Sharpe Ratio | 0.5415 | 0.5508 | 0.5573 | 0.6145 | 0.4958 |

| Cumulative Return | 122.76% | 118.46% | 122.18% | 135.94% | 104.99% |

| Worst Drawdown | 36.20% | 36.36% | 36.36% | 36.31% | 36.31% |

| Average Drawdown | 2.26% | 2.45% | 2.33% | 2.23% | 2.37% |

| Average Length | 23.0467 | 27.0220 | 23.6827 | 21.4298 | 26.5269 |

| Average Recovery | 12.9813 | 13.6703 | 12.7788 | 11.5877 | 14.5699 |

| Hurst Index | 0.3796 | 0.3849 | 0.3830 | 0.3860 | 0.3823 |

| VaR | −1.52% | −1.42% | −1.46% | −1.41% | −1.48% |

| CVaR | −3.78% | −3.65% | −3.73% | −3.66% | −3.86% |

| Sortino Ratio | 0.8092 | 0.8137 | 0.8235 | 0.8914 | 0.7423 |

I pesi ottimali più recenti dell'Ultimate Buy and Hold Strategy e di tutti gli altri Lazy portfolios possono essere consultati al seguente link (per avere accesso è necessario sottoscrivere un abbonamento PRO): Lazy portfolios modello.

Vai agli altri Lazy portfolios (link in basso) o all'articolo principale sui Lazy portfolios:

13.3.1 World Bond

13.3.2 World Stocks

13.3.3 Two funds portfolios

13.3.4 Warren Buffett

13.3.5 Simple Path to Wealth

13.3.6 Couch Potato

13.3.7 Three Funds Bogleheads

13.3.8 Second Grader's Starter

13.3.9 Talmud

13.3.10 Margaritaville

13.3.11 Andrew Tobias

13.3.12 Gyroscopic Investing Desert

13.3.13 Permanent

13.3.14 Core Four

13.3.15 Bogleheads Four Funds

13.3.16 No Brainer

13.3.17 Larry

13.3.18 Golden Butterfly

13.3.19 All Weather

13.3.20 Ivy

13.3.21 Dynamic 60/40 Income

13.3.22 Dynamic 40/60 Income

13.3.23 Five Asset

13.3.24 David Swensen Lazy Portfolio

13.3.25 Coffee House

13.3.26 Rob Arnott

13.3.27 Ultimate Buy and Hold Strategy

13.3.28 Ultimate Buy & Hold

13.3.29 Dedalo Three

13.3.30 Dedalo Four

13.3.31 Dedalo Eleven