Value Averaging: analisi di base

- Information

- PAC

- Prima pubblicazione: 19 Settembre 2021

«Le fondamenta di ogni stato sono l'istruzione dei giovani».

Diogene

In questo articolo, confronteremo un PAC Value Averaging (VA) con un PAC a rate costanti (Cost Averaging o CA).

Visualizzeremo le differenze grafiche tra queste due tipologie di PAC su uno specifico piano di accumulo costruito su un fondo azionario a gestione attiva che già conosciamo: il Raiffeisen Azionario Globale VT (ISIN: AT0000785266).

Come sempre, ribadiamo che la nostra scelta non esprime alcun giudizio di merito su questo specifico fondo o sulla gestione attiva: il consiglio, semmai, è quello di investire utilizzando strumenti passivi come gli ETF.

Utilizzeremo il fondo Raiffeisen perché ha una serie storica molto lunga – ad oggi, circa 35 anni – ed è un fondo ad accumulazione.

La rata mensile è di 300 euro. Nel PAC Value Averaging, si tratta dell'importo iniziale, dal momento che sappiamo già che il valore di ogni versamento varia in funzione dell'andamento del sottostante e del target prefissato.

Prima di iniziare un PAC VA, si deve rispondere a diverse domande, tutte molto importanti:

- Vogliamo sviluppare un VA puro o VA No-Sell?

- A quale percentuale di incremento del target siamo interessati?

- Vogliamo lasciare l'importo di ciascuna rata libero di fluttuare o preferiamo fissarci un massimale?

- Siamo o non siamo in possesso di un fondo di liquidità iniziale?

Se la risposta all'ultima domanda è negativa, dovremo utilizzare il filtro "anti-Hayley". Vedremo in seguito quali saranno le conseguenze della sua applicazione.

Inizieremo le nostre simulazioni sviluppando un PAC Value Averaging No-Sell con un incremento dello 0,50% del target, con un massimale di 1000 euro a versamento e col filtro di Hayley attivato.

Lo specifico PAC esaminato è il primo disponibile tra i numerosi PAC della durata di 30 anni che sarebbe stato possibile simulare nel fondo Raiffeisen.

Perché proprio il primo?

Perché una qualsiasi altra scelta avrebbe potuto nascondere l'insidioso fenomeno distorsivo del Look-Back Bias: la scelta mirata a posteriori di uno specifico fenomeno che verifica la tesi che l'analista è interessato a dimostrare.

Dovendo scegliere un PAC sui 60 disponibili della durata di 30 anni, abbiamo perciò optato proprio per il primo. In ogni caso, nel prossimo articolo verranno presentati i risultati medi di tutti questi 60 PAC, oltre a quelli di altre durate.

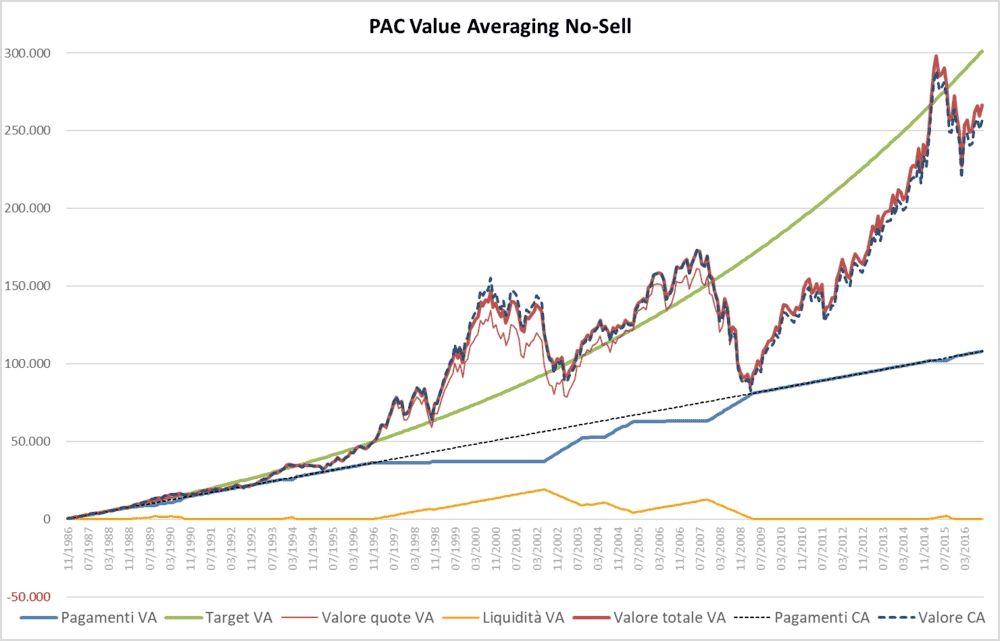

Ecco il grafico:

In questo e in tutti i grafici seguenti, verranno sempre visualizzati anche i pagamenti cumulati e il valore corrente di un piano di accumulo a rate costanti: l'importo sarà pari a quello della rata iniziale del PAC Value Averaging.

Queste due quantità saranno misurate dalle linee tratteggiate. Le linee continue, invece, contraddistingueranno il Value Averaging.

Passiamo all’analisi specifica del grafico:

- La linea verde individua il target: è una linea che cresce esponenzialmente. L'incremento del target è pari a 300(1+0,5%)n-1, dove n è il numero della rata.

- La linea rossa più marcata rappresenta il valore totale del PAC VA: è pari al valore corrente delle quote (linea rossa sottile) più quello della liquidità residua.

- La linea blu mostra il valore cumulato dei pagamenti effettuati con il Value Averaging (la somma delle rate versate): non è mai decrescente perché in un No-Sell non sono previste vendite di quote. Per lunghi periodi, segue un andamento orizzontale: questo avviene quando non si eseguono pagamenti (il valore corrente è superiore al target).

- La linea arancione quantifica la differenza tra i pagamenti effettuati in un PAC a rate costanti e in un PAC Value Averaging. Questa misura è molto importante:

- Quando è positiva corrisponde alla liquidità inutilizzata.

- Quando è negativa corrisponde all'extra-liquidità impiegata.

Dopo 30 anni, la liquidità – sommata al montante del PAC – produce la somma finale dell’investimento.

- La linea nera tratteggiata individua il valore cumulato dei pagamenti di un equivalente piano di accumulo a rate costanti.

- La linea tratteggiata blu, infine, traccia il valore cumulato del PAC a rate costanti. Questa linea ci permetterà di seguire, visivamente, la differenza tra l’evoluzione del PAC a rate costanti e il PAC VA.

Nel Value Averaging, il valore di mercato dell’investimento (linea rossa marcata) dovrebbe, al momento di ogni versamento o prelievo, sovrapporsi al target (linea verde).

L’obiettivo del Value Averaging è infatti quello di mantenerne il valore il più possibile allineato al target, almeno nel momento in cui una vendita o un versamento vengono effettuati.

I pagamenti cumulati del Value Averaging (linea blu) si mantengono per lunghi tratti al di sotto di quelli del Cost Averaging (linea nera tratteggiata), anche se a fine PAC coincidono: in tal caso, significa che la liquidità è positiva (linea arancione maggiore di 0).

In altre parole, nel VA non si sta investendo tutto il capitale potenzialmente disponibile e una parte rimane liquida.

Il valore corrente dell’investimento oscilla al di sopra e al di sotto del target. I motivi sono essenzialmente due:

- Si tratta di un piano di accumulo Value Averaging No-Sell.

- Il trend di lungo periodo del fondo sottostante è positivo, seppur con un’alternanza di periodi di crescita e di decrescita.

Nel Value Averaging puro saranno le vendite di quote a riportare in equilibrio target e valore corrente, nel caso in cui quest’ultimo sia più alto. Nel No-Sell, non essendoci alcuna vendita, sarà il tempo a far sì che il valore corrente si riallinei al target, con il primo che a un certo punto scenderà e il secondo che continuerà a crescere.

Il VA puro riesce a mantenersi in linea con il target più facilmente, ma questo non significa che sia più efficiente o debba essere preferito a un No-Sell.

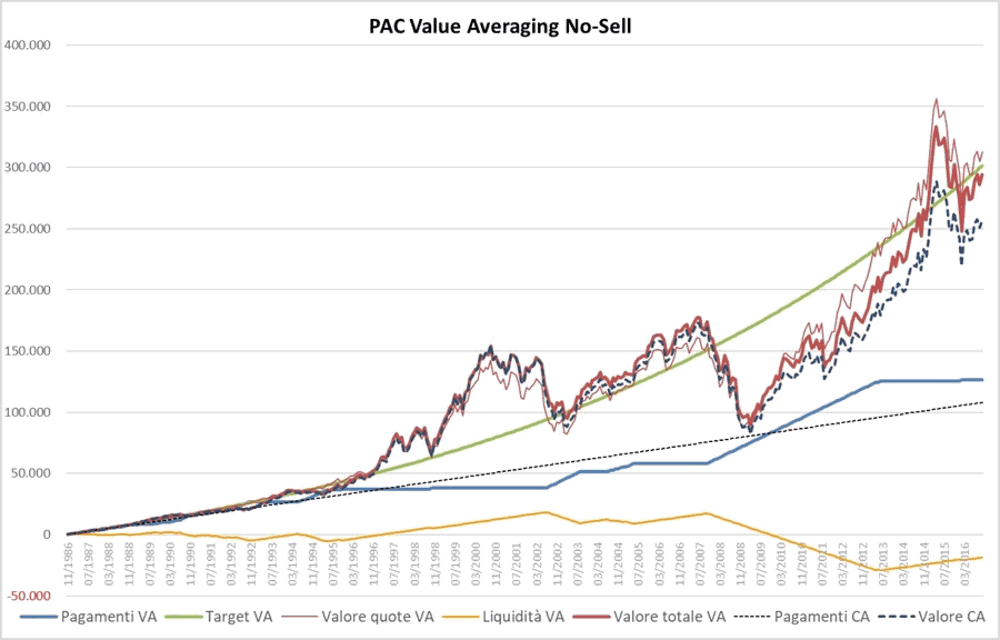

Prima di passare all'analisi del VA puro, vediamo che cosa accadrebbe allo stesso PAC se il filtro anti-Hayley non fosse stato attivato:

Il fabbisogno di extra-liquidità si manifesta già a partire dei primi anni di vita del PAC, con un massimo relativo intorno ad aprile 1995. Si ripresenta di prepotenza alla fine del 2009, con un massimo assoluto che viene toccato nel giugno 2013 (29.261 euro).

Nei periodi in cui si sta utilizzando extra-liquidità, la linea arancione è in territorio negativo.

La somma finale di questo PAC sarebbe stata di ben 294.055 euro (montante del PAC: 312.675 euro e liquidità finale −18.619 euro). Il valore negativo della liquidità è l’ulteriore conferma che per costruire un piano di accumulo del genere non basta il fondo di liquidità accumulato durante la vita del PAC: servono capitali extra.

Rispetto a prima, negli ultimi anni di vita del PAC la linea rossa sottile si posiziona sopra a quella marcata: al valore delle quote investite deve essere sottratta l’extra-liquidità, in modo da ottenere la somma totale netta generata dall’investimento.

La regola generale è la seguente: la linea rossa marcata è posizionata sopra a quella sottile quando è presente della liquidità inutilizzata (linea arancione positiva); è posizionata sotto quando si sta utilizzando extra-liquidità (linea arancione negativa).

Questo grafico ci permette di capire meglio la critica di Hayley: fino ai primi anni dello scorso decennio, i fautori del Value Averaging presentavano le performance di questa strategia senza considerare la liquidità aggiuntiva che questa strategia spesso richiede.

Confrontando il risultato finale del PAC VA (312.675 euro o 294.055 euro nel migliore dei casi) con quello ottenuto dal PAC a rate costanti (257.517 euro), l'esito era senza storia: il Value Averaging usciva nettamente vincitore.

Purtroppo, il confronto fatto in questo modo non aveva senso.

I rendimenti totali e annualizzati erano molto più di alti di quelli reali a causa di questo errore metodologico che nei nostri backtest abbiamo corretto, come vedremo meglio nel prossimo articolo.

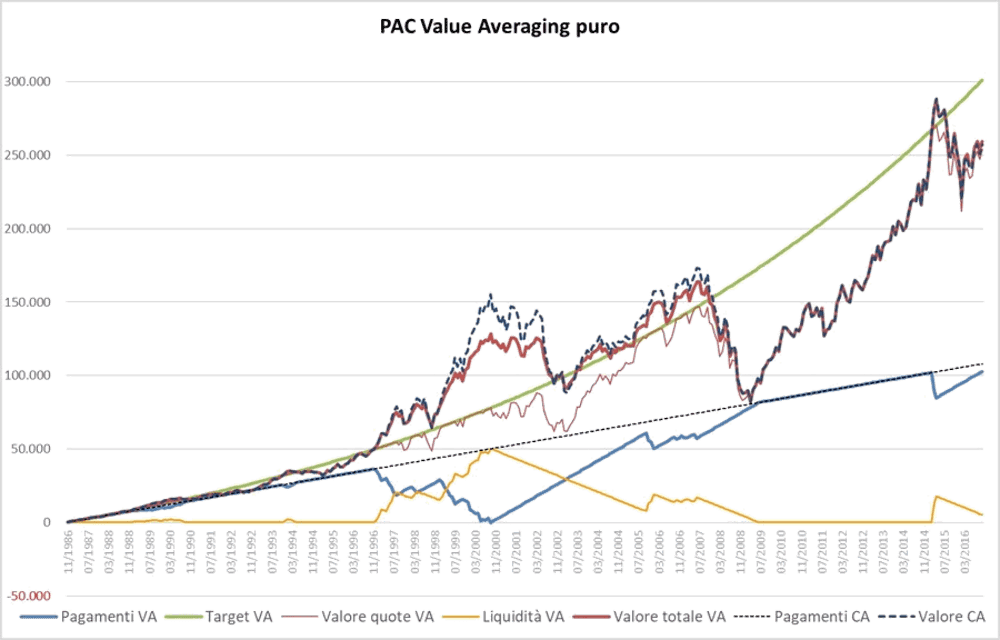

Passiamo adesso al Value Averaging puro. Il grafico seguente traccia l'andamento del PAC precedente, sempre con massimale di 1000 euro per versamento, gestito con il VA puro invece che No-Sell. Il filtro anti-Hayley è attivo:

Se prima il valore di mercato delle quote investite (linea rossa sottile) si posizionava per lunghi tratti sopra al target (linea verde), adesso rimane spesso al di sotto di esso mentre, in alcuni periodi, le due linee si sovrappongono.

Il valore totale del Value Averaging, indicato dalla linea rossa marcata, segue invece un trend molto simile a quello del PAC a rate costanti, pur rimanendo in molti casi sotto a quest’ultimo (ricordiamo che la linea rossa marcata è pari al valore delle quote – linea rossa sottile – sommato a quello della liquidità inutilizzata – linea arancione –, molto più consistente nel Value Averaging puro rispetto al No-Sell).

Per mantenere il valore di mercato allineato al target, abbiamo un'alternanza di acquisti e vendite, che rendono la linea dei pagamenti/vendite (linea blu) sia crescente che decrescente.

Nell’equivalente Value Averaging No-Sell, essa seguiva un andamento più lineare e non era mai decrescente.

Dal momento che abbiamo attivato il filtro anti-Hayley, la linea dei pagamenti di un Value Averaging non supera mai quella dei pagamenti di un PAC a rate costante (linea nera tratteggiata). Per lunghi tratti, comunque, le due linee combaciano: questo avviene proprio quando il filtro entra in azione.

In linea teorica, in un PAC Value Averaging la linea rossa sottile dovrebbe essere sempre sovrapposta a quella verde (target): ogni versamento o vendita di quote, infatti, ha lo scopo di riallineare il valore corrente dell'investimento a quello del target.

Nel PAC che stiamo esaminando, questo avviene soltanto per brevi periodi, dal momento che oltre al filtro anti-Hayley, abbiamo anche fissato un massimale di 1000 euro a versamento.

Come già accennato, quando il filtro anti-Hayley entra in azione la linea blu combacia con quella nera tratteggiata. Lo scopo di questo filtro è proprio quello di evitare – in ogni momento di vita del PAC – il versamento di una somma cumulata superiore a quella di un PAC a rate costante.

Nel grafico, possiamo anche individuare i momenti in cui è entrato in azione il massimale per versamento: nei periodi in cui la linea blu è posizionata al di sotto di quella nera tratteggiata, con un'inclinazione superiore a quest'ultima.

Ad esempio, nel periodo che va all'incirca tra novembre 2000 e luglio 2005, ogni versamento è stato pari a 1000 euro. La linea blu cresce in maniera costante con un'inclinazione superiore a quella nera tratteggiata.

I 1000 euro per rata richiesti in quel frangente erano disponibili: la somma necessaria a coprirli tutti sarebbe stata accumulata dall'investitore grazie alle vendite di quote precedenti (linea blu decrescente) o al risparmio nel caso di versamenti inferiori al valore di una rata standard di 300 euro (linea blu crescente ma, stavolta, con un'inclinazione inferiore a quella della linea nera tratteggiata).

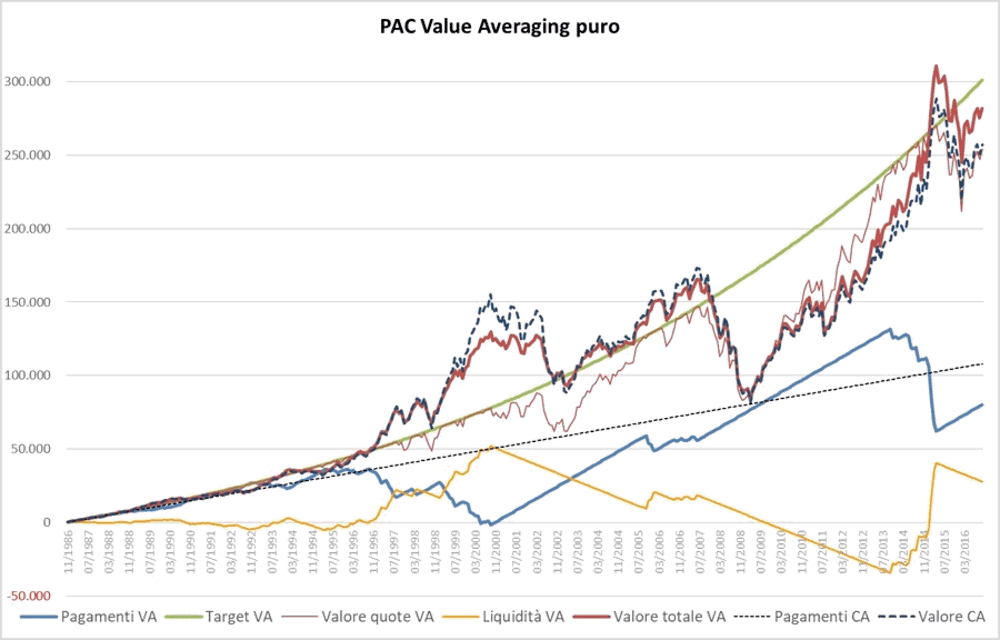

Vediamo, infine, come si sarebbe sviluppato lo stesso PAC se il filtro anti-Hayley non fosse stato presente:

Sia in diversi brevi periodi nei primi 10 anni di vita del PAC, sia soprattutto tra luglio 2009 e novembre 2014, il Value Averaging avrebbe richiesto una liquidità superiore a quella di un PAC a rate costanti similare.

Il picco di extra-liquidità si sarebbe verificato intorno a ottobre 2013, e sarebbe stato di quasi 35.000 euro (differenza tra linea nera tratteggiata e linea blu, corrispondente a quello della linea arancione).

Di nuovo, in questo caso la critica di Hayley avrebbe colto nel segno:

- Questa somma sarebbe stata veramente messa da parte all’inizio del PAC, rimanendo inutilizzata per quasi 27 anni prima di essere investita?

- Se anche ci fosse stata la volontà di creare un fondo di liquidità iniziale, quanto avremmo in realtà accantonato in quel fondo?

Avremmo scoperto soltanto 27 anni dopo l'inizio del PAC che il fabbisogno sarebbe stato pari a quasi 35 mila euro: all'inizio del PAC, avremmo potuto soltanto provare a stimarne il valore nel modo più preciso possibile.

Nonostante questo, in seguito le vendite avrebbero ripreso il sopravvento e la linea blu si sarebbe nuovamente posizionata sotto a quella nera tratteggiata.

In definitiva, questo specifico PAC sarebbe stato più redditizio se avessimo utilizzato il Cost Averaging (rate costanti), il Value Averaging No-Sell o quello puro?

Le simulazioni che abbiamo effettuato sono state molte di più di quelle presentate negli esempi precedenti.

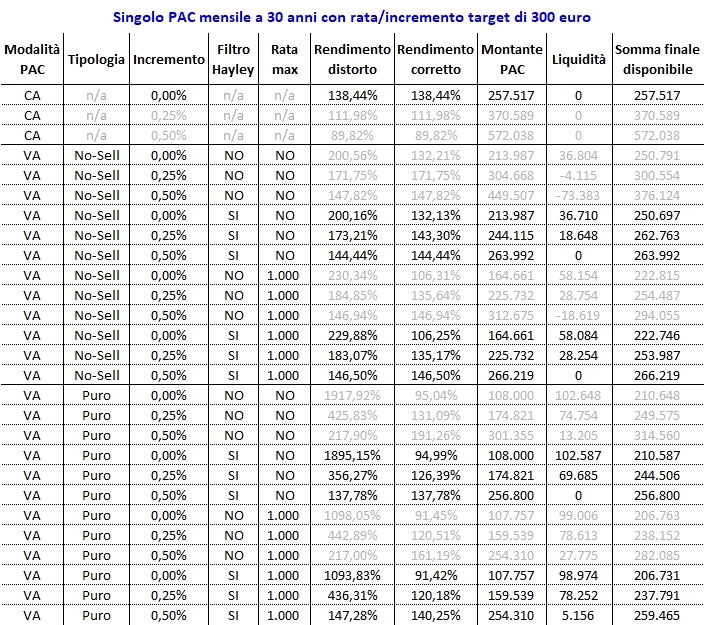

Riassumiamo nella seguente tabella le performance di tutti i PAC simulati:

Quale sarebbe stata l’opzione migliore per questo specifico PAC?

Escludendo le simulazioni che hanno utilizzato extra-liquidità (valori in grigio, generati in assenza del filtro anti-Hayley), in ordine di somma finale disponibile troviamo:

- PAC Value Averaging No-Sell con incremento del target dello 0,50% e rata massima di 1000 euro (somma finale di 266.219 euro e rendimento del 146,50%).

- PAC Value Averaging No-Sell con incremento del target dello 0,50% senza rata massima (somma finale di 263.992 euro e rendimento del 144,44%).

- PAC Value Averaging No-Sell con incremento del target dello 0,25% senza rata massima (somma finale di 262.763 euro e rendimento del 143,30%).

Questi risultati ci permettono di trarre alcune conclusioni:

- Il PAC Cost Averaging non si classifica nelle prime 3 posizioni, che sono tutte appannaggio del Value Averaging.

- Nella tabella è presente una colonna chiamata “Rendimento distorto”. È il rendimento che si ottiene ignorando la liquidità inutilizzata: laddove non si provveda a fare un confronto delle somme finali disponibili, che includono anche la liquidità residua, questo rendimento può trarre in inganno sia l'analista che l'investitore.

Prima dell'articolo di Hayley, i rendimenti venivano calcolati in modo distorto e questo era il motivo per cui autori come Edleson e Marshall ritenevano il Value Averaging molto superiore al Cost Averaging.

Quando la liquidità è pari a 0, il rendimento distorto coincide con quello corretto: in altre parole, la distorsione viene eliminata.

Se la liquidità è alta, invece, la distorsione è altrettanto elevata e nei PAC puri a incremento costante raggiunge i valori massimi (addirittura generando rendimenti prossimi al 2000% quando, in realtà, i valori corretti sono inferiori al 100%).

Gli investitori sono interessati a massimizzare le somme in euro generate alla fine dell’investimento. I rendimenti sono importanti, ma ciò che conta di più sono gli euro.

Per portare avanti un PAC Value Averaging, gli investitori non sono obbligati a creare un fondo di liquidità iniziale, ma devono quantomeno accantonare la liquidità accumulata dalle rate non versate o proveniente dalle vendite di quote.

Questa liquidità dovrà essere conteggiate nel rendimento finale del PAC, anche nel caso in cui non venga impiegata: è pur sempre capitale non remunerato o che, nel migliore dei casi, può essere investito risk-free.

Ecco perché il "Rendimento corretto" è la misura di confronto più giusta: include sia la somma investita nel fondo che la liquidità residua.

Abbiamo scoperto diverse cose interessanti sul Value Averaging, ma abbiamo analizzato soltanto un piano di accumulo: il PAC mensile costruito sul fondo Raiffeisen Azionario Globale VT della durata di 30 anni iniziato il 17/11/1986 e terminato il 17/10/2016.

Non è detto che il Value Averaging esca sempre vincitore e non è detto che un investitore sia disposto a sceglierlo complicandosi la vita a causa della maggior difficoltà nella gestione: in fin dei conti, la differenza finale tra il miglior PAC Value Averaging e quello a rate costanti potrebbe non essere enorme.

È inoltre lecito chiedersi se le conclusioni a cui siamo arrivati siano soltanto il frutto del caso o possano essere generalizzate.

Per rispondere a questa domanda, nel prossimo articolo estenderemo l’analisi a tutti i possibili piano di accumulo che possono essere simulati su questo stesso fondo, utilizzando la serie storica che va dal 17/11/1986 al 15/09/2021: non soltanto piani trentennali, ma anche quelli di più corta durata (25, 20, 15, 10, 9, 8, 7, 6, 5, 4, 3 e 2 anni).

La collezione di articoli "I segreti dei PAC svelati dai backtest" contiene:

- Analisi di base dei PAC a rate costanti.

- Analisi avanzata dei PAC a rate costanti, parte prima.

- Analisi avanzata dei PAC a rate costanti, parte seconda.

- Motivazioni e conseguenze del disinvestimento anticipato di una parte delle quote accumulate nei PAC.

- Motivazioni e conseguenze dei versamenti aggiuntivi nei PAC (prima parte).

- Motivazioni e conseguenze dei versamenti aggiuntivi nei PAC (seconda parte).

- Value Averaging: critiche, vantaggi, tipologie.

- Analisi di base dei PAC Value Averaging.

- Analisi avanzata dei PAC Value Averaging.

- Conclusioni.

Articolo completo sui PAC a rate costanti: PAC Cost Averaging – Costruire un capitale in ogni condizione di mercato.

Articolo completo sui PAC Value Averaging: Value Averaging – Investire senza temere una crisi finanziaria.