13.3.7 Three Funds Bogleheads Lazy portfolio

- Information

- Lazy portfolios

- Prima pubblicazione: 05 Aprile 2022

«Create a simple, diversified asset allocation plan. Invest a part of each paycheck in low-cost, no-load index funds according to your plan. Check your investments periodically, rebalance when necessary, then stay the course».

Taylor Larimore

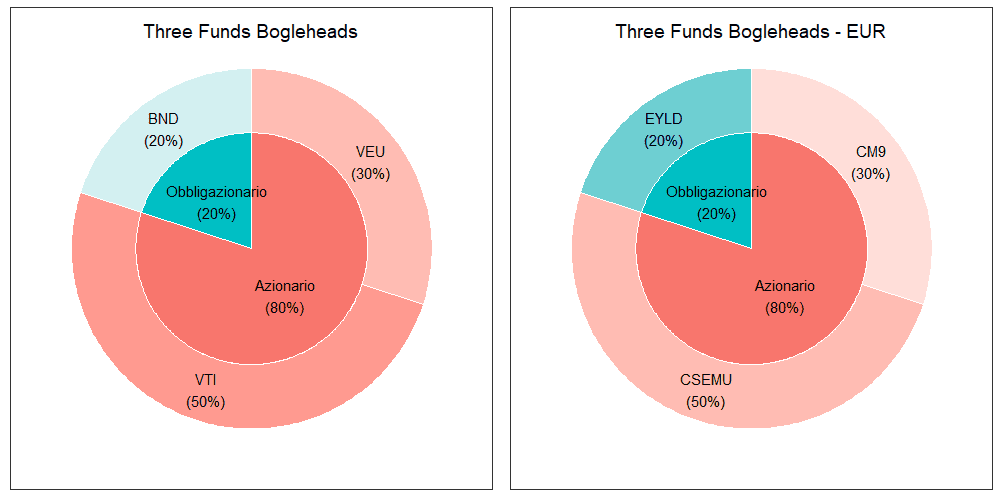

Il Three Funds Bogleheads Lazy portfolio è composto da 3 ETF.

L’80% è costituito da azionario e il 20% da obbligazionario: è un portafoglio molto rischioso.

Nella versione in USD, il Three Funds Bogleheads è composto dai seguenti ETF:

- 50% VTI: replica il mercato azionario statunitense (è un ETF di Vanguard dal TER eccezionalmente basso: 0,03%).

- 30% VEU: replica il mercato azionario globale, Stati Uniti esclusi (è un ETF di Vanguard dal TER dello 0,08% il cui benchmark è il FTSE All-World ex US Index).

- 20% BND: replica il mercato obbligazionario statunitense (anche questo è un ETF di Vanguard dal TER molto basso: 0,035%).

Nella versione in EUR, abbiamo utilizzato i seguenti ETF (descrizione e caratteristiche):

| Descrizione degli ETF che compongono il Three Fund Bogleheads | ||||

|---|---|---|---|---|

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| CM9 | FR0010756114 | Amundi ETF MSCI World ex EMU UCITS ETF EUR | Amundi | Replica i titoli azionari di 13 paesi sviluppati di tutto il mondo ad esclusione dell'unione monetaria europea |

| CSEMU | IE00B53QG562 | iShares Core MSCI EMU UCITS ETF EUR (Acc) | iShares | Replica i titoli azionari ad alta e media capitalizzazione dei paesi dell'unione monetaria ed economica europea |

| EYLD | IE00BD49RB39 | WisdomTree EUR Aggregate Bond Enhanced Yield UCITS ETF EUR Acc | WisdomTree | Replica la performance di obbligazioni a tasso fisso, denominate in euro, includendo obbligazioni del tesoro, governative, societarie e cartolarizzate (Investment Grade) |

| Caratteristiche degli ETF che compongono il Three Funds Bogleheads | |||||

|---|---|---|---|---|---|

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

| CM9 | 0.35% | Sintetica (UnFundsed swap) | No | Ampia diversificazione | - TER alto - Rischio di cambio |

| CSEMU | 0.12% | Fisica (Replica totale) | No | Ampia diversificazione | Niente di rilevante |

| EYLD | 0.18% | Fisica (Campionamento) | No | Ampia diversificazione | Niente di rilevante |

Asset allocation del Three Funds Bogleheads Lazy portfolios

Questo portafoglio si ispira a uno dei Three Funds Bogleheads portfolios suggeriti da Taylor Larimore. Esistono 4 varianti del Three Funds di Larimore: quella che abbiamo scelto è la più rischiosa (le altre sono 60/40, 40/60 e 20/80 di azionario/obbligazionario).

Dopo aver trascorso gran parte della sua vita cercando di “battere il mercato”, Taylor Larimore ha sposato la filosofia di investimento di John Bogle verso la metà degli anni ’80 del secolo scorso.

Da allora, è un grande sostenitore della gestione passiva e di questo Lazy portfolio in particolare: è convinto che un semplice portafoglio costituito da 3 ETF che investono nel mercato azionario e obbligazionario americano e in quello azionario globale sia l’ideale per la maggior parte degli investitori.

Gli ETF utilizzati nei backtest dei portafogli in EUR potrebbero essere sostituiti da quelli elencati nelle due tabelle seguenti (descrizione e caratteristiche degli ETF). Alcuni ETF che replicano lo stesso indice (o un indice simile) potrebbero essere stati esclusi.

| Gli ETF seguenti sono possibili alternative dell'ETF: CSEMU | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| EUEUA | LU1600334798 | UBS ETF (LU) MSCI Europe UCITS ETF (hedged to EUR) A-acc | UBS | Replica i principali titoli azionari di 15 paesi europei industrializzati |

| SMEA | IE00B4K48X80 | iShares Core MSCI Europe UCITS ETF EUR (Acc) | iShares | Replica i principali titoli azionari dei più importanti paesi europei industrializzati |

| VWCG | IE00BK5BQX27 | Vanguard FTSE Developed Europe UCITS ETF (EUR) Acc | Vanguard | Replica i principali titoli azionari dei più importanti paesi europei industrializzati |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| EUEUA | 0.30% | Fisica (Replica totale) | Sì | - Buona diversificazione - Assenza di rischio di cambio |

Niente di rilevante |

| SMEA | 0.12% | Fisica (Campionamento ottimizzato) | No | Buona diversificazione | Rischio di cambio: una buona parte del fondo investe in paesi come il Regno Unito e la Svizzera, che hanno valute diverse dall'euro |

| VWCG | 0.11% | Fisica (Replica totale) | No | Buona diversificazione | Rischio di cambio: una buona parte del fondo investe in paesi come il Regno Unito e la Svizzera, che hanno valute diverse dall'euro |

Relativamente all’ETF CM9, non ci sono vere e proprie alternative, se non optando per un azionario globale che includa anche l’area euro. In tal caso, si potrebbe verificare una sovrapposizione per la parte euro con altri ETF azionari. Gli ETF azionari globali che possono essere scelti sono i seguenti:

| Gli ETF seguenti sono possibili alternative dell'ETF: CM9 | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| ACWIE | IE00BYM11K57 | UBS ETF (IE) MSCI ACWI SF UCITS ETF (hedged to EUR) A-acc | UBS | Replica i titoli azionari di molti paesi sviluppati ed emergenti di tutto il mondo. La copertura valutaria in euro è relativa ai soli titoli dei paesi sviluppati |

| SWDA | IE00B4L5Y983 | iShares Core MSCI World UCITS ETF USD (Acc) | iShares | Replica i titoli azionari di circa 25 paesi sviluppati di tutto il mondo |

| VWCE | IE00BK5BQT80 | Vanguard FTSE All-World UCITS ETF (USD) Acc | Vanguard | Replica i titoli azionari dei paesi sviluppati ed emergenti di tutto il mondo |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| ACWIE | 0.21% | Sintetica (Basata su swap) | Sì | - Amplissima diversificazione - Copertura valutaria e rischio di cambio limitato |

Replica sintetica |

| SWDA | 0.20% | Fisica (Campionamento ottimizzato) | No | - Amplissima diversificazione, anche se inferiore agli ETF che replicano anche i titoli azionari dei paesi emergenti - Dimensione del fondo molto grande |

Rischio di cambio |

| VWCE | 0.22% | Fisica (Campionamento ottimizzato) | No | Amplissima diversificazione | Rischio di cambio |

| Gli ETF seguenti sono possibili alternative dell'ETF: EYLD | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| AGGH | IE00BDBRDM35 | iShares Core Global Aggregate Bond UCITS ETF EUR Hedged (Acc) | iShares | Replica le obbligazioni emesse nei mercati emergenti e sviluppati di tutto il mondo (Investment Grade) |

| XG7S | LU0908508731 | Xtrackers Global Government Bond UCITS ETF 5C | DWS | Replica il mercato dei titoli di debito fisso emessi da governi di paesi sviluppati (Investment Grade) |

| XGSH | LU0378818131 | Xtrackers II Global Government Bond UCITS ETF 1C EUR Hedged | DWS | Replica il mercato mondiale delle obbligazioni governative emesse da nazioni sviluppate (Investment Grade) |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| AGGH | 0.10% | Fisica (Campionamento) | Sì | - Amplissima diversificazione - Copertura valutaria e rischio di cambio molto limitato - TER basso |

Niente di rilevante |

| XG7S | 0.20% | Fisica (Campionamento) | No | Amplissima diversificazione | Rischio di cambio |

| XGSH | 0.25% | Fisica (Campionamento) | Sì | - Amplissima diversificazione - Copertura valutaria e rischio di cambio molto limitato |

Niente di rilevante |

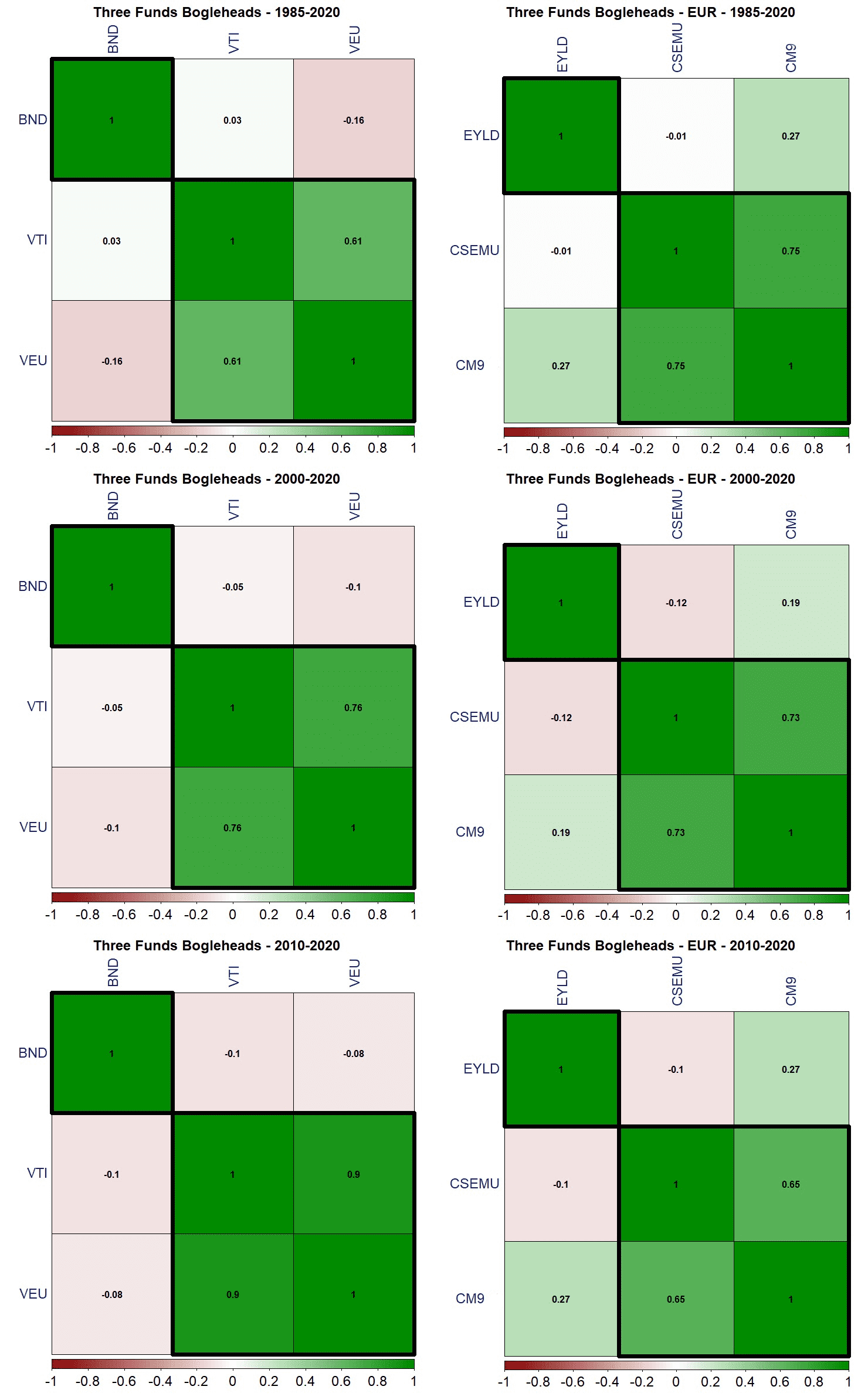

Vediamo la correlazione lineare tra i rendimenti degli ETF che compongono il Three Funds Lazy portfolio, sia in USD che in EUR e per tutte e 3 le durate analizzate:

Con 3 o più ETF, la matrice di correlazione si fa un po’ più complessa e fanno la loro comparsa i clusters, ovvero gruppi di ETF dalle caratteristiche simili.

La matrice di correlazione del Three Funds Bogleheads è costituita da 2 cluster: il più grande comprende gli ETF azionari (VTI e VEU nel portafoglio in USD; CSEMU e CM9 in quello in EUR); il più piccolo, l’ETF obbligazionario (BND o EYLD).

I clusters sono delimitati da un bordo nero più spesso.

I gruppi creati grazie alla cluster analysis permettono di valutare meglio l’apporto in termini di diversificazione di ciascun ETF: nel portafoglio in USD, ad esempio, mentre BND è molto poco correlato con gli altri 2 ETF, VTI e VEU sono molto correlati positivamente, soprattutto nel periodo che va dal 2010 al 2020 (indice di correlazione lineare pari a 0,90).

Anche se in misura minore, questa struttura di correlazione lineare è presente anche nei portafogli in EUR (dove gli ETF sono EYLD, CSEMU e CM9) e nelle altre durate.

Non sarebbe stato meglio, allora, rinunciare al VEU e utilizzare il più semplice Two funds 80/20 Lazy portfolio?

Può darsi, ma non è detto: 0,90 è un valore molto alto e, nei periodi più lunghi, esso è stato pari a 0,76 e 0,61. Sono coefficienti significativi ma pur sempre inferiori a 1: la maggior diversificazione rispetto a un Two funds potrebbe aver migliorato la performance complessiva.

In realtà, abbiamo abbastanza informazioni per concludere che, nei periodi esaminati, il Three Funds Bogleheads in USD ha – in alcuni casi – ottenuto un risultato complessivo peggiore di quello del Two funds 80/20.

Nella classifica finale dei Lazy portfolios del capitolo 12.1, infatti, il Two funds 80/20 si posiziona prima del Three Funds Bogleheads sia nei backtest del periodo 1985-2020 che in quelli del 2010-2020.

I risultati dei nostri backtest sono utili, ma non devono essere considerati come immutabili nel tempo: in futuro, le cose potrebbe cambiare e la scelta di un portafoglio deve essere sempre fatta sulla base di un insieme di fattori (tra i quali rientrano anche le performance passate in termini di rischio e rendimento) e mai di una singola variabile.

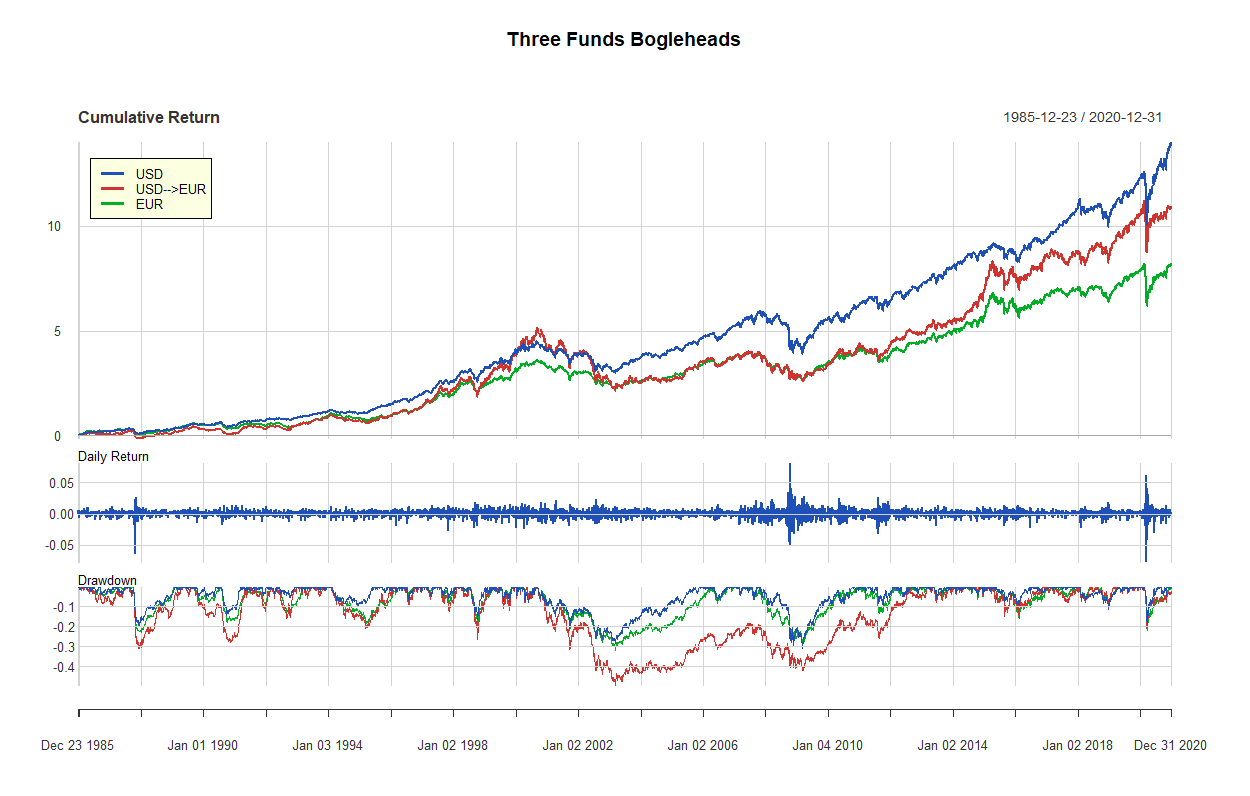

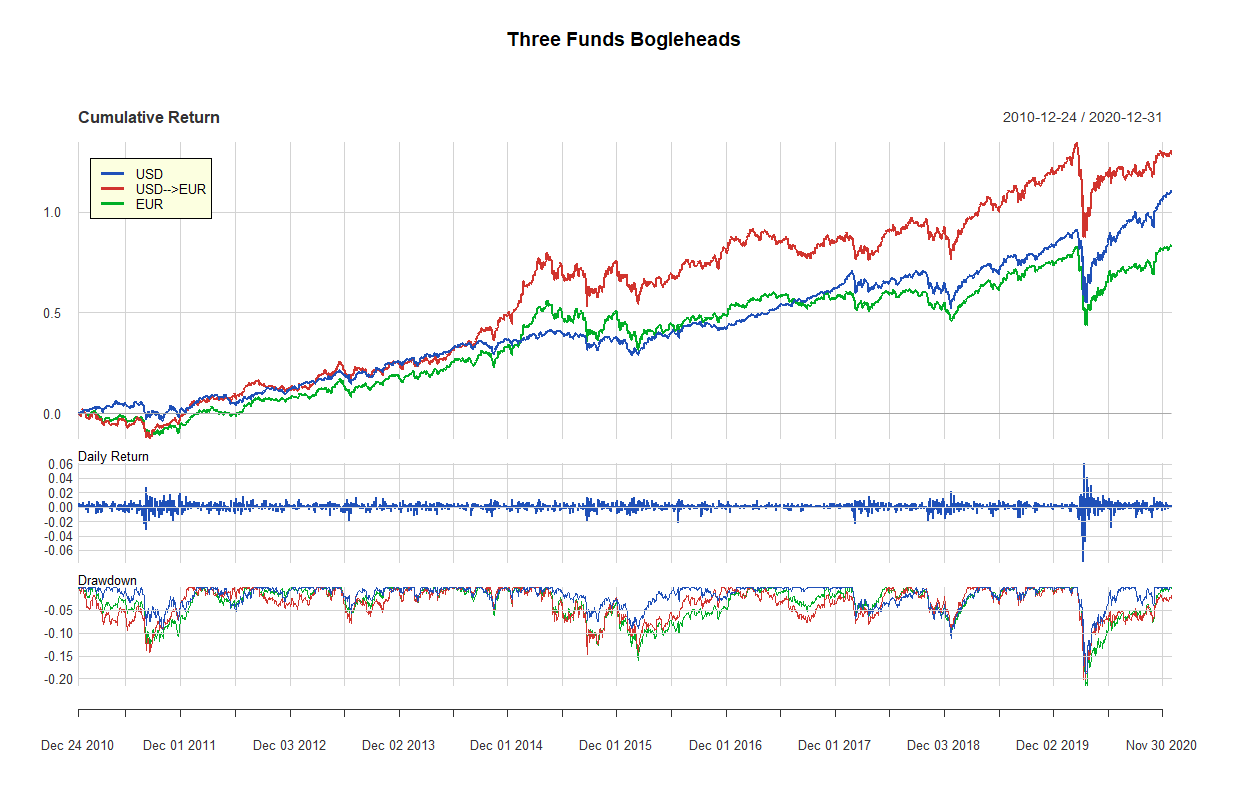

Equity lines, rendimenti e drawdown

Come per i Lazy portfolios precedenti, mostreremo:

- Le equity lines ottenute dalle nostre analisi nei periodi 1985-2020, 2000-2020 e 2010-2020.

- I grafici dei rendimenti giornalieri.

- I grafici dei drawdown.

Partiamo dal grafico che copre il periodo 1985-2020:

La parte superiore del grafico rappresenta l’equity line del Three Funds Bogleheads in USD, USD→EUR e EUR (medie degli 11 modelli di ottimizzazione backtestati).

La parte centrale del grafico misura il rendimento giornaliero del Three Funds Bogleheads in USD.

Rimandiamo ai capitoli 13.3.1, 13.3.2 e 13.3.3 per maggiori dettagli sui drawdown e sulla loro importanza, sulla tipologia di rendimenti di un Lazy portfolio e sulla loro distribuzione di probabilità.

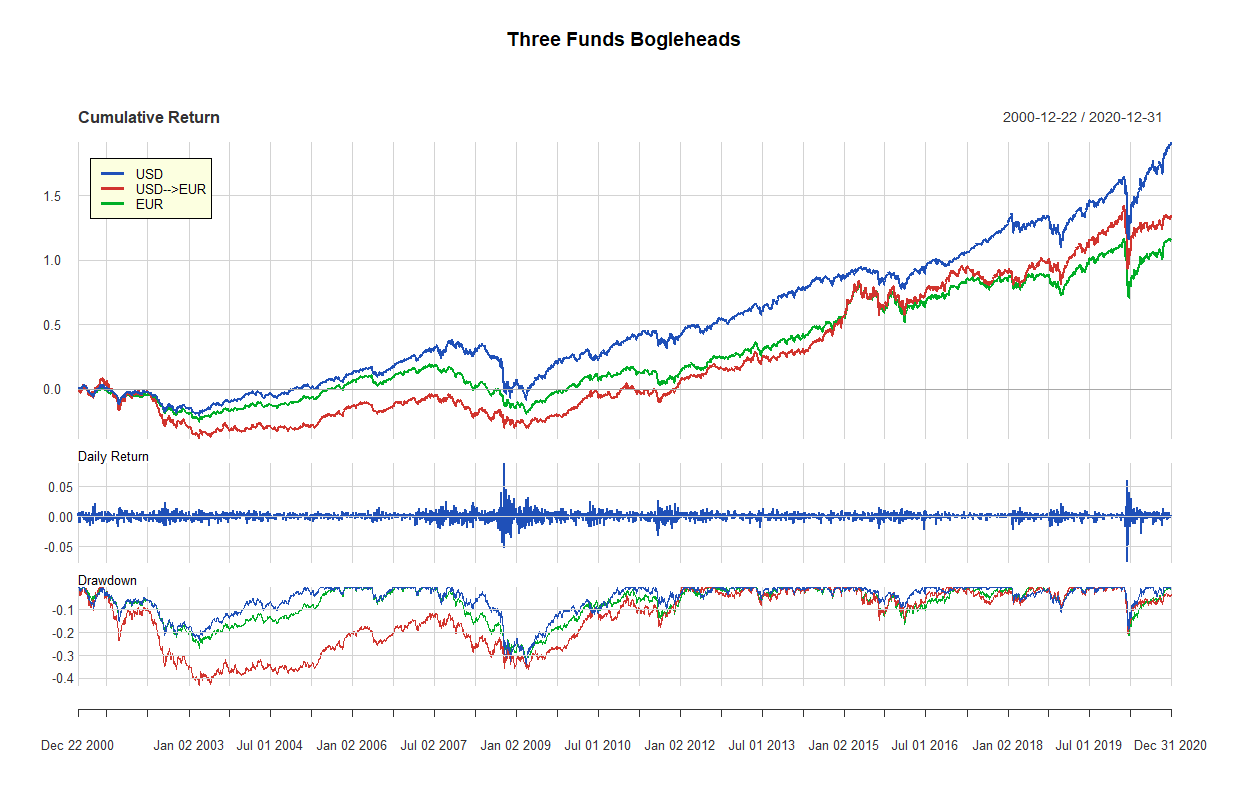

Vediamo il grafico relativo al periodo 2000-2020:

Questo è il grafico del periodo 2010-2020:

Performance del Three Funds Bogleheads

| Three Funds: Modelli dinamici vincolati e modello statico standard | ||||||

|---|---|---|---|---|---|---|

| Performance delle 12 misure statistiche calcolate sulla base di ciascun modello di ottimizzazione | ||||||

| Misura statistica | Modello Statico | Modelli dinamici vincolati | ||||

| Standard | Boudt SD ROI | Boudt SD Random | Boudt CVaR ROI | TCOV ROB | Naif | |

| USD 1985-2020 | ||||||

| Return | 8.60% | 8.42% | 8.41% | 8.63% | 8.42% | 8.40% |

| Standard Deviation | 12.33% | 11.30% | 11.33% | 11.66% | 11.32% | 11.30% |

| Sharpe Ratio | 0.6977 | 0.7455 | 0.7423 | 0.7403 | 0.7436 | 0.7427 |

| Cumulative Return | 1,844.28% | 1,732.90% | 1,725.66% | 1,863.52% | 1,731.77% | 1,716.19% |

| Worst Drawdown | 45.88% | 42.16% | 42.36% | 43.93% | 42.16% | 42.16% |

| Average Drawdown | 1.54% | 1.41% | 1.42% | 1.42% | 1.40% | 1.40% |

| Average Length | 20.7568 | 19.4884 | 19.6869 | 20.0143 | 19.3372 | 19.4124 |

| Average Recovery | 11.0319 | 10.3102 | 10.2944 | 10.2589 | 10.1055 | 10.1452 |

| Hurst Index | 0.3585 | 0.3599 | 0.3598 | 0.3581 | 0.3597 | 0.3599 |

| VaR | −1.06% | −0.97% | −0.98% | −1.01% | −0.98% | −0.98% |

| CVaR | −1.06% | −0.97% | −0.98% | −1.01% | −0.98% | −0.98% |

| Sortino Ratio | 1.0148 | 1.0731 | 1.0690 | 1.0691 | 1.0714 | 1.0696 |

| USD 2000-2020 | ||||||

| Return | 6.03% | 5.92% | 5.89% | 6.04% | 5.93% | 5.91% |

| Standard Deviation | 14.73% | 13.48% | 13.53% | 14.00% | 13.48% | 13.48% |

| Sharpe Ratio | 0.4098 | 0.4389 | 0.4353 | 0.4317 | 0.4398 | 0.4387 |

| Cumulative Return | 232.61% | 225.12% | 223.37% | 233.16% | 225.91% | 224.94% |

| Worst Drawdown | 47.21% | 43.72% | 44.03% | 45.99% | 43.72% | 43.72% |

| Average Drawdown | 1.71% | 1.52% | 1.53% | 1.55% | 1.53% | 1.52% |

| Average Length | 23.0047 | 21.5066 | 21.7093 | 22.1300 | 21.4130 | 21.5066 |

| Average Recovery | 11.8326 | 11.0480 | 11.1718 | 11.7713 | 10.8652 | 11.0480 |

| Hurst Index | 0.3563 | 0.3599 | 0.3595 | 0.3605 | 0.3599 | 0.3599 |

| VaR | −1.30% | −1.18% | −1.19% | −1.22% | −1.18% | −1.18% |

| CVaR | −1.49% | −1.33% | −1.34% | −1.32% | −1.33% | −1.32% |

| Sortino Ratio | 0.6559 | 0.6869 | 0.6824 | 0.6810 | 0.6880 | 0.6866 |

| USD 2010-2020 | ||||||

| Return | 9.13% | 8.90% | 8.89% | 8.93% | 8.90% | 8.90% |

| Standard Deviation | 13.64% | 12.55% | 12.58% | 12.89% | 12.55% | 12.55% |

| Sharpe Ratio | 0.6690 | 0.7094 | 0.7066 | 0.6926 | 0.7094 | 0.7094 |

| Cumulative Return | 145.10% | 140.00% | 139.75% | 140.60% | 140.00% | 140.00% |

| Worst Drawdown | 28.24% | 26.35% | 26.35% | 26.44% | 26.35% | 26.35% |

| Average Drawdown | 1.45% | 1.29% | 1.31% | 1.36% | 1.29% | 1.29% |

| Average Length | 15.1188 | 14.0877 | 14.2426 | 14.3571 | 14.0877 | 14.0877 |

| Average Recovery | 7.2500 | 6.6842 | 6.7751 | 6.8750 | 6.6842 | 6.6842 |

| Hurst Index | 0.3753 | 0.3806 | 0.3802 | 0.3776 | 0.3806 | 0.3806 |

| VaR | −1.31% | −1.20% | −1.20% | −1.24% | −1.20% | −1.20% |

| CVaR | −3.03% | −2.75% | −2.78% | −2.89% | −2.75% | −2.75% |

| Sortino Ratio | 0.9670 | 1.0131 | 1.0095 | 0.9941 | 1.0131 | 1.0131 |

| USD → EUR 1985-2020 | ||||||

| Return | 7.57% | 7.53% | 7.51% | 7.65% | 7.46% | 7.46% |

| Standard Deviation | 14.67% | 13.73% | 13.77% | 14.08% | 13.74% | 13.74% |

| Sharpe Ratio | 0.5158 | 0.5485 | 0.5451 | 0.5431 | 0.5430 | 0.5426 |

| Cumulative Return | 1,277.69% | 1,262.58% | 1,251.12% | 1,316.54% | 1,229.52% | 1,227.77% |

| Worst Drawdown | 52.80% | 50.09% | 50.18% | 49.29% | 50.09% | 50.09% |

| Average Drawdown | 2.62% | 2.42% | 2.46% | 2.47% | 2.42% | 2.43% |

| Average Length | 37.3590 | 35.9300 | 36.5356 | 35.4837 | 36.4083 | 36.5607 |

| Average Recovery | 16.4744 | 22.2058 | 22.6067 | 21.8415 | 22.6125 | 22.7113 |

| Hurst Index | 0.3373 | 0.3357 | 0.3358 | 0.3364 | 0.3358 | 0.3357 |

| VaR | −1.43% | −1.35% | −1.35% | −1.39% | −1.35% | −1.35% |

| CVaR | −2.82% | −2.67% | −2.67% | −2.76% | −2.66% | −2.67% |

| Sortino Ratio | 0.8002 | 0.8378 | 0.8336 | 0.8323 | 0.8306 | 0.8301 |

| USD → EUR 2000-2020 | ||||||

| Return | 4.56% | 4.52% | 4.51% | 4.61% | 4.40% | 4.41% |

| Standard Deviation | 15.58% | 14.58% | 14.61% | 15.16% | 14.59% | 14.57% |

| Sharpe Ratio | 0.2928 | 0.3103 | 0.3086 | 0.3040 | 0.3015 | 0.3031 |

| Cumulative Return | 149.63% | 147.81% | 147.05% | 151.94% | 141.83% | 142.58% |

| Worst Drawdown | 49.15% | 45.40% | 45.72% | 47.75% | 46.06% | 46.20% |

| Average Drawdown | 2.37% | 2.23% | 2.22% | 2.30% | 2.27% | 2.27% |

| Average Length | 45.0268 | 45.0000 | 44.6018 | 44.6195 | 45.8364 | 45.8364 |

| Average Recovery | 18.2054 | 18.4196 | 18.2655 | 18.2389 | 18.8000 | 18.8000 |

| Hurst Index | 0.3415 | 0.3392 | 0.3393 | 0.3424 | 0.3391 | 0.3393 |

| VaR | −1.49% | −1.40% | −1.40% | −1.44% | −1.40% | −1.40% |

| CVaR | −2.63% | −2.52% | −2.53% | −2.48% | −2.52% | −2.51% |

| Sortino Ratio | 0.5085 | 0.5253 | 0.5232 | 0.5211 | 0.5134 | 0.5155 |

| USD → EUR 2010-2020 | ||||||

| Return | 9.88% | 9.56% | 9.57% | 9.67% | 9.51% | 9.45% |

| Standard Deviation | 14.33% | 13.42% | 13.46% | 13.68% | 13.43% | 13.42% |

| Sharpe Ratio | 0.6897 | 0.7119 | 0.7111 | 0.7068 | 0.7081 | 0.7042 |

| Cumulative Return | 163.14% | 155.21% | 155.53% | 157.97% | 154.10% | 152.72% |

| Worst Drawdown | 27.67% | 25.86% | 25.97% | 25.86% | 25.86% | 25.86% |

| Average Drawdown | 1.83% | 1.84% | 1.82% | 1.85% | 1.84% | 1.84% |

| Average Length | 19.4365 | 21.1207 | 20.7797 | 20.1230 | 21.1293 | 21.1207 |

| Average Recovery | 10.1984 | 11.2500 | 11.0763 | 10.6803 | 11.2586 | 11.2500 |

| Hurst Index | 0.3763 | 0.3760 | 0.3763 | 0.3736 | 0.3759 | 0.3760 |

| VaR | −1.36% | −1.27% | −1.27% | −1.31% | −1.27% | −1.27% |

| CVaR | −2.88% | −2.71% | −2.70% | −2.88% | −2.71% | −2.71% |

| Sortino Ratio | 1.0120 | 1.0377 | 1.0368 | 1.0313 | 1.0330 | 1.0275 |

| EUR 1985-2020 | ||||||

| Return | 6.61% | 6.58% | 6.52% | 6.63% | 6.62% | 6.63% |

| Standard Deviation | 9.89% | 9.18% | 9.20% | 9.48% | 9.19% | 9.17% |

| Sharpe Ratio | 0.6677 | 0.7172 | 0.7089 | 0.6998 | 0.7203 | 0.7233 |

| Cumulative Return | 898.14% | 890.33% | 870.03% | 907.70% | 903.40% | 907.42% |

| Worst Drawdown | 46.28% | 43.07% | 43.13% | 43.52% | 43.07% | 43.07% |

| Average Drawdown | 2.07% | 2.00% | 1.97% | 2.07% | 2.03% | 2.01% |

| Average Length | 38.0270 | 37.9910 | 37.4933 | 38.1674 | 38.4932 | 38.1312 |

| Average Recovery | 23.7883 | 23.5315 | 23.1956 | 23.5430 | 23.8037 | 23.5928 |

| Hurst Index | 0.3421 | 0.3394 | 0.3398 | 0.3391 | 0.3392 | 0.3395 |

| VaR | −0.99% | −0.93% | −0.93% | −0.96% | −0.93% | −0.93% |

| CVaR | −2.28% | −2.15% | −2.15% | −2.21% | −2.15% | −2.15% |

| Sortino Ratio | 0.9578 | 1.0193 | 1.0088 | 0.9975 | 1.0234 | 1.0273 |

| EUR 2000-2020 | ||||||

| Return | 3.65% | 3.66% | 3.65% | 3.76% | 3.65% | 3.66% |

| Standard Deviation | 12.00% | 11.03% | 11.08% | 11.53% | 11.03% | 11.03% |

| Sharpe Ratio | 0.3040 | 0.3319 | 0.3291 | 0.3264 | 0.3314 | 0.3319 |

| Cumulative Return | 108.61% | 109.00% | 108.50% | 113.36% | 108.82% | 109.00% |

| Worst Drawdown | 44.79% | 41.40% | 41.64% | 44.74% | 41.40% | 41.40% |

| Average Drawdown | 2.62% | 2.45% | 2.49% | 2.56% | 2.46% | 2.45% |

| Average Length | 45.6636 | 45.1261 | 45.5273 | 44.4071 | 45.1261 | 45.1261 |

| Average Recovery | 28.1091 | 27.4324 | 27.5909 | 27.4248 | 27.4324 | 27.4324 |

| Hurst Index | 0.3437 | 0.3426 | 0.3426 | 0.3406 | 0.3426 | 0.3426 |

| VaR | −1.23% | −1.13% | −1.14% | −1.19% | −1.13% | −1.13% |

| CVaR | −2.60% | −2.42% | −2.43% | −2.52% | −2.42% | −2.42% |

| Sortino Ratio | 0.4927 | 0.5236 | 0.5203 | 0.5190 | 0.5230 | 0.5236 |

| EUR 2010-2020 | ||||||

| Return | 7.16% | 6.93% | 6.90% | 7.04% | 6.88% | 6.90% |

| Standard Deviation | 13.01% | 12.00% | 12.06% | 12.35% | 12.01% | 12.01% |

| Sharpe Ratio | 0.5505 | 0.5773 | 0.5718 | 0.5699 | 0.5726 | 0.5742 |

| Cumulative Return | 103.45% | 98.95% | 98.31% | 101.00% | 97.93% | 98.28% |

| Worst Drawdown | 29.90% | 28.25% | 28.29% | 28.25% | 28.25% | 28.25% |

| Average Drawdown | 2.02% | 2.00% | 2.06% | 2.14% | 2.02% | 2.02% |

| Average Length | 23.5238 | 24.8485 | 25.6146 | 25.6458 | 25.1020 | 25.1020 |

| Average Recovery | 13.0381 | 13.7576 | 14.1667 | 14.0312 | 13.8878 | 13.8878 |

| Hurst Index | 0.3648 | 0.3633 | 0.3633 | 0.3597 | 0.3632 | 0.3633 |

| VaR | −1.35% | −1.25% | −1.26% | −1.29% | −1.25% | −1.25% |

| CVaR | −3.27% | −3.05% | −3.06% | −3.06% | −3.05% | −3.05% |

| Sortino Ratio | 0.8158 | 0.8448 | 0.8381 | 0.8374 | 0.8389 | 0.8409 |

| Three Funds: Modelli dinamici non vincolati e modello statico 1/N | |||||

|---|---|---|---|---|---|

| Performance delle 12 misure statistiche calcolate sulla base di ciascun modello di ottimizzazione | |||||

| Misura statistica | Modello Statico | Modelli dinamici non vincolati | |||

| 1/N | Boudt SD No-box | HRP | Boudt Random MVP | Boudt Random HS | |

| USD 1985-2020 | |||||

| Return | 7.80% | 6.39% | 6.33% | 6.14% | 7.27% |

| Standard Deviation | 10.10% | 5.87% | 5.86% | 5.83% | 7.93% |

| Sharpe Ratio | 0.7721 | 1.0888 | 1.0804 | 1.0535 | 0.9161 |

| Cumulative Return | 1,390.18% | 828.19% | 810.37% | 752.14% | 1,147.37% |

| Worst Drawdown | 38.43% | 18.62% | 21.28% | 19.34% | 16.86% |

| Average Drawdown | 1.29% | 0.75% | 0.83% | 0.77% | 1.13% |

| Average Length | 20.2230 | 16.9533 | 18.7489 | 18.0086 | 20.2747 |

| Average Recovery | 10.6643 | 9.0669 | 10.8408 | 10.0475 | 10.7373 |

| Hurst Index | 0.3647 | 0.3750 | 0.3654 | 0.3737 | 0.3405 |

| VaR | −0.85% | −0.47% | −0.49% | −0.46% | −0.75% |

| CVaR | −0.85% | −0.47% | −0.49% | −0.46% | −1.42% |

| Sortino Ratio | 1.1075 | 1.5606 | 1.5472 | 1.5132 | 1.3180 |

| USD 2000-2020 | |||||

| Return | 5.26% | 4.22% | 3.75% | 3.78% | 4.03% |

| Standard Deviation | 12.20% | 5.42% | 5.37% | 5.30% | 10.89% |

| Sharpe Ratio | 0.4311 | 0.7786 | 0.6992 | 0.7126 | 0.3698 |

| Cumulative Return | 186.28% | 133.30% | 113.00% | 114.05% | 124.81% |

| Worst Drawdown | 40.36% | 16.72% | 18.65% | 18.26% | 48.19% |

| Average Drawdown | 1.43% | 0.59% | 0.67% | 0.62% | 1.62% |

| Average Length | 23.9660 | 16.2331 | 19.7530 | 18.3371 | 34.1918 |

| Average Recovery | 12.8495 | 9.6318 | 11.9352 | 10.7197 | 22.9315 |

| Hurst Index | 0.3656 | 0.4041 | 0.4001 | 0.4061 | 0.4144 |

| VaR | −1.06% | −0.32% | −0.35% | −0.31% | −0.30% |

| CVaR | −1.06% | −0.32% | −0.35% | −0.31% | −0.30% |

| Sortino Ratio | 0.6688 | 1.1249 | 1.0140 | 1.0314 | 0.5800 |

| USD 2010-2020 | |||||

| Return | 7.61% | 5.06% | 4.08% | 4.39% | 6.30% |

| Standard Deviation | 11.38% | 4.25% | 4.05% | 4.01% | 8.06% |

| Sharpe Ratio | 0.6686 | 1.1910 | 1.0093 | 1.0932 | 0.7818 |

| Cumulative Return | 112.25% | 65.95% | 50.81% | 55.42% | 87.25% |

| Worst Drawdown | 23.92% | 9.40% | 9.07% | 9.59% | 19.48% |

| Average Drawdown | 1.24% | 0.43% | 0.47% | 0.43% | 0.85% |

| Average Length | 16.1467 | 12.2593 | 16.0470 | 13.6590 | 13.8304 |

| Average Recovery | 8.0667 | 6.9471 | 9.0805 | 7.9075 | 7.9298 |

| Hurst Index | 0.3876 | 0.4658 | 0.4668 | 0.4725 | 0.3835 |

| VaR | −1.08% | 0.00% | 0.00% | 0.00% | −0.74% |

| CVaR | −2.51% | −2.61% | −2.61% | −2.61% | −1.41% |

| Sortino Ratio | 0.9533 | 1.6053 | 1.3757 | 1.4754 | 1.0890 |

| USD → EUR 1985-2020 | |||||

| Return | 6.77% | 6.35% | 6.27% | 6.27% | 6.19% |

| Standard Deviation | 13.13% | 9.02% | 9.01% | 8.92% | 14.94% |

| Sharpe Ratio | 0.5158 | 0.7040 | 0.6961 | 0.7027 | 0.4147 |

| Cumulative Return | 955.92% | 815.68% | 791.89% | 790.74% | 768.36% |

| Worst Drawdown | 47.48% | 50.78% | 50.86% | 51.11% | 55.18% |

| Average Drawdown | 2.58% | 1.81% | 1.82% | 1.89% | 2.95% |

| Average Length | 41.1878 | 40.7333 | 41.4638 | 41.3768 | 50.1860 |

| Average Recovery | 18.2207 | 26.5857 | 27.1063 | 26.8744 | 30.6337 |

| Hurst Index | 0.3257 | 0.3239 | 0.3240 | 0.3231 | 0.3484 |

| VaR | −1.29% | −0.90% | −0.90% | −0.89% | −1.23% |

| CVaR | −2.38% | −1.64% | −1.59% | −1.62% | −1.23% |

| Sortino Ratio | 0.7973 | 1.0229 | 1.0169 | 1.0211 | 0.6737 |

| USD → EUR 2000-2020 | |||||

| Return | 3.80% | 3.87% | 3.34% | 3.49% | 3.48% |

| Standard Deviation | 13.43% | 9.81% | 9.90% | 9.85% | 13.81% |

| Sharpe Ratio | 0.2828 | 0.3945 | 0.3369 | 0.3545 | 0.2519 |

| Cumulative Return | 114.85% | 117.91% | 96.02% | 102.13% | 101.65% |

| Worst Drawdown | 45.57% | 43.66% | 44.87% | 45.34% | 47.97% |

| Average Drawdown | 2.16% | 1.84% | 1.95% | 1.98% | 2.44% |

| Average Length | 49.6373 | 46.3486 | 52.7396 | 50.5900 | 59.1744 |

| Average Recovery | 21.1471 | 30.5596 | 34.8854 | 34.5500 | 29.6279 |

| Hurst Index | 0.3393 | 0.3317 | 0.3355 | 0.3343 | 0.3720 |

| VaR | −1.30% | −0.97% | −0.98% | −0.97% | −1.13% |

| CVaR | −2.36% | −1.60% | −1.62% | −1.63% | −1.13% |

| Sortino Ratio | 0.4809 | 0.6189 | 0.5387 | 0.5626 | 0.4430 |

| USD → EUR 2010-2020 | |||||

| Return | 8.35% | 6.26% | 5.90% | 5.87% | 7.98% |

| Standard Deviation | 12.31% | 8.46% | 8.38% | 8.37% | 11.13% |

| Sharpe Ratio | 0.6785 | 0.7404 | 0.7046 | 0.7020 | 0.7174 |

| Cumulative Return | 127.87% | 86.56% | 80.15% | 79.66% | 120.00% |

| Worst Drawdown | 24.02% | 12.26% | 12.49% | 13.75% | 22.57% |

| Average Drawdown | 1.73% | 1.30% | 1.37% | 1.38% | 1.93% |

| Average Length | 21.9911 | 25.9479 | 27.9326 | 27.6333 | 26.7419 |

| Average Recovery | 11.7411 | 15.2708 | 16.5281 | 16.6000 | 11.5806 |

| Hurst Index | 0.3781 | 0.3784 | 0.3839 | 0.3839 | 0.3422 |

| VaR | −1.17% | −0.78% | −0.77% | −0.76% | −1.09% |

| CVaR | −2.51% | −1.31% | −1.28% | −1.22% | −1.92% |

| Sortino Ratio | 0.9892 | 1.0986 | 1.0425 | 1.0448 | 1.0610 |

| EUR 1985-2020 | |||||

| Return | 6.40% | 5.98% | 5.87% | 5.49% | 5.90% |

| Standard Deviation | 8.16% | 5.33% | 4.97% | 4.92% | 8.09% |

| Sharpe Ratio | 0.7841 | 1.1233 | 1.1818 | 1.1159 | 0.7298 |

| Cumulative Return | 830.63% | 708.18% | 678.64% | 584.50% | 686.93% |

| Worst Drawdown | 39.65% | 24.56% | 21.08% | 26.00% | 30.99% |

| Average Drawdown | 1.77% | 1.29% | 1.09% | 1.15% | 2.27% |

| Average Length | 33.0664 | 33.8876 | 28.5695 | 33.8840 | 46.7802 |

| Average Recovery | 18.4609 | 21.3695 | 13.5085 | 18.1520 | 28.4176 |

| Hurst Index | 0.3360 | 0.3077 | 0.2878 | 0.2928 | 0.2897 |

| VaR | −0.83% | −0.54% | −0.50% | −0.50% | −0.83% |

| CVaR | −1.94% | −1.03% | −0.84% | −0.87% | −1.66% |

| Sortino Ratio | 1.1057 | 1.5932 | 1.6973 | 1.5993 | 1.0396 |

| EUR 2000-2020 | |||||

| Return | 3.84% | 3.79% | 3.45% | 3.34% | 4.60% |

| Standard Deviation | 9.68% | 5.08% | 5.11% | 4.88% | 8.19% |

| Sharpe Ratio | 0.3971 | 0.7462 | 0.6741 | 0.6855 | 0.5610 |

| Cumulative Return | 116.76% | 114.56% | 100.41% | 96.29% | 151.36% |

| Worst Drawdown | 36.39% | 11.73% | 12.47% | 12.06% | 41.90% |

| Average Drawdown | 2.09% | 1.14% | 1.06% | 1.16% | 1.73% |

| Average Length | 40.0240 | 37.9847 | 37.4511 | 43.0086 | 35.2482 |

| Average Recovery | 23.3200 | 21.9542 | 18.8797 | 22.4569 | 21.2553 |

| Hurst Index | 0.3413 | 0.2998 | 0.3146 | 0.3011 | 0.3212 |

| VaR | −1.00% | −0.50% | −0.50% | −0.48% | −0.83% |

| CVaR | −2.21% | −0.80% | −0.84% | −0.76% | −1.58% |

| Sortino Ratio | 0.6018 | 1.0930 | 0.9936 | 1.0115 | 0.8193 |

| EUR 2010-2020 | |||||

| Return | 6.95% | 4.27% | 4.08% | 4.17% | 4.29% |

| Standard Deviation | 10.64% | 5.27% | 5.42% | 4.97% | 8.21% |

| Sharpe Ratio | 0.6530 | 0.8109 | 0.7533 | 0.8408 | 0.5219 |

| Cumulative Return | 99.31% | 53.65% | 50.80% | 52.18% | 53.84% |

| Worst Drawdown | 26.23% | 9.88% | 11.68% | 9.96% | 22.23% |

| Average Drawdown | 1.81% | 1.16% | 1.07% | 1.12% | 1.67% |

| Average Length | 23.4286 | 33.8219 | 35.5000 | 34.2361 | 40.4194 |

| Average Recovery | 12.5810 | 21.6438 | 24.9286 | 22.3750 | 15.7581 |

| Hurst Index | 0.3610 | 0.3210 | 0.3218 | 0.3272 | 0.3340 |

| VaR | −1.11% | −0.53% | −0.55% | −0.50% | −0.83% |

| CVaR | −2.81% | −0.89% | −0.92% | −0.85% | −1.43% |

| Sortino Ratio | 0.9341 | 1.1753 | 1.0922 | 1.2179 | 0.7737 |

I pesi ottimali più recenti del Three Funds Bogleheads e di tutti gli altri Lazy portfolios possono essere consultati al seguente link (per avere accesso è necessario sottoscrivere un abbonamento PRO): Lazy portfolios modello.

Vai agli altri Lazy portfolios (link in basso) o all'articolo principale sui Lazy portfolios:

13.3.1 World Bond

13.3.2 World Stocks

13.3.3 Two funds portfolios

13.3.4 Warren Buffett

13.3.5 Simple Path to Wealth

13.3.6 Couch Potato

13.3.7 Three Funds Bogleheads

13.3.8 Second Grader's Starter

13.3.9 Talmud

13.3.10 Margaritaville

13.3.11 Andrew Tobias

13.3.12 Gyroscopic Investing Desert

13.3.13 Permanent

13.3.14 Core Four

13.3.15 Bogleheads Four Funds

13.3.16 No Brainer

13.3.17 Larry

13.3.18 Golden Butterfly

13.3.19 All Weather

13.3.20 Ivy

13.3.21 Dynamic 60/40 Income

13.3.22 Dynamic 40/60 Income

13.3.23 Five Asset

13.3.24 David Swensen Lazy Portfolio

13.3.25 Coffee House

13.3.26 Rob Arnott

13.3.27 Ultimate Buy and Hold Strategy

13.3.28 Ultimate Buy & Hold

13.3.29 Dedalo Three

13.3.30 Dedalo Four

13.3.31 Dedalo Eleven