Breve storia dell'euforia finanziaria - Parte 3

- Information

- Finanza comportamentale

- Prima pubblicazione: 26 Aprile 2021

«It's not that we can predict bubbles – if we could, we would be rich. But we can certainly have a bubble warning system».

Richard Thaler

La tulipanomania

Nella prima metà del XVII secolo, scoppiò in Olanda il primo dei grandi episodi di euforia finanziaria di cui abbiamo memoria. Ad oggi, rimane forse il più insolito: l'oggetto al centro della speculazione non fu, come potremmo aspettarci, qualche tipologia di bene immobile o i titoli del mercato finanziario.

I protagonisti furono i bulbi di tulipano: arrivati in Europa per la prima volta nel 1562, parte di un carico giunto ad Anversa da Costantinopoli, la loro bellezza li rese sempre più apprezzati. Possederli e coltivarli diventò rapidamente un elemento di prestigio.

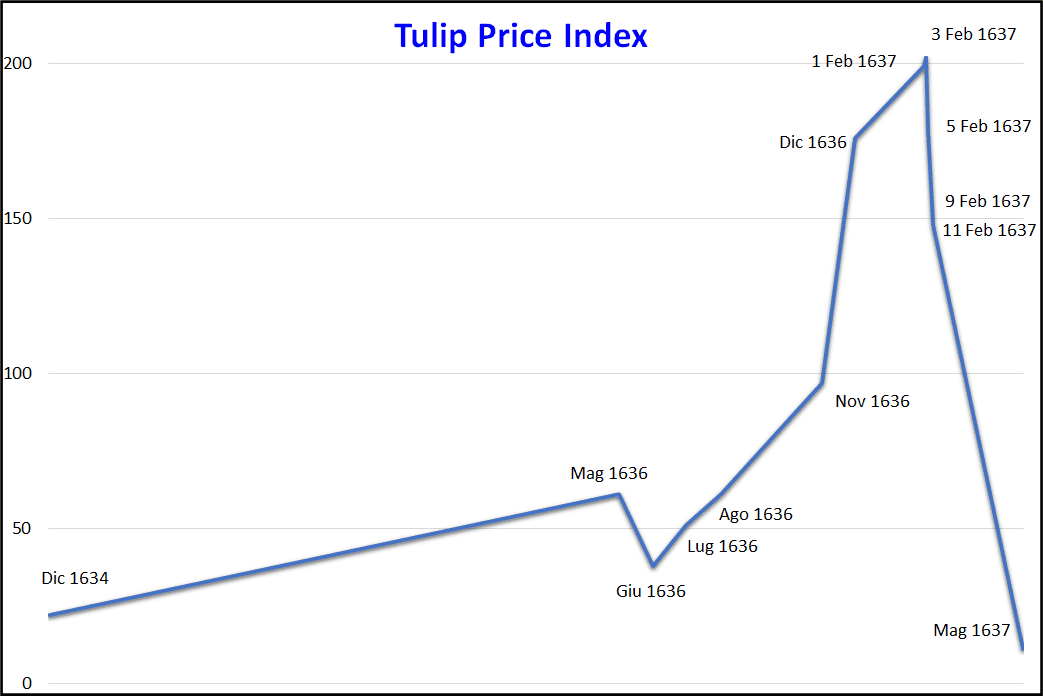

Alcuni decenni dopo, il prezzo delle varietà più rare e ricercate era cresciuto sensibilmente e il loro acquisto era già finalizzato alla speculazione: verso il 1635 l'aumento dei prezzi diventò inarrestabile ed esplose definitivamente nel 1636, quando un bulbo, quasi di nessuno valore fino a pochi anni prima, poteva adesso essere scambiato per:

Un carro nuovo, due cavalli grigi e una bardatura completa.

Fu un anno in cui la speculazione si fece impetuosa: un bulbo poteva cambiare di mano diverse volte, a prezzi sempre crescenti e sempre più remunerativi.

Molti ricchi, esponenti del ceto medio e anche della parte più povera della popolazione non esitarono a vendere tutto ciò che avevano e convertire il loro intero patrimonio in tulipani. Il prezzo delle case e delle terre cadde vertiginosamente a causa dell'enorme volume di vendite. Alcuni utilizzarono questi beni per finalizzare i contratti di compravendita direttamente al mercato dei tulipani.

L'euforia scatenatasi in Olanda non coinvolse soltanto il mercato interno: i capitali affluivano da tutte le direzioni e, almeno per un po', fecero anche risalire i prezzi dei beni di prima necessità e dei beni immobili. In molti si indebitarono per acquistare i tulipani; gli stessi bulbi venivano dati in garanzia per stipulare nuovi mutui.

Fu un periodo di incredibile euforia, in cui sembrava che tutti si stessero arricchendo.

Purtroppo, arrivò il 1637. Nessuno sa per quale ragione, ma i più scaltri – o forse sarebbe meglio dire i più fortunati – iniziarono a vendere i bulbi. Alcuni se ne accorsero e iniziarono a fare lo stesso. Iniziò la corsa per liberarsi dei tanto agognati tulipani. La corsa si trasformò in panico e i prezzi crollarono.

Come scrive Mackay, citato dallo stesso Galbraith:

Agiati mercanti furono ridotti quasi alla mendicità e molti discendenti di nobile stirpe videro la fortuna della loro casata annientata al di là di ogni riscatto.

Con la crisi, arrivò un periodo di estrema recriminazione, tristezza e, ovviamente, ricerca di capri espiatori. Altrettanto estrema fu la cura nel non menzionare la vera causa del disastro: l'euforia collettiva.

Chi rimase con i bulbi in mano fu gettato sul lastrico; chi vantava crediti chiamò furiosamente in causa i tribunali, che però non furono di grosso aiuto visto che, dal canto loro, accomunarono queste operazioni al gioco di azzardo.

Questo fu l'andamento del prezzo dei tulipani tra la fine del 1634 e la metà del 1637:

Allora come adesso, l'ultimo tentativo fu quello di far intervenire lo Stato. Anche lo Stato, però, non poté fare molto, dal momento che l'unica soluzione sarebbe stata riportare i prezzi dei tulipani ai livelli precedenti alla crisi: una cosa ovviamente impossibile.

Moltissimi sfortunati investitori rimasero così in uno stato di completa solitudine e povertà, con la sola compagnia delle loro perdite.

Negli anni successivi l'Olanda attraversò un periodo di depressione. La coltivazione dei tulipani, tuttavia, proseguì e:

Chiunque abbia visto i campi di tulipani di questa terra in primavera ne trarrà per sempre l'impressione che la tulipanomania non abbia fatto che prefigurare il vero dono della natura.

John Law e la Banque Royale

John Law è una figura molto discussa: proveniente da una ricca famiglia, non fu un esempio di rettitudine in gioventù e a 23 anni, dopo aver ucciso un suo rivale in duello, venne condannato a morte per assassinio. Riuscì a salvarsi grazie a buoni avvocati e soprattutto a una fuga in Olanda, dove inizierà a interessarsi dell'attività bancaria.

Per alcuni, tra i quali il grande economista Joseph A. Schumpeter, John Law è stata una personalità di grande rilievo:

Egli elaborò la logica economica dei suoi progetti con una lucidità e, diciamo pure, con una profondità, che lo pone fra i più eminenti teorici monetari di tutti i tempi.

Altri, tra i quali Galbraith, dubitano di tanta bontà di giudizio. In ogni caso, John Law è passato alla storia soprattutto per aver istituito nel 1716 a Parigi la Banque Générale, che diventerà poi la Banque Royale.

In una Francia sull'orlo della bancarotta, fu autorizzato a portare avanti il suo progetto proprio perché prevedeva di far diminuire il debito pubblico grazie all'emissione di biglietti che la banca avrebbe poi usato per pagare le spese correnti dello Stato e riacquistare debito pregresso.

I biglietti di banca erano convertibili in moneta metallica a richiesta e ben accetti, dal momento che erano garantiti dal re.

Ovviamente, serviva una fonte di guadagno in moneta pregiata che garantisse le emissioni dei biglietti bancari: fu individuata nella Compagnia del Mississippi (chiamata anche Compagnia d'Occidente), che divenne poi la Compagnia delle Indie, dopo aver inglobato altre Compagnie simili.

La Compagnia delle Indie aveva il compito di sfruttare gli enormi giacimenti auriferi che si presumeva esistessero in Louisiana. Nessuno aveva alcuna prova dell'effettiva presenza dell'oro ma:

Come sempre in questi episodi, non era tempo di dubbi e scetticismi.

Le azioni della Compagnia offerte al pubblico furono collocate con estrema facilità, ma i proventi di queste vendite non venivano spesi per la ricerca dell'oro che ancora non era stato scoperto: andavano allo Stato per pagare i suoi debiti.

Le banconote utilizzate a questo fine tornavano quindi indietro per acquistare altre azioni, che venivano emesse in modo da soddisfare la domanda crescente a prezzi più alti.

Il prezzo delle azioni esplose, passando da 500 livres nel 1719 a 15.000 livres nell'estate 1720.

La fine sopraggiunse quando – si dice – il principe di Conti, irritato per non essere riuscito ad acquistare le azioni, decise di presentare le sue banconote alla Banque Royale per convertirle in oro. La leggenda narra che gli furono restituiti tre vagoni di metallo, ma Law – con l'aiuto del re – fece in modo che il principe li rimandasse indietro.

Rapidamente si diffuse l'idea che l'oro fosse preferibile alle banconote. Per calmare i possessori di queste ultime, fu fatto marciare per Parigi un battaglione di mendicanti con delle pale in mano, con lo scopo di simulare una loro partenza per la Louisiana.

Nelle settimane seguenti, però, molti di loro furono visti tornare nelle loro baracche, e in breve il panico prese il sopravvento: la gente si precipitò a convertire i propri biglietti non in azioni della Compagnia, ma in oro.

Oro a sufficienza, ovviamente, non ce n'era. Le banconote furono dichiarate non più convertibili, e i corsi delle azioni crollarono:

Cittadini che una settimana prima erano milionari – un termine indispensabile che ci viene da quegli anni – si trovarono sul lastrico.

Come sempre, seguì un periodo di rabbia e ricerca della persona o dell'istituzione a cui imputare il disastro. Stavolta, non fu difficile individuare il colpevole e John Law dovette lasciare la Francia e tornare in Inghilterra (dove gli fu concessa l'amnistia per l'imputazione di omicidio che gravava sui di lui). Vi rimase quattro anni prima di recarsi a Venezia, dove morì in povertà nel 1729.

La Francia attraversò un periodo di depressione, proprio come era accaduto all'Olanda dopo lo scoppio della bolla finanziaria legata ai tulipani. Anche in questo caso, pochi fortunati si arricchirono e gran parte della popolazione andò in rovina.

La Bolla del Pacifico meridionale

La bolla del Pacifico Meridionale ha molte similarità con quella della Banque Royale, ma il suo tratto distintivo fu la riscoperta della società per azioni.

La società per azioni non era infatti una novità per l'Inghilterra: esisteva già da oltre un secolo.

Ciononostante, essa si impose all'improvviso come il nuovo miracolo della finanza e dell'intero mondo economico.

All'inizio del XVIII secolo, vi furono molte strane proposte di fondazione di società per azioni (basti pensare al progetto relativo alla costruzione di una mitragliatrice che fosse capace di sparare pallottole sia rotonde che quadrate, a seconda che il nemico fosse cristiano o turco): la Compagnia dei Mari del Sud venne creata nel 1711 da Robert Harley, conte di Oxford, con il contributo di John Blunt, uno scrivano esperto nel copiare documenti legali.

Essa forniva, proprio come la Banque Royale, una soluzione graditissima per allentare la pressione sul debito pubblico:

In cambio del riconoscimento del suo privilegio, la compagnia assunse su di sé questo disparato debito pubblico e lo consolidò. Lo Stato pagava un interesse al tasso del 6 per cento e le concedeva il diritto di emettere azioni e di avere «l'esclusiva del commercio e del traffico, a far data dal 1° agosto 1711, da, verso e all'interno di regni, territori, ecc. d'America sulla costa orientale, dal fiume Aranoca all'estrema parte settentrionale della Terra del Fuego...».

Non solo: veniva concessa l'esclusiva del commercio anche verso e all'interno di tutti i Paesi entro gli stessi limiti, ma appartenenti alla Corona di Spagna o, ancora, a quei territori entro gli stessi limiti che ancora non erano stati scoperti.

C'era soltanto un piccolo problema: la Spagna rivendicava il monopolio del commercio con quella vasta regione, ma questo particolare venne praticamente ignorato.

Dopo molte negoziazioni, la Spagna concesse un solo viaggio all'anno alla Compagnia, a condizione di partecipare a una parte dei profitti.

Questo progetto commerciale era perciò molto discutibile, ma la vendita di azioni della Compagnia andò subito a gonfie vele, anche grazie alla distribuzione delle stesse a importanti membri del Governo e al fatto che molti direttori della stessa Compagnia sedevano in Parlamento.

All'inizio del 1720, la Compagnia assunse l'intero debito pubblico. C'era voglia di arricchimento finanziario e le azioni della Compagnia, quotate 128 sterline nel gennaio 1720, salirono dapprima a 330, poi a 550, fino a raggiungere circa 1.000 sterline nell'estate dello stesso anno.

Era un arricchimento senza sforzo mai visto in precedenza. Come negli altri casi, questo fenomeno attirava nuove persone che, partecipando, non facevano altro che far salire ulteriormente i prezzi.

La bramosia di speculare dette vita anche a molte altre società dagli obiettivi più assurdi (perfezionare l'arte della produzione del sapone, sviluppare il moto perpetuo e così via), fin quando, nel luglio del 1720, il Governo approvò il Bubble Act, che le proibì.

Meno, come si è sempre pensato, per proteggere gli sciocchi e gli ingenui, che per tutelare il monopolio speculativo della Compagnia stessa.

La fine era comunque vicina e a dicembre 1720 il prezzo delle azioni era già sceso a 124 sterline per poi, nonostante tutti gli sforzi messi in campo dallo Stato, stabilizzarsi intorno alle 140 sterline.

E, come sempre, iniziò la caccia ai colpevoli: qualcuno tentò di uccidere John Blunt a colpi di pistola in una strada di Londra. Scampò all'attentato, ma per salvarsi dal Governo dovette consegnare i suoi complici. Gli esponenti della Compagnia vennero espulsi dal Parlamento e a tutti loro, nonché agli altri dirigenti della compagnia (Blunt compreso), vennero confiscate tutte le proprietà a parziale risarcimento dei danneggiati. Qualcuno si suicidò e qualche altro finì in galera. In definitiva, migliaia di persone caddero in miseria.

Come nel caso della tulipanomia e della Banque Royale, l'economia inglese ne uscì nel suo complesso molto male: seguì un inevitabile periodo di depressione.

Quello che anche questa volta mancò, fu un'analisi delle vere cause della speculazione finanziaria. Una volta trovati i colpevoli, nessuno si prese la briga di investigare le responsabilità anche degli altri attori protagonisti di questi infausti eventi: il Governo e lo stesso popolo, accecato dalla cupidigia e dall'irresistibile fascino di facili guadagni.

Parte 1: Breve storia dell'euforia finanziaria

Parte 2: I tratti caratteristici dell'evento speculativo

Parte 3: La Tulipanomania, John Law e la Banque Royale e la Bolla del Pacifico meridionale

Parte 4: Millenovecentoventinove e ottobre 1987