Breve storia dell'euforia finanziaria - Parte 1

- Information

- Finanza comportamentale

- Prima pubblicazione: 12 Aprile 2021

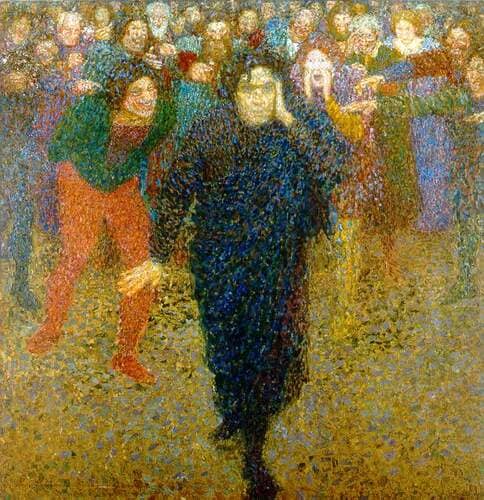

«Preso individualmente, ciascuno è tollerabilmente sensibile e ragionevole; ma come membro di una folla, subito diventa stupido».

Friedrich Schiller

Recentemente, mi è capitato sottomano un piccolo libretto che mi ero dimenticato di avere: Breve storia dell'euforia finanziaria, di John Kenneth Galbraith. Sfogliandolo, mi sono subito riaffiorati i ricordi di una lettura di oltre 20 anni fa.

Questo breve saggio ci aiuta a capire perché, nel corso dei secoli, si ripetano degli episodi di grande euforia finanziaria a intervalli più o meno regolari.

Galbraith è stato un importante economista del secolo scorso, autore di numerosi libri di grande successo e comprensibili anche ai lettori meno esperti di economia.

Breve storia dell'euforia finanziaria è una delle sue ultime opere e, forse, è il suo lavoro più attuale. Rileggendolo oggi, a più di 30 anni di distanza dalla sua prima pubblicazione, rimane una lettura affascinante. E, probabilmente, tale resterà anche nei decenni a venire.

Breve storia dell'euforia finanziaria non è la semplice descrizione degli eventi che caratterizzano l'euforia che precede una crisi finanziaria: è piuttosto un'indagine sul perché le crisi finanziarie accadono e su quali siano i meccanismi che portano moltissimi investitori – già di per sé poco razionali – a comportarsi in maniera folle.

Il saggio è breve, ma un articolo non può bastare a trasmettere ciò che l'autore ha voluto comunicare in questo suo scritto: abbiamo quindi pensato di suddividerlo in quattro parti, che saranno pubblicate a distanza di una settimana una dall'altra.

È bene sgomberare il campo fin da subito da un possibile equivoco: questo articolo non viene pubblicato ora perché si ritenga che ci troviamo in un momento di euforia finanziaria e potenzialmente vicini a una grande crisi. Non è assolutamente questo il motivo. Non sappiamo quando ci sarà la prossima crisi: potrebbe scatenarsi tra una settimana o tra 10 anni. Non ne abbiamo la più pallida idea.

Al riguardo, nessuno potrebbe spiegare questo punto di vista meglio dello stesso Galbraith che, proprio in chiusura del suo saggio, afferma (il grassetto è nostro):

Nessuno, concludendo un saggio come questo, può sperare di sfuggire alle domande: quando avverrà il nuovo grande episodio speculativo, e in quale campo si manifesterà: immobili, mercato mobiliare, arte, automobili antiche? A queste domande non vi è risposta; nessuno lo sa, e chiunque pretenda di darla non sa di non sapere. Ma una cosa è certa: ci sarà un altro di questi episodi e altri ancora.

L'evento speculativo

L'euforia finanziaria nasce insieme alla speculazione. L'euforia finanziaria è ciò che alimenta una bolla speculativa: un processo in cui un certo bene, in apparenza nuovo e desiderabile, attira l'attenzione delle menti più scaltre (finanziariamente parlando). Il prezzo dell'oggetto della speculazione sale: ciò che viene acquistato oggi, domani varrà di più. Nuovi acquirenti vengono attratti e, comprando, favoriscono un ulteriore aumento del prezzo.

L'immagine che Galbraith utilizza per spiegare questo processo è illuminante:

Costruendo su sé stessa, la speculazione alimenta il proprio impeto.

Finché l'euforia domina, questo processo è trasparente. Una volta terminato, esso diventa palese.

Due tipi di speculatori lo alimentano: i primi sono quelli che credono che sia tutto sotto controllo e che i fondamentali che favoriscono la crescita dei prezzi siano tali da far continuare l'ascesa, forse indefinitamente. Sono la maggior parte.

Ci sono poi gli speculatori all'apparenza più astuti, che percepiscono l'atmosfera speculativa del momento e sono convinti che il loro acume li metta in salvo prima che la speculazione abbia terminato il suo corso: sono sicuri di essere in grado di uscire dalla bolla finanziaria prima che questa scoppi.

A un certo punto, l'euforia finisce. Come, quando e perché questo accada non è chiaro, e forse non lo sarà mai, dato che il motivo scatenante non è sempre lo stesso. Ma ciò che è inevitabile e invariabile, è la caduta finale:

La caduta non può essere né morbida né graduale: quando arriva, ha il volto cupo del disastro.

Le illusioni svaniscono; chi cavalcava l'onda decide che è il momento di ritirarsi. Le reazioni sono confuse, molti iniziano a vendere o provano a farlo. Alcuni diventano spettatori pietrificati di ciò che ormai è inesorabile:

Di qui il crollo. E di qui la regola, confermata dall'esperienza di secoli: l'episodio speculativo finisce sempre non con un lamento, ma con uno schianto.

I fortunati che riescono a mettersi in salvo per tempo sono l'eccezione, non la regola. Gli individui preda dell'euforia non riescono a liberarsene facilmente; devono fronteggiare due forze travolgenti: l'interesse personale e la pressione di un'opinione pubblica finanziaria dalle certezze inamovibili.

L'interesse personale acceca rapidamente: chi è coinvolto nella speculazione sta sperimentando un aumento della ricchezza; si sta arricchendo e a nessuno piace credere che questo avvenga per pura fortuna. Per il pensiero comune, il caso non c'entra: l'arricchimento sta avvenendo grazie alla loro particolare sagacia e a un acume fuori del normale.

Ancora una volta, niente può descrivere meglio questo fenomeno delle parole usate dallo stesso Galbraith:

L'aumento stesso dei corsi attrae così i pensieri e le menti di coloro che ne sono beneficiati. La speculazione compra, in un senso molto concreto, l'intelligenza di chi vi si è lasciato coinvolgere.

Nel mezzo dell'euforia non c'è spazio per il pensiero critico: chi si azzarda ad avere un parere discordante viene ridicolizzato e, in certi casi, tacciato di nascondere interessi opposti. L'opinione finanziaria pubblica non perdona i dissidenti.

Si dovrà aspettare lo scoppio della crisi per ricevere il giusto apprezzamento. Soltanto in pochi casi andrà a quegli economisti, come Galbraith, che fin dagli anni '50 del secolo scorso mettono in guardia gli investitori dal pericolo dell'euforia finanziaria.

No, sarebbe troppo ragionevole: troppo razionale, per usare un aggettivo che tanto piace agli economisti classici. Ciò che spesso accade quando l'euforia finisce e si raccolgono i cocci rimasti, è per certi versi peggiore della condanna dei dissidenti avvenuta nel periodo dell'euforia: saranno osannati coloro che avranno per ultimi pronosticato l'arrivo della crisi, con tanto di data esatta.

Ovviamente, quasi tutti si saranno dimenticati delle innumerevoli premonizioni sbagliate fatte in precedenza, spesso proprio dagli stessi soggetti che adesso vengono acclamati. Pochi si renderanno conto che fra tanti falsi profeti, sarà il caso ad aver selezionato i pochi eletti.

In un mondo pieno di insicurezza, la stessa opinione pubblica finanziaria che prima condannava i dissidenti non tarderà a elogiare le nuove guide finanziarie. Serviranno nuovi punti di riferimento, rinnovate certezze che dovranno rimanere tali almeno fino al prossimo evento speculativo, che sarà al centro della nuova euforia finanziaria.

I comuni denominatori

In questo capitolo, l'indagine di Gabraith si fa ancora più interessante. Quali sono i comuni denominatori di ogni fase di euforia finanziaria?

Due fattori contribuiscono a fomentare in modo determinante l'euforia: il primo è la mancanza di memoria storica, che porta a dimenticare in maniera molto rapida i precedenti disastri finanziari.

Come sottolinea Galbraith:

Sono pochi i campi dell'attività umana in cui la storia conta così poco come nel mondo della finanza. L'esperienza passata, nella misura in cui diventa parte della memoria, è rifiutata come il rifugio primitivo di coloro che non hanno il discernimento necessario per apprezzare le incredibili meraviglie del presente.

Questa mancanza di memoria è favorita dal fatto che possono passare alcuni anni tra un'euforia finanziaria e l'altra: nel frattempo, potrebbe esserci stato un ricambio generazionale.

Una nuova generazione, spesso giovane, sempre assai sicura di sé.

L'altro fattore è l'apparente associazione tra denaro e intelligenza. Nella società attuale, è innegabile che vi sia una tendenza a credere che quanto maggiore è il denaro posseduto da qualcuno, sia esso sotto forma di reddito che di patrimonio, tanto maggiore è la sua intelligenza:

In un mondo in cui per molti l'acquisizione di denaro è difficile e le somme che si riescono ad accumulare sono così manifestamente insufficienti, possederne in grandi quantità sembra un prodigio. Di conseguenza, tale possesso non può non essere associato a una particolare genialità.

Non è un caso che un livello non comune di intelligenza sia anche associato con la direzione delle più grandi istituzioni finanziarie, soprattutto bancarie e assicurative. Proprio quelle che vengono collegate al controllo di grandi flussi di reddito e a importanti attività patrimoniali.

Parte 1: Breve storia dell'euforia finanziaria

Parte 2: I tratti caratteristici dell'evento speculativo

Parte 3: La Tulipanomania, John Law e la Banque Royale e la Bolla del Pacifico meridionale

Parte 4: Millenovecentoventinove e ottobre 1987