Nascita ed evoluzione degli indici di mercato

- Information

- Fondi, ETF e Indici

- Prima pubblicazione: 28 Aprile 2024

«Nothing is simpler than owning the stock market and holding it forever, and that's essentially the idea behind the index fund».

John C. Bogle

Questo articolo fa parte del Percorso avanzato, pensato per investitori già esperti e professionisti che vogliono approfondire gli sviluppi teorici e le applicazioni pratiche della finanza moderna. In fondo alla pagina, troverai il link al prossimo articolo del percorso.

Nel 68° episodio del podcast di “Bogleheads on Investing”, Rick Ferri, CFA e Rolf Agather hanno parlato di come funzionano gli indici di investimento, ormai diventati dei pilastri essenziali del panorama finanziario moderno, e di come gli indici si siano trasformati negli ultimi decenni.

Rolf Agather, “Head of Research and Product, Indexes” di Morningstar, ha svolto un’ampia disamina del ruolo degli indici, nati inizialmente come semplici indicatori del prezzo di mercato e diventati, nel tempo, complessi strumenti utilizzati per effettuare valutazioni di mercato, come indicatori economici e come benchmark per la gestione degli asset.

La trasformazione degli indici in prodotti replicabili attraverso fondi indicizzati ed ETF ha rivoluzionato l’industria dell’indicizzazione, rendendo temi quali la creazione, la metodologia, il ribilanciamento e la ricostruzione degli indici più rilevanti che mai.

Nel mondo degli investimenti, il concetto di indice è strettamente legato a quello di benchmark: il benchmark è un parametro di riferimento nei confronti del quale la performance di un investimento o di un fondo viene misurata.

Gli indici di mercato spesso fungono da benchmark proprio perché forniscono una rappresentazione chiara e misurabile di una determinata area del mercato: gli investitori e i gestori di fondi utilizzano gli indici come benchmark per valutare l'efficacia delle loro strategie di investimento, confrontando la performance del proprio portafoglio con quella dell'indice per vedere se lo stanno sovraperformando, eguagliando o sottoperformando.

Indice

- Principi di un buon benchmark

- Storia, evoluzione e metodologie di costruzione degli indici

- Ricostruzione e ribilanciamento degli indici

- Gli indici come prodotto di investimento

- Gli indici obbligazionari e le loro difficoltà intrinseche

- Gli indici specializzati (spindexes) e la gestione attiva

- Studi sui benchmark e confronti con la gestione attiva

1. Principi di un buon benchmark

«Performance measurers seek benchmarks the way bees seek honey».

Peter L. Bernstein

Nell’ambito degli investimenti, il benchmark è il punto di riferimento per valutare la performance di un portafoglio o di un fondo a gestione attiva.

Rolf Agather ha enfatizzato l’importanza di costruire gli indici seguendo principi ben definiti, per assicurare che i benchmark siano oggettivi, rilevanti e affidabili e garantiscano di servire efficacemente il suo scopo principale: offrire una valutazione obiettiva e significativa delle performance d’investimento.

I principi elencati sono stati i seguenti:

- Semplicità e criteri di selezione oggettivi. Un benchmark deve essere strutturato seguendo regole trasparenti e facili da comprendere, in modo da permettere a investitori e gestori di capire come il benchmark sia stato costruito e come venga mantenuto nel tempo. La semplicità promuove anche la trasparenza e la replicabilità, essenziali per un utilizzo efficace del benchmark.

- Rilevanza per gli investitori. È fondamentale che un benchmark rifletta accuratamente l’universo di investimento o il segmento di mercato che intende rappresentare, includendo titoli accessibili e rappresentativi dell’asset class o del settore specifico. Questo assicura che il benchmark offra una misura significativa della performance, facilitando confronti pertinenti con altri segmenti di mercato per gli investitori.

- Ampiezza e rappresentatività. Un benchmark adeguato dovrebbe coprire un’ampia porzione dell’universo d’investimento che rappresenta, includendo tutti i componenti significativi di quel mercato.

- Facilità di replicazione. È cruciale che un benchmark possa essere replicato facilmente, permettendo ai gestori di fondi di emulare la performance di un indice. Si richiede perciò l’adozione di una metodologia ben regolata, che eviti l’interpretazione soggettiva o interventi discrezionali.

- Stabilità. Per essere considerato un riferimento affidabile, un benchmark deve conservare una certa coerenza nel tempo. Nonostante possa subire aggiornamenti o revisioni, tali modifiche devono seguire dei criteri prestabiliti e avvenire con una cadenza prevedibile, per evitare distorsioni nella valutazione della performance.

- Assenza di barriere all’entrata e di costi nascosti. Idealmente, un benchmark non dovrebbe includere titoli illiquidi o difficilmente accessibili, assicurando che la sua replica non sia impedita da barriere o da costi proibitivi. Questo principio aumenta l’utilità del benchmark come strumento di valutazione e di confronto.

2. Storia, evoluzione e metodologie di costruzione degli indici

«Building a portfolio around index funds isn’t really settling for the average. It’s just refusing to believe in magic».

Bethany McLean

La costruzione degli indici di investimento ha subito un’evoluzione significativa nel corso degli anni, trasformandosi da semplici misuratori di performance di mercato a strumenti complessi utilizzati in molte applicazioni finanziarie.

Ma dove e come sono nati gli indici?

Per dare un’idea più precisa dell’andamento del mercato azionario ai propri lettori, gli editori Charles H. Dow ed Edward D. Jones crearono nel 1884 l'indice Dow Jones, il primo indice di mercato finanziario al mondo.

Pubblicato per la prima volta nella "Customers’ Afternoon Letter", l’indice Dow Jones includeva le azioni di nove società ferroviarie e due società industriali. Col passare del tempo, si trasformò nel Dow Jones Transportation Average (DJTA).

Convinti che il futuro del mercato azionario sarebbe stato dominato dalle compagnie industriali più che da quelle ferroviarie, Dow e Jones lanciarono un secondo indice nel maggio del 1896: il Dow Jones Industrial Average (DJIA).

Questo indice partì con un valore iniziale di 40,94 e comprendeva 12 titoli delle principali industrie americane.

Originariamente, gli indici come il Dow Jones Industrial Average basavano la loro misurazione su una media semplice dei prezzi delle azioni. Questo approccio, pur essendo intuitivo, non rappresentava adeguatamente l’importanza relativa delle diverse aziende nel mercato.

L’introduzione della ponderazione per capitalizzazione di mercato (capitalization weighted) ha segnato un avanzamento significativo verso metodologie più rappresentative, come dimostra l’adozione di questa nuova modalità di misurazione nello S&P 500: attribuendo un peso maggiore alle aziende di dimensione più grande, fornisce un’immagine più accurata della realtà del mercato.

Col tempo, il settore degli indici ha subito una progressiva evoluzione e sono emerse metodologie sempre più sofisticate per rappresentare diversi aspetti dei mercati finanziari.

Sono stati quindi sviluppati indici basati su fattori quali, ad esempio, il valore aziendale (value), la crescita (growth), i dividendi e la volatilità, permettendo di soddisfare le esigenze di investitori con differenti profili di rischio e aspettative di rendimento.

Grazie a questa diversificazione, l’uso degli indici si è ampliato, facilitando la creazione di prodotti di investimento mirati e l’adozione di strategie di gestione passiva più sfumate.

Recentemente, l’adozione di tecniche quantitative e l’integrazione di criteri ESG (ambientali, sociali e di governance) hanno rappresentato significative innovazioni nel settore degli indici.

Questi sviluppi evidenziano l’importanza crescente di fattori non finanziari nella determinazione delle performance a lungo termine.

È importante sottolineare che l’introduzione di queste metodologie avanzate porta con sé nuove sfide, come la necessità di accedere a dati affidabili e di gestire una complessità operativa maggiore.

Il ribilanciamento e la manutenzione periodica degli indici saranno approfonditi nel capitolo seguente. Come si può intuire, queste operazioni sono fondamentali per assicurare che gli indici rimangano fedeli ai criteri di selezione e ponderazione originari.

Una manutenzione costante, che include l'introduzione di nuovi titoli e l’esclusione di quelli non più conformi, richiede un delicato equilibrio tra stabilità e capacità di adattamento.

Guardando al futuro, la costruzione degli indici è destinata a continuare la sua evoluzione, rispondendo sia ai mutamenti dei mercati finanziari sia alle esigenze degli investitori.

L’impiego dell’intelligenza artificiale e dei big data sta aprendo nuove possibilità per l’innovazione metodologica, promettendo di rendere gli indici ancora più personalizzati e reattivi alle dinamiche di mercato.

3. Ricostruzione e ribilanciamento degli indici

«The beauty of periodic rebalancing is that it forces you to base your investing decisions on a simple, objective standard».

Benjamin Graham

La ricostruzione e il ribilanciamento degli indici sono processi essenziali nella gestione degli indici di investimento. Entrambi sono necessari per garantire che gli indici riflettano le dinamiche di mercato e rimangano allineati con i loro criteri iniziali.

Vediamoli più in dettaglio:

- Ricostruzione degli Indici. Questo processo, noto anche come "reconstitution", prevede una revisione completa e un aggiornamento dei componenti dell'indice, generalmente su base annuale o semestrale. Questa operazione assicura che l'indice rappresenti accuratamente il segmento di mercato o la classe di asset di riferimento. Durante la ricostruzione, alcuni titoli possono essere aggiunti mentre altri possono essere rimossi dall'indice, in risposta a cambiamenti significativi come fusioni, acquisizioni o variazioni nella capitalizzazione di mercato.

- Ribilanciamento degli Indici. Il ribilanciamento consiste nell'aggiustare le ponderazioni dei titoli all'interno dell'indice, un processo che può verificarsi più frequentemente (ad esempio, trimestralmente o mensilmente). Serve a mantenere l’equilibrio tra i componenti, essenziale per indici che seguono specifiche strategie come quelle basate sulla capitalizzazione di mercato o su altri fattori. Senza ribilanciamenti regolari, le variazioni di prezzo dei titoli potrebbero alterare l'allocazione originaria dell'indice, deviando così dagli obiettivi d'investimento stabiliti.

I processi di ricostruzione e ribilanciamento possono avere un impatto significativo sia sul mercato che sugli investitori. Ad esempio, l'annuncio della ricostruzione di un indice rilevante può alterare i prezzi dei titoli coinvolti.

I gestori di fondi e gli investitori in ETF possono modificare le loro posizioni in previsione dei cambiamenti imminenti. Questo fenomeno, noto come "effetto indice", evidenzia l'ampio impatto che gli indici possono avere sul comportamento degli investitori e sulle dinamiche di mercato.

Una gestione efficace di ricostruzione e ribilanciamento richiede una pianificazione accurata e un’attenta considerazione dei tempi per minimizzare l’impatto sul mercato e i costi di transazione.

Per guidare questi processi, è essenziale adottare un approccio metodico e trasparente, basato su regole chiare.

Il ribilanciamento di indici che includono titoli meno liquidi o operanti in mercati meno accessibili può comportare sfide logistiche e operative notevoli.

La capacità di gestire efficacemente questi aspetti è molto importante non solo per gli sviluppatori di indici e gli emittenti di prodotti indicizzati, ma anche per gli investitori che si affidano agli indici per orientare le loro decisioni d’investimento.

4. Gli indici come prodotto di investimento

«Most of my investments are in equity index funds».

William Sharpe

L'evoluzione degli indici di investimento ha esteso il loro ruolo ben oltre le metodologie di costruzione e i criteri di selezione, trasformandoli in veri e propri strumenti di investimento.

Inizialmente creati per tracciare le performance del mercato, gli indici sono diventati la base per i fondi indicizzati e gli ETF. Questa trasformazione ha offerto agli investitori la possibilità di replicare le performance di interi indici, beneficiando così della diversificazione e della riduzione dei costi associati alla gestione passiva.

Gli ETF hanno portato una rivoluzione nel mondo degli investimenti, combinando la flessibilità di negoziazione delle azioni tradizionali con i vantaggi degli investimenti basati su indici. Questo ha reso gli ETF strumenti estremamente popolari e versatili, adatti a una vasta gamma di strategie e preferenze di investimento.

Le strategie di smart beta, ad esempio, cercano di migliorare i rendimenti o di ridurre il rischio rispetto agli indici tradizionali di mercato, offrendo un approccio più sofisticato nella selezione e ponderazione dei titoli. Allo stesso tempo, gli ETF tematici si focalizzano su specifiche tendenze, come la tecnologia o le energie rinnovabili, fornendo agli investitori possibilità di scelta ampie e innovative.

La trasformazione degli indici in prodotti d’investimento presenta diverse sfide. Una delle principali è la necessità per gli investitori di comprendere in modo approfondito la metodologia dietro ciascun indice. Questa comprensione è essenziale per valutare l'adeguatezza di un ETF o di un fondo indicizzato rispetto alle proprie esigenze di investimento.

Ogni indice può avere criteri e metriche specifici che influenzano il comportamento del prodotto correlato, e senza una chiara comprensione di questi fattori, gli investitori potrebbero non essere in grado di fare scelte informate e rimanere confusi di fronte a tante opzioni.

La trasformazione degli indici in prodotti d'investimento rappresenta una delle evoluzioni più significative nel settore finanziario degli ultimi decenni.

Questo cambiamento ha democratizzato l'accesso agli investimenti, rendendoli accessibili a un pubblico più ampio e offrendo agli investitori strumenti potenti e flessibili per costruire e gestire i propri portafogli.

5. Gli indici obbligazionari e le loro difficoltà intrinseche

«Portfolio theory, as used by most financial planners, recommends that you diversify with a balance of stocks and bonds and cash that’s suitable to your risk tolerance».

Harry Markowitz

Nel vasto universo degli indici di investimento, quelli obbligazionari rappresentano una categoria particolarmente complessa.

A differenza del mercato azionario, noto per la sua trasparenza e facilità di accesso, il mercato obbligazionario opera attraverso una vasta e frammentata rete di scambi, molti dei quali over-the-counter (OTC).

Questa struttura rende difficile l'accesso a informazioni precise e aggiornate sulle quotazioni e i volumi di scambio, complicando significativamente la costruzione di indici che riflettano fedelmente le reali condizioni di mercato.

Il mercato delle obbligazioni è estremamente diversificato, con un'ampia gamma di titoli che vanno da quelli governativi a quelli societari e da debiti a breve termine a obbligazioni a lungo termine con strutture di pagamento complesse.

Ogni categoria di obbligazioni presenta specifiche caratteristiche di rischio e rendimento, il che rende particolarmente ardua la creazione di un indice obbligazionario unificato e rappresentativo.

A differenza degli indici azionari, tipicamente ponderati per capitalizzazione di mercato, l’applicazione di questo principio agli indici obbligazionari potrebbe portare a risultati controintuitivi, come una maggiore ponderazione per gli emittenti più indebitati.

Questa problematica ha spinto gli sviluppatori di indici a cercare metodi alternativi di ponderazione, come quelli basati sulla liquidità o sul rating del credito, in modo da rappresentare più accuratamente il profilo di rischio degli indici obbligazionari.

Una sfida particolare nella costruzione di indici obbligazionari è la gestione delle scadenze dei titoli. Le obbligazioni hanno date di scadenza predeterminate, a differenza delle azioni che, in teoria, possono esistere a tempo indeterminato.

Gli indici devono quindi gestire continuamente il turnover dei titoli per mantenere una rappresentazione fedele e attuale del mercato, evitando distorsioni causate da titoli in scadenza o da nuove emissioni.

Infine, gli indici obbligazionari sono particolarmente sensibili alle variazioni dei tassi di interesse e alle politiche monetarie delle banche centrali, che possono avere un impatto importante sul valore delle obbligazioni e, di conseguenza, sulla performance degli indici.

Creare indici capaci di adattarsi a queste dinamiche, pur mantenendo coerenza e rilevanza, rappresenta una sfida continua per gli sviluppatori di indici.

Nonostante le loro intrinseche difficoltà, gli indici obbligazionari sono strumenti vitali per gli investitori interessati al mercato del reddito fisso.

6. Gli indici specializzati (spindexes) e la gestione attiva

«...with four parameters I can fit an elephant, and with five I can make him wiggle his trunk».

John von Neumann

Negli ultimi anni, il settore degli indici di investimento ha visto l'emergere degli "spindexes" (Special Purpose Indexes), indici specializzati che si distaccano dai tradizionali benchmark basati sulla capitalizzazione di mercato.

Questi strumenti sono progettati per offrire agli investitori esposizioni mirate a specifici fattori di rendimento, settori o tematiche.

Gli spindexes si differenziano dagli indici tradizionali per l'adozione di criteri di selezione e ponderazione alternativi, che possono includere analisi quantitative, valutazioni ESG, o una focalizzazione su specifiche nicchie di mercato.

Sono concepiti sia per superare il rendimento del mercato complessivo sia per mitigare particolari rischi, combinando la trasparenza e la prevedibilità degli indici con le strategie tipiche della gestione attiva.

Gli spindexes sfumano il confine tradizionale tra gestione attiva e passiva. Pur mantenendo un approccio sistematico e basato su regole, integrano decisioni d'investimento che riflettono una visione specifica del mercato, sollevando interrogativi sulla loro effettiva natura e sulla capacità di generare un valore aggiunto per gli investitori.

Uno dei principali vantaggi degli spindexes rispetto alla gestione attiva tradizionale è la loro trasparenza.

Mentre nella prima le decisioni di investimento possono essere opache, gli spindexes adottano una metodologia chiara e replicabile. Questo li rende attraenti per investitori sia istituzionali che retail, desiderosi di comprendere precisamente in cosa stanno investendo.

La creazione degli spindexes è guidata dalla continua ricerca di innovazione e differenziazione nel settore degli investimenti. Questi indici offrono agli emittenti di ETF e fondi indicizzati la possibilità di proporre prodotti distintivi per strategia e obiettivi d'investimento, rispondendo alle esigenze di investitori alla ricerca di soluzioni personalizzate.

Tuttavia, la proliferazione degli spindexes richiede che gli investitori valutino attentamente la metodologia di costruzione dell'indice e la sua coerenza con gli obiettivi d'investimento.

Uno dei maggiori problemi di questi spindexes è l’utilizzo del data mining e di un numero pericolosamente eccessivo di backtest che forniscano il risultato tanto cercato, il sacro Graal degli investimenti: far meglio del mercato.

Dopo poco tempo dal lancio dei prodotti indicizzati agli spindexes, si manifesta molto spesso un declino della performance: questi strumenti, similmente agli approcci d'investimento attivo tradizionali, tendono a non raggiungere gli obiettivi di rendimento prefissati.

In un articolo del Financial Times intitolato "New indices rapidly lose ability to outperform, study shows", si fa proprio riferimento a questo fenomeno: particolarmente interessante è l’affermazione di Peter Sleep, Senior Portfolio Manager di Seven Investment Management, che sostiene come “Molti prodotti smart beta (cioè quelli non basati su indici ponderati per la capitalizzazione di mercato) sono stati il risultato di un'ottimizzazione basata sul data mining di dati storici; quindi, gli investitori non dovrebbero sorprendersi se questi non offrono livelli di alpha (sovraperformance) simili a quelli osservati nei backtest”.

Molto importante, sempre nello stesso articolo, è il riferimento al paper di luglio 2023 pubblicato da Morningstar e intitolato, non a caso, “Mining for Alpha With Index Fund – A closer look at the risks and rewards of indexes and the funds that track them”.

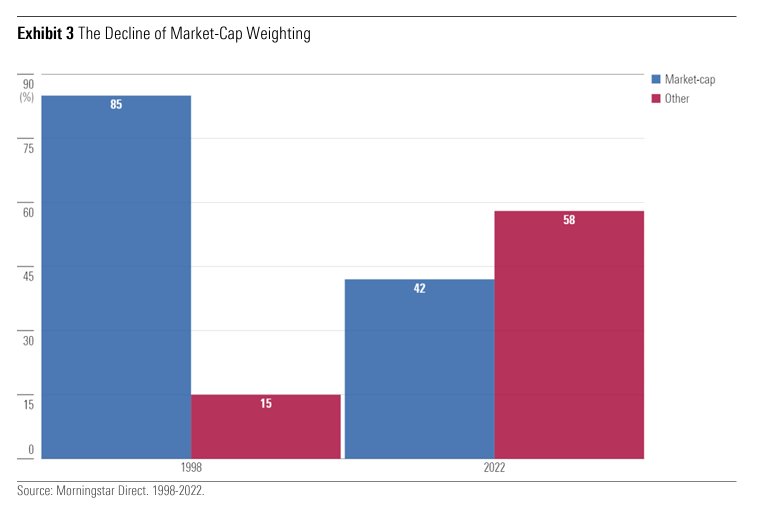

Una statistica interessante riportata nel paper citato è quella che vede un declino del numero di indici basati sulla capitalizzazione di mercato, che nel periodo compreso tra il 1998 e il 2022 sono passati dall’85% al 42% del totale (lo studio è basato su un campione di circa 1.000 indici):

Sempre nella stessa direzione, ma a un livello di profondità superiore, vanno le critiche indirizzate negli ultimi anni da Marcos Lopez de Prado nei confronti del factor investing, che possono essere approfondite nell’articolo “Il Factor Investing”.

7. Studi sui benchmark e confronti con la gestione attiva

«Active management is a zero-sum game before cost, and the winners have to win at the expense of the losers».

Eugene Fama

Gli studi sui benchmark condotti da società come S&P Global – attraverso l'analisi periodica definita SPIVA Scorecard – e la stessa Morningstar forniscono una valutazione critica delle performance della gestione attiva rispetto agli indici di riferimento.

Questi rapporti annuali, che confrontano i risultati di fondi gestiti attivamente con quelli di indici passivi, sono essenziali per valutare l'efficacia delle strategie attive di investimento.

Numerosi anni di ricerca hanno costantemente dimostrato che la maggior parte dei fondi gestiti attivamente non riesce a superare i loro benchmark nel lungo termine, sottolineando le difficoltà a generare valore attraverso la selezione dei titoli e il market timing.

Uno degli elementi alla base di questi insuccessi è l'impatto dei costi, che erodono ogni eventuale rendimento superiore ottenuto dalla gestione attiva.

Le analisi di S&P e Morningstar hanno mostrato che i fondi più economici tendono a sovraperformare quelli più costosi, indipendentemente dallo stile di gestione.

Gli studi sui benchmark hanno anche evidenziato la volatilità dei risultati nella gestione attiva. Sebbene alcuni fondi possano superare i loro indici di riferimento in specifici periodi, mantenere tale performance nel lungo termine è spesso proibitivo.

Questa inconsistenza rende difficile per gli investitori la selezione di fondi gestiti attivamente, perché per avere successo nel lungo termine si devono identificare i rari gestori che riescono a generare un alpha sostenibile. È un compito molto più difficile di quello che potrebbe sembrare a prima vista.

Ricerche come quelli di S&P e Morningstar hanno influenzato profondamente il comportamento degli investitori e la loro percezione della gestione attiva. Con una crescente consapevolezza della probabilità di sottoperformance dei fondi attivi, molti investitori si sono orientati verso strategie di investimento passive, come gli ETF e i fondi indicizzati, che offrono costi inferiori e maggiore prevedibilità nel replicare i rendimenti di mercato.

Nel complesso, questi studi sono essenziali per educare gli investitori sulle dinamiche del mercato e sulle insormontabili difficoltà della gestione attiva.

Una maggiore trasparenza nel settore finanziario spinge gli investitori a prendere decisioni più informate, basate su dati empirici piuttosto che su aspettative di rendimento irrealistiche.

La collezione di articoli sugli "Indici di mercato" contiene:

1. Nascita ed evoluzione degli indici di mercato

2. Definizione, calcolo, costruzione e gestione degli indici di mercato

5. Le differenze tra gli indici Price e Total Return: la necessità di riconsiderare i rendimenti