McQuarrie contro Siegel: si prospetta davvero una rivoluzione della teoria del portafoglio?

- Information

- Strategie

- Prima pubblicazione: 28 Luglio 2024

«The most radical revolutionary will become a conservative the day after the revolution».

Hannah Arendt

Questo articolo fa parte del Percorso avanzato, pensato per investitori già esperti e professionisti che vogliono approfondire gli sviluppi teorici e le applicazioni pratiche della finanza moderna. In fondo alla pagina, troverai il link al prossimo articolo del percorso.

Edward McQuarrie, professore emerito della Leavey School of Business della Santa Clara University, ha recentemente pubblicato un articolo di grande rilievo nel Financial Analyst Journal, mettendo in discussione alcune delle assunzioni più consolidate nella teoria del portafoglio.

In particolare, il suo articolo è una diretta replica al best seller di Jeremy Siegel, Stocks for the long run, giunto alla sesta edizione: McQuarrie contesta la convinzione che le azioni performino sempre meglio delle obbligazioni nel lungo periodo e che una correlazione negativa tra azioni e obbligazioni migliori sempre la diversificazione del portafoglio.

Indice

- La nuova prospettiva storica di McQuarrie: 226 anni di dati finanziari

- Implicazioni per gli Investitori

- Il nostro punto di vista sugli studi di McQuarrie

La nuova prospettiva storica di McQuarrie: 226 anni di dati finanziari

«History is the version of past events that people have decided to agree upon».

Napoleone

Rispetto a Siegel, Edward McQuarrie ha esteso la lunghezza delle serie storiche dei rendimenti delle azioni e delle obbligazioni degli Stati Uniti fino al 1792: un periodo più lungo rispetto alle ricerche precedenti.

Questa estensione è stata resa possibile dall’accesso a dati storici digitalizzati, non disponibili in passato.

McQuarrie ha evidenziato come l’accesso a questa tipologia di dati abbia consentito di ricalcolare i rendimenti delle obbligazioni basandosi su prezzi e cedole reali, anziché su rendimenti interpolati matematicamente. Ciò avrebbe portato a una rivalutazione significativa dei rendimenti obbligazionari del XIX secolo.

Uno dei punti salienti della ricerca di McQuarrie è stata la scoperta che i rendimenti delle azioni e delle obbligazioni sono molto più variabili di quanto si pensasse.

Contrariamente alla credenza consolidata che le azioni siano sempre una soluzione di investimento vincente nel lungo termine, McQuarrie ha osservato che:

- Sebbene le azioni abbiano spesso performato meglio delle obbligazioni, ciò non è stato sempre vero.

- A seconda del periodo storico analizzato, si è verificato anche il contrario, mentre molte altre volte i loro rendimenti sono stati simili.

- Questa instabilità è risultata indipendente dal periodo di detenzione considerato.

La ricerca di McQuarrie ha sollevato importanti questioni sulla stabilità delle relazioni finanziarie nel tempo. Un concetto centrale che emerge dal suo lavoro è la non-stazionarietà, ovvero l’incostanza delle relazioni tra variabili finanziarie.

La non-stazionarietà implica che le strategie di investimento basate su assunzioni storiche potrebbero non essere sempre valide, come vedremo in seguito.

Un altro aspetto del lavoro di McQuarrie è la riduzione del bias di sopravvivenza. Questo bias si verifica quando i dati storici includono solo le aziende che sono sopravvissute fino a una certa data, escludendo quelle che sono fallite nel frattempo.

McQuarrie ha evidenziato che molti dei rendimenti obbligazionari riportati da Siegel erano basati su stime e non su dati reali. Utilizzando prezzi e cedole reali, McQuarrie ha potuto fornire una rappresentazione più precisa dei rendimenti storici.

La metodologia adottata ha incluso un’analisi approfondita delle fonti originali dei dati sui rendimenti obbligazionari. Ha scoperto che molte delle serie storiche utilizzate in precedenza si basavano su un numero limitato di osservazioni, spesso provenienti da piccoli emittenti municipali con rendimenti anormalmente bassi.

In ambito azionario, McQuarrie ha beneficiato immensamente del lavoro di Richard Sylla della New York University. Sylla ha svolto un’importante opera di recupero dei prezzi delle azioni dai giornali del XIX secolo, permettendo a McQuarrie di creare un database completo delle serie storiche delle azioni.

Tale database, arricchito dal conteggio dei dividendi distribuiti dalle società del tempo, ha permesso a McQuarrie di calcolare in modo più preciso i rendimenti totali ponderati per la capitalizzazione di mercato.

Questo imponente lavoro ha permesso di scoprire che le azioni venivano scambiate già nel XVIII secolo e che i giornali dell’epoca riportavano regolarmente i prezzi delle azioni, fornendo una preziosa fonte di informazioni.

Come avevamo accennato in precedenza, un concetto chiave emerso da questa ricerca è la non-stazionarietà delle relazioni finanziarie.

Ad esempio, la correlazione lineare tra azioni e obbligazioni non è costante nel tempo: McQuarrie ha osservato che può variare drasticamente, influenzando le strategie di diversificazione. In alcuni periodi storici, la correlazione era molto alta, mentre in altri periodi era fortemente negativa.

La stessa cosa vale per la volatilità, per il premio per il rischio azionario e per altre misure statistiche.

Questo concetto avrebbe importanti conseguenze per gli investitori e i gestori di portafoglio: la variabilità della correlazione suggerirebbe che le strategie di diversificazione devono essere continuamente riviste e adattate alle condizioni di un mercato in evoluzione.

McQuarrie ha sottolineato che basare le decisioni di investimento su relazioni storiche stabili può portare a risultati subottimali.

Implicazioni per gli Investitori

«Ogni parola ha conseguenze. Ogni silenzio, anche».

Jean-Paul Sartre

Dal momento che non si può essere certi che le azioni renderanno più delle obbligazioni, indipendentemente dall’orizzonte temporale, le implicazioni per gli investitori potrebbero essere notevoli.

Una delle principali raccomandazioni di McQuarrie è quella di riconsiderare l'asset allocation del portafoglio in base all’orizzonte temporale e alla tolleranza al rischio dell’investitore.

Per i giovani investitori con un lungo orizzonte temporale, un’allocazione più aggressiva può essere appropriata. Per gli investitori più vicini alla pensione o con un orizzonte temporale più breve, invece, un maggior peso della componente obbligazionaria potrebbe offrire una protezione migliore contro la volatilità del mercato.

Un altro aspetto cruciale della ricerca di McQuarrie riguarda il ruolo dei dividendi nel determinare i rendimenti totali delle azioni, dato che molti degli studi precedenti avrebbero sottovalutato la loro importanza, basandosi su dati incompleti o inaccurati.

Utilizzando dati storici più completi e precisi, McQuarrie ha potuto dimostrare che i dividendi hanno giocato un ruolo significativo nel determinare i rendimenti totali delle azioni nel lungo periodo.

McQuarrie suggerisce che investire in azioni con alti dividendi possa offrire rendimenti più stabili e prevedibili nel lungo termine. Propone anche di svolgere ulteriori studi per prevedere le fasi in cui le azioni potrebbero sottoperformare e le obbligazioni eccellere.

Il suo auspicio è che future ricerche riescano a identificare con maggior precisione i regimi di mercato in cui si possano prevedere le performance relative dei vari asset in portafoglio, sfruttando magari l’analisi di fattori macroeconomici, delle tendenze storiche e delle condizioni di mercato che influenzano le performance relative di azioni e obbligazioni.

Pur consapevole dei limiti imposti dall’ipotesi dei mercati efficienti, McQuarrie esorta la comunità accademica e gli analisti finanziari a esplorare queste aree di ricerca per migliorare la nostra comprensione delle dinamiche di mercato a lungo termine.

Il nostro punto di vista sugli studi di McQuarrie

«Niente è bello sotto tutti i punti di vista».

Orazio

L’analisi di McQuarrie presenta diversi aspetti che riteniamo poco convincenti. Per facilitarne la comprensione, abbiamo organizzato le nostre osservazioni in sottoparagrafi.

I dati utilizzati

McQuarrie ha ampliato significativamente le serie storiche utilizzate da Siegel, arricchendo l’analisi con molte più informazioni sulle azioni e obbligazioni statunitensi. Inoltre, afferma che i più recenti studi sui mercati internazionali confermano i pattern di prezzo da lui individuati.

Per esaminare il mercato azionario internazionale, McQuarrie utilizza il Global Investment Returns Yearbook pubblicato da Credit Suisse, che però non va più indietro del 1900 ed esclude così il XIX secolo, periodo cruciale in quanto denso di modifiche rispetto all’analisi di Siegel.

Queste informazioni vengono utilizzate per dimostrare che, dal XX secolo in poi, i rendimenti azionari globali sono stati inferiori a quelli statunitensi.

Per quanto riguarda il Regno Unito, McQuarrie si avvale dei dati forniti da Global Financial Data, che consentono di analizzare il premio per il rischio a partire dal 1700. Attraverso una serie di grafici, McQuarrie evidenzia una notevole somiglianza nei pattern del premio per il rischio e nel differenziale tra rendimenti azionari e obbligazionari tra Regno Unito e Stati Uniti nel corso del XVIII e XIX secolo.

La conclusione del paragrafo sui dati obbligazionari e azionari internazionali è apertamente provocatoria: «In short: contrary to Siegel, once the historical lens is widened to include the 19th century in the US or swung out to include markets outside the US, it is straightforward to find instances of "bonds for the long run"».

Con questa affermazione, McQuarrie sostiene che, ampliando la prospettiva storica al XIX secolo o considerando i mercati non statunitensi, emergono chiari esempi di "obbligazioni per il lungo periodo", contraddicendo così la tesi centrale di Siegel sulla supremazia delle azioni nel lungo termine.

Il contributo principale di McQuarrie consiste nell'aver raffinato i dati finanziari dal tardo XVIII all'inizio del XX secolo, evidenziando in particolare come, tra il 1830 e il 1910, i rendimenti obbligazionari sembrano aver superato quelli azionari.

È un dato di fatto, comunque, che la sua analisi rimanga fortemente centrata sugli Stati Uniti, che in quel periodo non erano neppure il principale mercato mondiale: questo ruolo apparteneva al Regno Unito. Le serie storiche utilizzate potrebbero quindi non riflettere accuratamente lo scenario finanziario globale dell’epoca, anche perché le precedenti osservazioni sul Regno Unito non sono state integrate nelle serie storiche finali dei rendimenti (che vedremo in seguito).

Questa limitazione geografica rischia di distorcere i risultati e di non rappresentare fedelmente la realtà finanziaria dell’epoca. Trarre conclusioni generali basandosi principalmente sui dati di un singolo paese, che non era il leader economico del tempo, appare metodologicamente discutibile.

Importanza dei dividendi nei rendimenti totali e utilizzo di una strategia di investimento basata su azioni che pagano alti dividendi

McQuarrie enfatizza l’importanza dei dividendi nel calcolo dei rendimenti totali delle azioni, affermando che molti studi precedenti hanno sottovalutato questo aspetto.

Nella sua analisi dei dati, ha trasformato molte delle serie storiche azionarie da Price a Total Return, aumentandone la precisione.

Condividiamo l’approccio di McQuarrie, pur notando che l’uso di serie storiche Total Return dovrebbe aumentare il rendimento annualizzato di alcuni punti percentuali, non diminuirlo come sembra essere accaduto nelle sue rielaborazioni.

McQuarrie suggerisce che una strategia di investimento focalizzata su azioni ad alto dividendo potrebbe offrire rendimenti più stabili e prevedibili nel lungo termine.

Non concordiamo con questa conclusione: l’inclusione dei dividendi nel calcolo del rendimento azionario totale è prassi consolidata nella comunità scientifica fin dagli anni ’60 ed è già parte integrante delle moderne analisi finanziarie. Di conseguenza, l’argomento non rappresenta una novità, quanto una riaffermazione di conoscenze esistenti che già supportano una valutazione completa dei rendimenti azionari.

Inoltre, poiché il rendimento totale delle azioni comprende sia l’apprezzamento del capitale che i dividendi, enfatizzare eccessivamente l’importanza dei dividendi non garantisce necessariamente risultati superiori.

Gli "alti dividendi" sono da tempo considerati un fattore d'investimento potenzialmente in grado di migliorare la performance del portafoglio, offrendo maggiore stabilità in periodi di volatilità.

Entriamo, però, nell’ambito del factor investing, ampiamente studiato negli ultimi 30 anni e i cui presupposti sono stati recentemente messi in discussione, più che confermati da ottime prestazioni.

Sembra che McQuerrie ignori queste problematiche e queste discussioni, che vanno avanti ormai da diversi anni.

Instabilità delle relazioni storiche e strategie di investimento dinamiche

McQuarrie sostiene che basare le decisioni di investimento su relazioni storiche stabili possa portare a risultati subottimali.

La sua analisi evidenzia come molte misure statistiche, tra cui la correlazione lineare tra azioni e obbligazioni, la volatilità e il premio per il rischio, non siano stazionarie nel tempo. Queste osservazioni, di per sé, non sono nuove.

L’elemento innovativo introdotto da McQuarrie riguarda la durata di questa instabilità: secondo lui, periodi di 20-30 anni potrebbero non essere sufficienti per riequilibrare le relazioni.

Egli afferma di aver dimostrato che il rendimento della componente obbligazionaria possa superare quello azionario anche per 50-60 anni o più, un intervallo troppo lungo perché un investitore possa essere certo di veder ricompensato il rischio assunto.

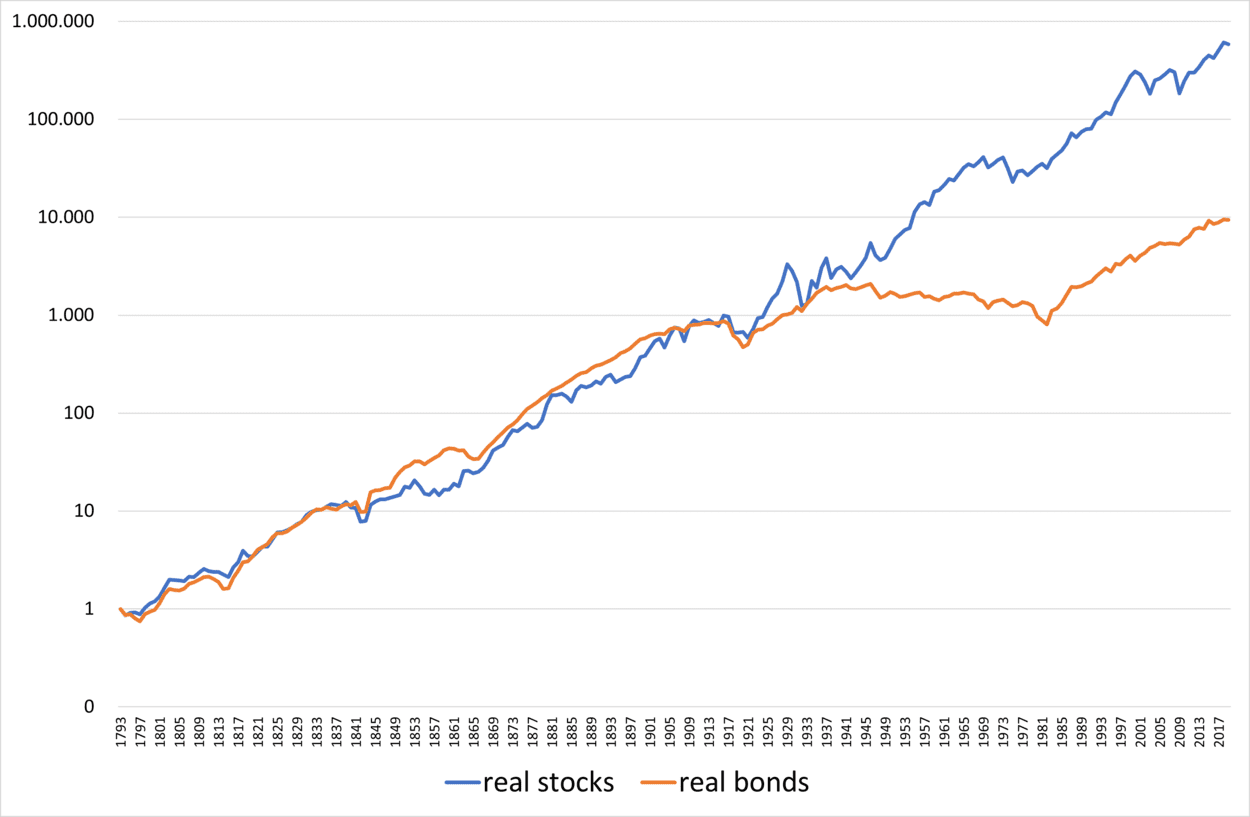

Vediamo il rendimento cumulato reale della componente azionaria e obbligazionaria nell’arco dei 226 anni esaminati da McQuarrie (1793-2019):

Il grafico mostra chiaramente come, tra il 1830 e il 1910 (per ben 80 anni consecutivi), il mercato azionario abbia sottoperformato quello obbligazionario. Solo dopo la Seconda guerra mondiale, e fino ai primi anni '80, l'azionario ha nettamente superato l'obbligazionario.

80 anni sono troppi per affermare, come ha fatto Siegel, che investire nel mercato azionario a lungo termine garantisca rendimenti superiori rispetto a un pari investimento obbligazionario.

McQuarrie argomenta che se un investimento azionario di 20-30 anni garantisse sempre un premio per il rischio, esso si trasformerebbe in guadagno sicuro. In altre parole, non avrebbe più senso chiamarlo “premio per il rischio”, poiché su queste durate il rischio scomparirebbe. Invece non è così: il rischio rimane, come dimostrato dal grafico.

Questa conclusione potrebbe rivoluzionare le convinzioni di investitori e studiosi di economia e finanza, secondo i quali l’investimento azionario a lungo termine ha sempre generato rendimenti superiori di quello obbligazionario.

Le basi di questa nuova prospettiva ci appaiono tuttavia fragili: i dati utilizzati, come abbiamo visto, non sono globali e gli Stati Uniti nel XIX secolo non avevano l’importanza economica e finanziaria acquisita successivamente e mantenuta fino ad oggi.

Anche accettando la validità dei dati di McQuarrie come rappresentativi dell'economia globale, sorge una questione fondamentale: quanto sono effettivamente comparabili i mercati finanziari di epoche così diverse?

Le profonde differenze tra i mercati agli albori del XIX secolo, quelli più sviluppati del XX secolo e quelli altamente sofisticati dei nostri giorni rendono difficile trarre conclusioni generali.

Inoltre, McQuarrie sembra identificare il rischio solo con la possibilità di chiudere un investimento in perdita o con un rendimento inferiore rispetto a quello obbligazionario, trascurando altre sue dimensioni come, ad esempio, la volatilità, il massimo drawdown e il periodo di recupero.

Sono questi i veri ostacoli che un investitore deve affrontare per mantenere un portafoglio per decenni, attraversando crisi finanziarie che lo metteranno a dura prova. Da un punto di vista psicologico, queste sfide sono spesso più ardue da gestire rispetto alla paura di ottenere un rendimento negativo finale.

Ci troviamo di fronte, ancora una volta, a uno scontro tra la finanza classica e quella comportamentale. Questo confronto mette in luce la continua tensione tra due approcci fondamentali per la comprensione dei mercati finanziari e del comportamento degli investitori.

Da un lato, la finanza classica si basa su modelli matematici e ipotesi di razionalità degli agenti economici. Dall’altro, la finanza comportamentale tiene conto dei fattori psicologici e delle irrazionalità che influenzano le decisioni di investimento.

L’analisi di McQuarrie sembra oscillare tra questi due paradigmi, evidenziando le limitazioni dei modelli tradizionali basati su relazioni storiche stabili, ma restringendo il problema ad aspetti che non tengono pienamente conto delle complessità psicologiche dell’investimento a lungo termine.

McQuarrie consiglia di non basare le decisioni di investimento su relazioni storiche stabili, perché possono portare a risultati subottimali. L’utilizzo di strategie dinamiche, invece, permetterebbe di ottenere delle performance migliori, adattando il portafoglio al contesto di mercato attuale.

Questo suggerimento propende chiaramente verso le strategie di investimento dinamiche tipiche della gestione attiva. Come è noto, però, la gestione attiva è spesso inefficiente e McQuarrie finisce per consigliare una strategia subottimale per correggere la presunta subottimalità di un’asset allocation statica, creando un paradosso logico.

È ampiamente riconosciuto che la gestione attiva, con i suoi frequenti aggiustamenti di portafoglio e tentativi di battere il mercato, tende a sottoperformare quella passiva: quest’ultima, basata su allocazioni statiche e mantenimento delle posizioni a lungo termine, ha dimostrato di generare risultati superiori nel tempo.

Pertanto, l’idea che le strategie dinamiche siano più efficaci di quelle statiche contrasta con una vastissima letteratura a favore dell’approccio passivo.

McQuarrie invita ad approfondire lo studio delle strategie dinamiche, apparentemente ignorando che questa ricerca è condotta da decenni da alcune delle menti più brillanti del pianeta.

Il gran numero di gestori di fondi attivi e di hedge fund che quotidianamente si cimentano in questa impresa porta a chiedersi come mai McQuarrie non analizzi i motivi per cui, nonostante i continui tentativi, l’approccio da lui auspicato continui a fallire.

Probabilmente, risponderebbe a questa critica affermando che:

- I rendimenti delle azioni possono superare quelli delle obbligazioni per decenni.

- In certi periodi, però, i rendimenti azionari possono essere inferiori a quelli obbligazionari.

- Non esiste un metodo affidabile per prevedere quale regime prevarrà su orizzonti temporali di diversi decenni. Di conseguenza, un gestore meno concentrato sull'azionario potrebbe sovraperformare questo mercato per lunghi periodi di tempo.

McQuarrie forse sottolineerebbe che la maggior parte dei gestori si concentra su periodi molto più brevi, non potendosi permettere il lusso di attendere decenni per portare a casa i risultati.

Queste argomentazioni, però, renderebbero ancora più difficile comprendere il suo suggerimento sull’utilizzo di strategie di investimento dinamiche. Se i trend di lungo periodo sono imprevedibili e i gestori operano su orizzonti temporali più brevi, quale sarebbe il fondamento logico per implementare tali strategie dinamiche?

Questa apparente contraddizione solleva interrogativi sulla coerenza dell’approccio proposto da McQuarrie e sulla sua applicabilità pratica nel contesto delle sfide quotidiane affrontate dai gestori di investimenti.

Asset allocation 60/40 e modifiche al portafoglio in base all’orizzonte temporale

McQuarrie sostiene che i giovani investitori, avendo solitamente un orizzonte temporale di lungo termine, potrebbero privilegiare le azioni, mentre quelli prossimi alla pensione dovrebbero inserire delle obbligazioni in portafoglio per proteggersi dalla volatilità.

Queste raccomandazioni non apportano nulla di nuovo alla finanza personale. È una conoscenza consolidata e ampiamente accettata che la tolleranza al rischio e l’orizzonte temporale influenzino l'asset allocation del portafoglio.

Ma McQuarrie ritiene inoltre che un portafoglio 60/40 (60% azionario e 40% obbligazionario) potrebbe non sottoperformare un portafoglio 100% azionario nel lungo termine. Secondo lui – sebbene sia probabile che lo faccia – non è garantito che sia così, nemmeno nei lunghissimi periodi precedentemente identificati.

Anche questo suggerimento non offre novità significative: un portafoglio 60/40 è già la scelta ottimale di molti investitori, che optano per questa asset allocation non per le ragioni esposte da McQuarrie, ma per i massimi drawdown più contenuti e la minore volatilità rispetto a un portafoglio interamente azionario.

Del resto, è più sensato che un investitore nel 2024 scelga un 60/40 per tutelarsi da possibili crolli del mercato, mitigando quindi i potenziali drawdown, piuttosto che per la remota possibilità che le obbligazioni superino le azioni per un lunghissimo periodo, come forse accadde tra il 1830 e il 1910.

La scelta di questa asset allocation rifletterà più probabilmente una preoccupazione per i rischi attuali e futuri di breve e medio termine, che non una speculazione basata su pattern storici remoti.

Conclusioni

Lo studio di McQuarrie, pur offrendo spunti interessanti, non stravolge secondo noi le conoscenze consolidate nel campo della finanza personale e dell’asset allocation. Le sue idee oscillano tra il mettere in discussione teorie ben radicate e il riproporre concetti già noti.

Il suo lavoro arricchisce il dibattito sulla stabilità delle relazioni finanziarie nel tempo, ma la vera sfida rimane l’integrazione efficace tra dati numerici e fattori psicologici che influenzano gli investitori.

La ricerca futura dovrebbe mirare a sviluppare modelli che considerino sia le variazioni di lungo periodo che le reazioni emotive degli investitori. Solo combinando questi elementi sarà possibile fornire agli investitori strumenti veramente efficaci per affrontare l’incertezza dei mercati finanziari.

Il Percorso avanzato continua con l'articolo: