Attualità finanziaria? Molto rumore per nulla

- Information

- Investimenti finanziari

- Prima pubblicazione: 18 Novembre 2023

«L'actualité, c'est ce qui, ce matin, semble être quelque chose et, ce soir, ne sera plus rien».

Jean Mistler

Questo articolo fa parte del Percorso per principianti, pensato per chi desidera apprendere le basi della finanza personale e degli investimenti. In fondo alla pagina, troverai il link al prossimo articolo del percorso.

Generalmente, non mi piace scrivere articoli di attualità e cerco, per quanto possibile, di evitarlo.

Non commento gli eventi più rilevanti della settimana appena trascorsa e non tento di anticipare gli aumenti o i tagli dei tassi che verranno decisi dalla Federal Reserve.

Allo stesso modo, evito di esprimere giudizi sulle dichiarazioni di Christine Lagarde e non ho la pretesa di saperne più di lei.

Mi infastidiscono inoltre i numerosi post su LinkedIn che seguono ogni suo intervento: nella migliore delle ipotesi, li trovo permeati di hindsight bias, il noto bias del senno di poi. E, puntualmente, non mancano commenti sul suo abbigliamento (sigh).

Eppure, sono consapevole che questa tipologia di articoli cattura la massima attenzione del pubblico. I contenuti sull'attualità sono probabilmente i più letti in assoluto e il mondo finanziario non fa eccezione: anzi, gli investitori sono tra i maggiori fruitori di informazioni, soprattutto quelle più recenti.

Questo atteggiamento riflette l’ingenua speranza di capire prima degli altri come si muoverà il mercato.

Al riguardo, mentre sto rivedendo questo articolo ci troviamo alle soglie del nuovo anno e il rito si ripete, puntuale come sempre: giornali e siti web sono invasi dalle famigerate "Previsioni di Borsa per il 2026".

Le principali banche d'investimento, insieme a una lunga schiera di analisti e consulenti finanziari, hanno pubblicato i loro Outlook: una serie di previsioni su come si muoveranno i mercati nel corso del prossimo anno (e, in particolare, l'indice S&P 500).

Si tratta di un coro stonato che finisce per generare soltanto confusione.

Da un lato ci sono gli inguaribili ottimisti, convinti che l'indice azionario statunitense continuerà a salire, magari del 10% o 15%, sulla base dell'idea che la crescita economica sia inarrestabile.

Dall'altro, i consueti profeti di sventura che, dopo aver sbagliato le previsioni di una recessione nel 2023, 2024 e 2025, tornano alla carica assicurando che il 2026 sarà l'anno della resa dei conti, ipotizzando crolli a doppia cifra.

Tra la previsione più rialzista e quella più ribassista si apre, di solito, una voragine di migliaia di punti. Se i migliori analisti di Wall Street arrivano a conclusioni così diametralmente opposte pur disponendo degli stessi dati, questa è l'ennesima prova – semmai ce ne fosse ancora bisogno – che nessuno ha la minima idea di ciò che accadrà.

Pensiamo anche alle elezioni presidenziali statunitensi del 2024. Per tutto l'anno precedente si era discusso incessantemente di come la vittoria di un candidato o dell'altro avrebbe potuto sconvolgere l'economia mondiale.

Eppure, il mercato americano ha continuato a segnare nuovi massimi storici, lasciando a bocca asciutta chi aveva liquidato i suoi investimenti per timore dell'incertezza politica.

E il Liberation Day? È stata una scossettina marginale che aveva acceso le speranze dei permabear, ma che si è esaurita in tempi brevissimi.

Anche in Italia non sono mancati i tormentoni. Ricordate quando si parlava incessantemente della possibile esclusione dei Titoli di Stato dall’ISEE?

Non faceva in tempo a uscire una bozza del decreto che i social network e i siti finanziari venivano sommersi dai commenti degli “esperti”: si discuteva se la misura fosse appropriata o meno, di chi ne avrebbe beneficiato e dell'opportunità di inserire immediatamente i BTP in portafoglio.

Oggi, con il senno di poi, possiamo osservare che tutto quel clamore mediatico ha avuto un impatto pressoché nullo sui rendimenti di lungo periodo di un investitore ben diversificato.

Era inoltre fin troppo evidente il messaggio, seppur mai dichiarato apertamente, di rivedere la propria asset allocation o la strategia di investimento per non lasciarsi sfuggire una presunta occasione.

Questa dinamica faceva leva su un bias ben noto: la FOMO (Fear of Missing Out), ovvero la paura di restare esclusi.

Lo stesso discorso vale per il grande tema del momento: l’intelligenza artificiale: quanti articoli avete letto, nell’ultimo anno, che mettevano in guardia da una possibile “bolla speculativa”?

Credo di aver perso il conto.

Ogni tanto, mi capita di leggere articoli finanziari di attualità, soprattutto quando sono firmati da persone che stimo o pubblicati su siti che considero affidabili. Tuttavia, cerco di limitare questo genere di letture e, in particolare, evito di cimentarmi nella scrittura di contenuti simili.

Non è che non mi attragga l’idea di raggiungere un pubblico più ampio: è solo che, se dovessi scrivere questo genere di articoli, finirei per risultare ripetitivo. Ci sono molte cose che non sono capace di prevedere e che, soprattutto, non mi interessano:

- Non ho la minima idea di come i futuri tagli dei tassi da parte della FED possano influenzare i mercati.

- Non sono in grado di prevedere le oscillazioni del prezzo del petrolio legate al protrarsi dei vari conflitti in diverse aree del mondo.

- I singoli titoli di Stato non rientrano nel mio approccio di investimento e ritengo irrilevante stabilire se, col senno di poi, l’intelligenza artificiale verrà considerata una bolla speculativa.

Come tutti, anch’io ho molte opinioni: sulla geopolitica, sull'attuale governo italiano e su quelli precedenti, sull’inflazione, sui BTP, sull'intelligenza artificiale e su qualsiasi cosa che sia in grado di pensare.

Ma la correlazione lineare tra le mie convinzioni su questi temi e ciò che accadrà in futuro è molto vicina a zero (non l’ho calcolata, ma è una delle poche stime di cui mi fido senza dover ricorrere a Excel o R).

Perché, allora, non mi interessa conoscere queste cose?

Perché il mio orizzonte temporale di investimento è di lungo termine, l’unico che ritengo sensato quando si parla di investimenti.

Sono consapevole che gli effetti di breve termine di qualsiasi evento non influenzano in modo rilevante un investimento pensato per il lungo periodo, ed è su questo aspetto che cerco di mantenere la mia attenzione.

Quello che succede oggi, in fondo, conta poco. Ogni giorno si verifica qualche evento ritenuto significativo per i mercati finanziari, che assorbono rapidamente le informazioni disponibili e si muovono in modo sostanzialmente imprevedibile nel breve e nel medio termine.

Ma è solo nel lungo periodo che i mercati mostrano una maggiore regolarità.

In particolare, più a lungo si detiene un portafoglio:

- Maggiore è, in media, il rendimento finale.

- Minore è, in media, la probabilità di ottenere un rendimento negativo.

In un'ottica di lungo termine, ignorare le notizie di attualità non costa nulla. Reagire a queste informazioni o, peggio ancora, provare ad anticiparle con continui ingressi e uscite dal mercato può invece costare una fortuna.

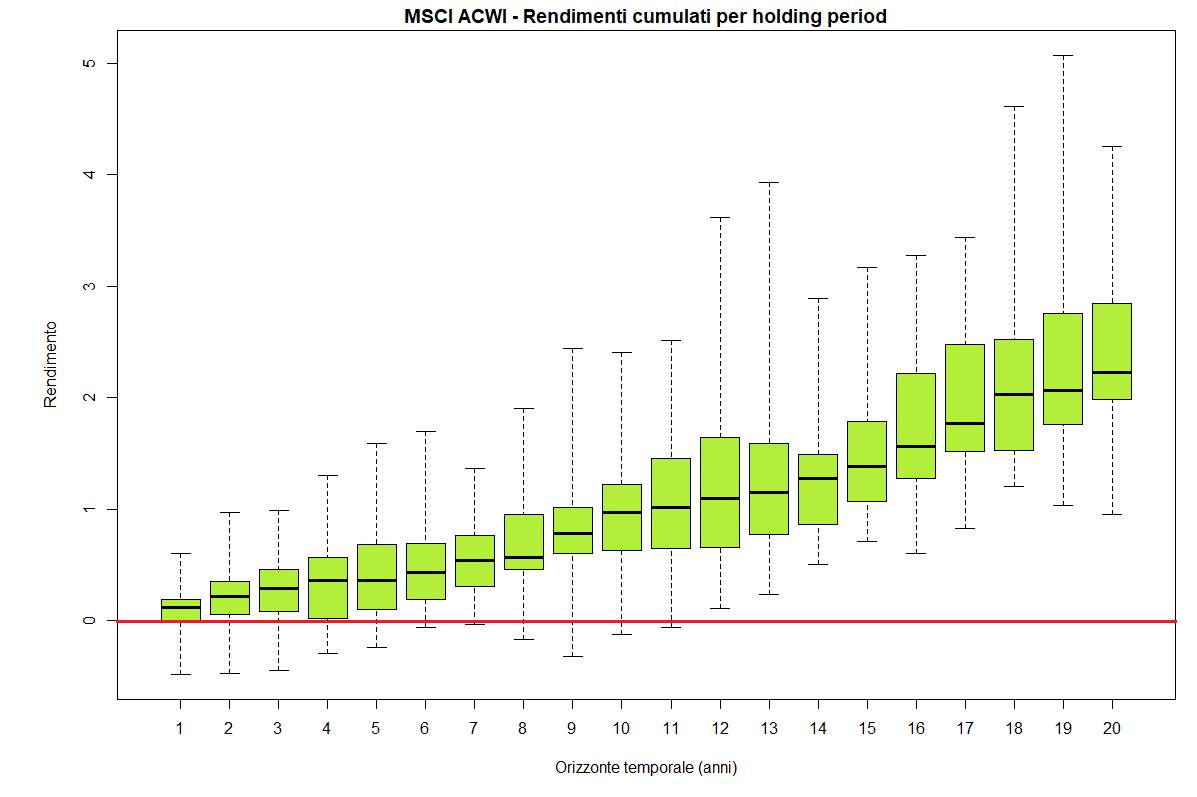

Il grafico sottostante mostra il rendimento minimo, mediano e massimo, nonché il primo e il terzo quartile, dell’indice MSCI ACWI per holding period nel periodo compreso tra il 1995 e il 2022.

Questo arco temporale include shock importanti, come la bolla dot-com, la crisi dei subprime e la pandemia del 2020:

In generale, si osserva che i rendimenti negativi – quelli al di sotto della linea rossa orizzontale – sono stati molto meno frequenti rispetto a quelli positivi.

Inoltre, a partire da un holding period di 12 anni, il rendimento è stato sempre positivo.

È importante ricordare che questa asset allocation è interamente azionaria. Un portafoglio bilanciato – soluzione adottata dalla maggior parte degli investitori – avrebbe registrato un numero ancora minore di rendimenti negativi e avrebbe con ogni probabilità iniziato a generare rendimenti sempre positivi già dopo 6 o 7 anni.

Purtroppo, questi eccellenti rendimenti non riflettono i risultati della maggior parte degli investitori nel periodo considerato.

I rendimenti effettivamente ottenuti dagli investitori sono stati molto più bassi per diversi motivi:

- Hanno movimentato il portafoglio di continuo, nel tentativo di “indovinare” il titolo giusto.

- Non sono rimasti sul mercato in maniera continuativa.

- Hanno cercato di anticipare i movimenti del mercato basandosi anche sulle notizie di attualità.

- Hanno venduto parte o tutto il portafoglio durante le crisi finanziarie e acquistato nei momenti di euforia, seguendo i numerosi bias che inevitabilmente emergono quando il livello di conoscenza finanziaria non è adeguato.

In altre parole, si sono concentrati troppo sul breve e troppo poco sul lungo termine.

Forse, hanno letto o ascoltato troppi articoli finanziari di attualità, quando sarebbe stato sufficiente ignorarli e rimanere fedeli alla propria strategia e alla propria asset allocation di lungo termine.

Le notizie e le previsioni di breve periodo sono soprattutto rumore; disciplina e orizzonte di lungo termine contano molto di più.

La collezione di articoli "IL COMPENDIO DELL'INVESTITORE" contiene:

Diversificazione: mitigare il rischio di un investimento

Capire gli strumenti finanziari che si utilizzano

L'orizzonte temporale di investimento

La propensione al rischio dell'investitore

I REITs tra mito e realtà: possiamo considerarli come una asset class a sé stante?

I rendimenti passati non sono indicativi di quelli futuri

È meglio investire nel mercato azionario o in quello obbligazionario?

15 errori da evitare e 10 consigli utili per investire

L'illusione di saper prevedere i mercati finanziari

Attualità? Molto rumore per nulla

Bitcoin e mercato azionario: un'analisi su rischio, correlazione e diversificazione