Lazy portfolios

- Information

- Lazy portfolios

- Prima pubblicazione: 25 Gennaio 2019

«L’ambizione è la misera scusa di chi non ha abbastanza coraggio di esser pigro».

Milan Kundera

L'ebook dell'articolo e il libro in forma cartacea sono disponibili su Amazon: Lazy portfolios: Un'analisi approfondita e una guida pratica a una modalità di investimento semplice ed efficiente.

L'ebook e il libro in forma cartacea includono sia l'articolo principale che i 31 articoli di approfondimento dei 40 Lazy portfolios (capitoli 13.3.1-13.3.31).

Questo articolo fa parte del Percorso intermedio, pensato per chi possiede già le basi e vuole approfondire strategie di investimento e concetti teorici per una comprensione più approfondita della finanza. In fondo alla pagina, troverai il link al prossimo articolo del percorso.

I Lazy portfolios, detti portafogli pigri in italiano, sono una modalità di investimento che ha lo scopo di replicare un mix di indici attraverso gli ETF, mirando al raggiungimento della massima efficienza grazie al contenimento dei costi.

I Lazy portfolios, quindi, non pretendono di battere il mercato, ma si limitano a replicarlo sulla base di un asset allocation la cui rischiosità deve essere coerente con le caratteristiche e le esigenze dell'investitore.

Questo articolo, costituito da 21 capitoli (alcuni dei quali suddivisi in sottocapitoli) ha i seguenti obiettivi:

- Presentare i vantaggi e gli svantaggi dei Lazy portfolios.

- Approfondire il rischio di cambio dei Lazy portfolios.

- Analizzare i Lazy portfolios attraverso backtest con ribilanciamenti annuali (in basso troverete i link ai 31 articoli di approfondimento):

- Su tre diversi periodi: 1985-2020, 2000-2020 e 2010-2020.

- Utilizzando 40 Lazy portfolios, la maggior parte dei quali molto conosciuti.

- Backtestando i Lazy portfolios originali in USD, in USD→EUR (applicando la conversione in base ai valori giornalieri del tasso di cambio) e in EUR: una versione creata appositamente per gli investitori dell'area euro.

- Effettuati sulla base di 11 modelli di ottimizzazione dei pesi degli ETF (2 statici, 5 dinamici vincolati e 4 dinamici non vincolati).

- Verificare se l'applicazione di modelli di ribilanciamento dinamico vincolato e non vincolato riesca a produrre risultati migliori del ribilanciamento statico.

- Aggiornare mensilmente i pesi ottimali dei 40 Lazy portfolios modello.

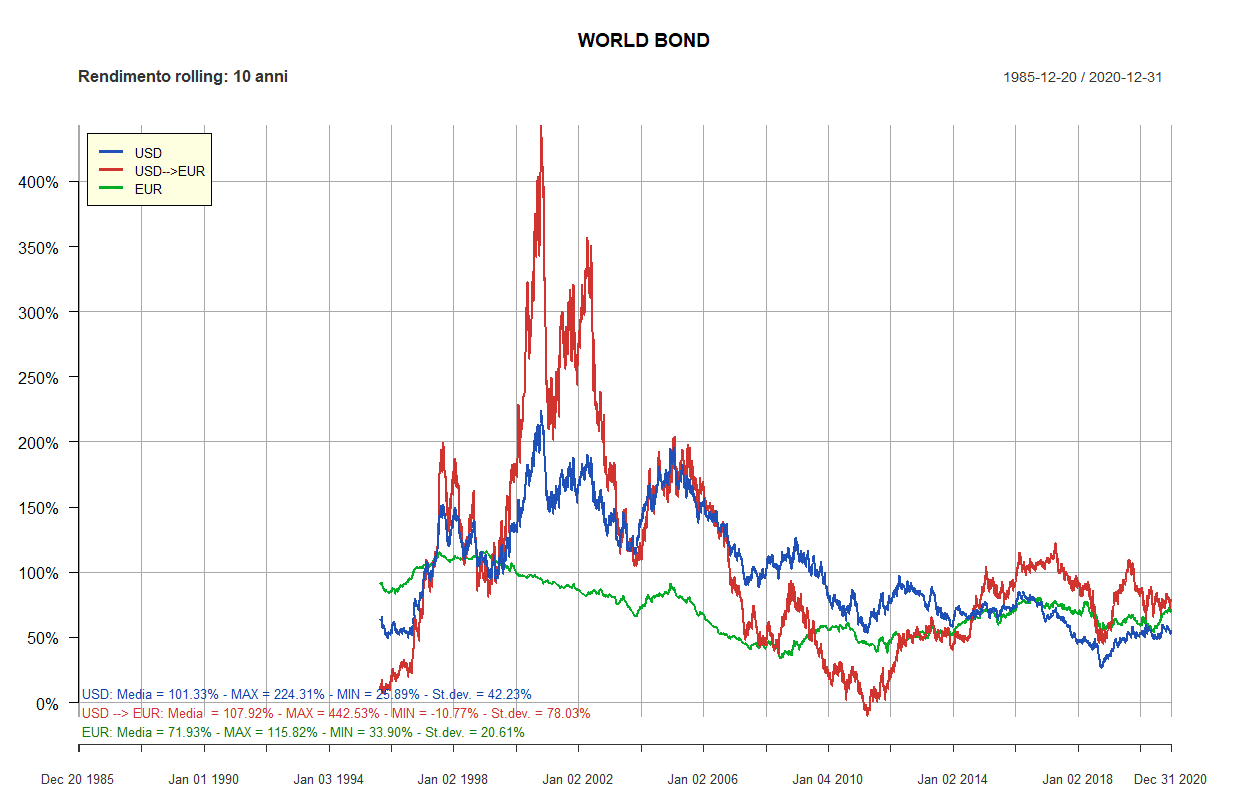

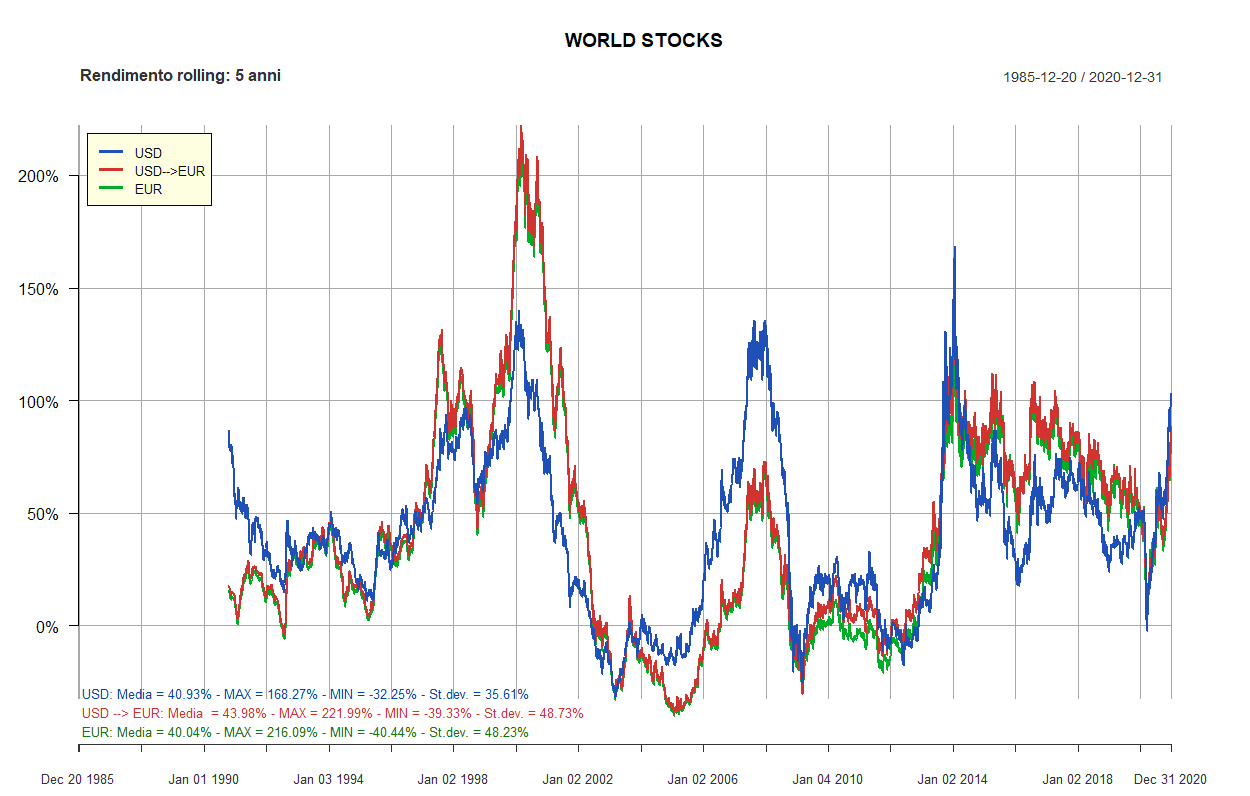

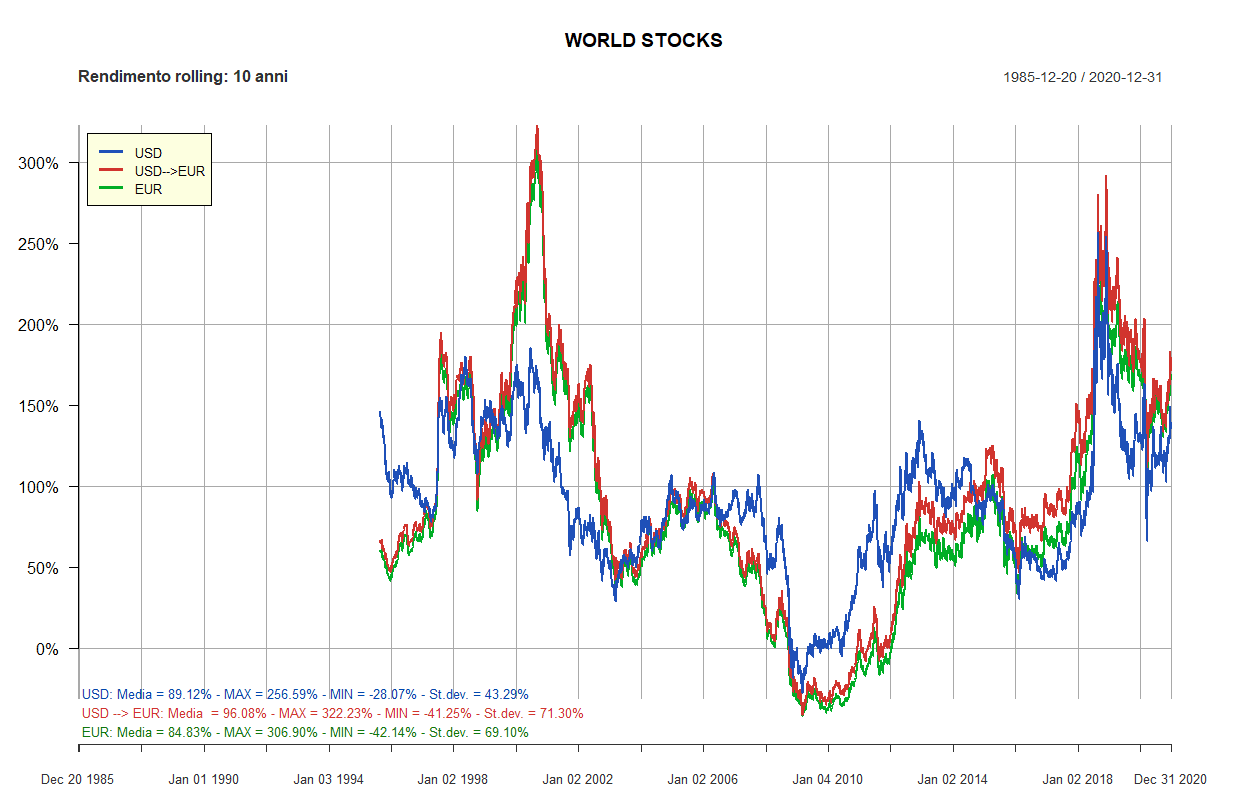

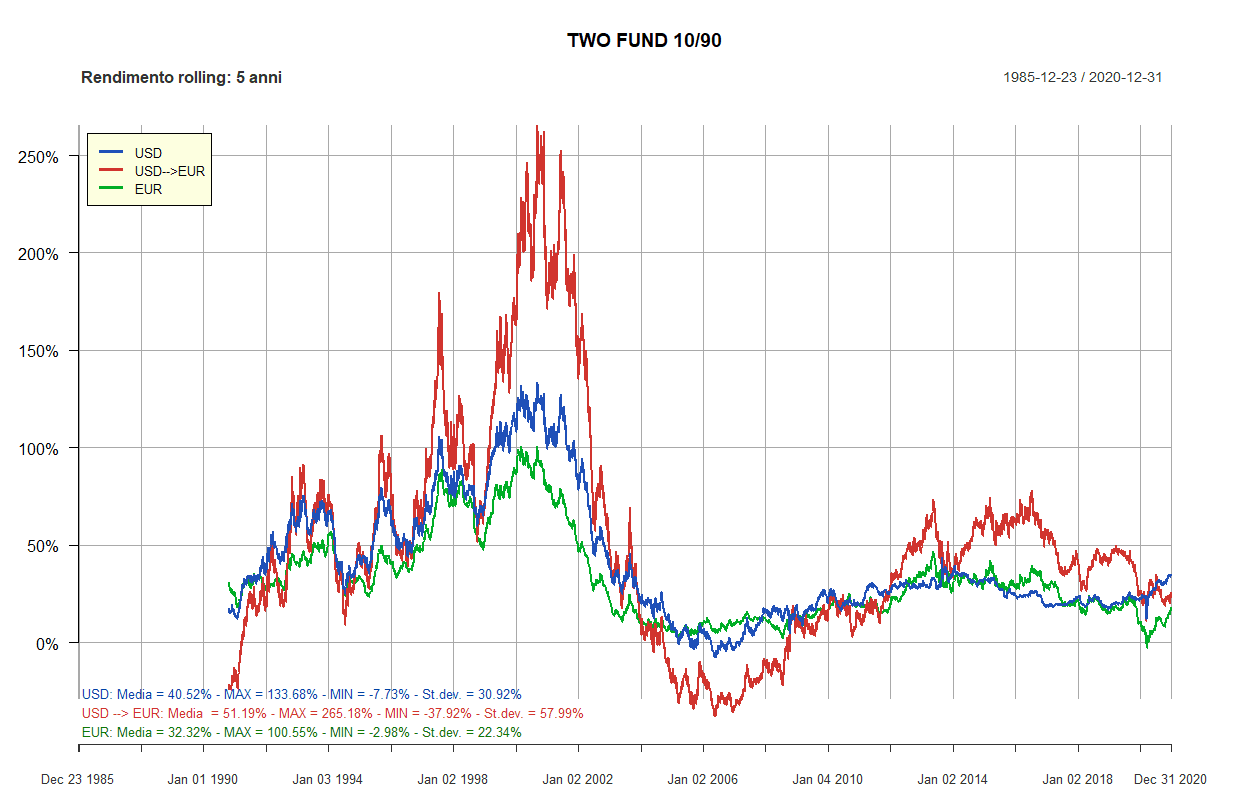

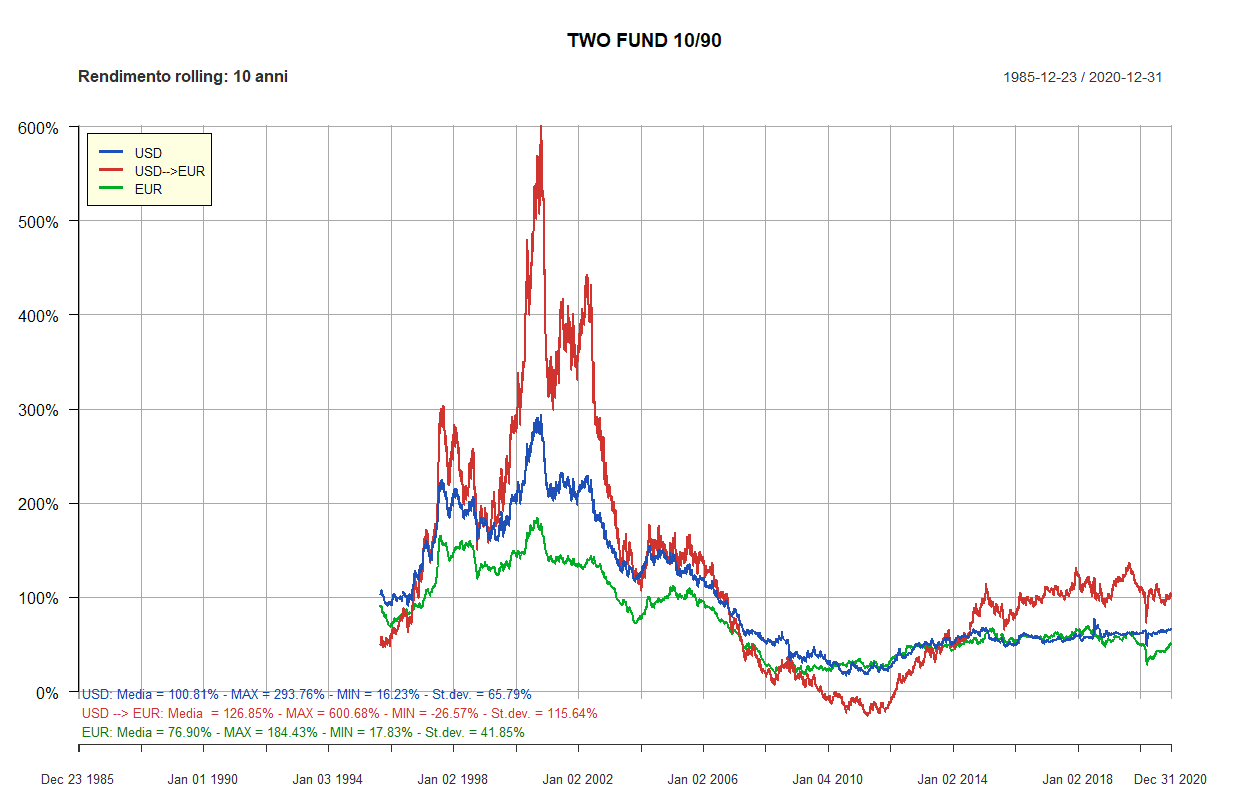

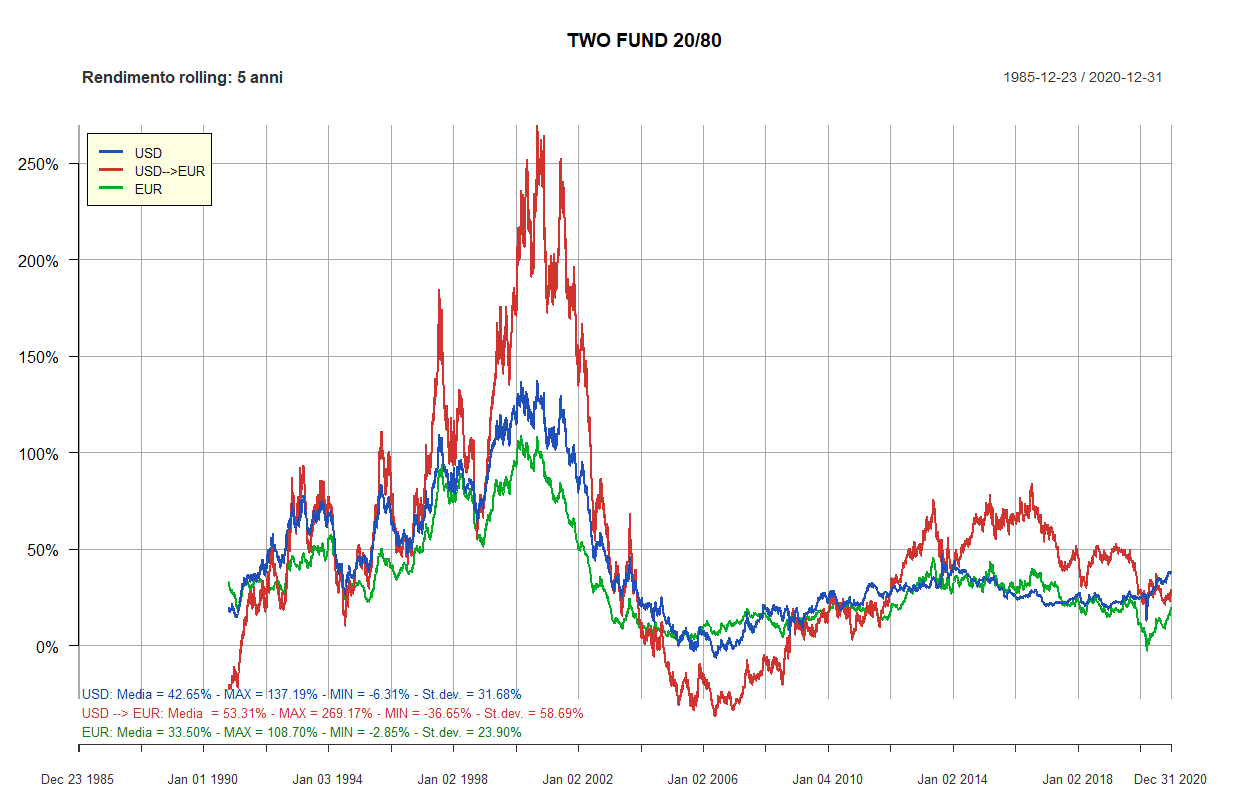

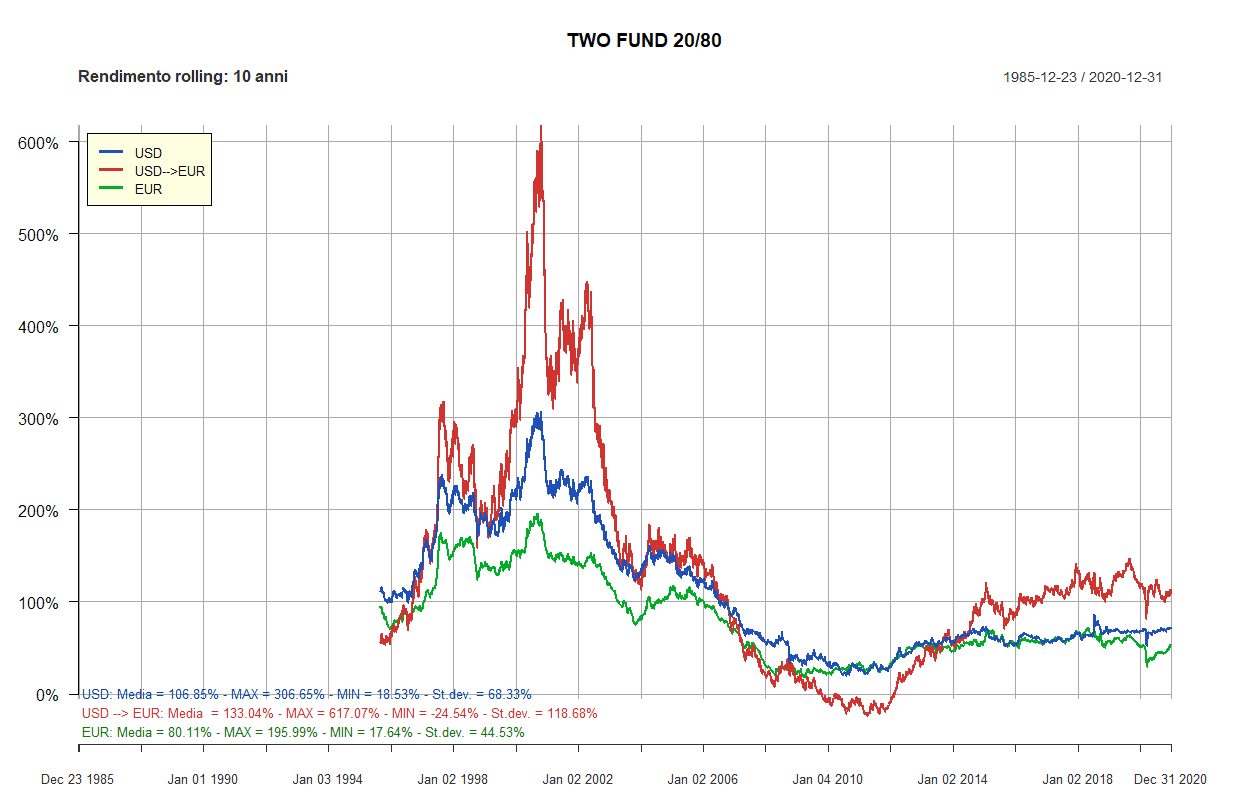

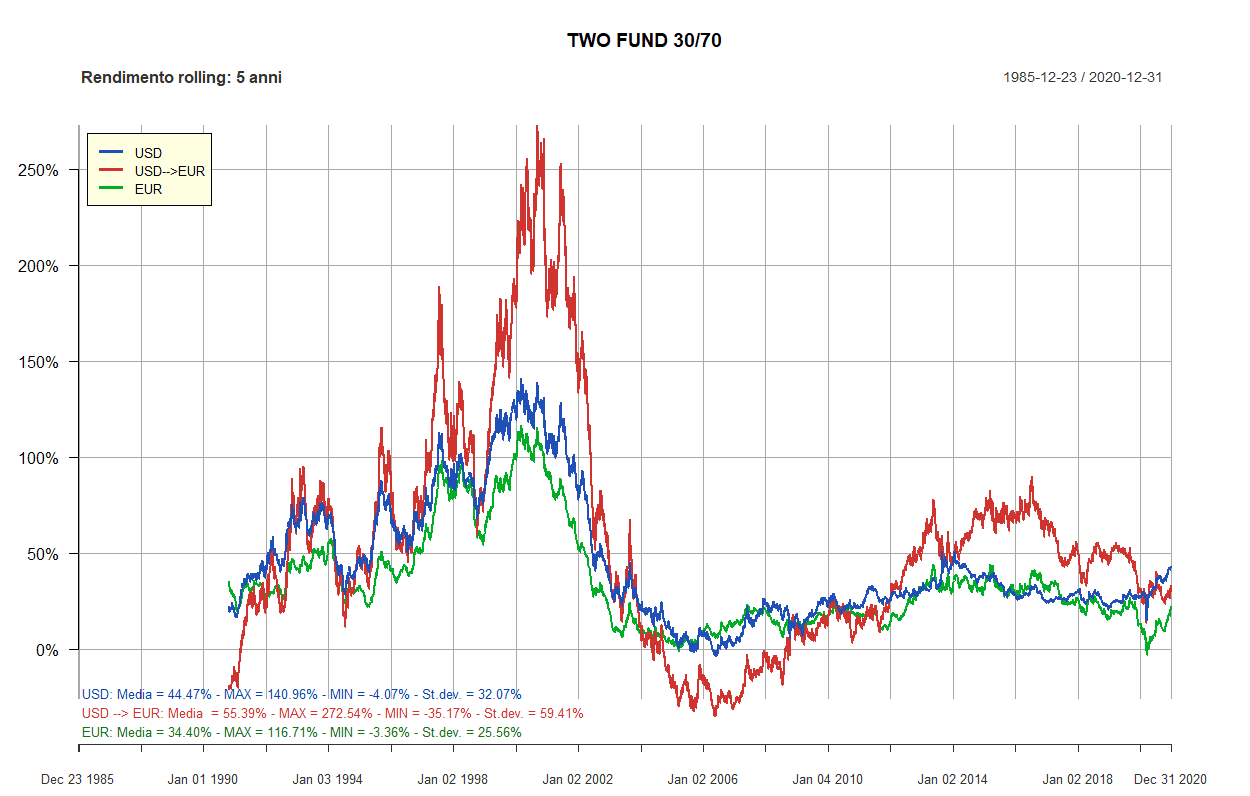

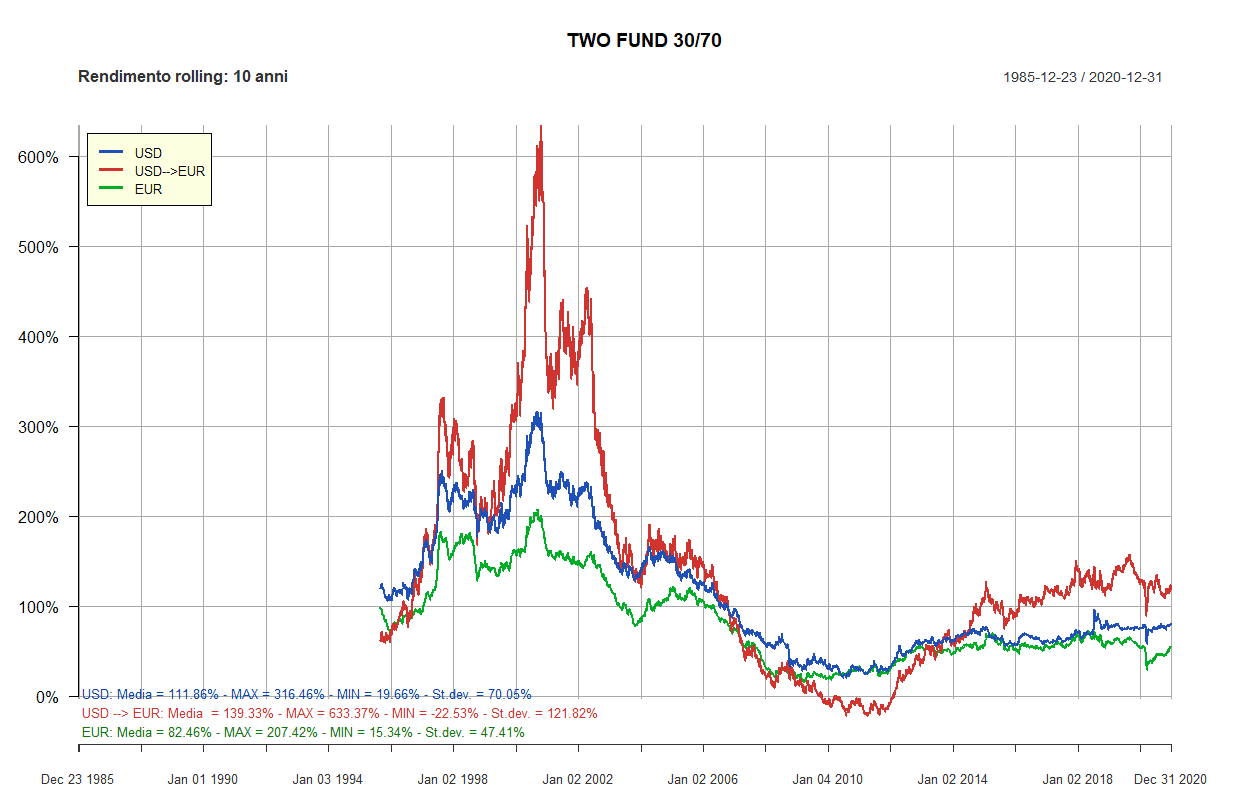

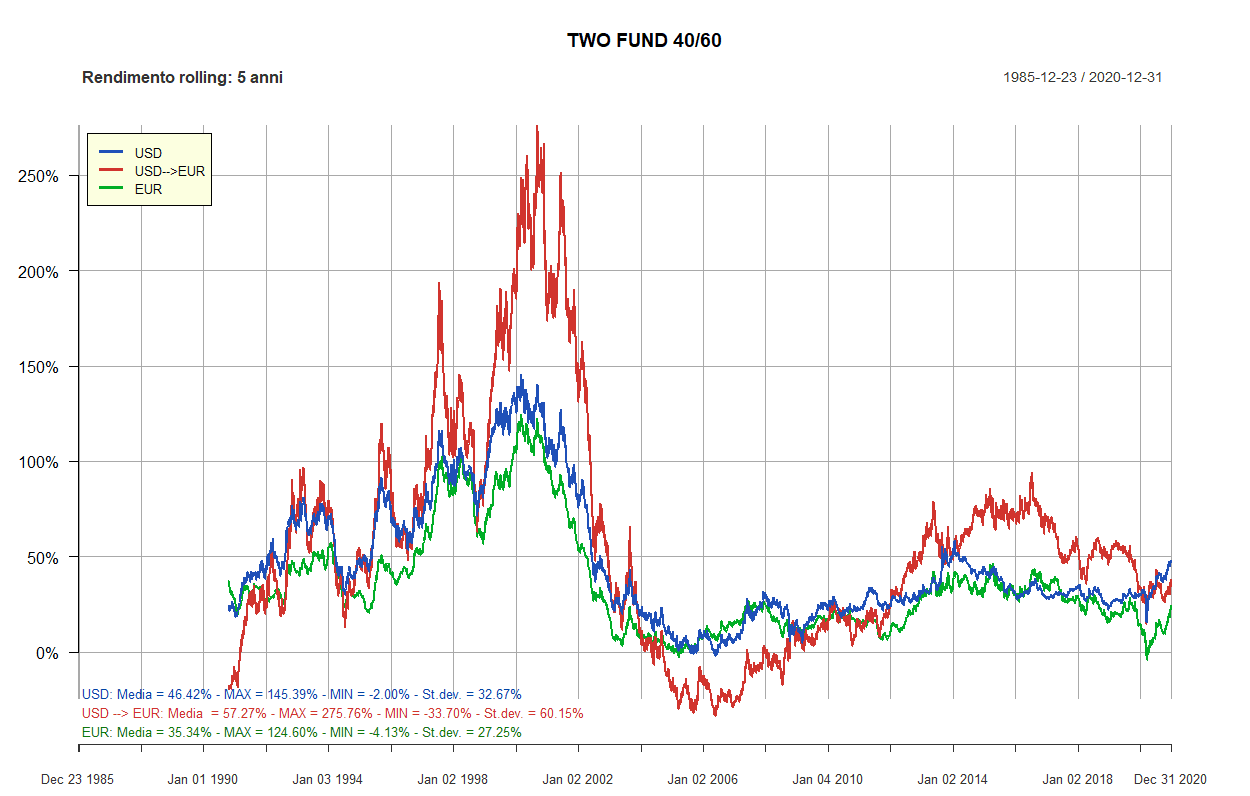

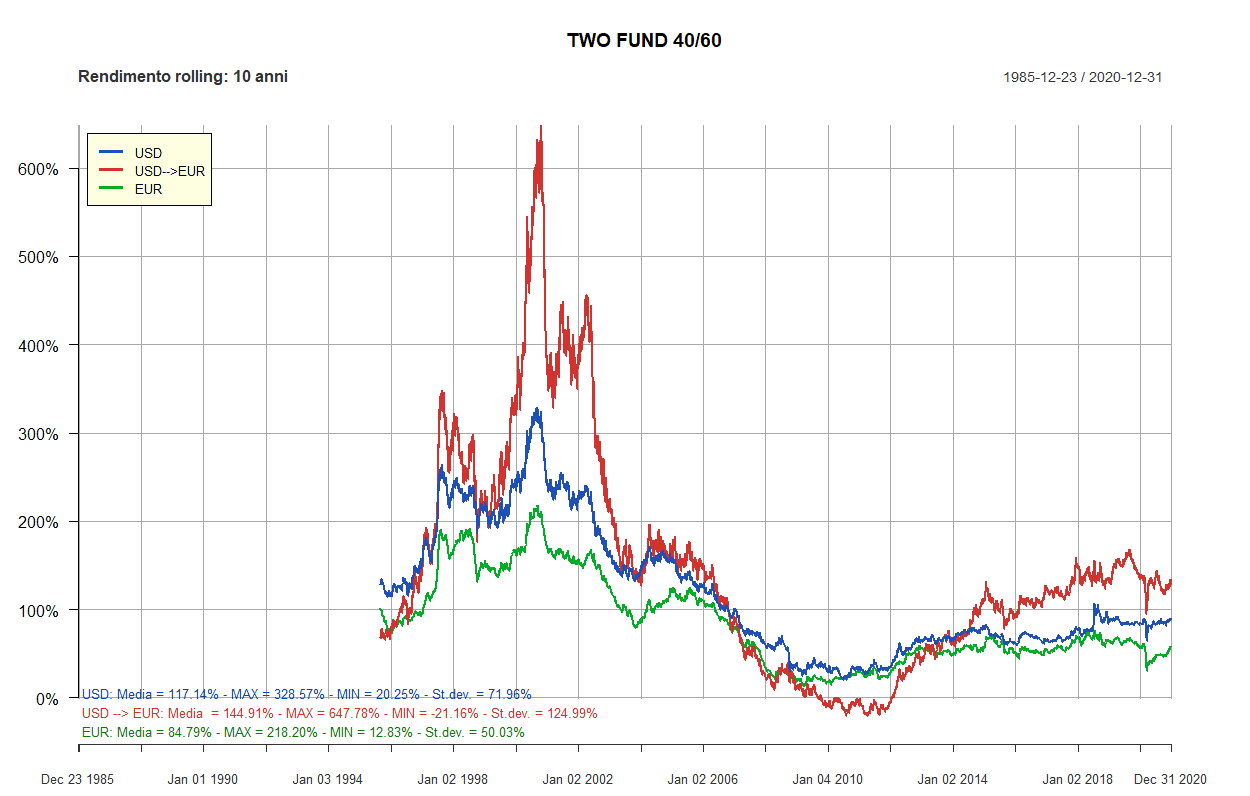

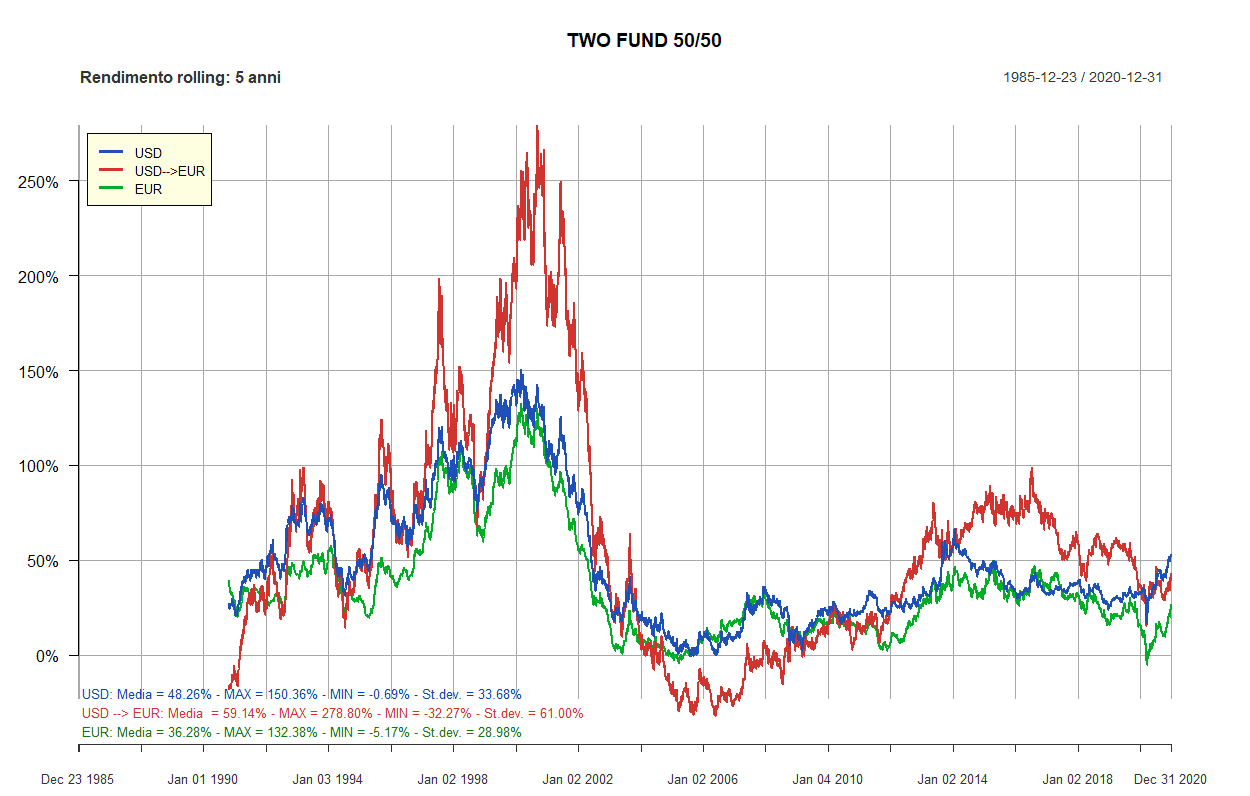

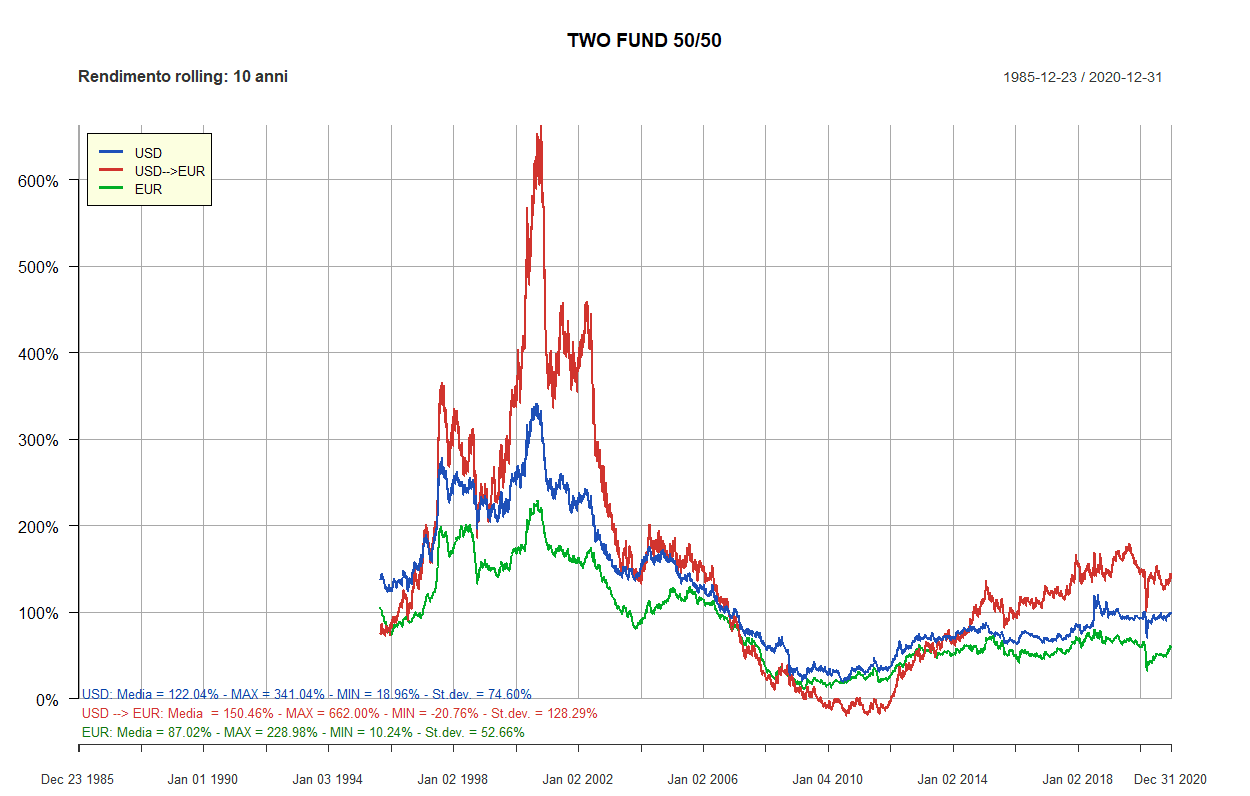

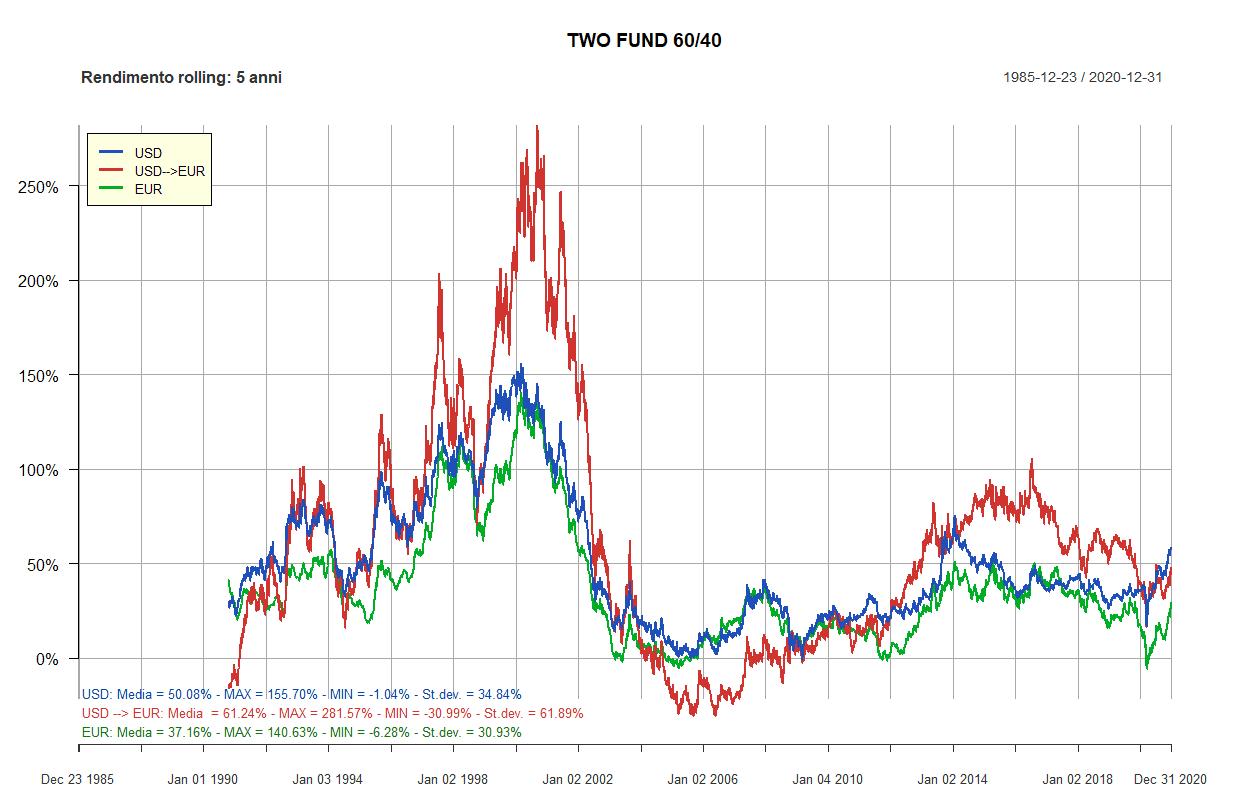

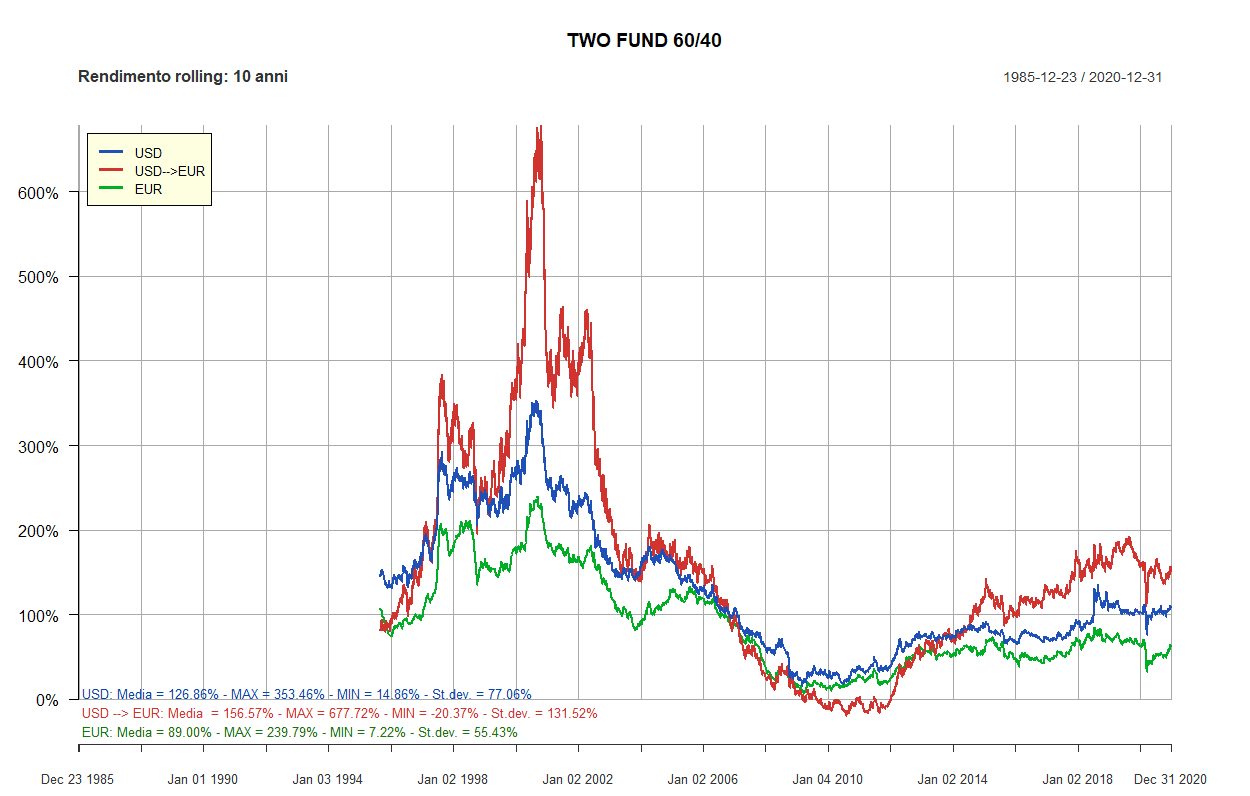

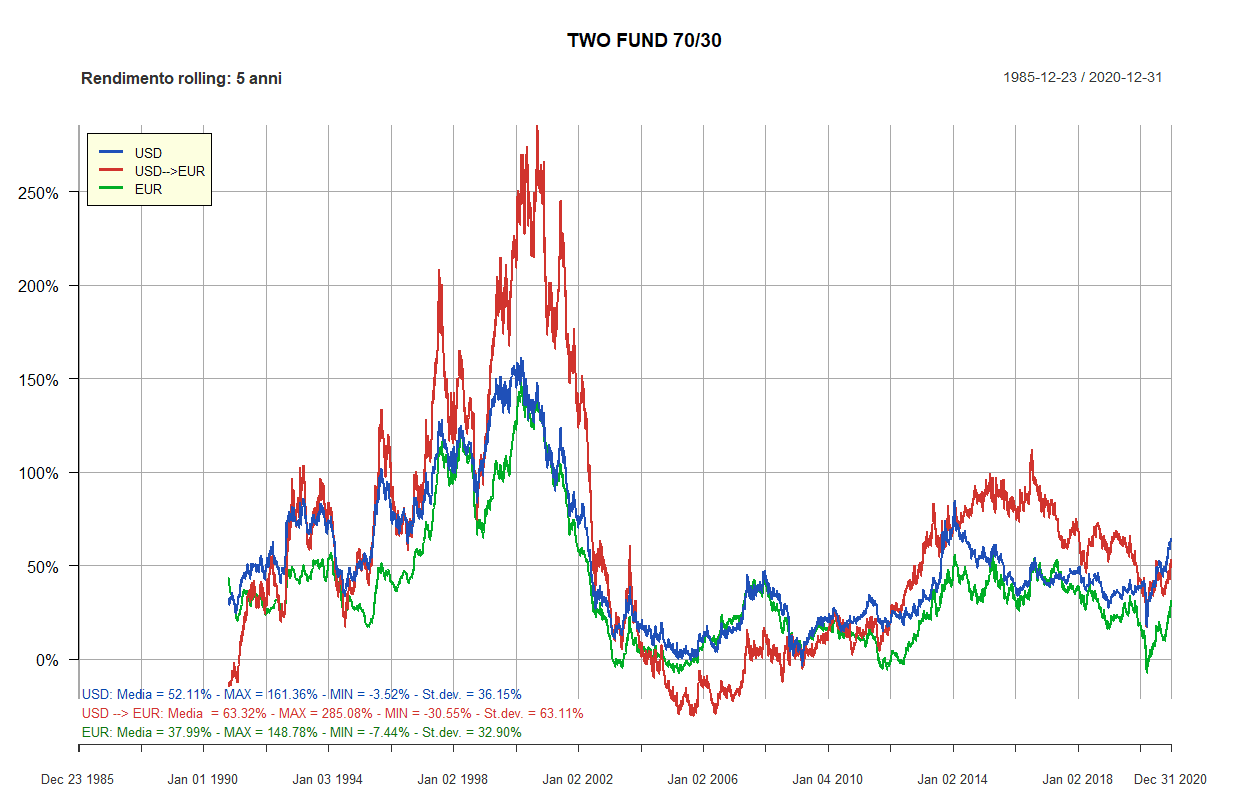

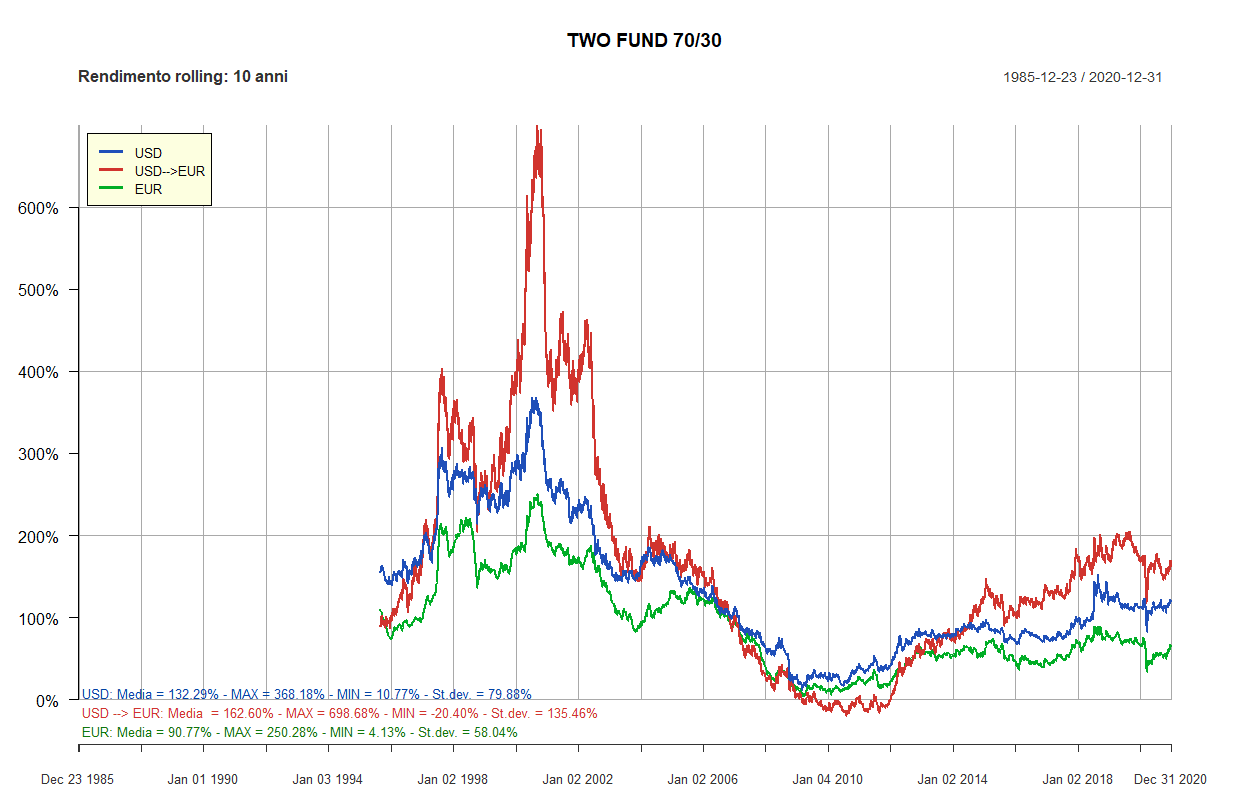

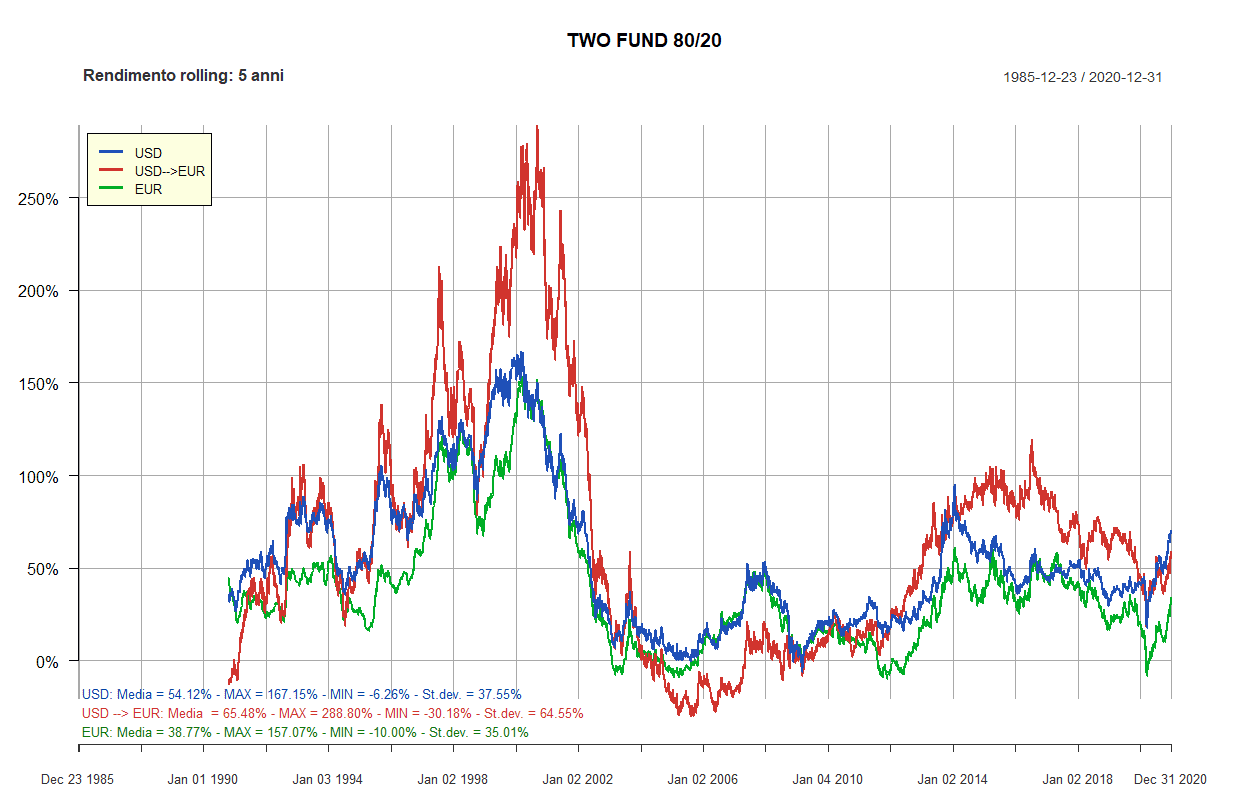

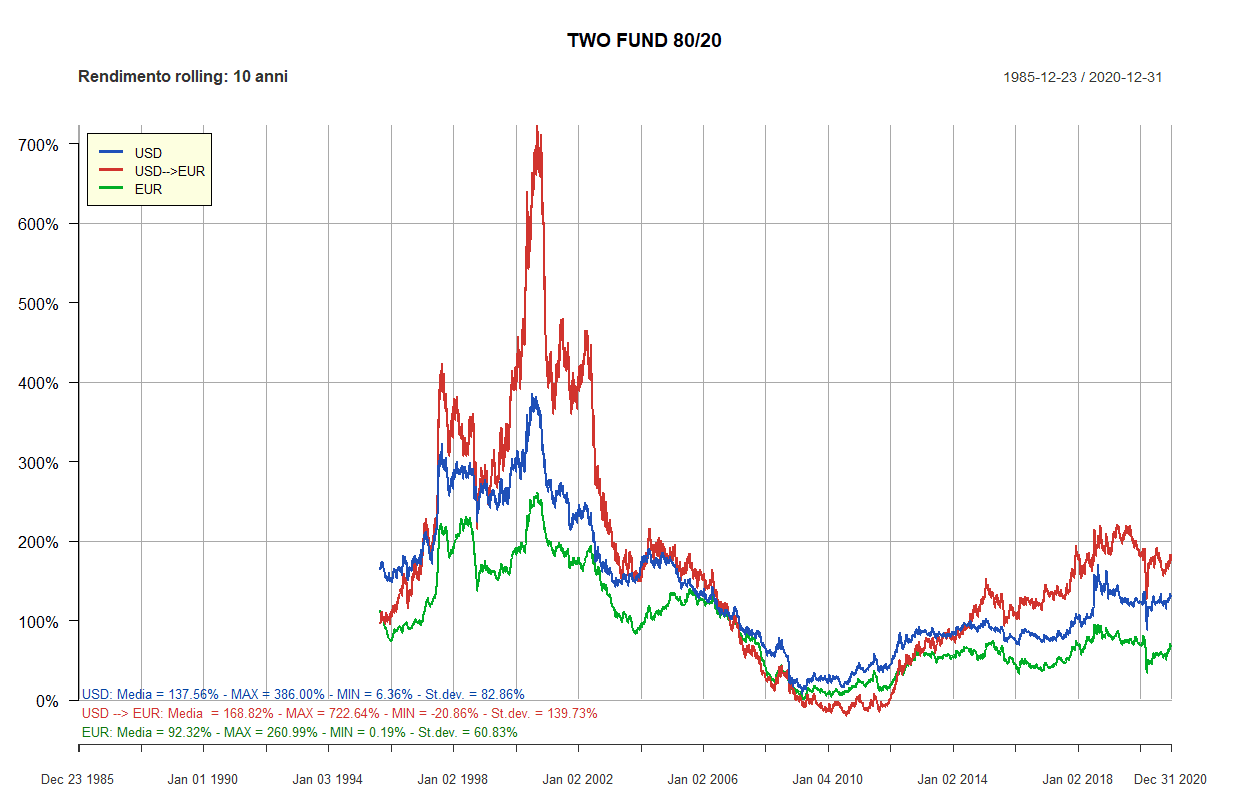

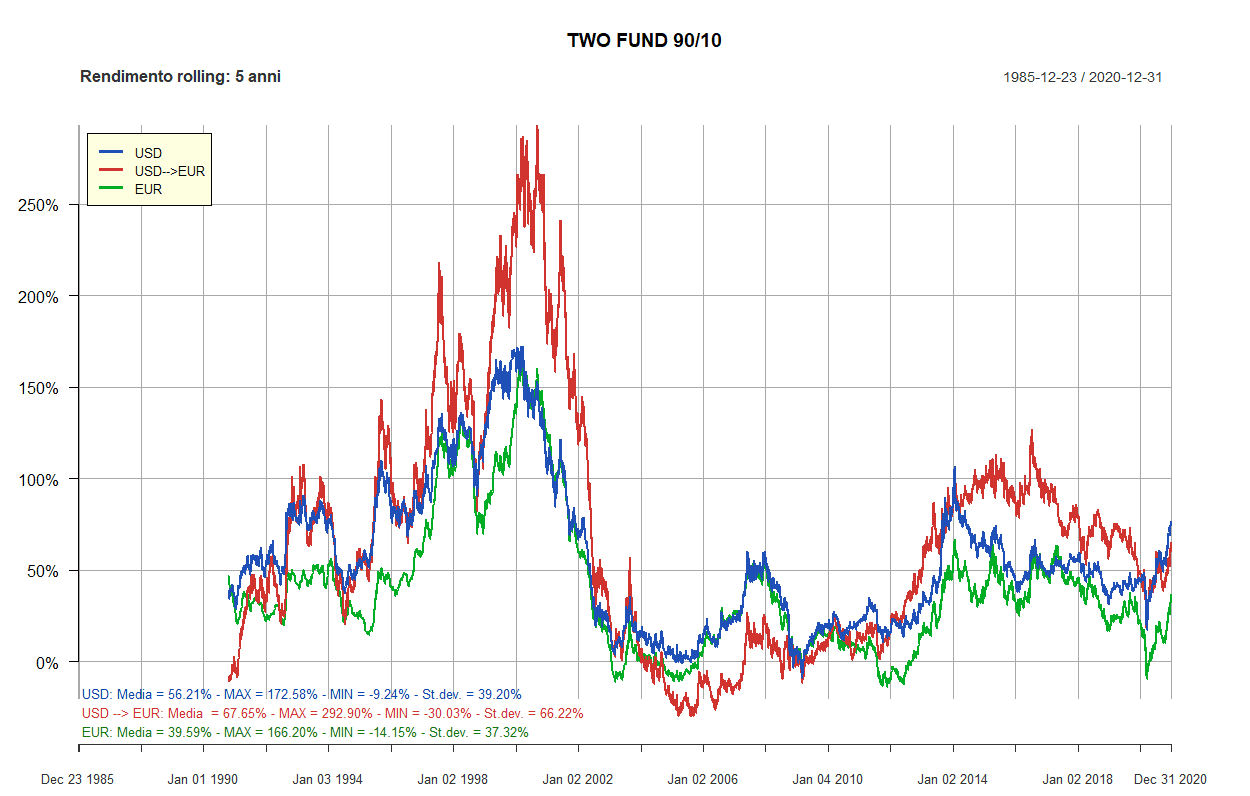

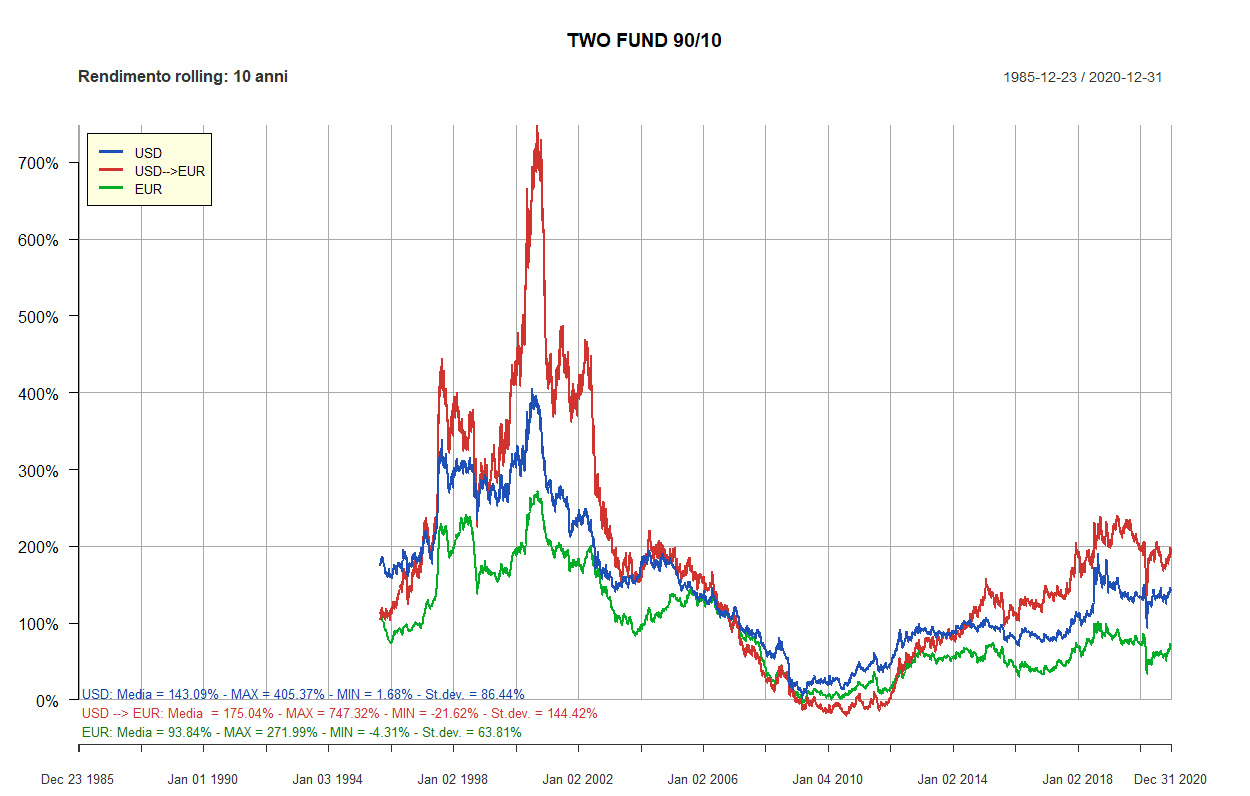

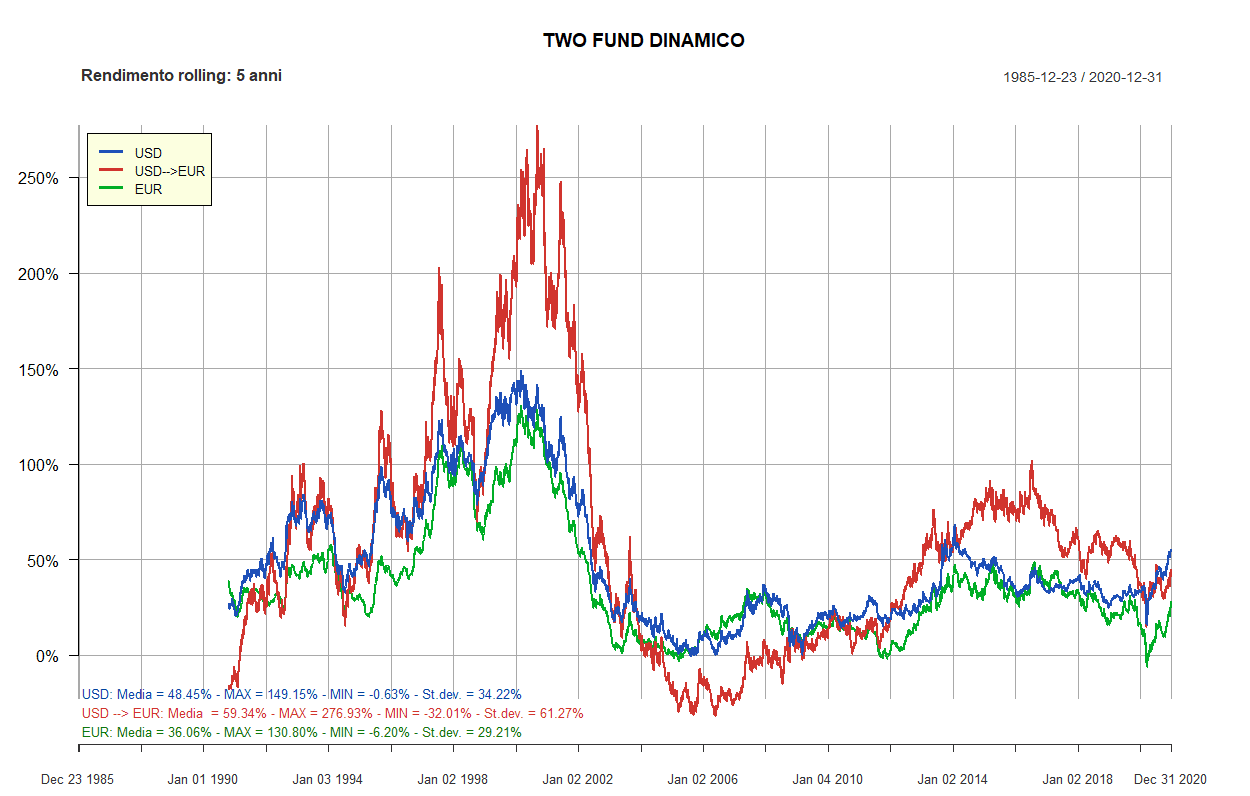

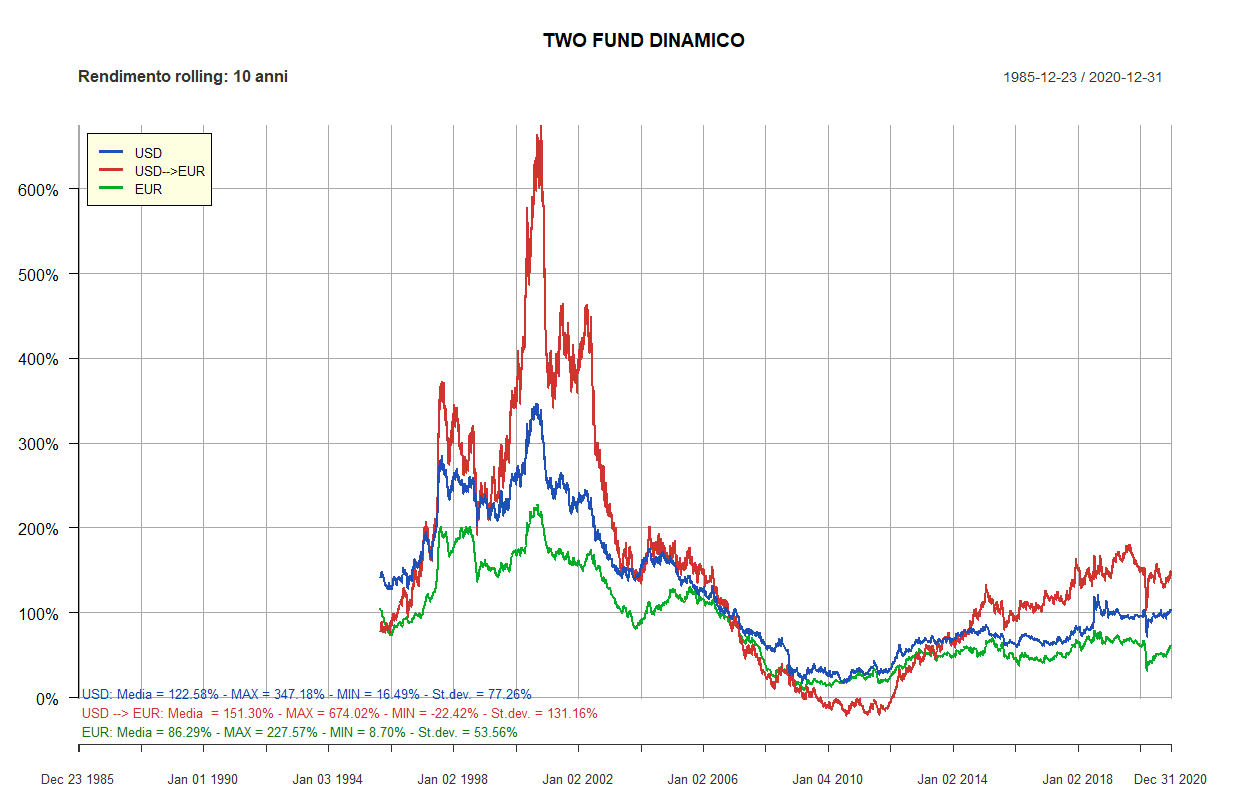

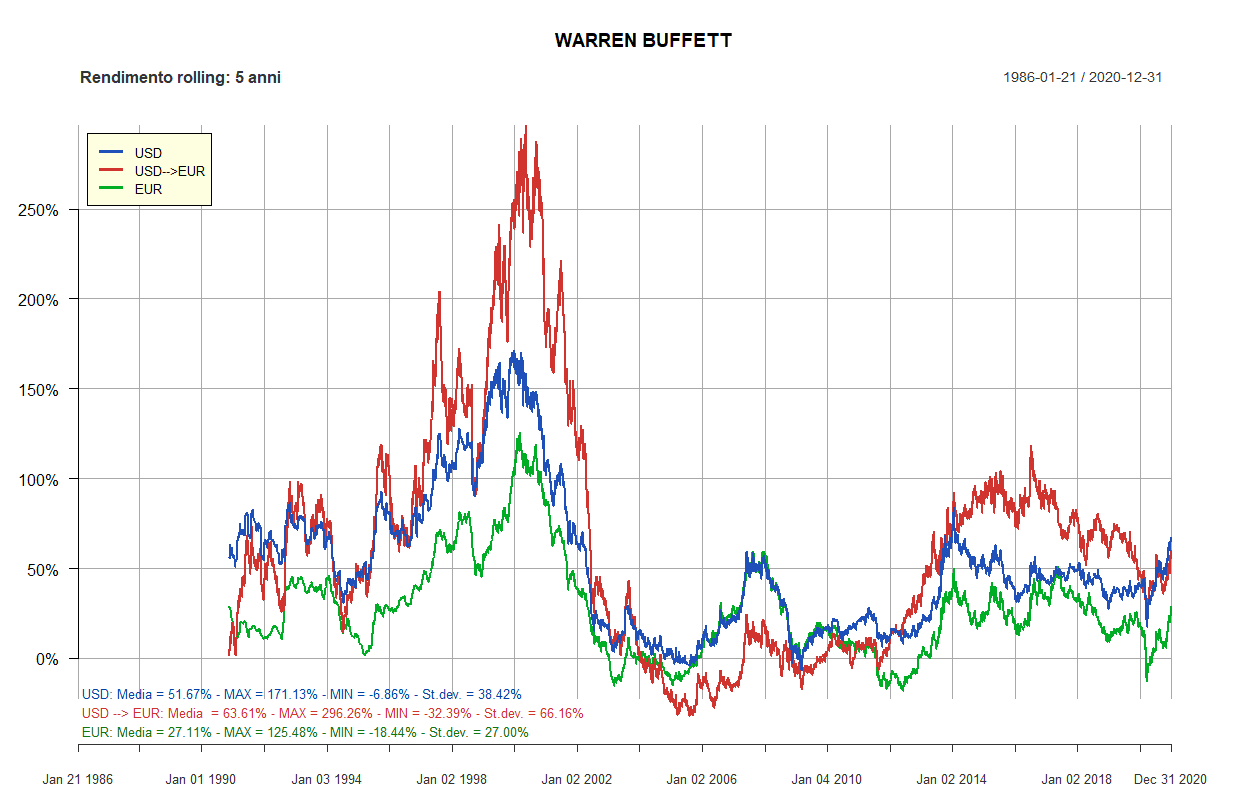

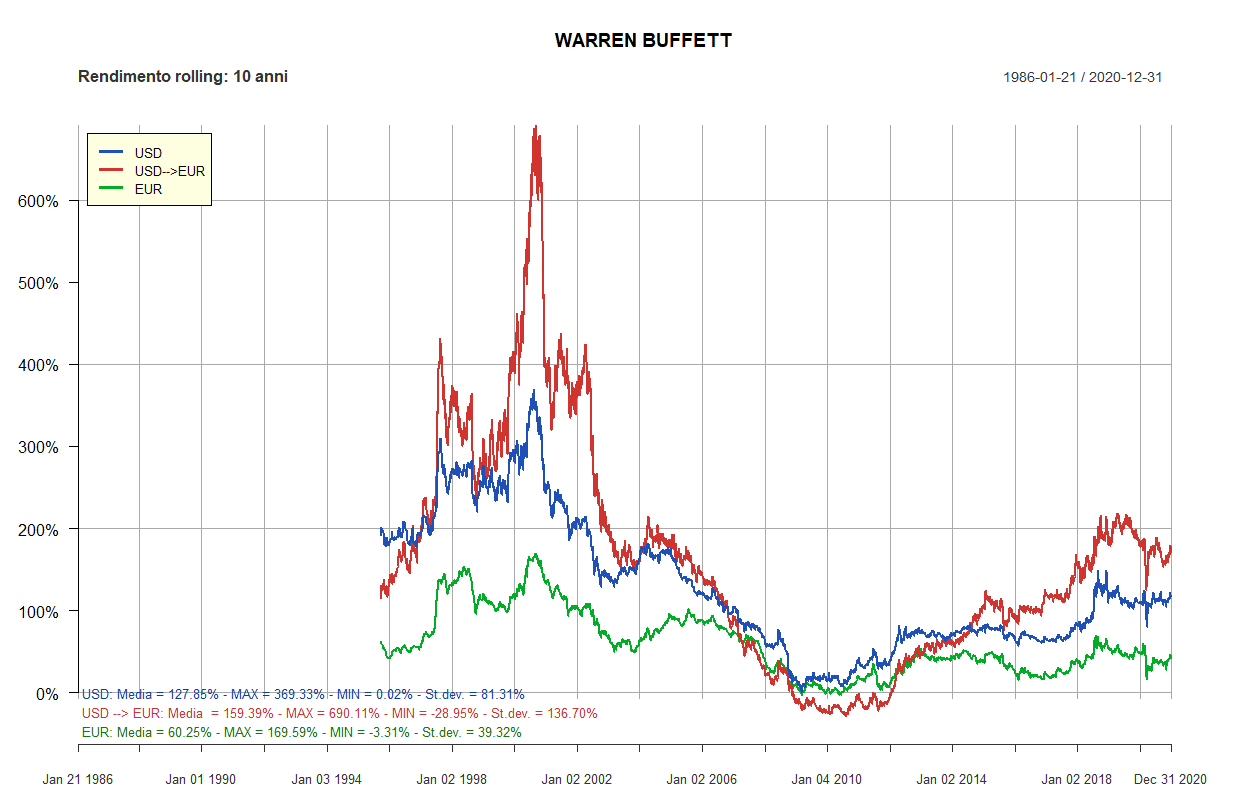

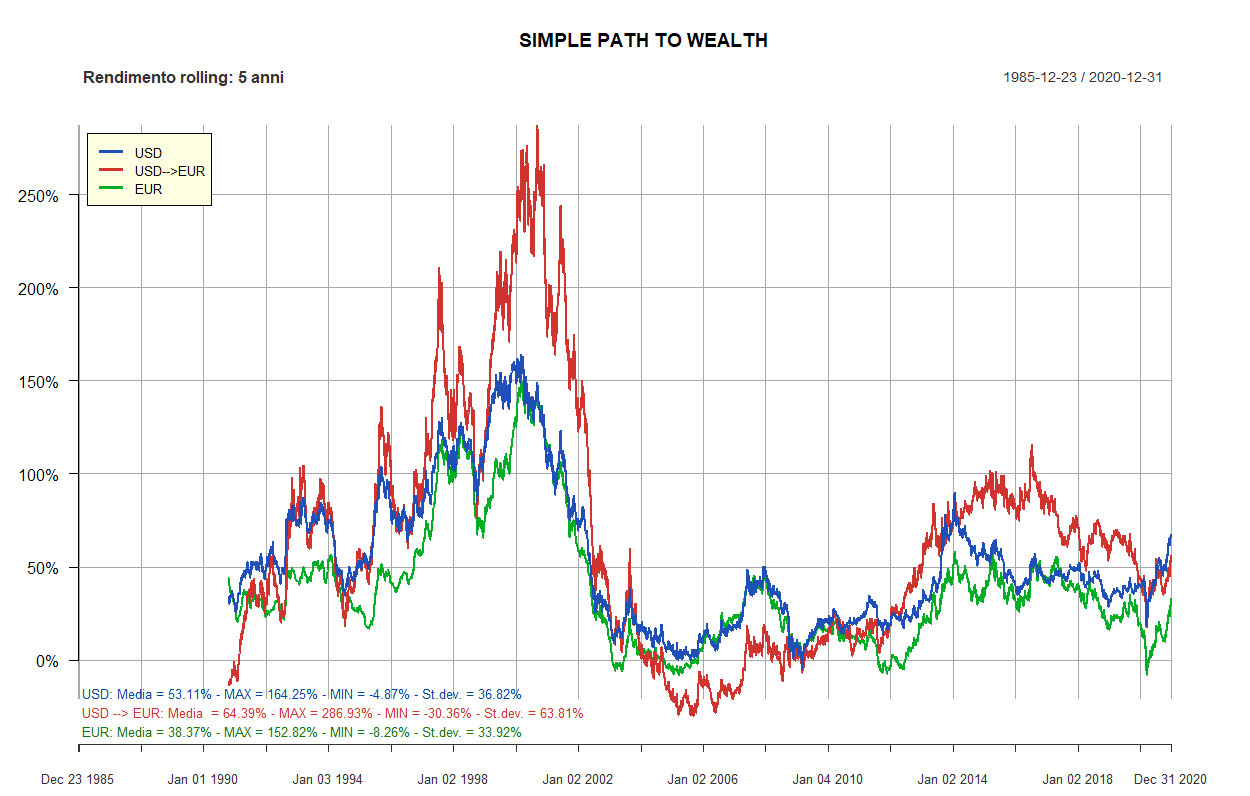

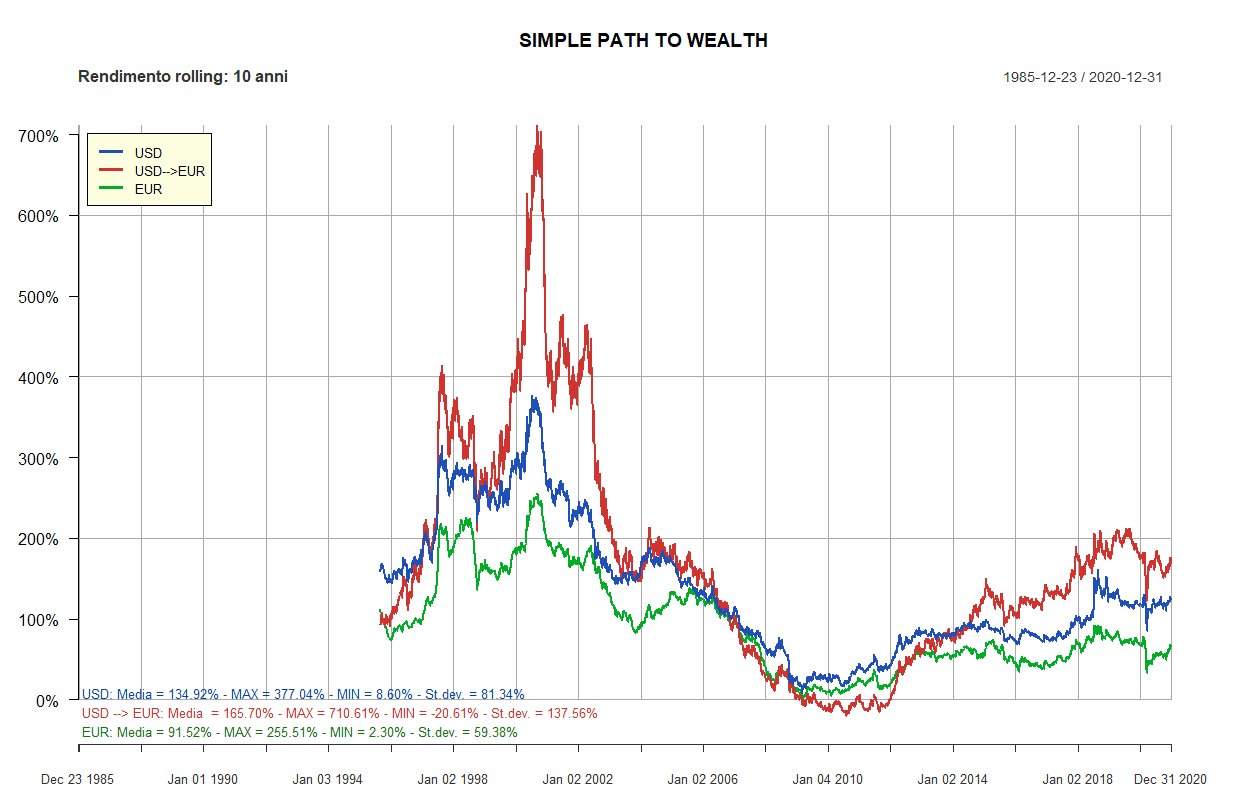

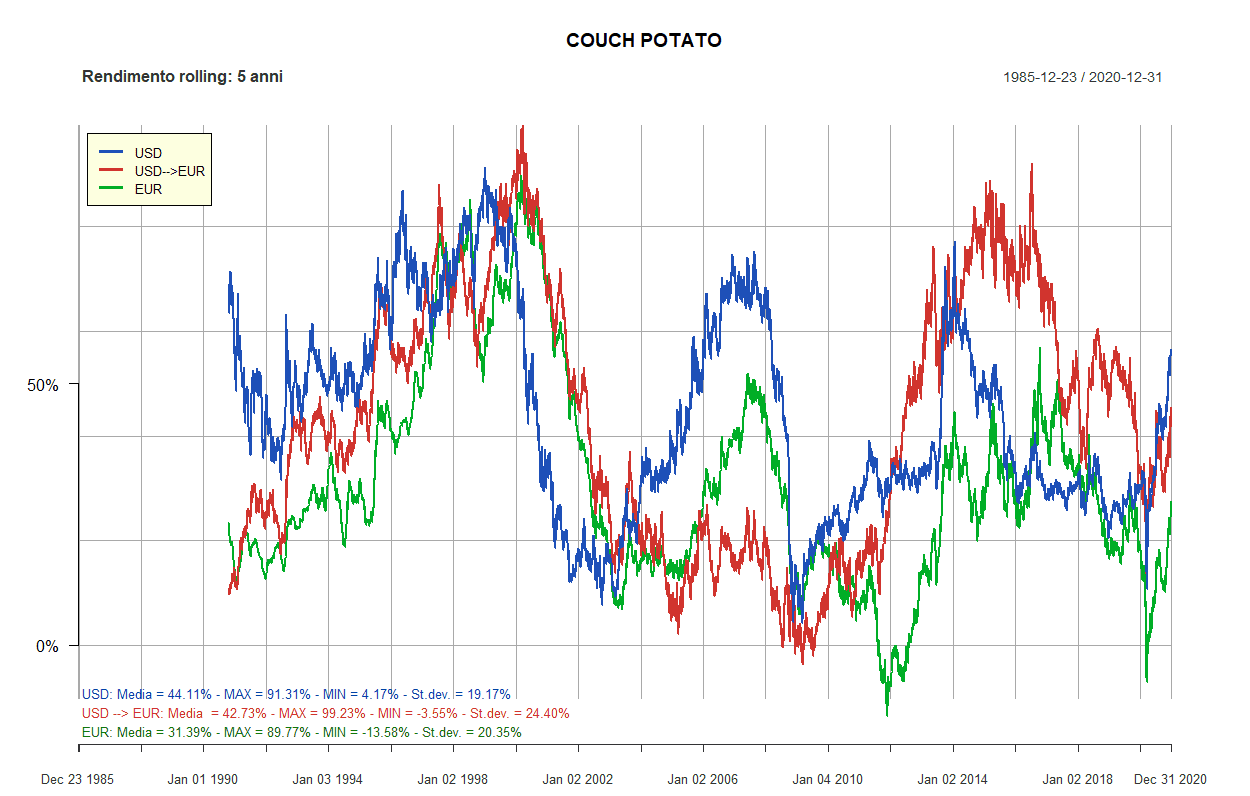

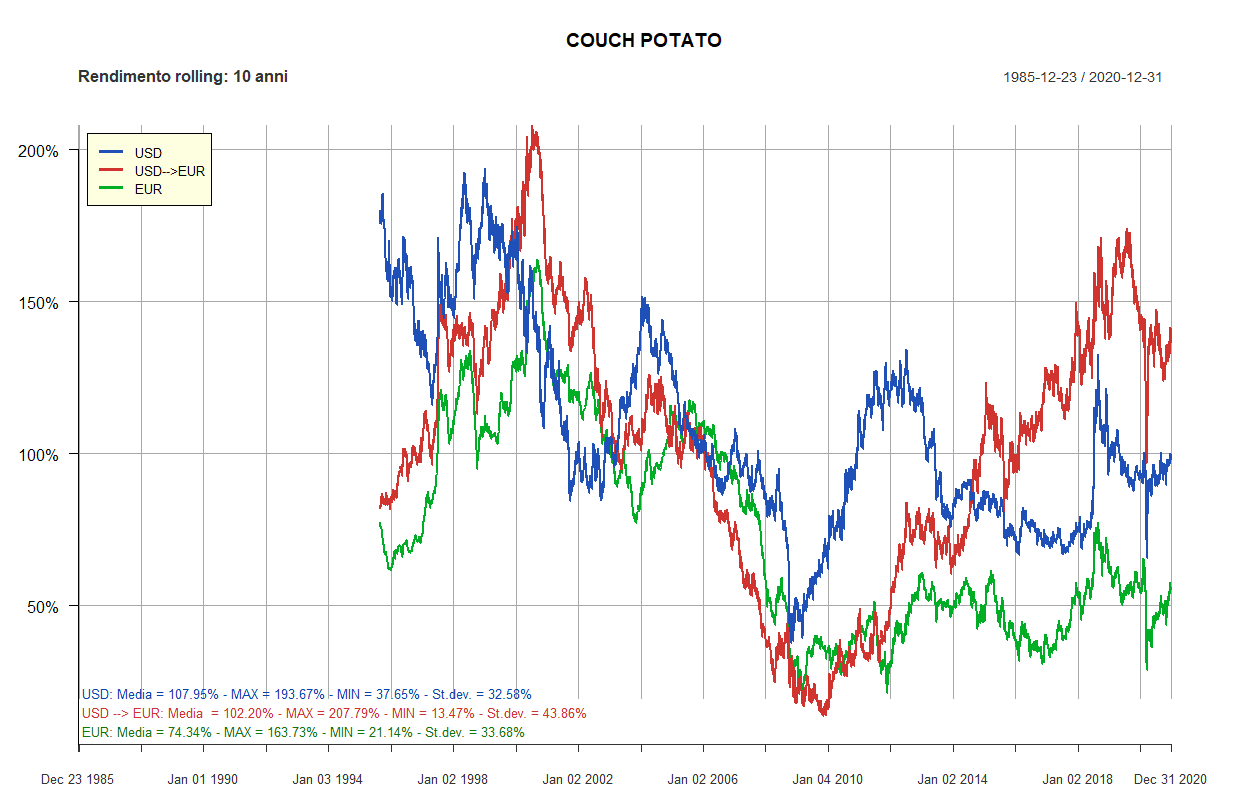

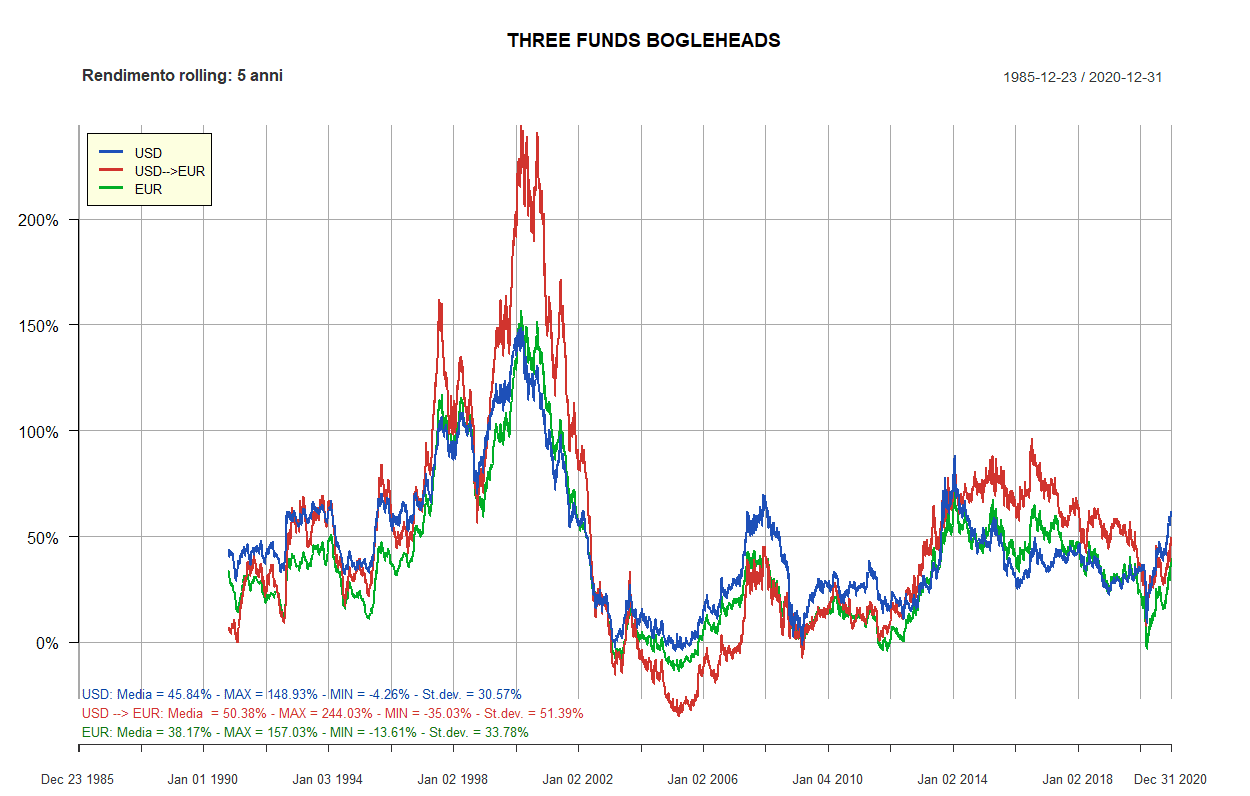

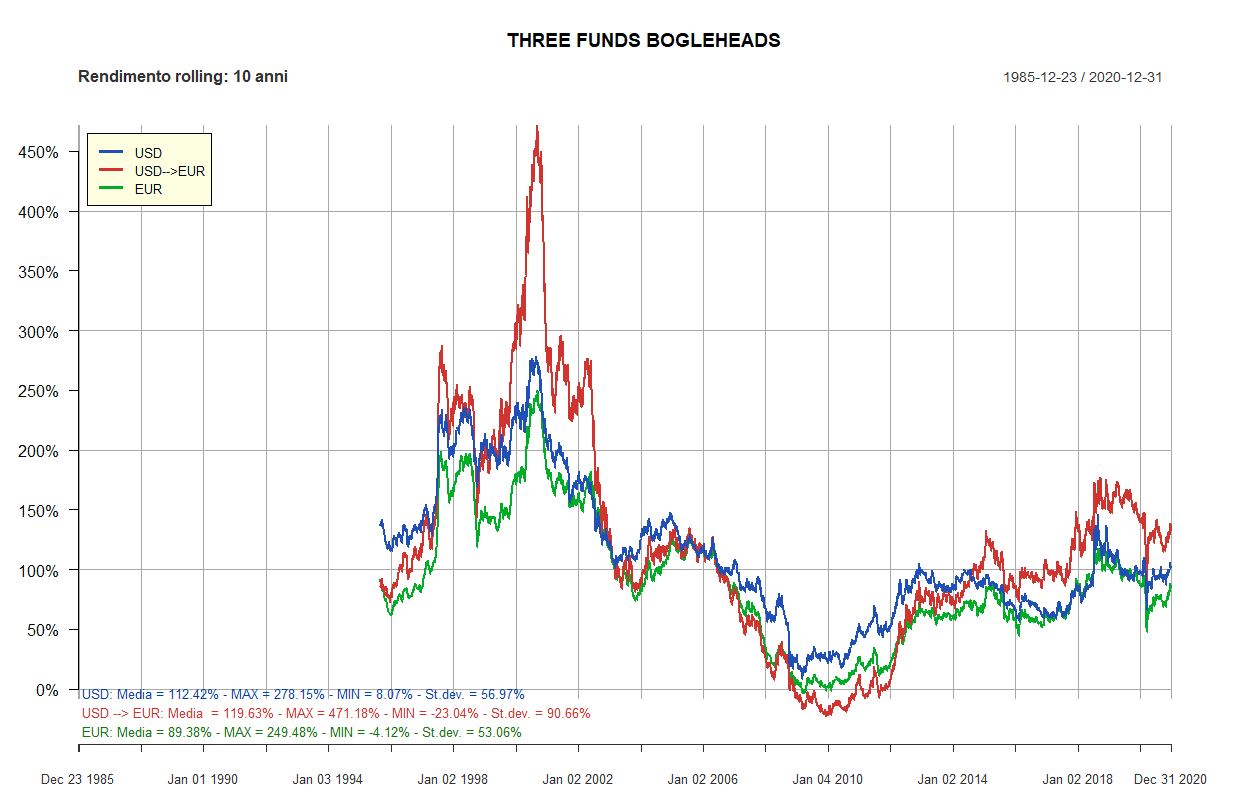

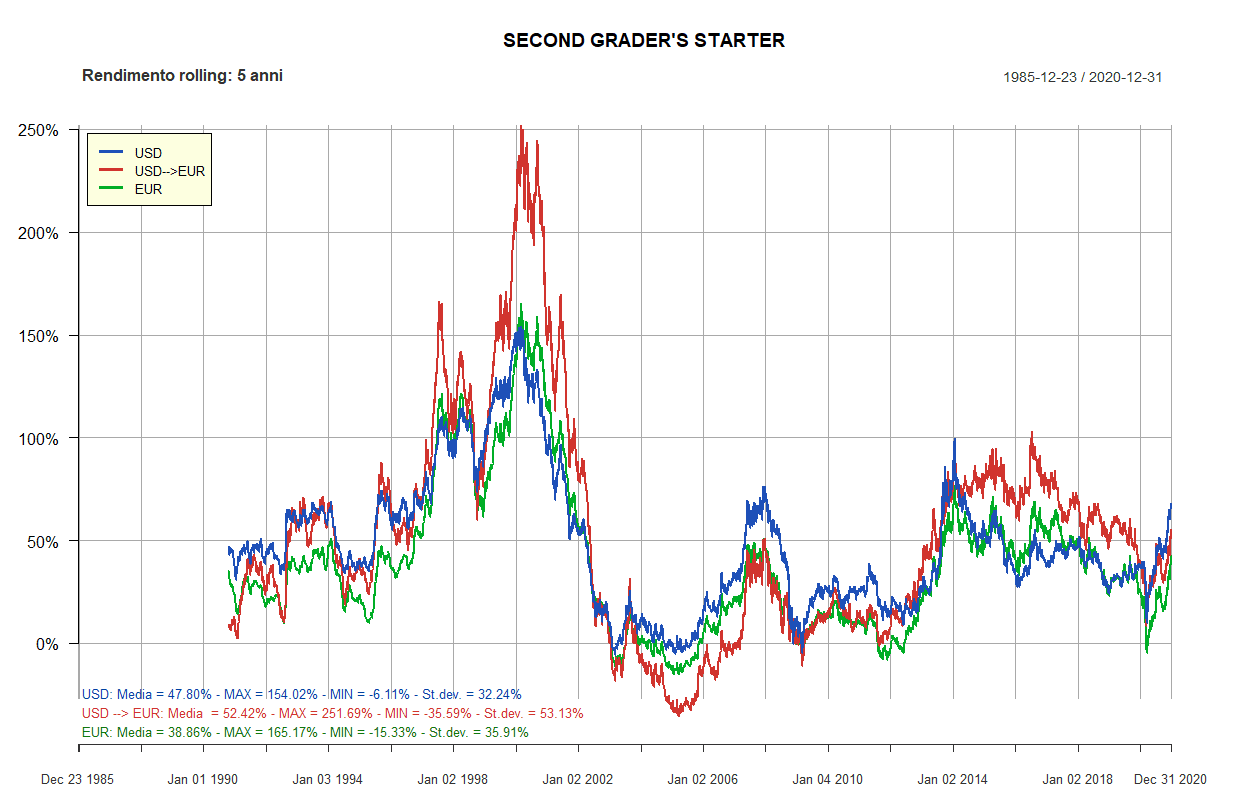

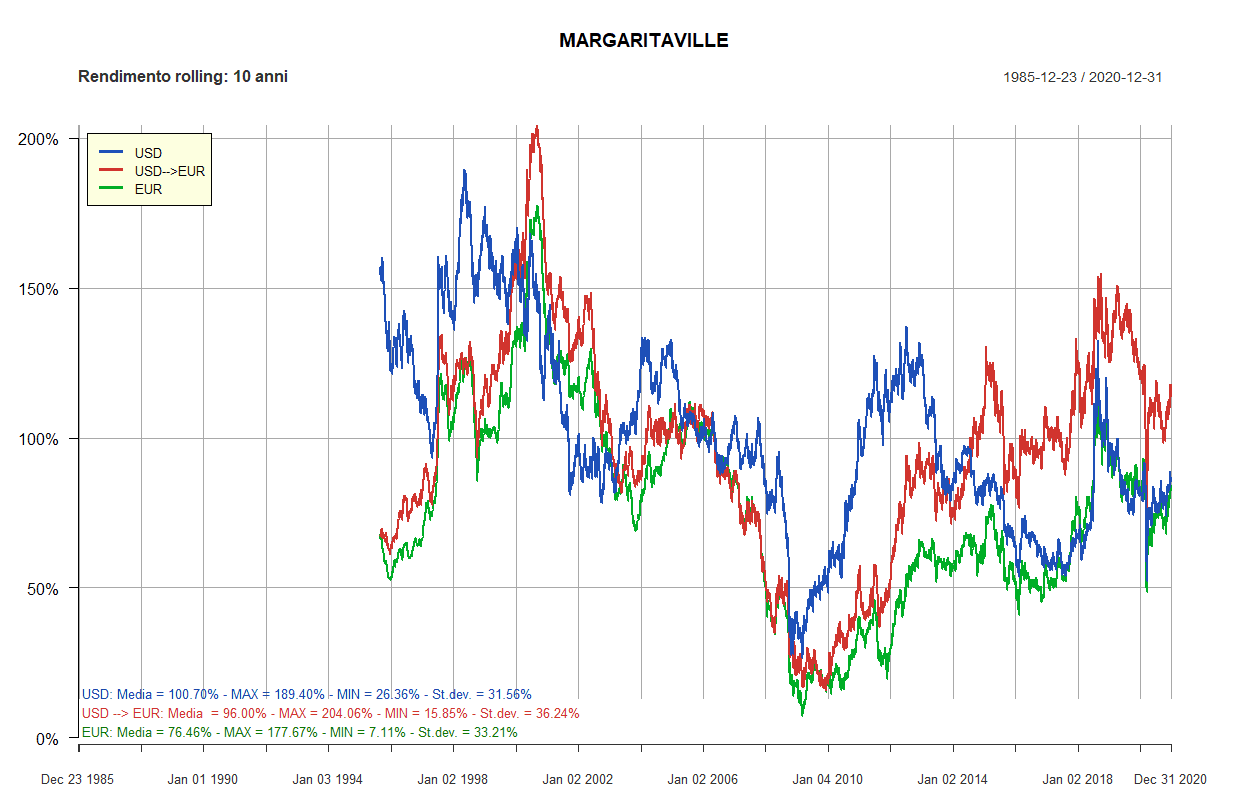

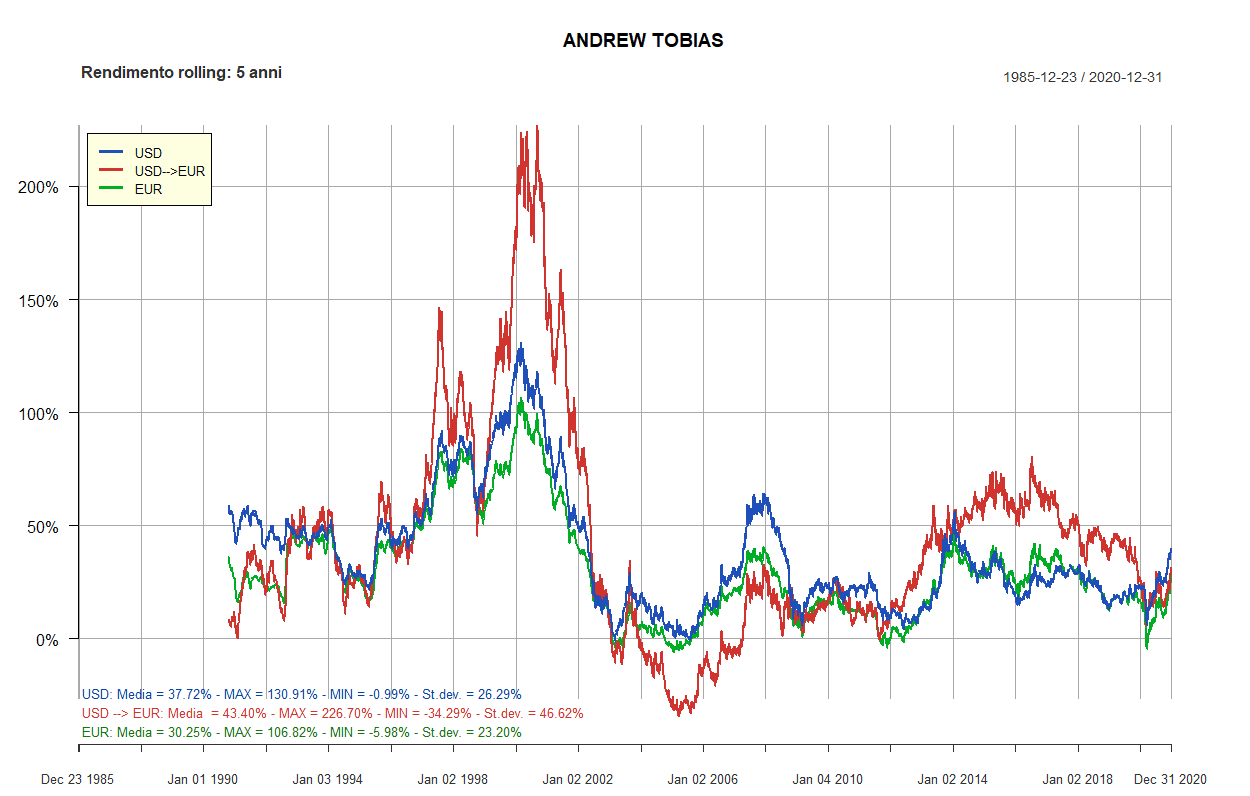

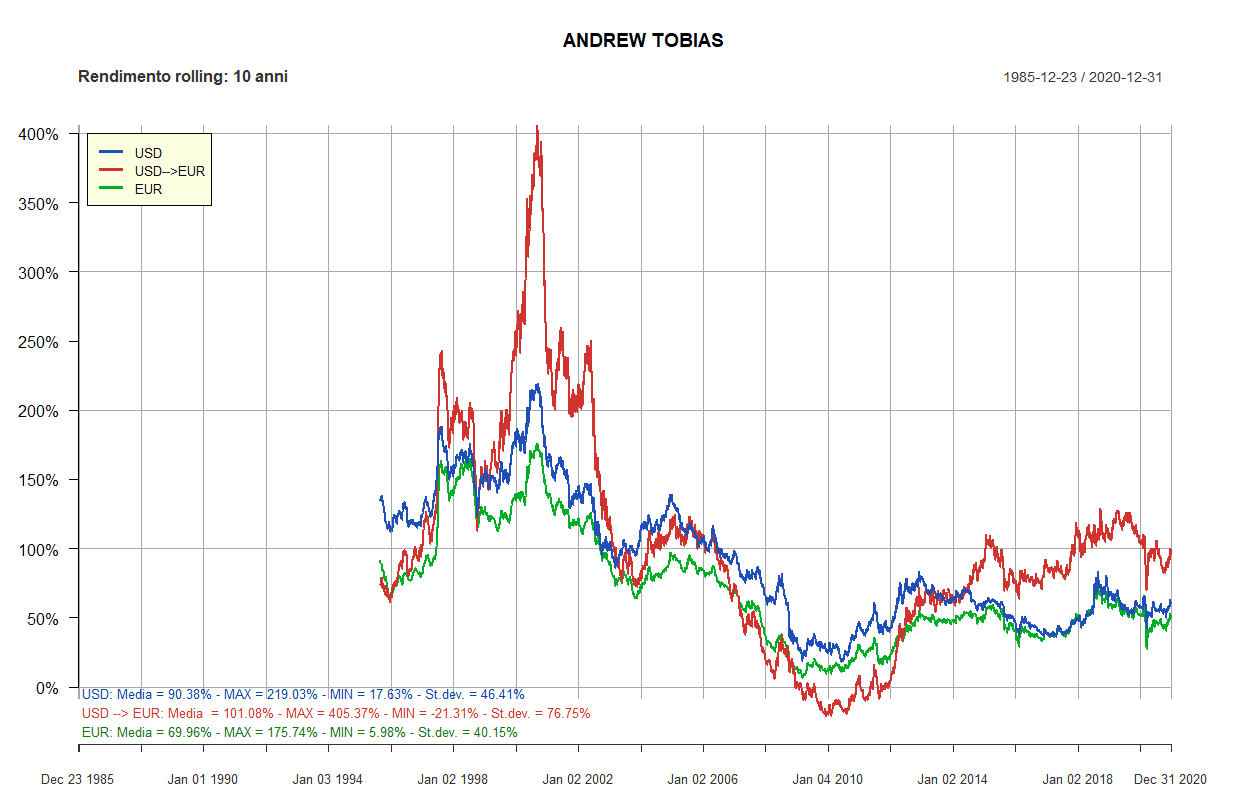

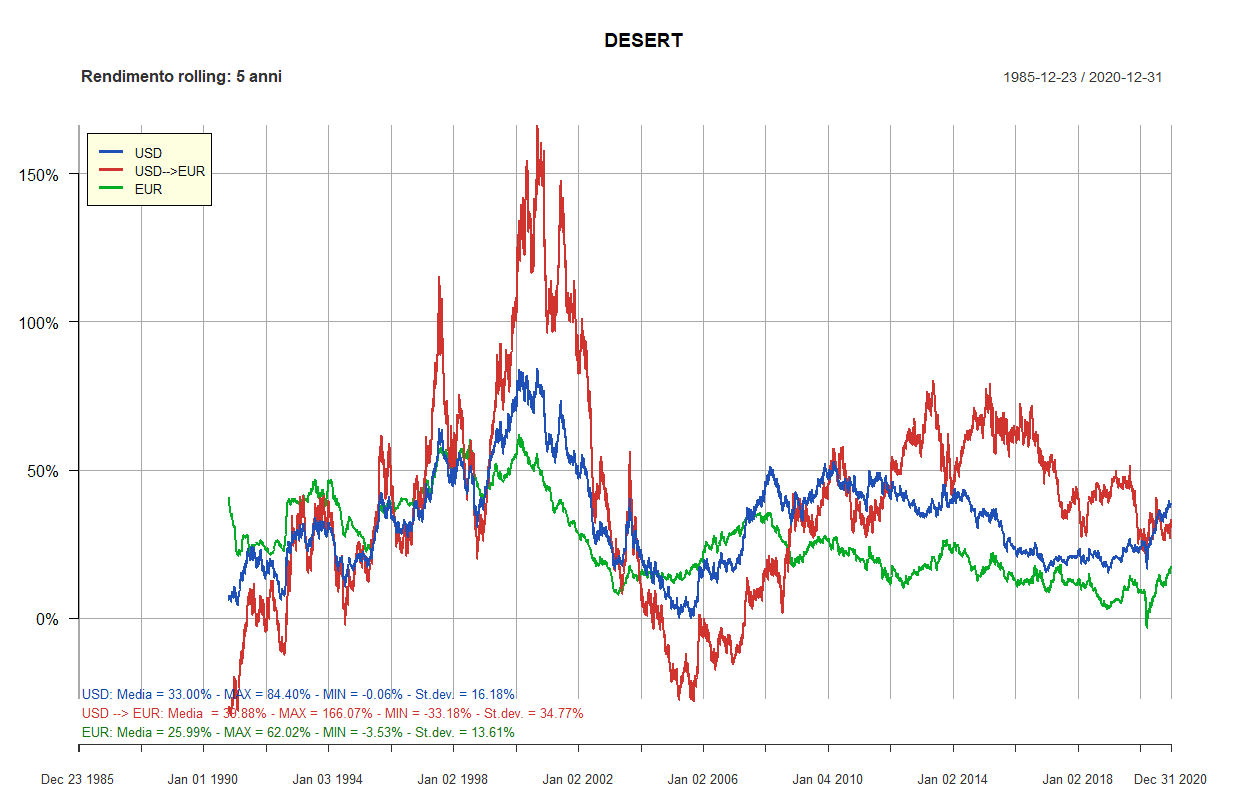

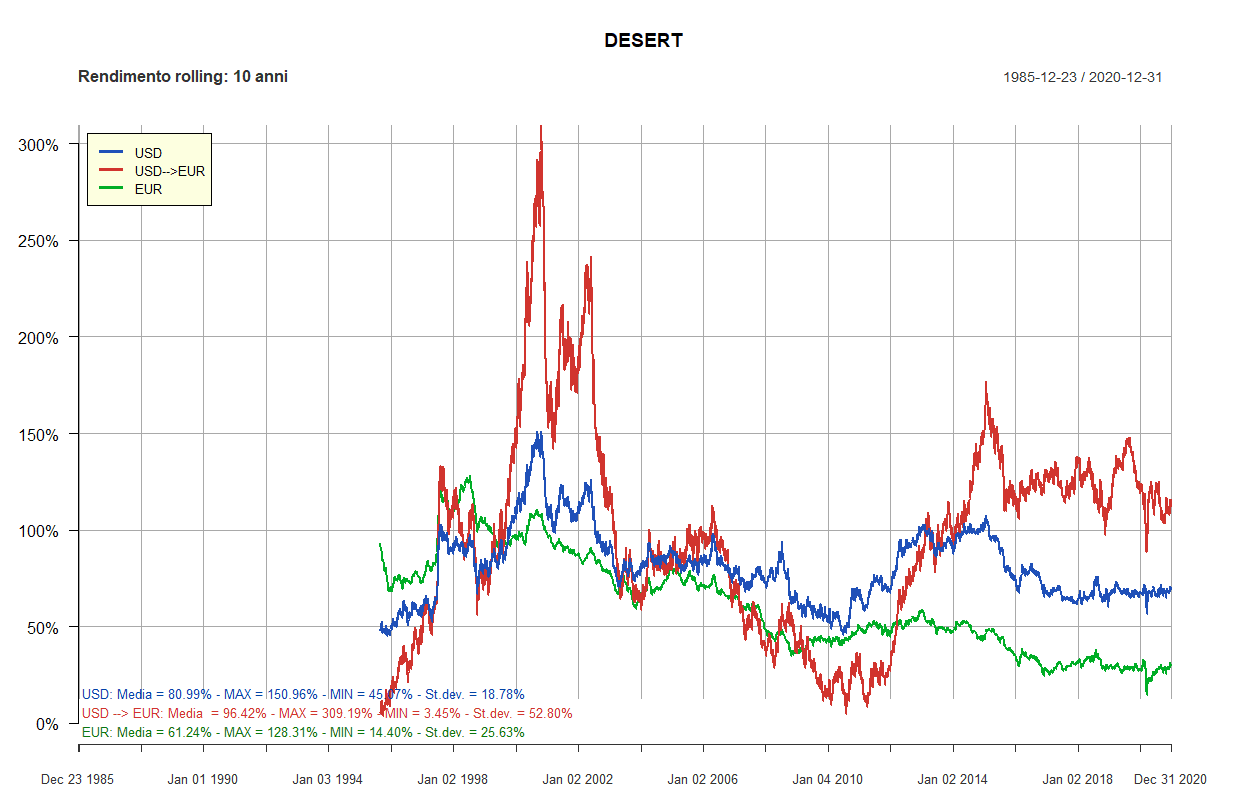

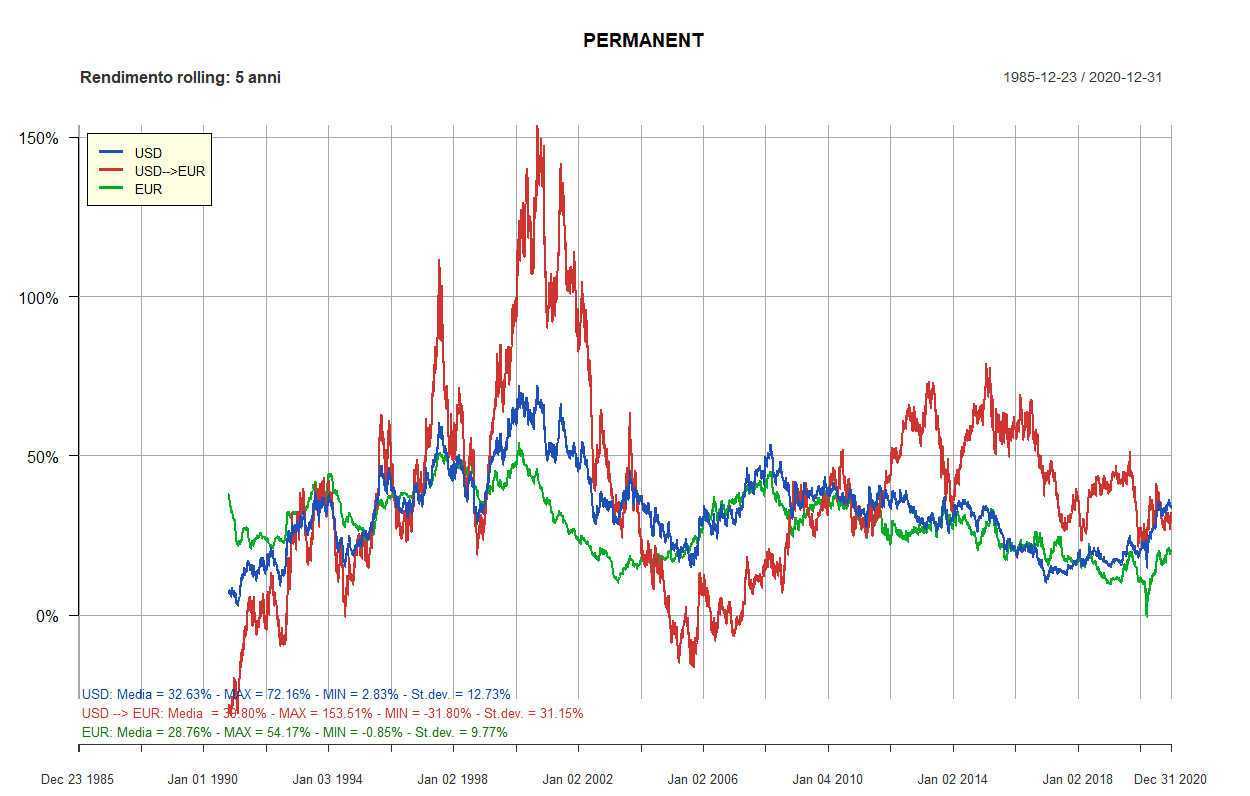

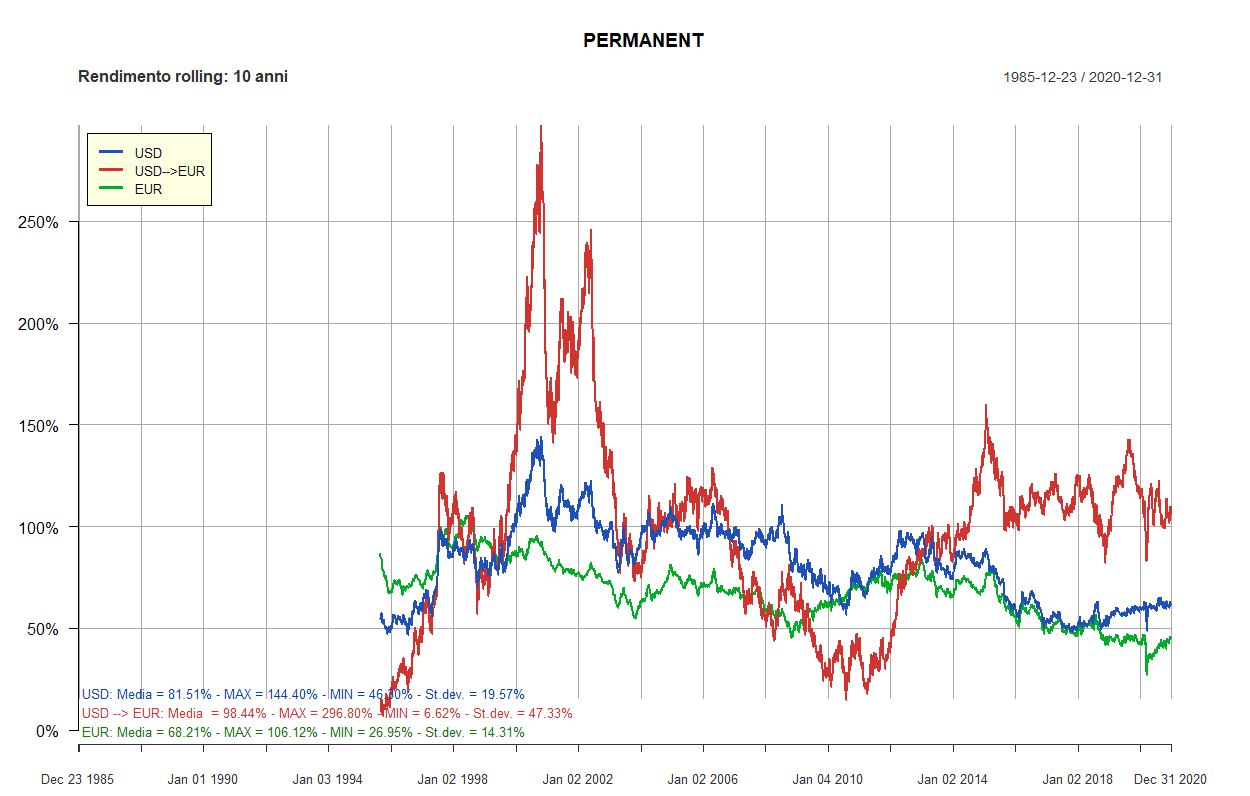

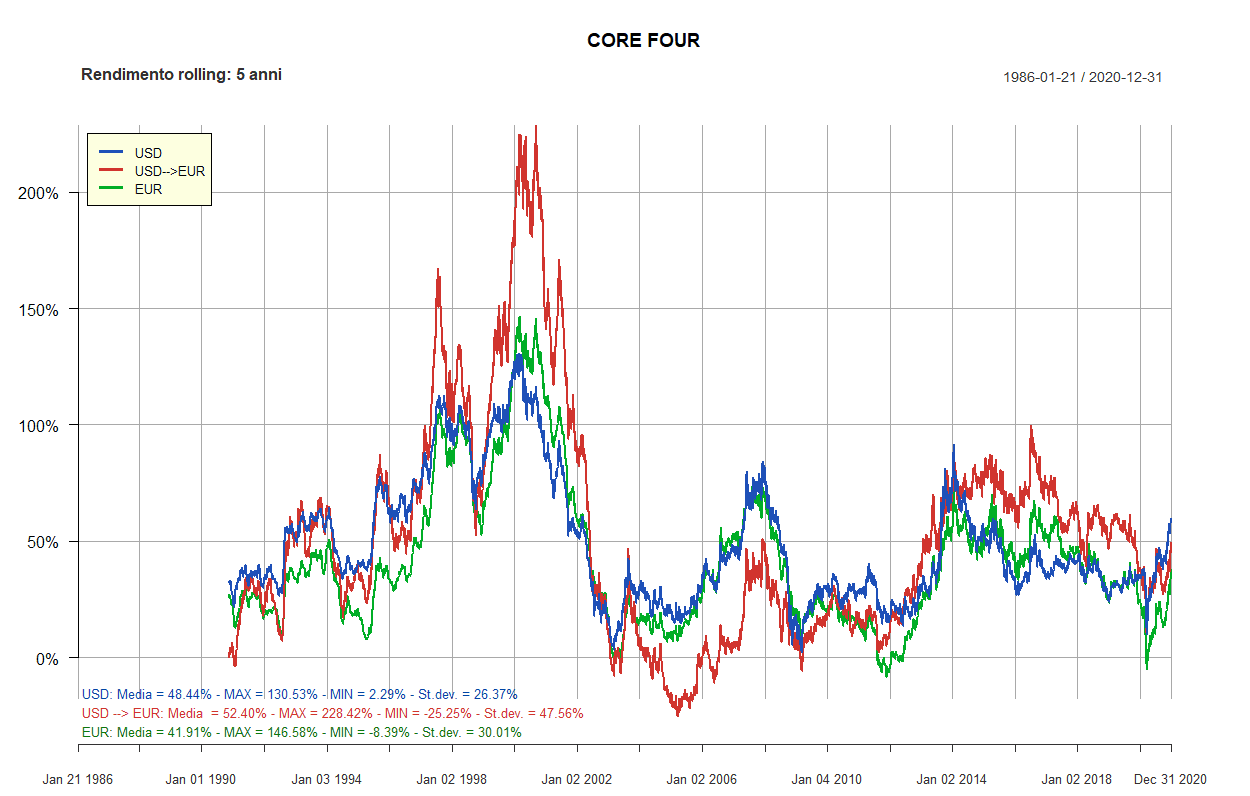

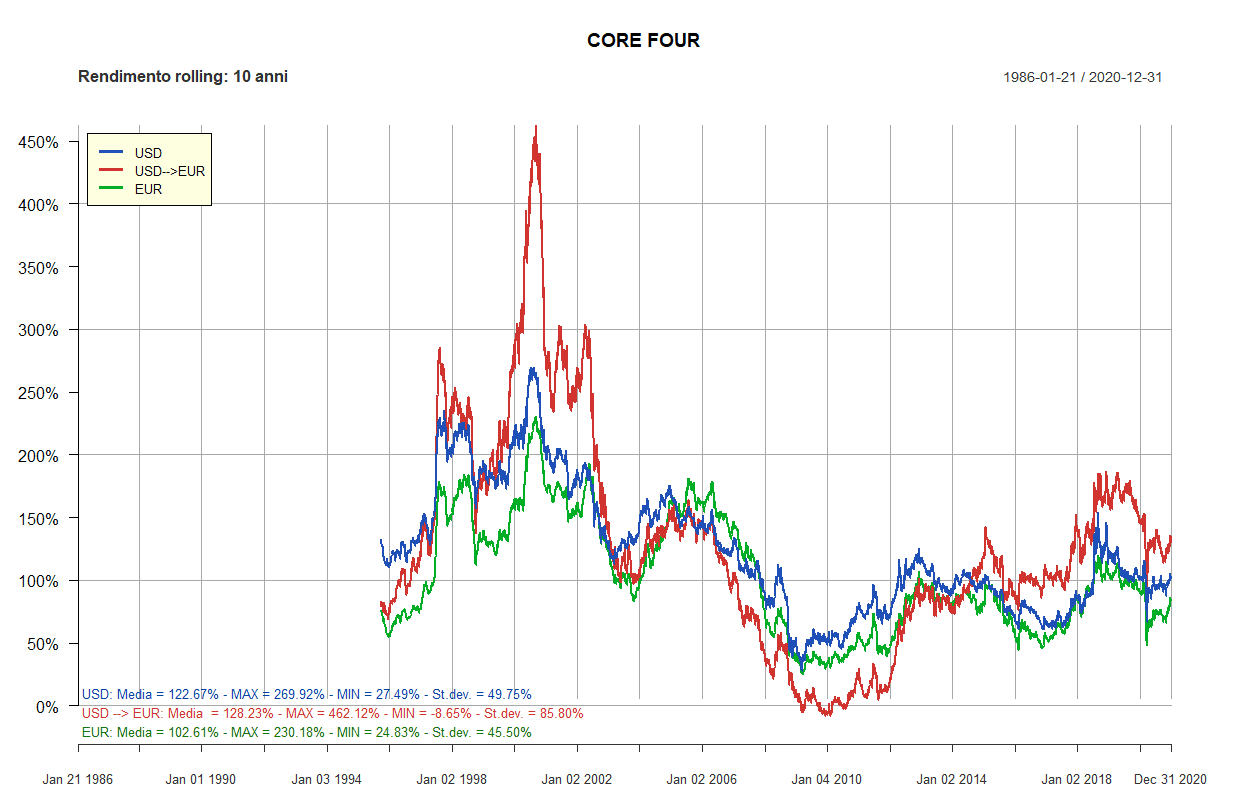

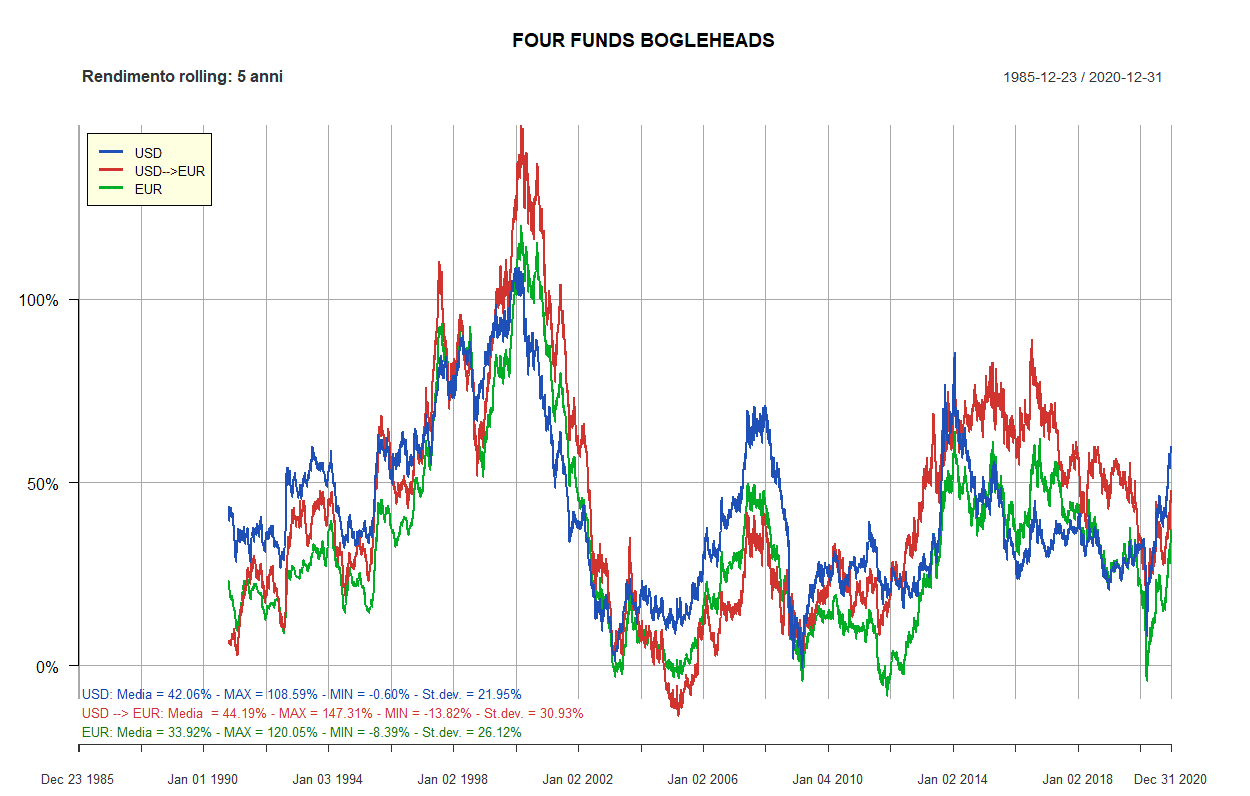

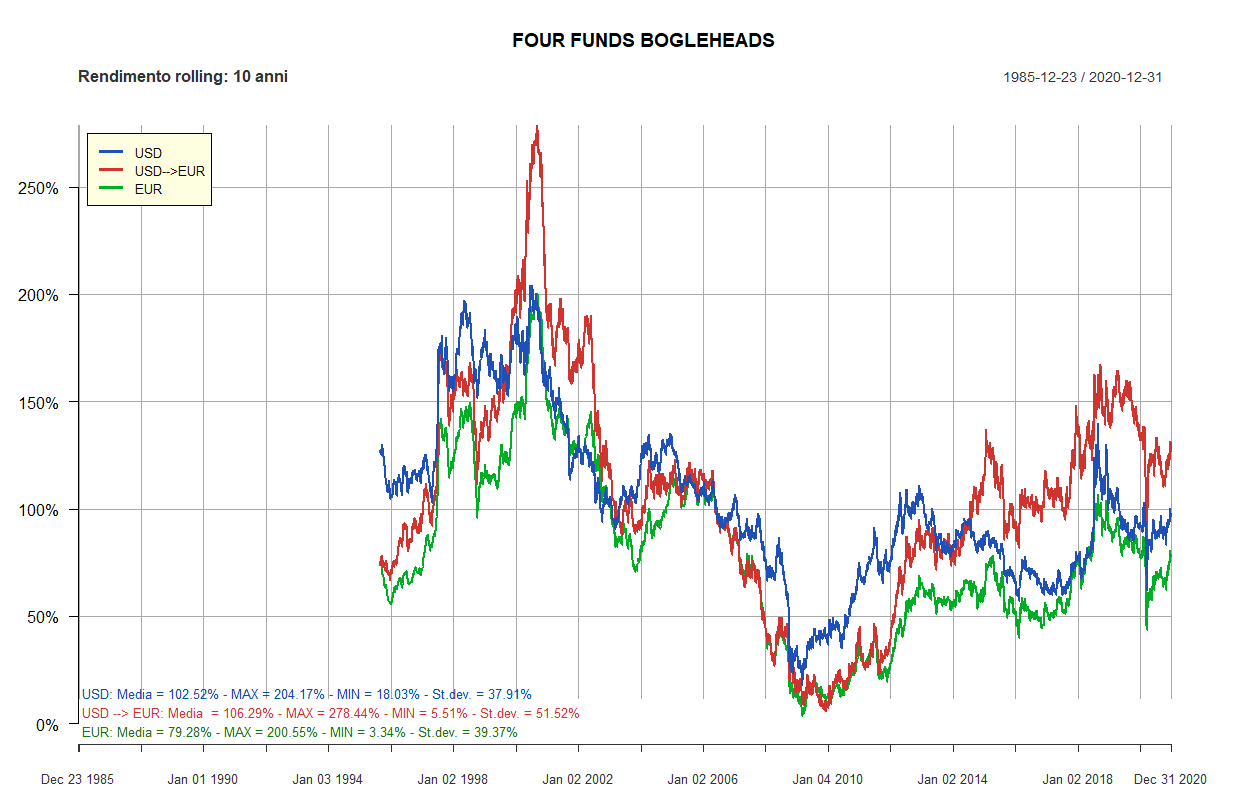

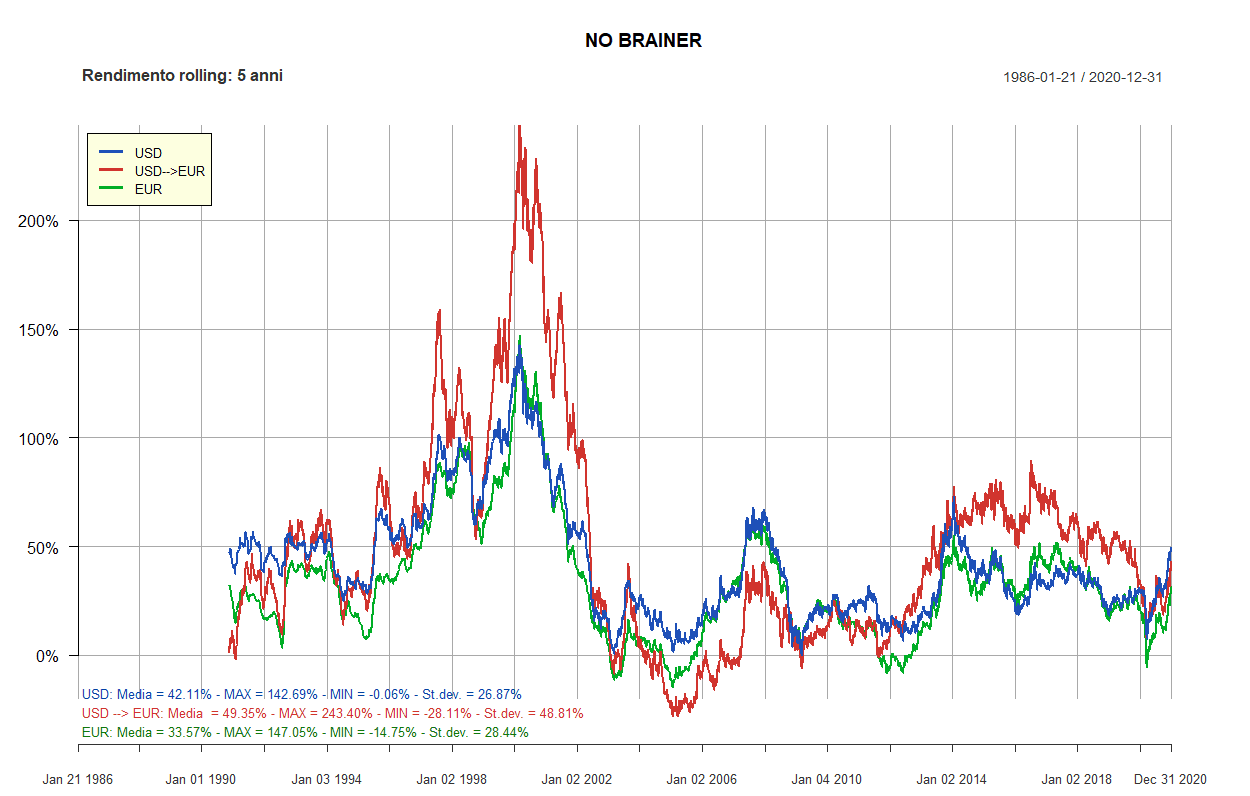

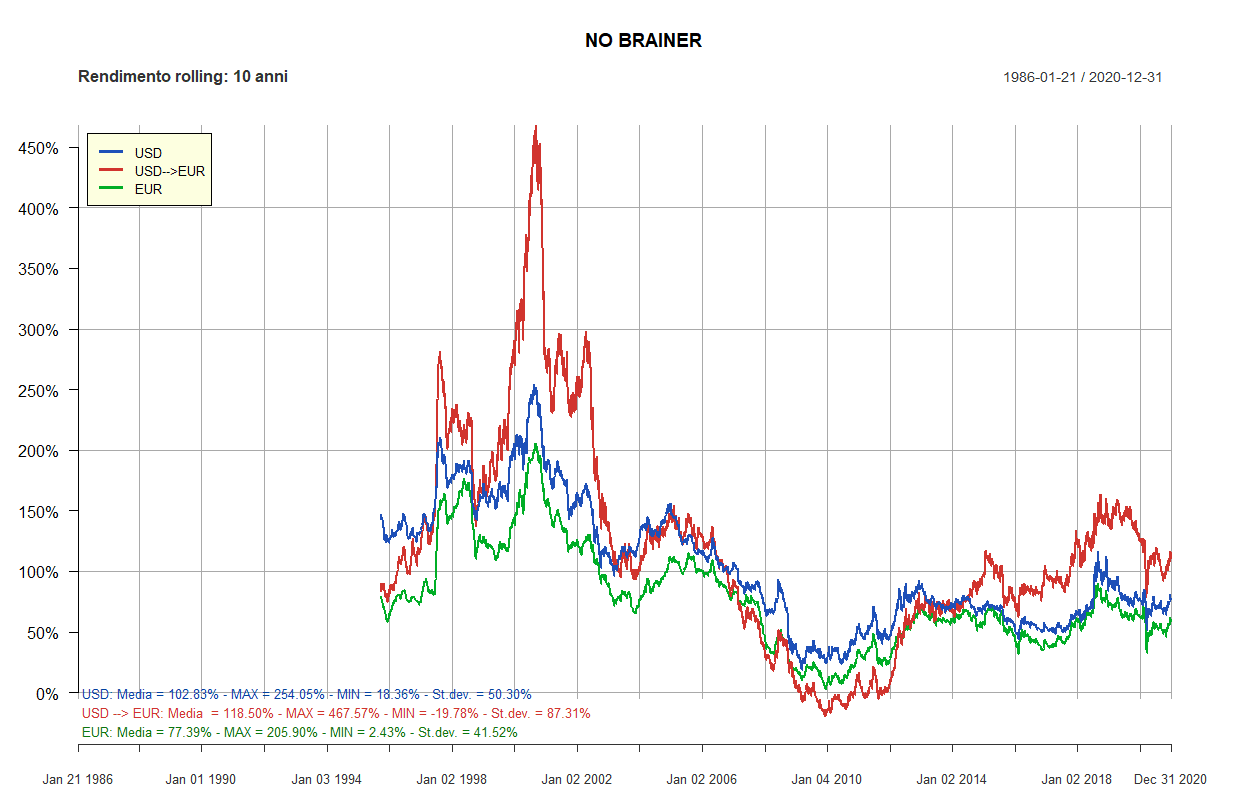

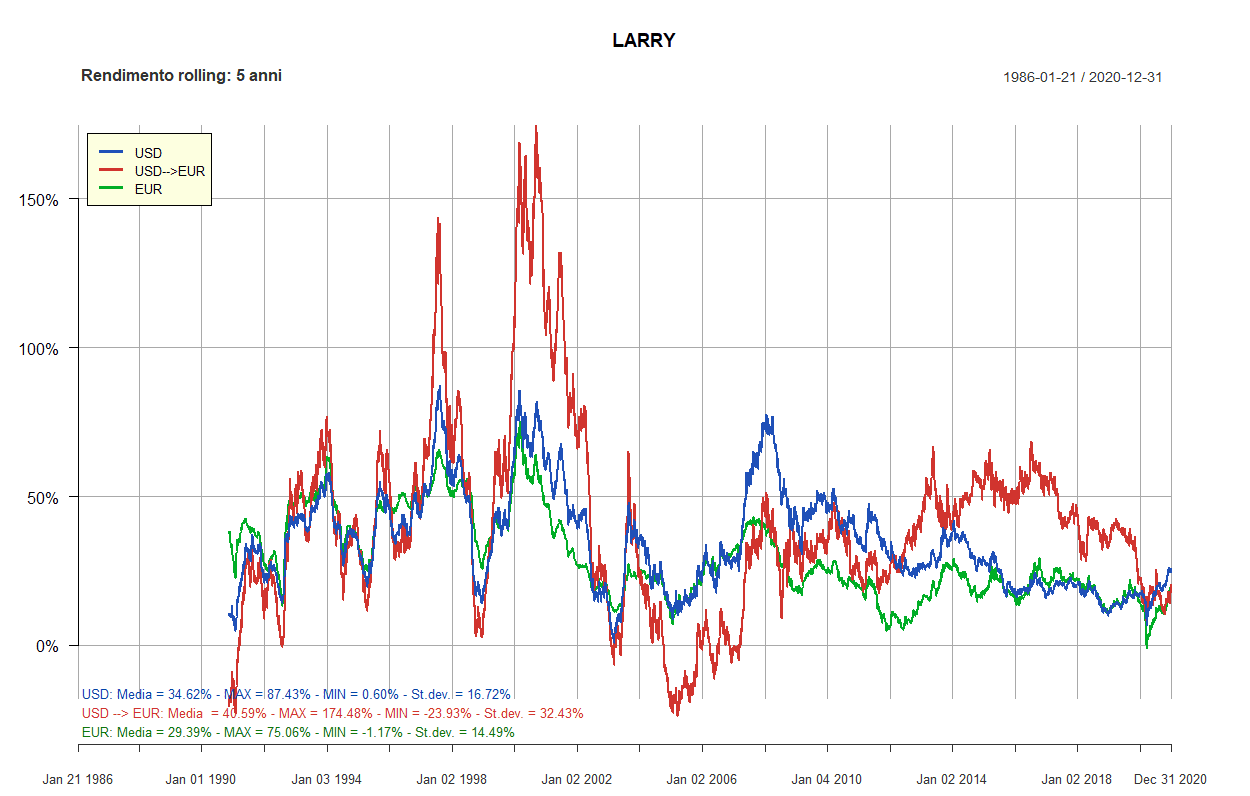

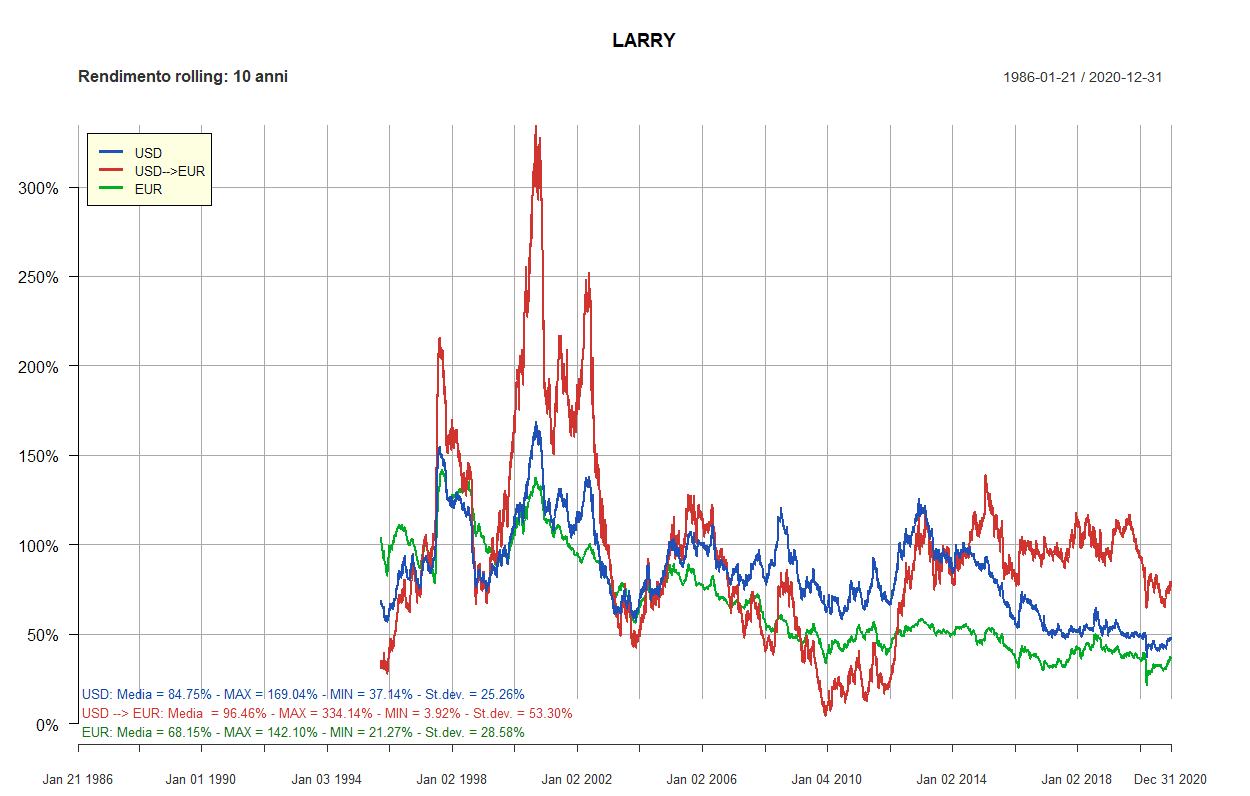

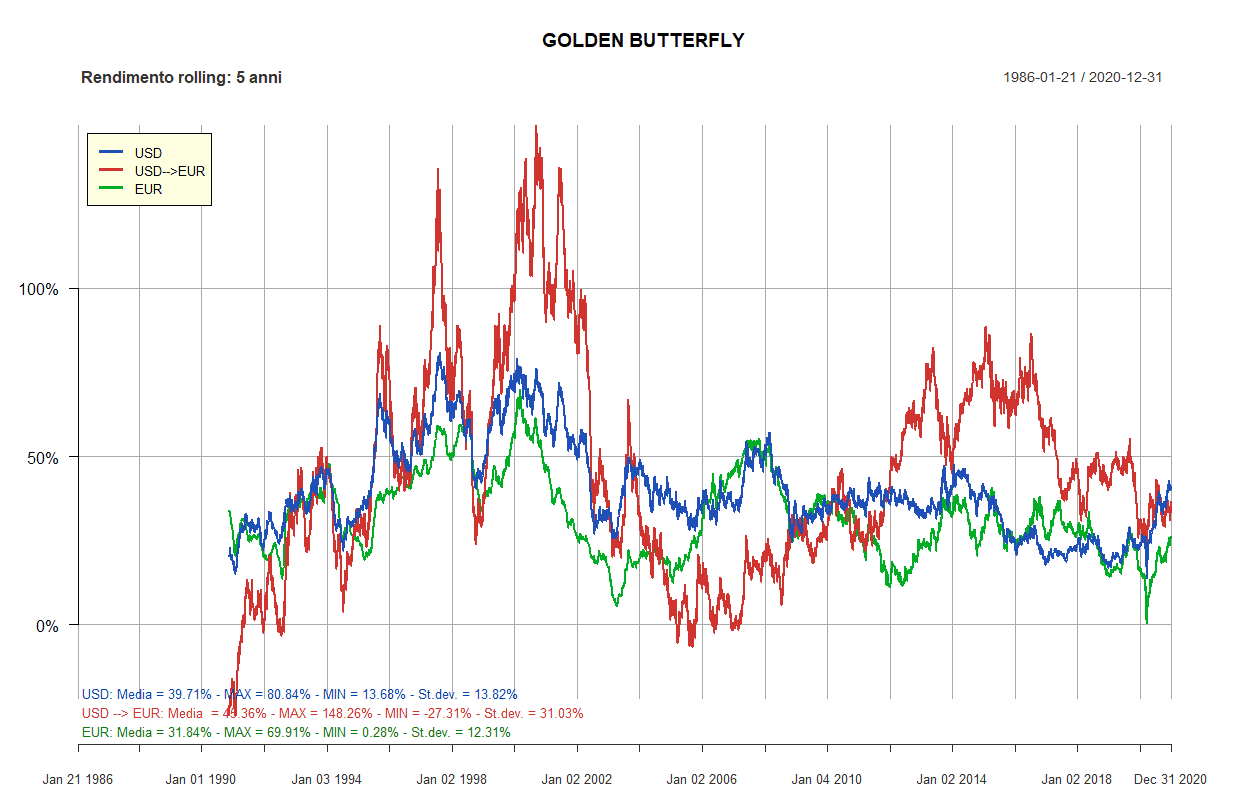

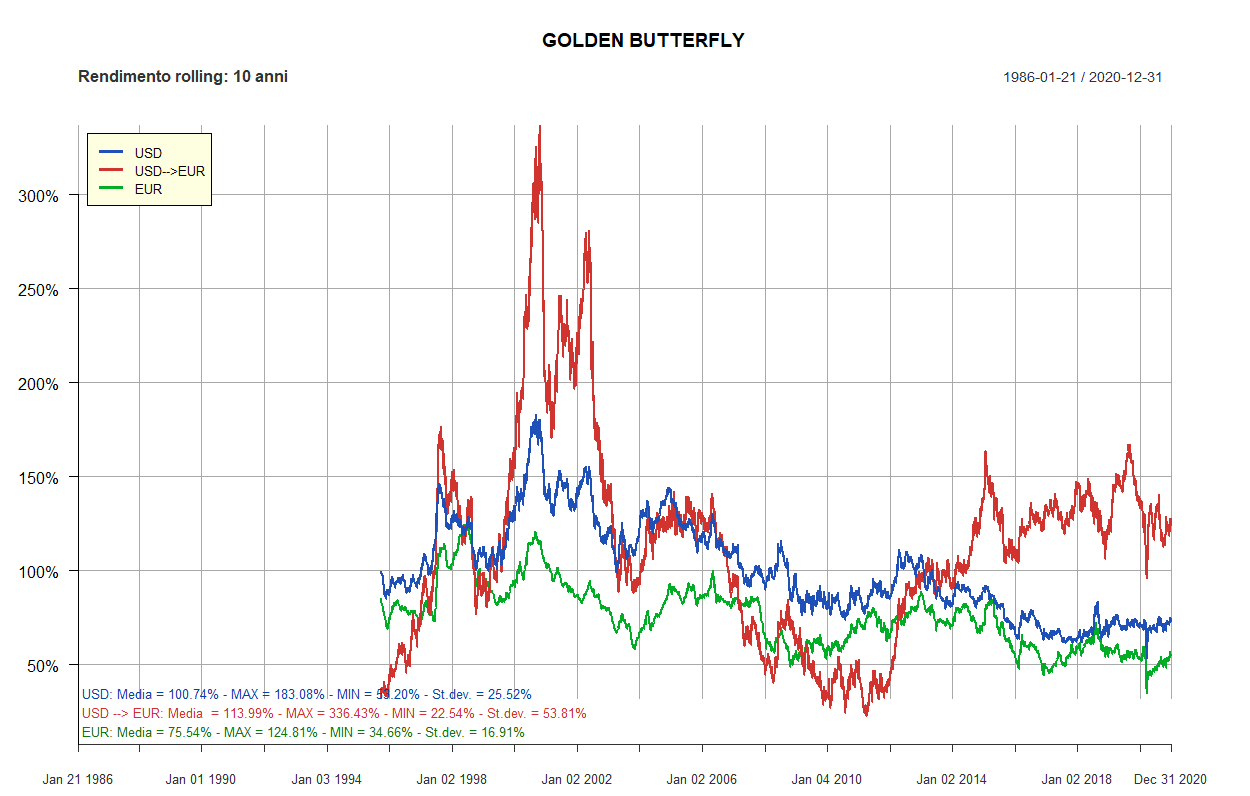

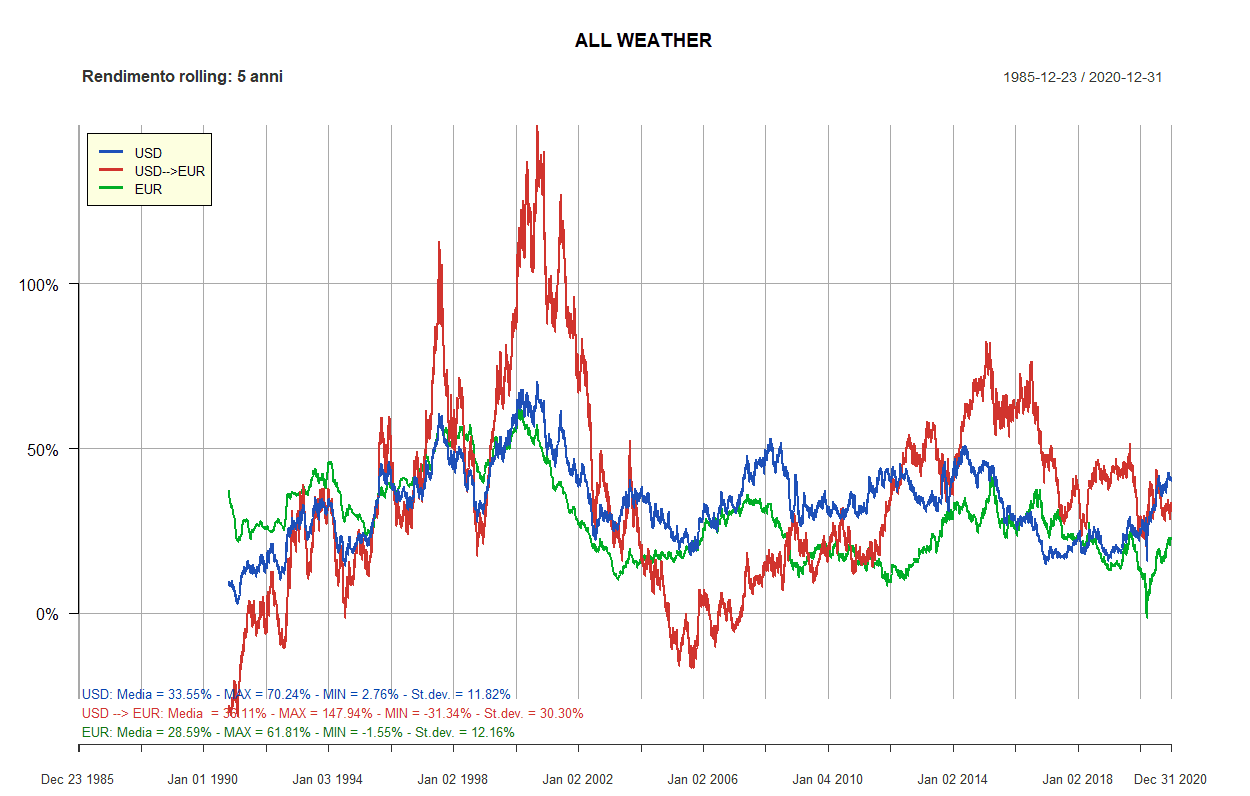

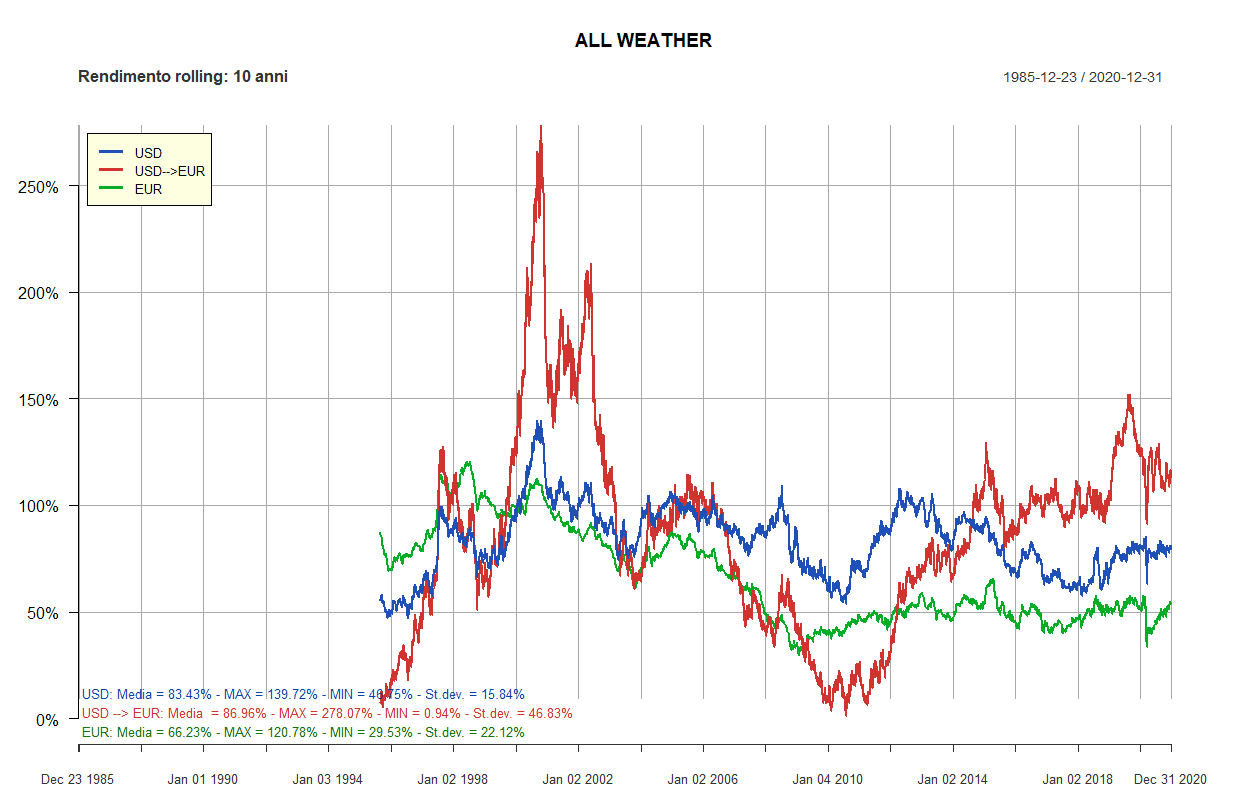

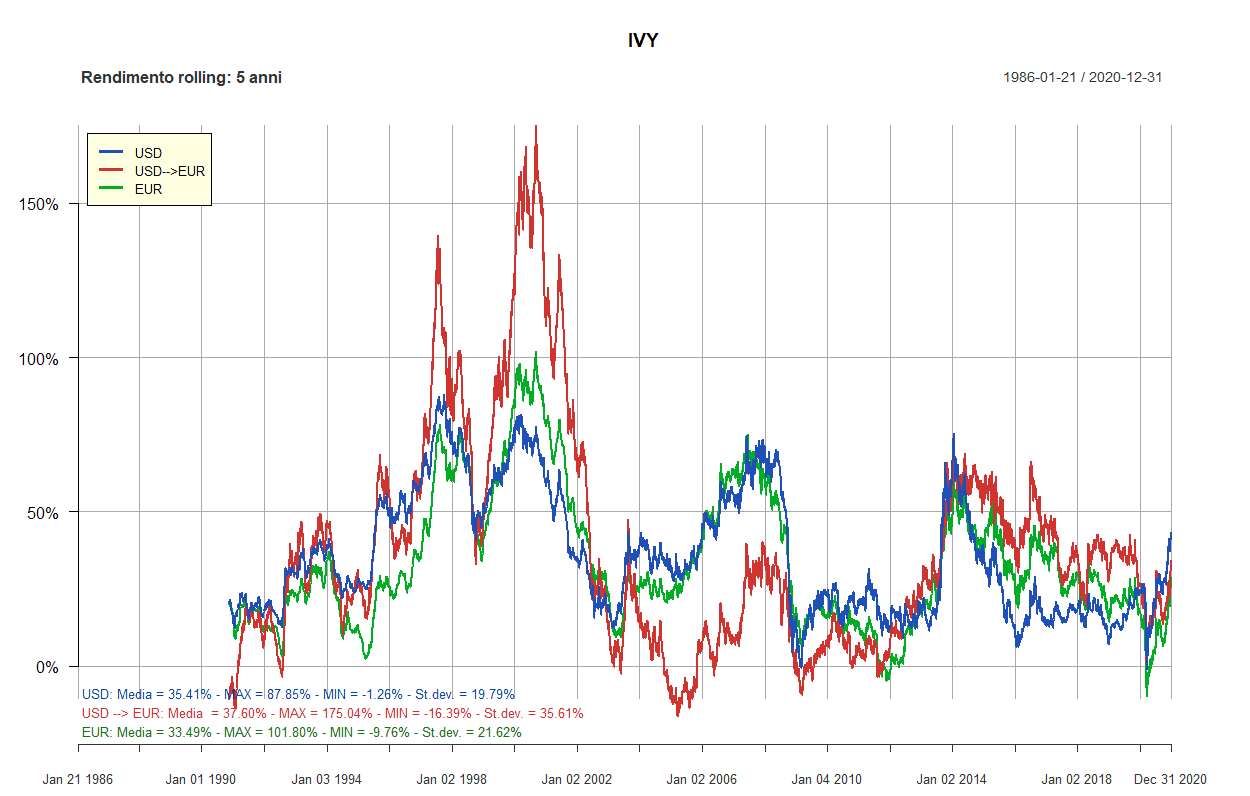

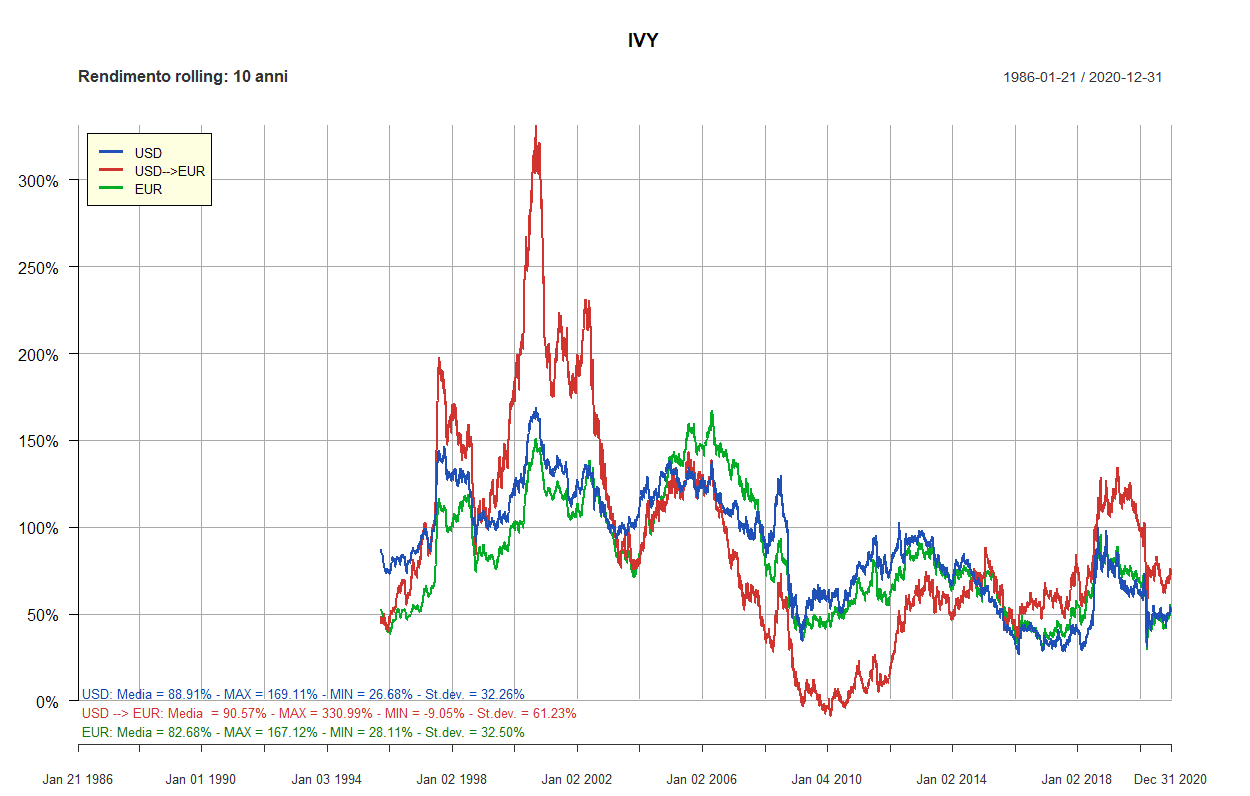

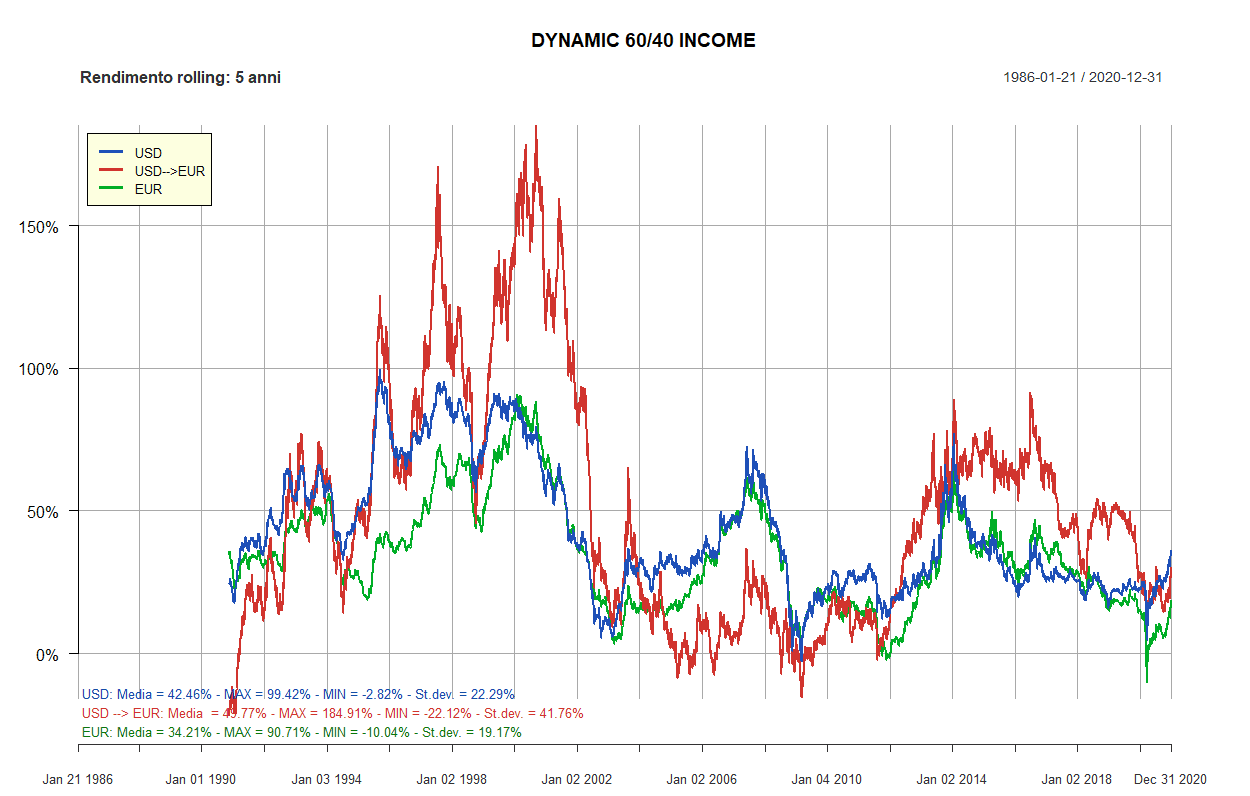

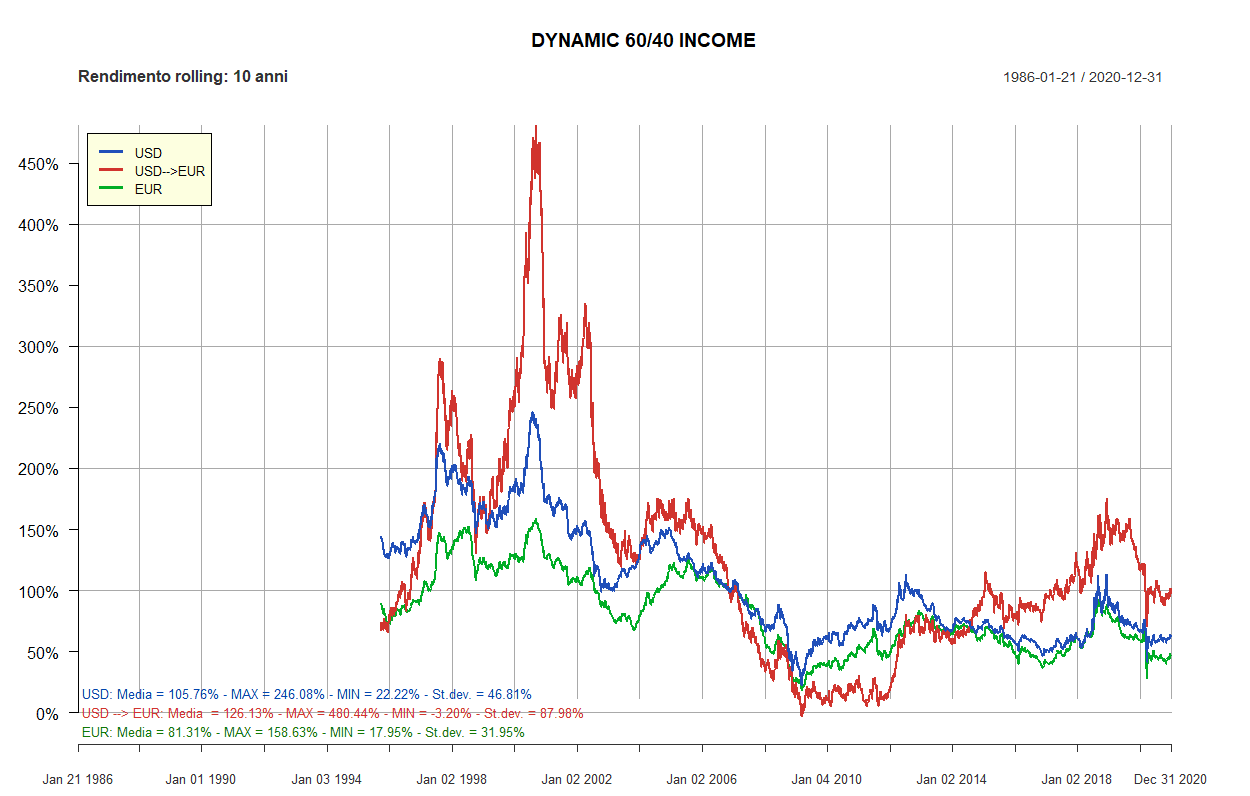

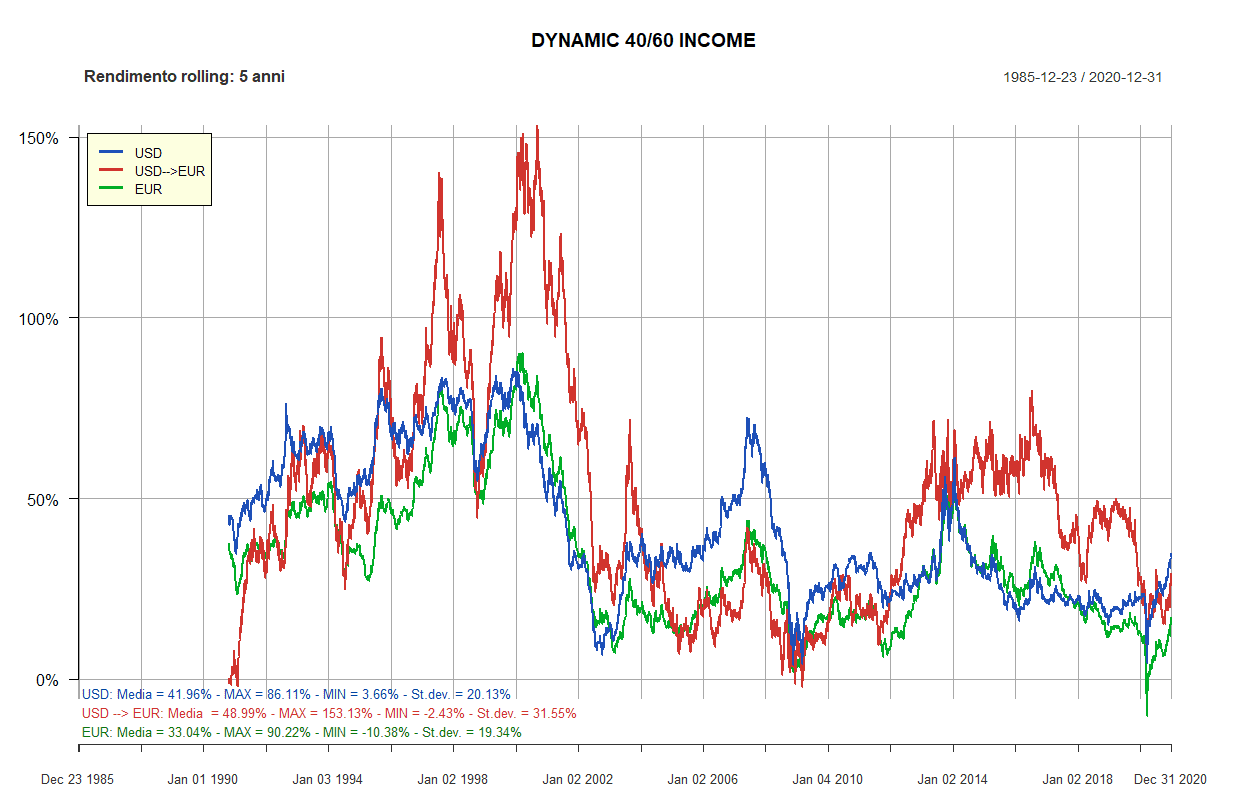

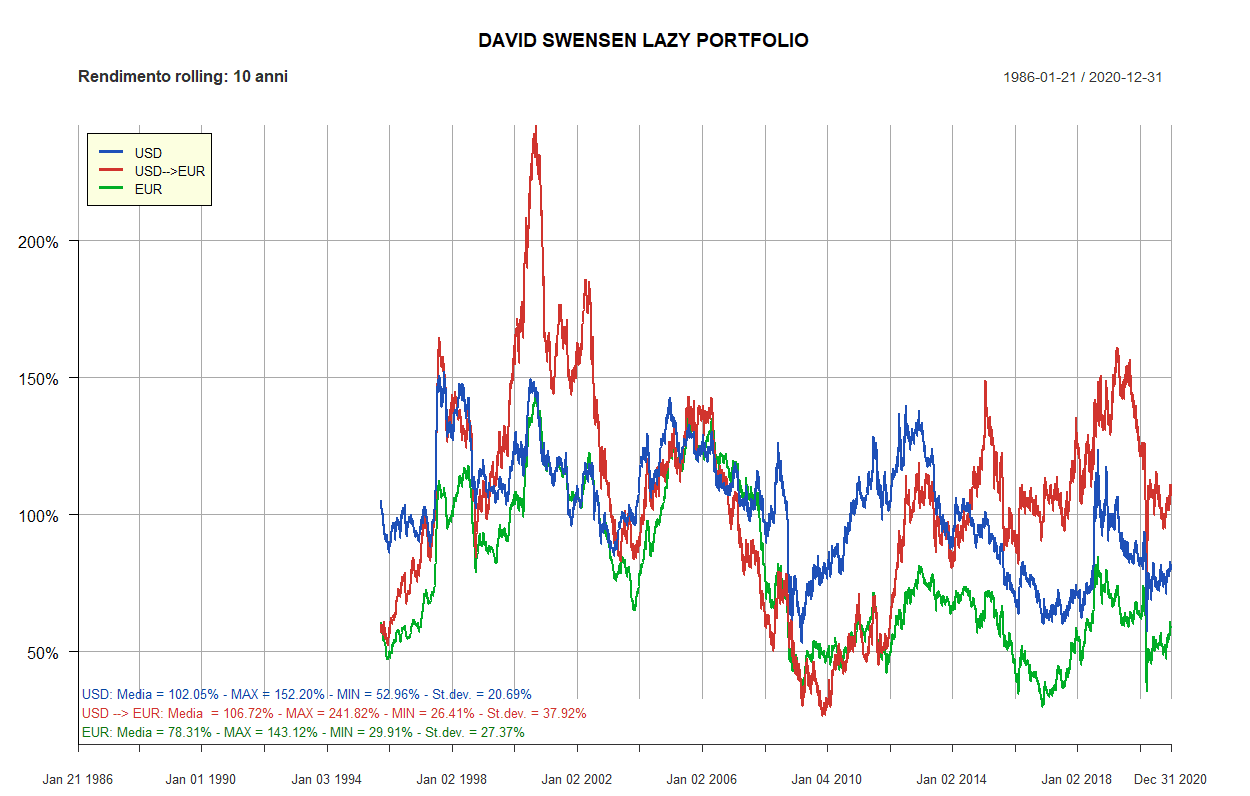

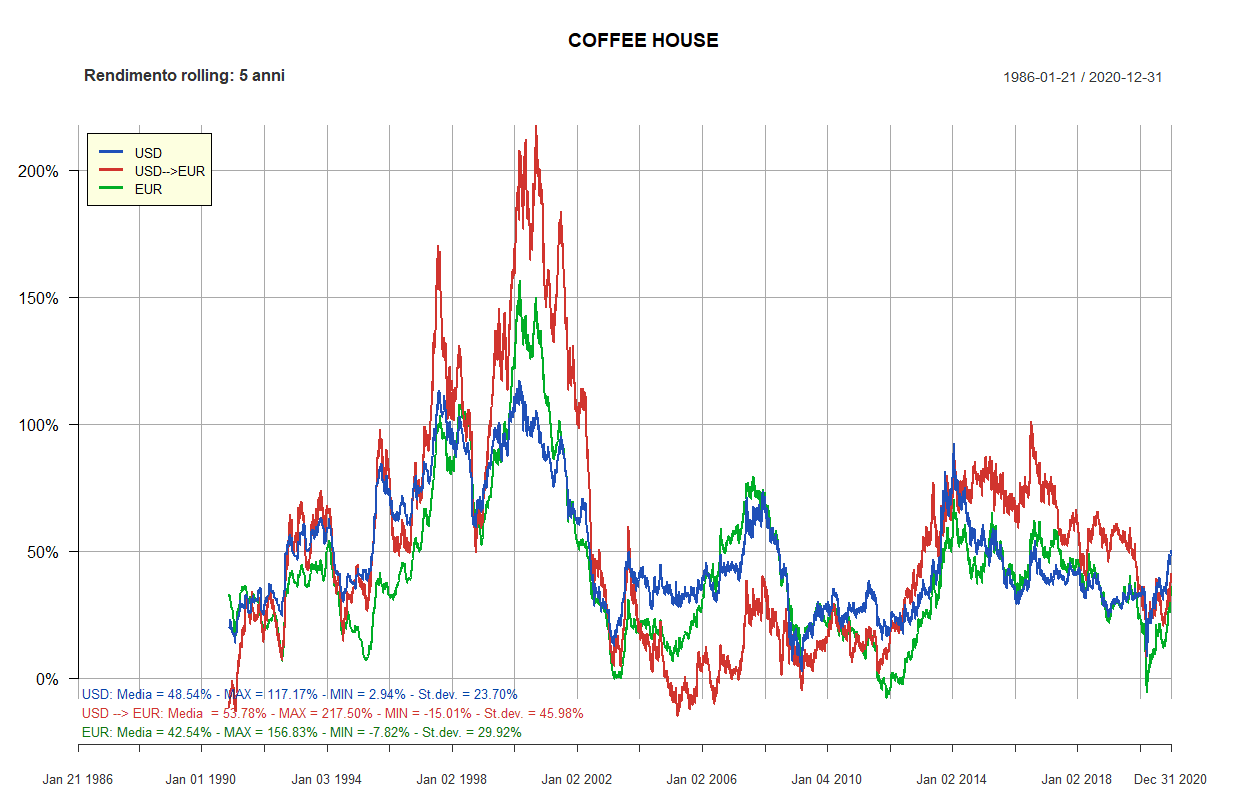

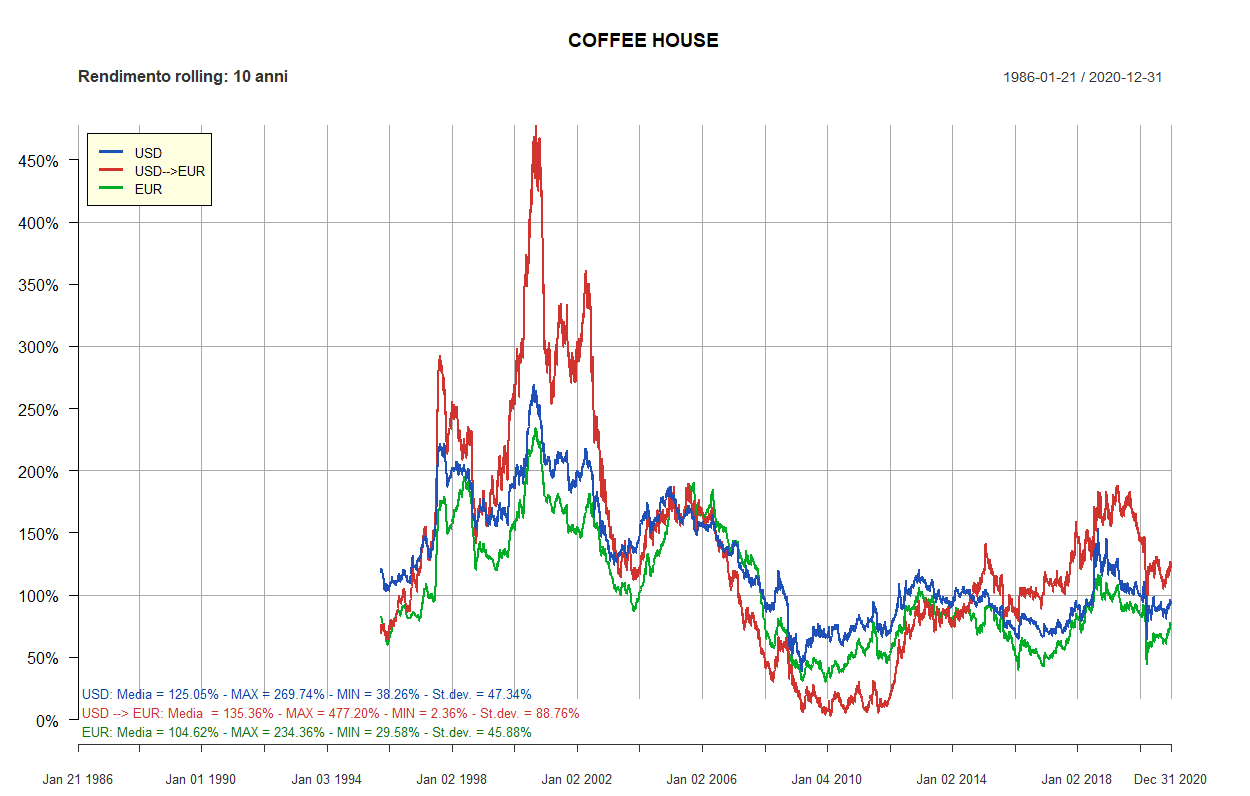

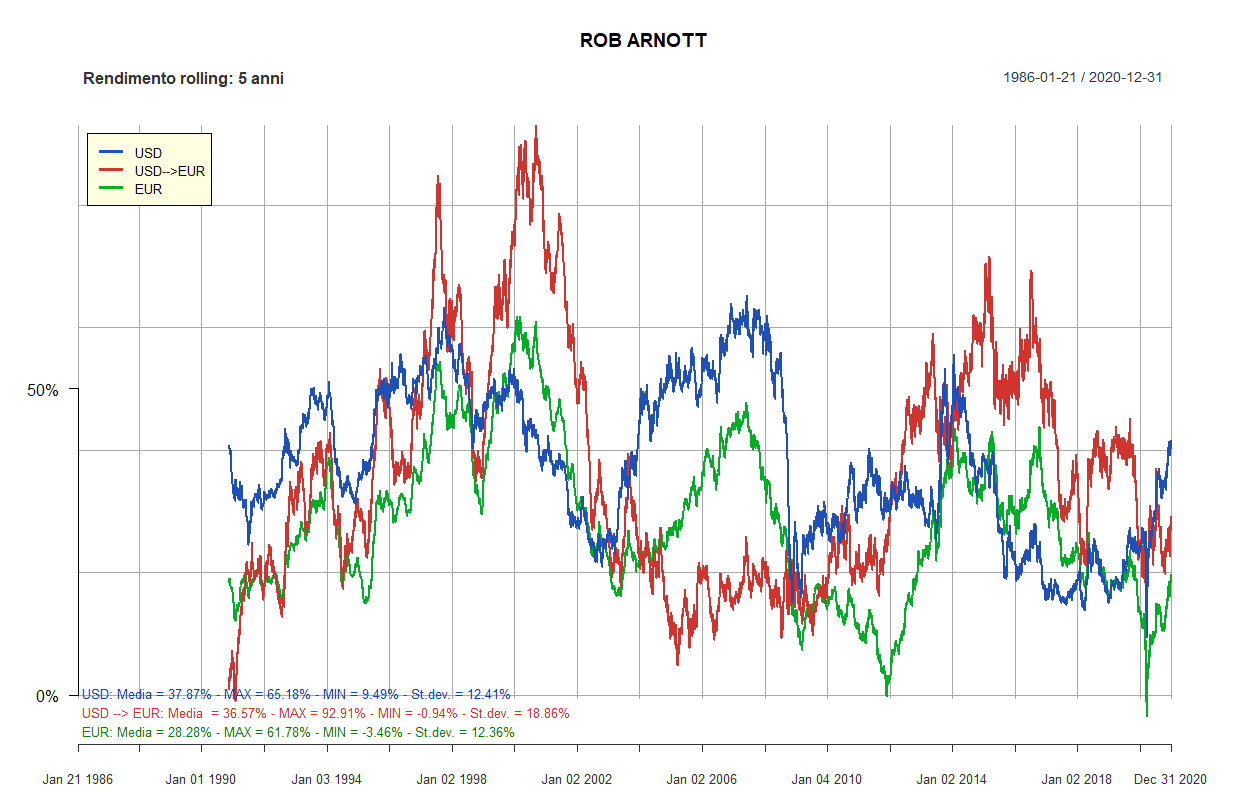

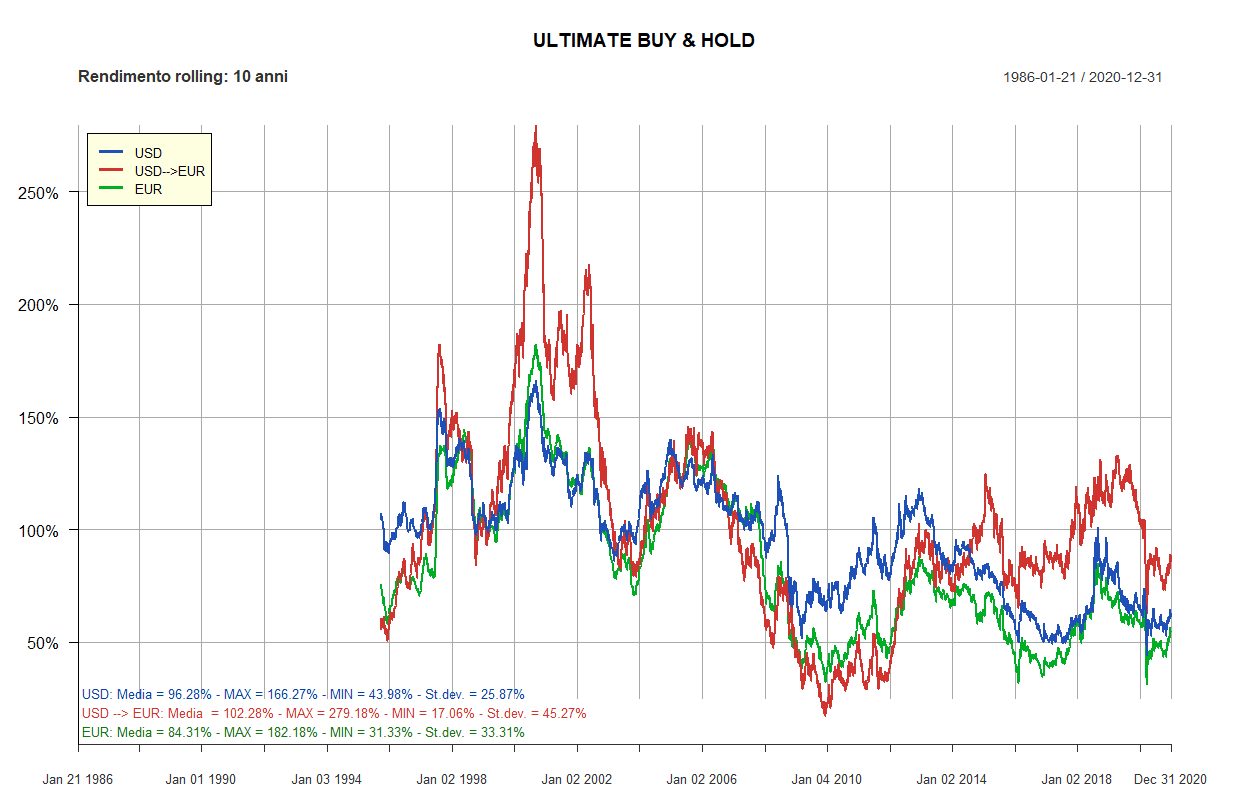

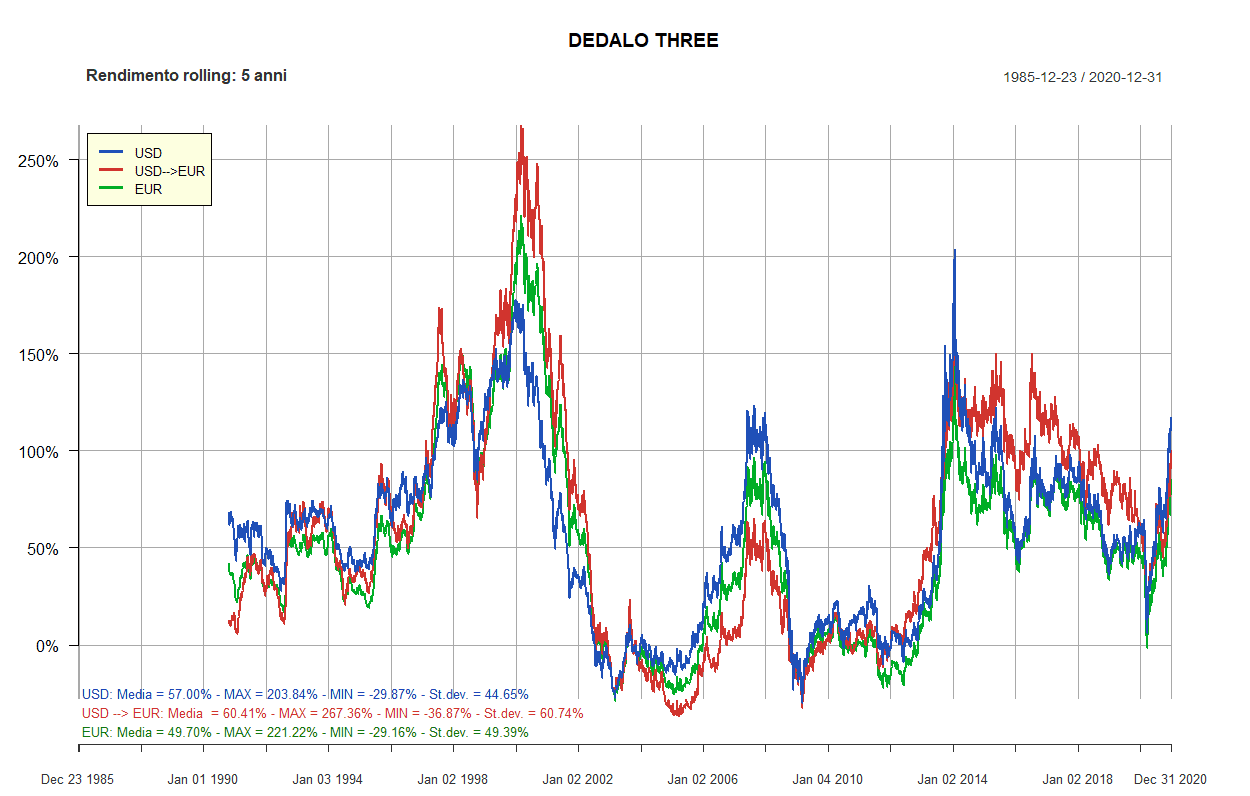

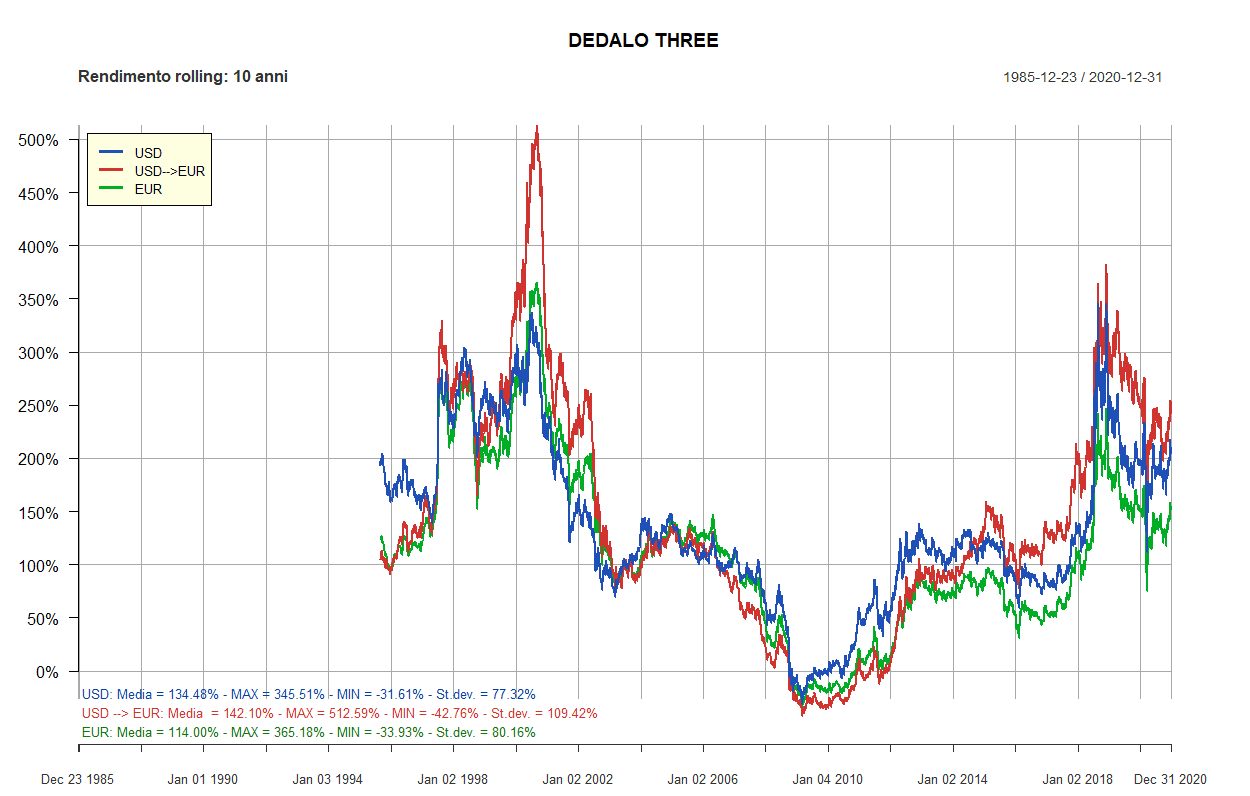

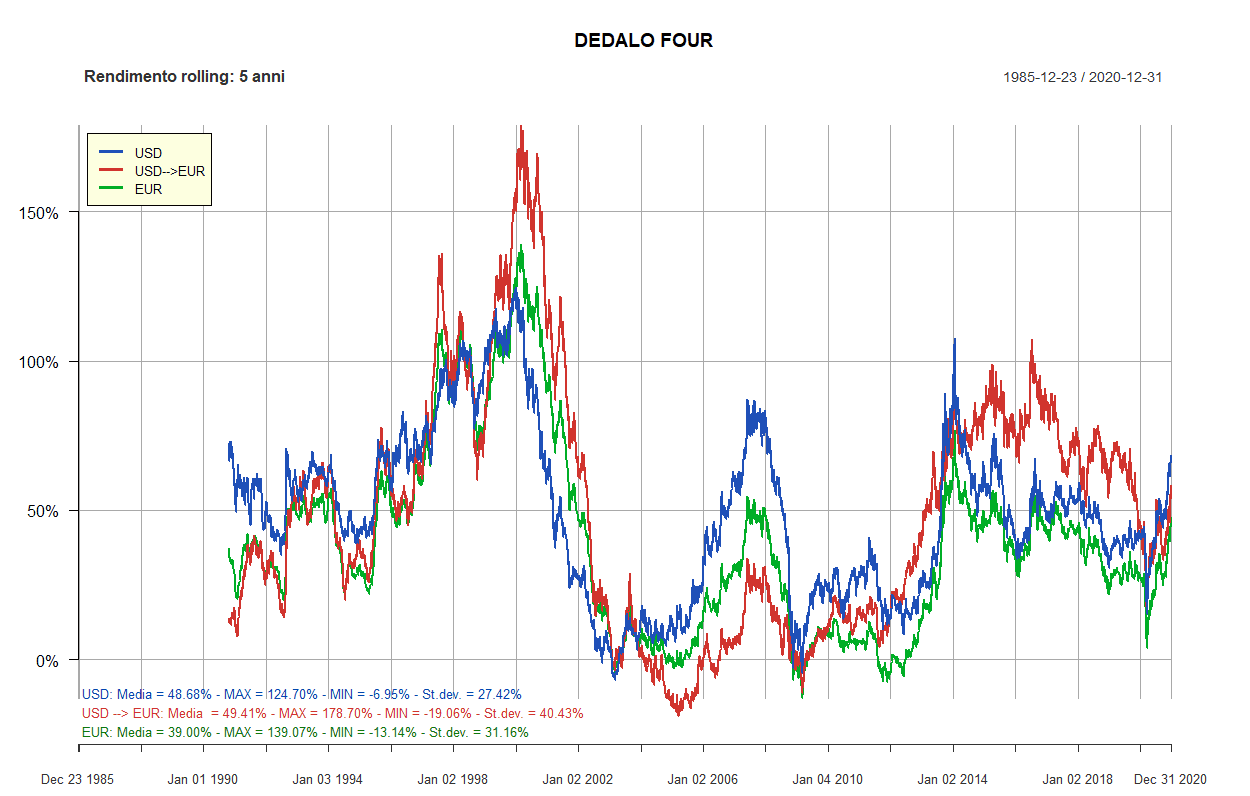

- Analizzare i rendimenti rolling a 5 e 10 anni dei Lazy portfolios.

- Quantificare l'impatto del costo della consulenza finanziaria e della gestione attiva.

- Confrontare i Lazy portfolios con i fondi flessibili a gestione attiva.

- Confrontare i Lazy portfolios con gli ETF Vanguard LifeStrategy.

Si tratta di un articolo molto lungo: è focalizzato sui portafogli pigri ma alcune parti sono applicabili anche ad altre modalità di investimento (ad esempio, il rischio di cambio, il costo della consulenza e così via).

Non c'è niente di sbagliato nel saltare subito alla lettura del capitolo 19 – dove si discutono le modalità di scelta del Lazy portfolio – o delle conclusioni. Il rischio, però, è quello di non comprendere appieno i vantaggi e i rischi dei portafogli pigri: quando si tratta di investire i propri soldi, è importante cercare di capire il più possibile e non improvvisare niente.

Si consiglia la lettura dei capitoli nell'ordine proposto. Dall’indice è comunque possibile accedere direttamente a ciascuno di essi.

Indice

- Introduzione

- Vantaggi e svantaggi

- Integrazione delle serie storiche degli ETF con gli indici

- Il rischio di cambio

- Elenco dei principali Lazy portfolios (in USD e in EUR) e degli ETF che li costituiscono

- Criteri di scelta degli ETF

- Perché esistono così tanti Lazy portfolios?

- Limiti dell’approccio di ottimizzazione classico (Markowitz) e Hierarchical Risk Parity

- Procedura e modelli di ottimizzazione. Il ribilanciamento

- La strategia 1/N

- Lazy portfolios modello

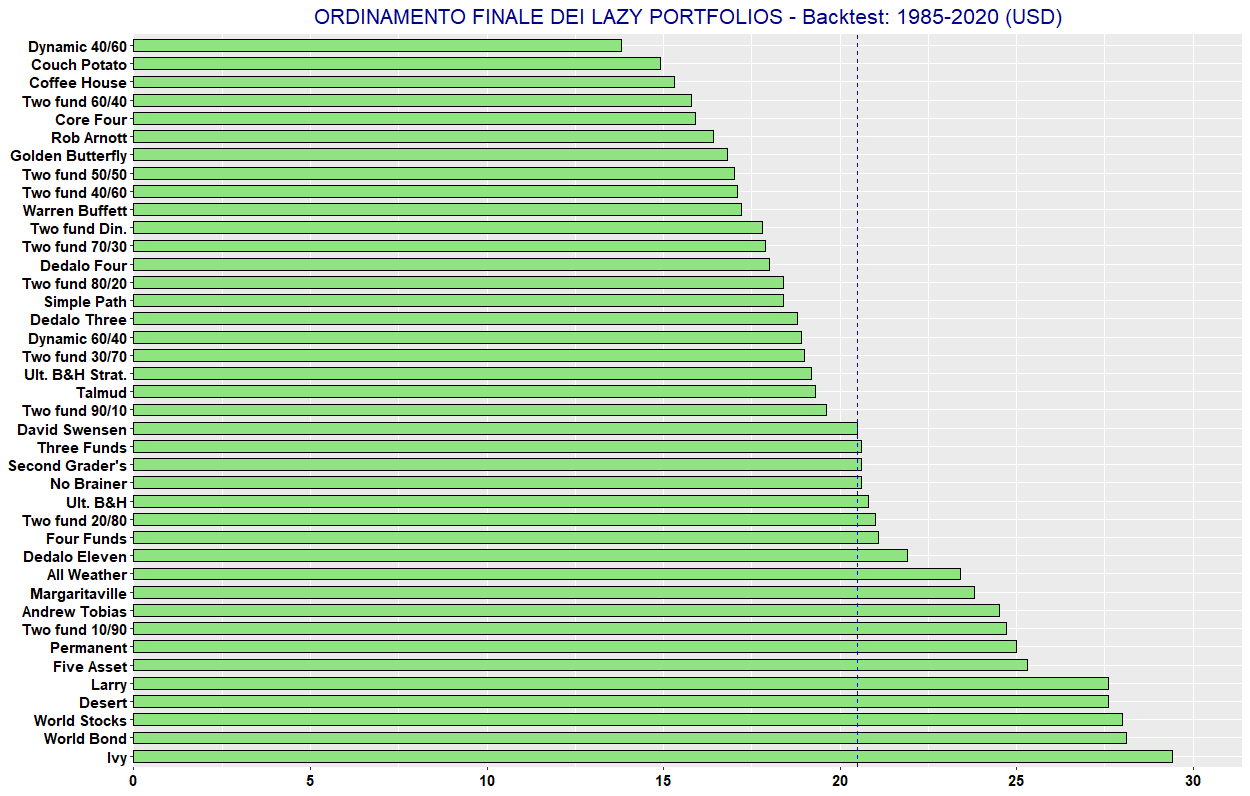

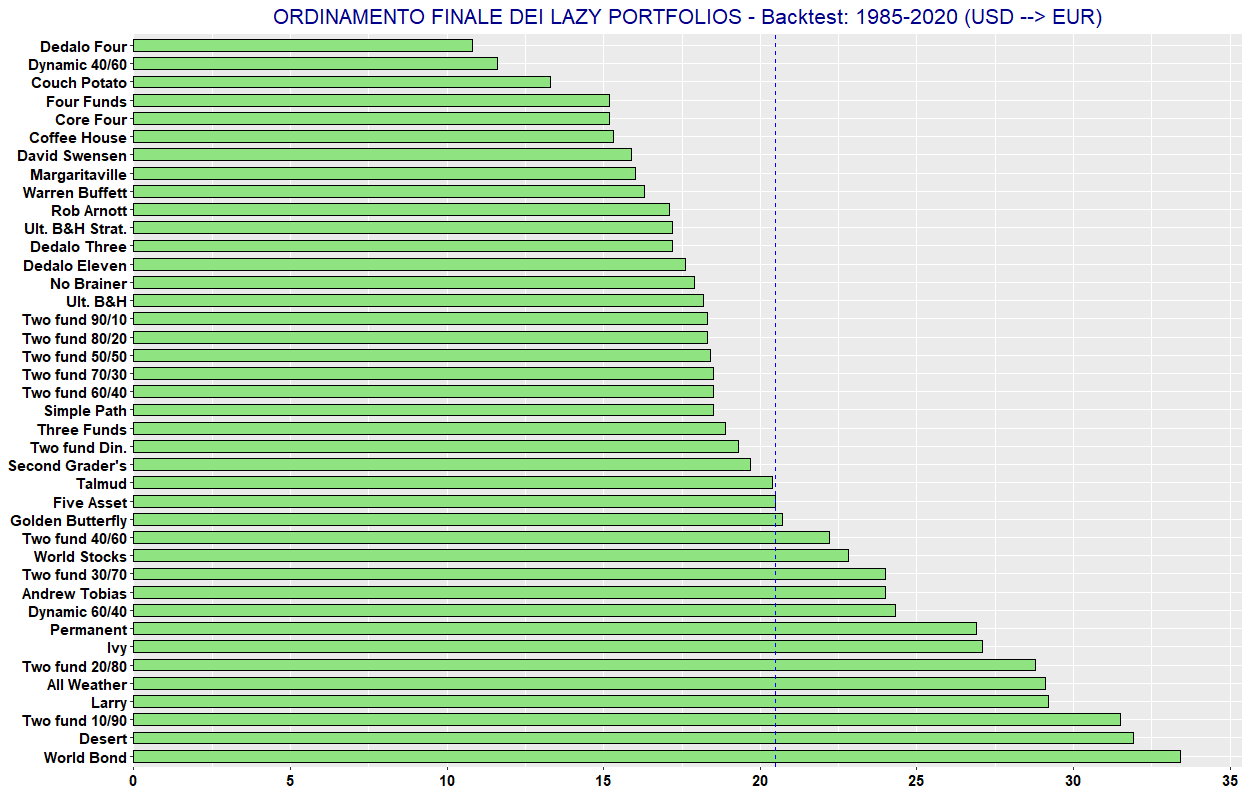

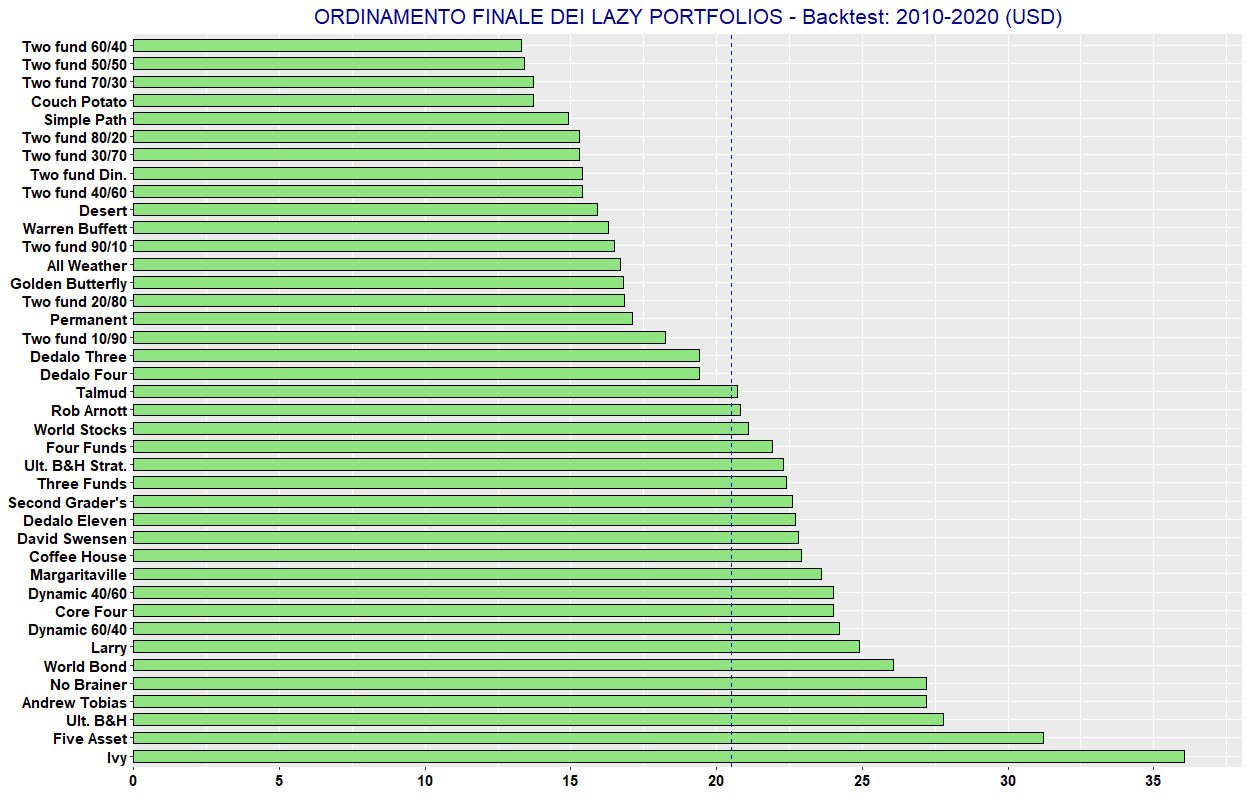

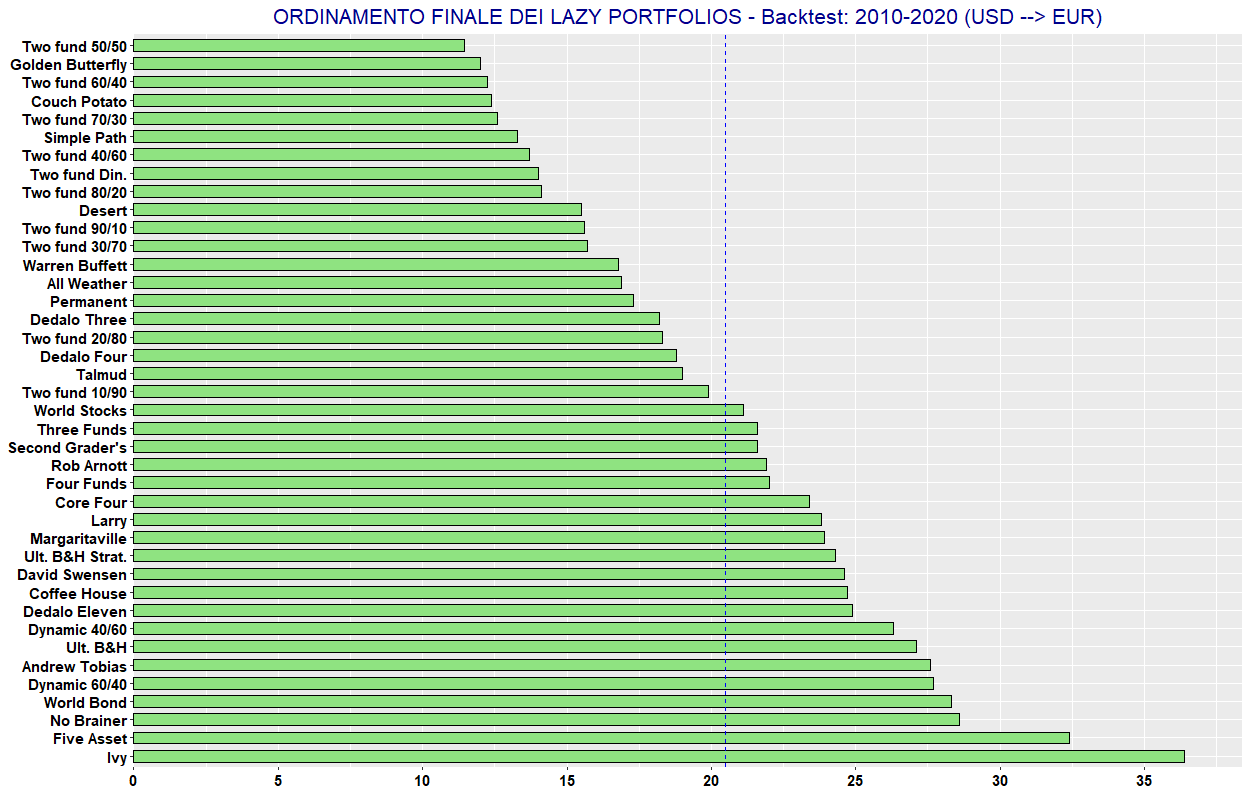

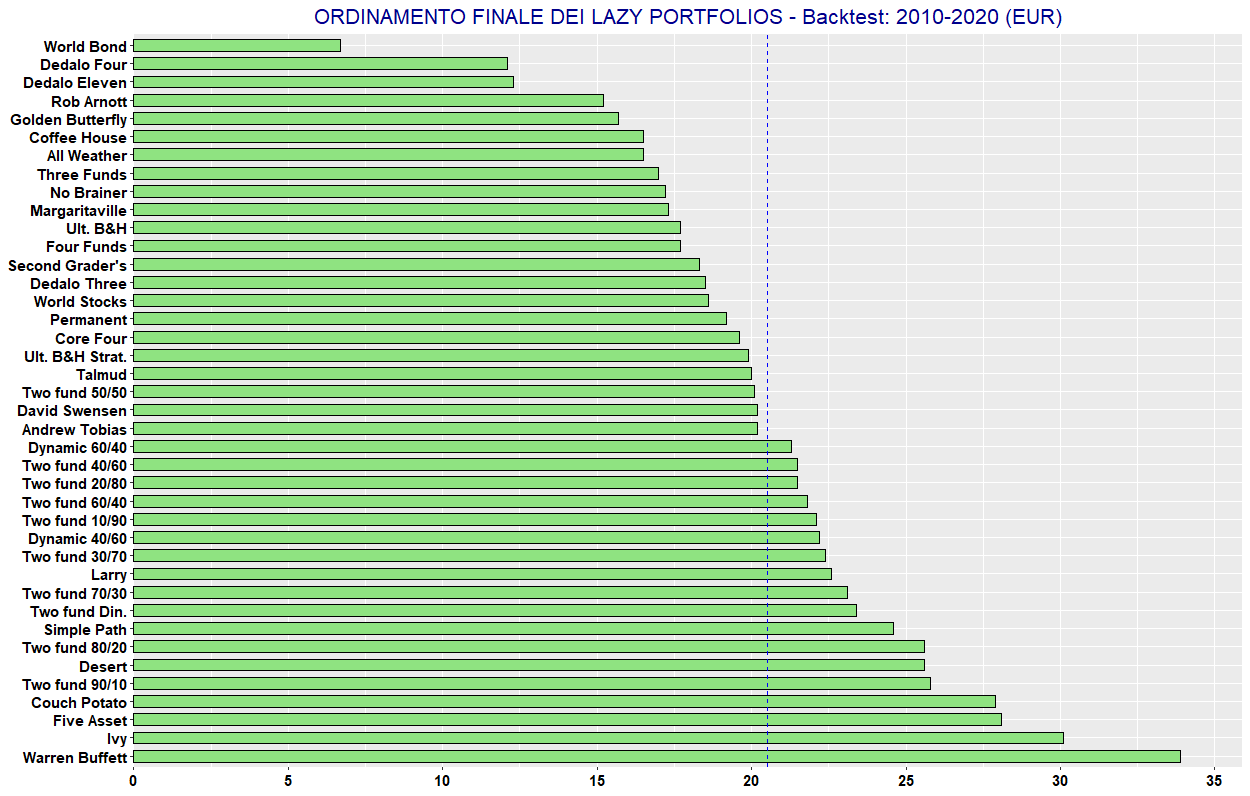

- Classifiche finali: per portafoglio e per modello di ottimizzazione

- Analisi dei Lazy portfolios e presentazione dei risultati dei backtest

- Considerazioni generali sui Lazy portfolios e sulla diversificazione

- Primo e secondo livello di diversificazione

- Composizione, caratteristiche e risultati dei backtest di ogni Lazy portfolio

- World Bond

- World Stocks

- Two funds portfolios

- Warren Buffett

- Simple Path to Wealth

- Couch Potato

- Three Funds Bogleheads

- Second Grader’s Starter

- Talmud

- Margaritaville

- Andrew Tobias

- Gyroscopic Investing Desert

- Permanent

- Core Four

- Bogleheads Four Funds

- No Brainer

- Larry

- Golden Butterfly

- All Weather

- Ivy

- Dynamic 60/40 Income

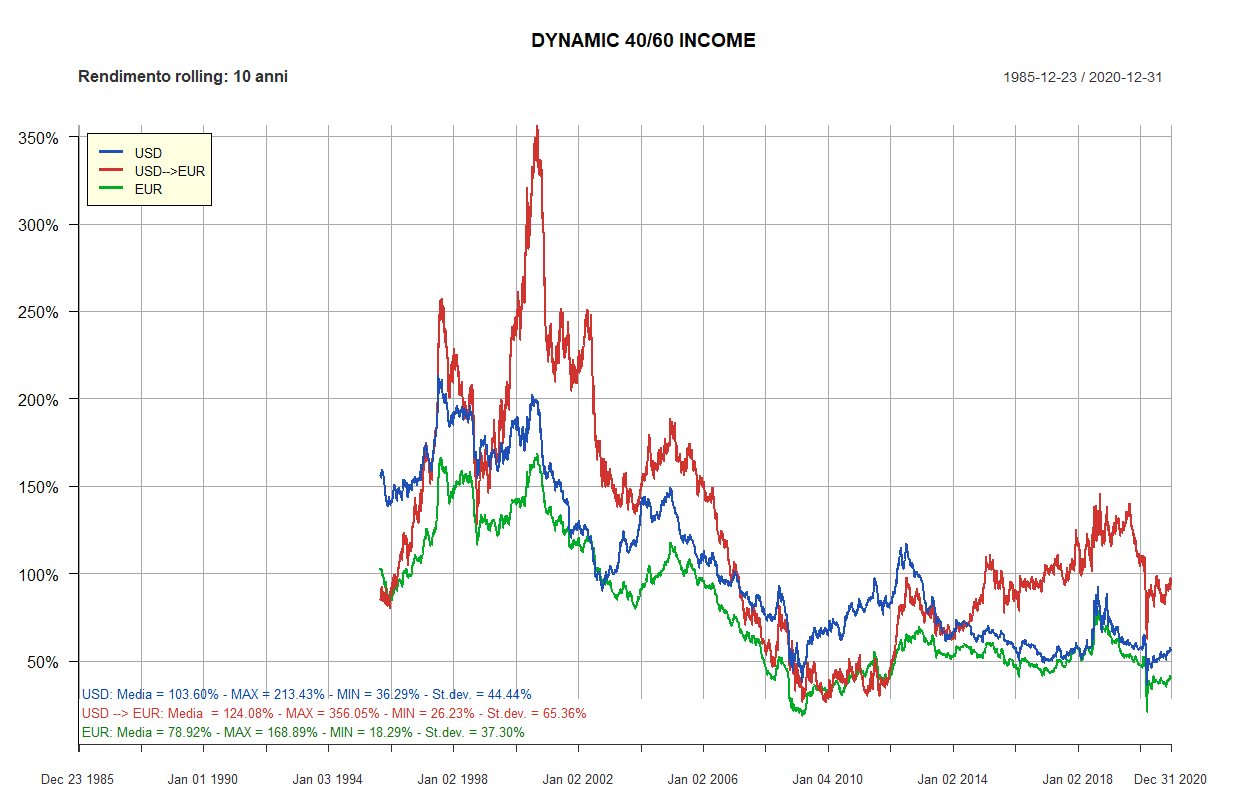

- Dynamic 40/60 Income

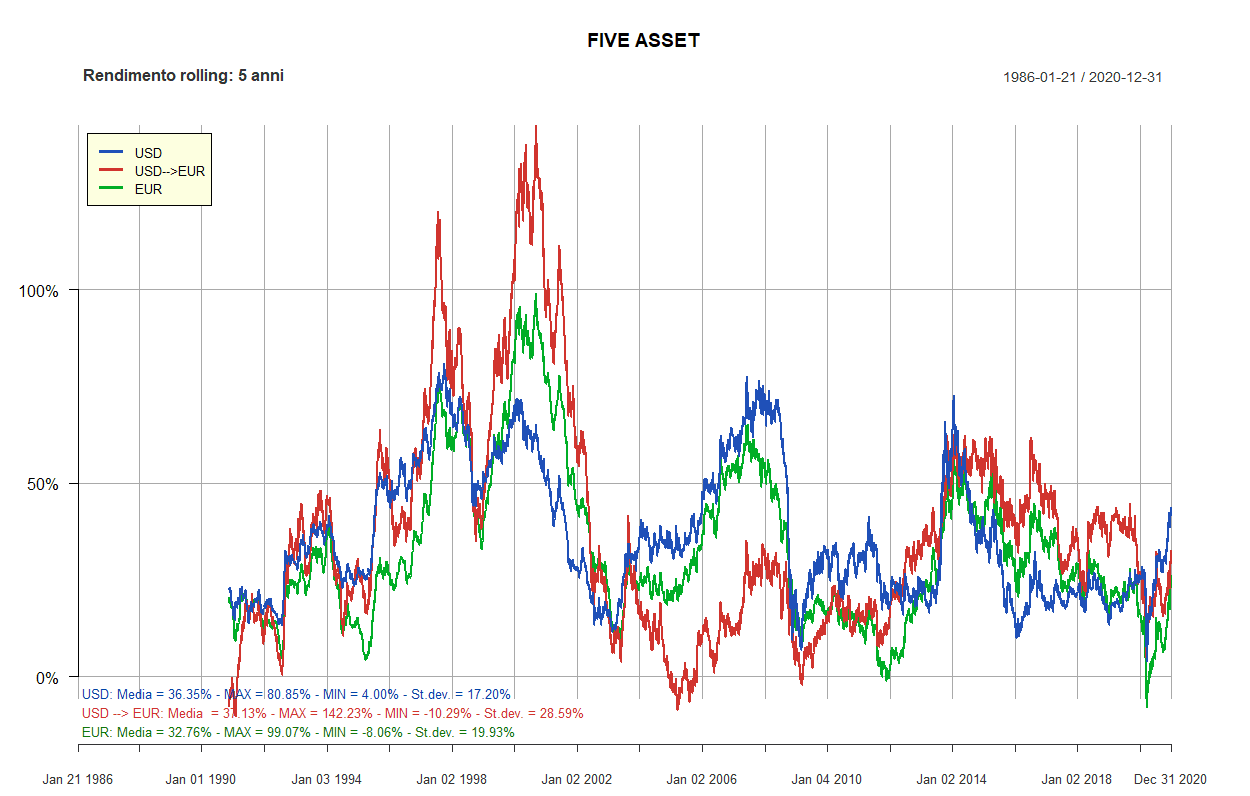

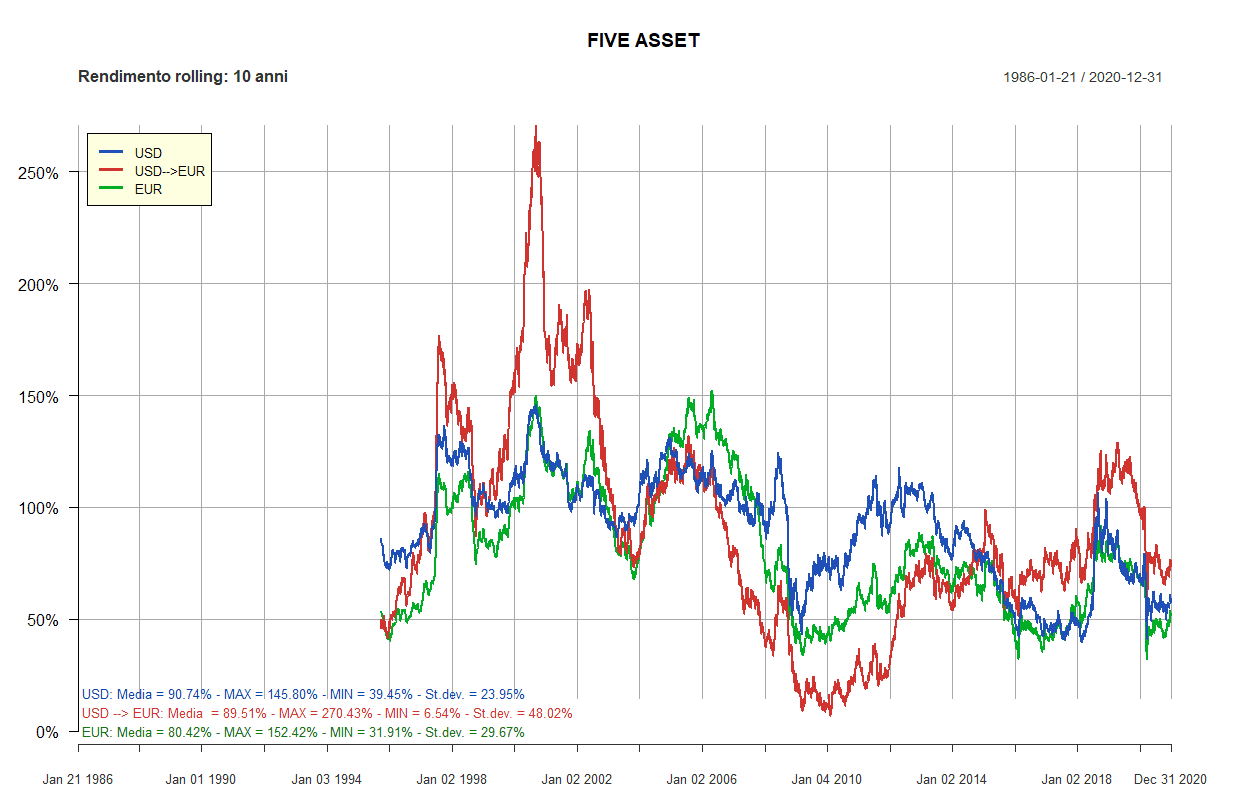

- Five Asset

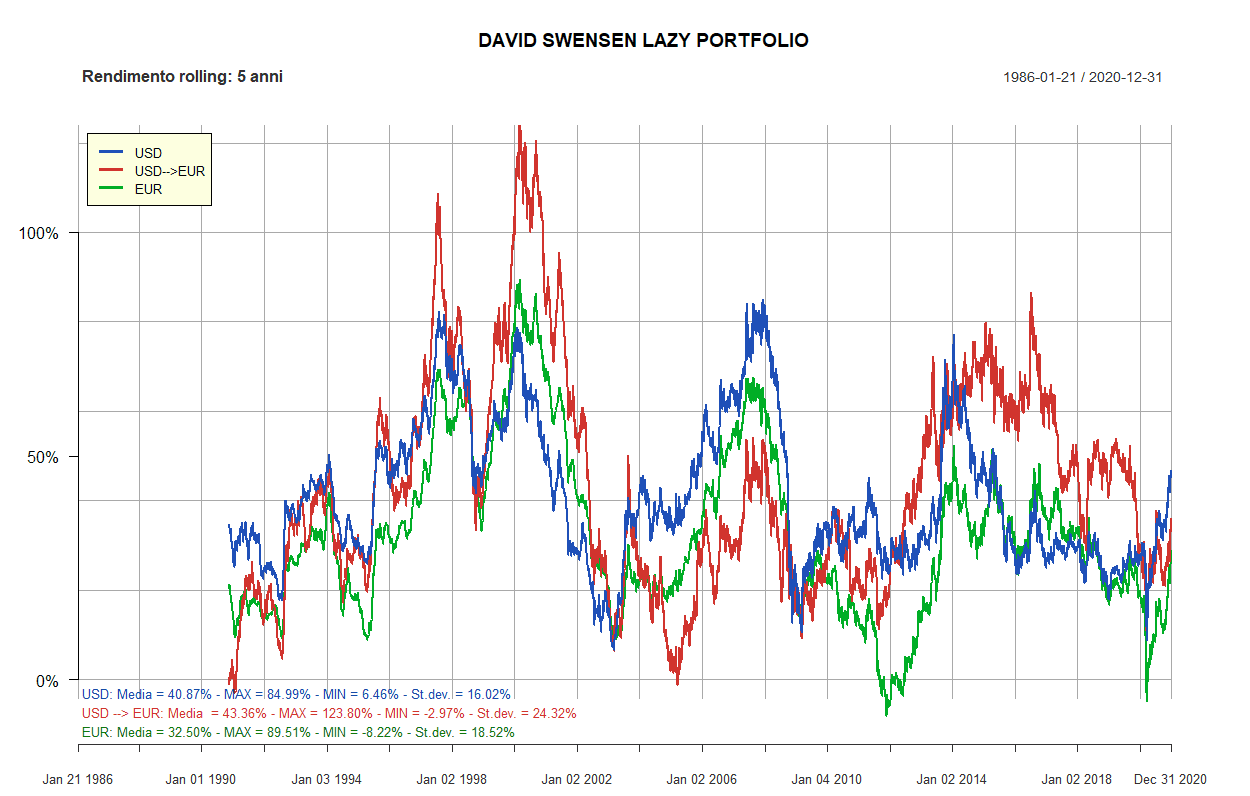

- David Swensen Lazy Portfolio

- Coffee House

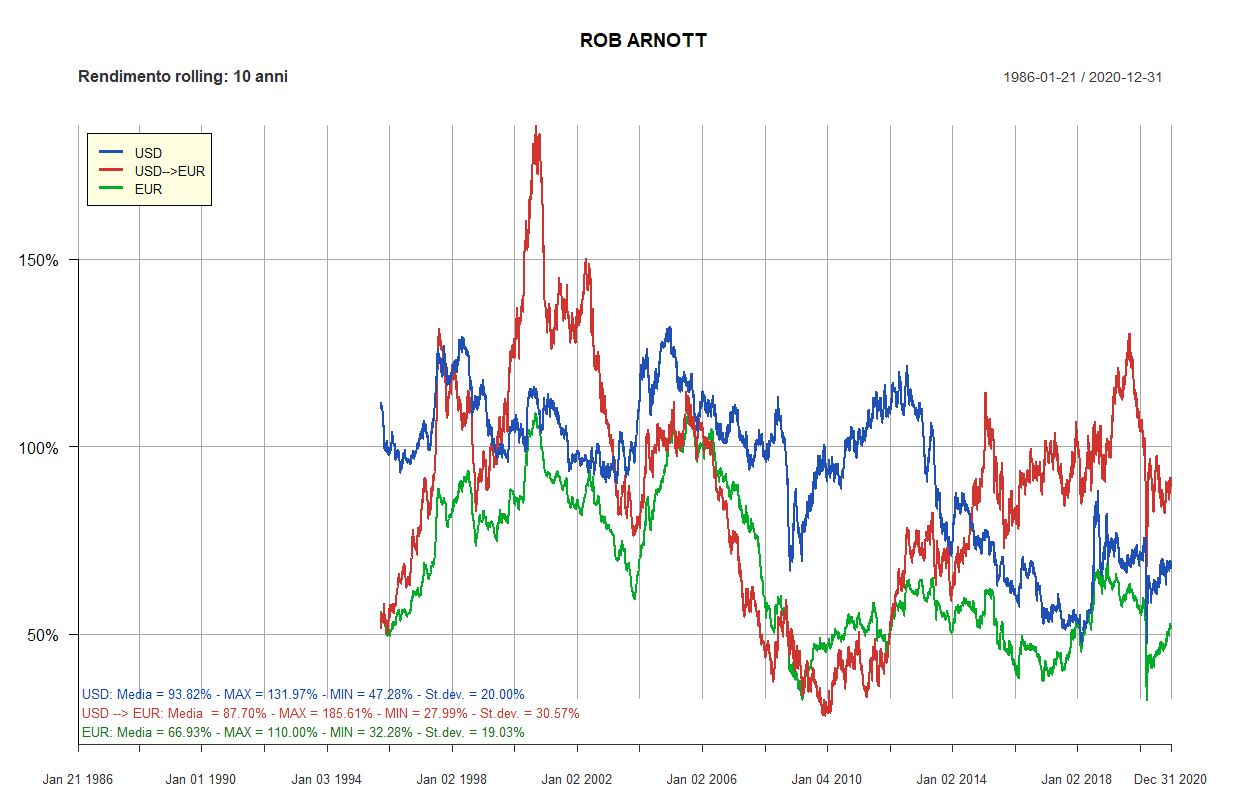

- Rob Arnott

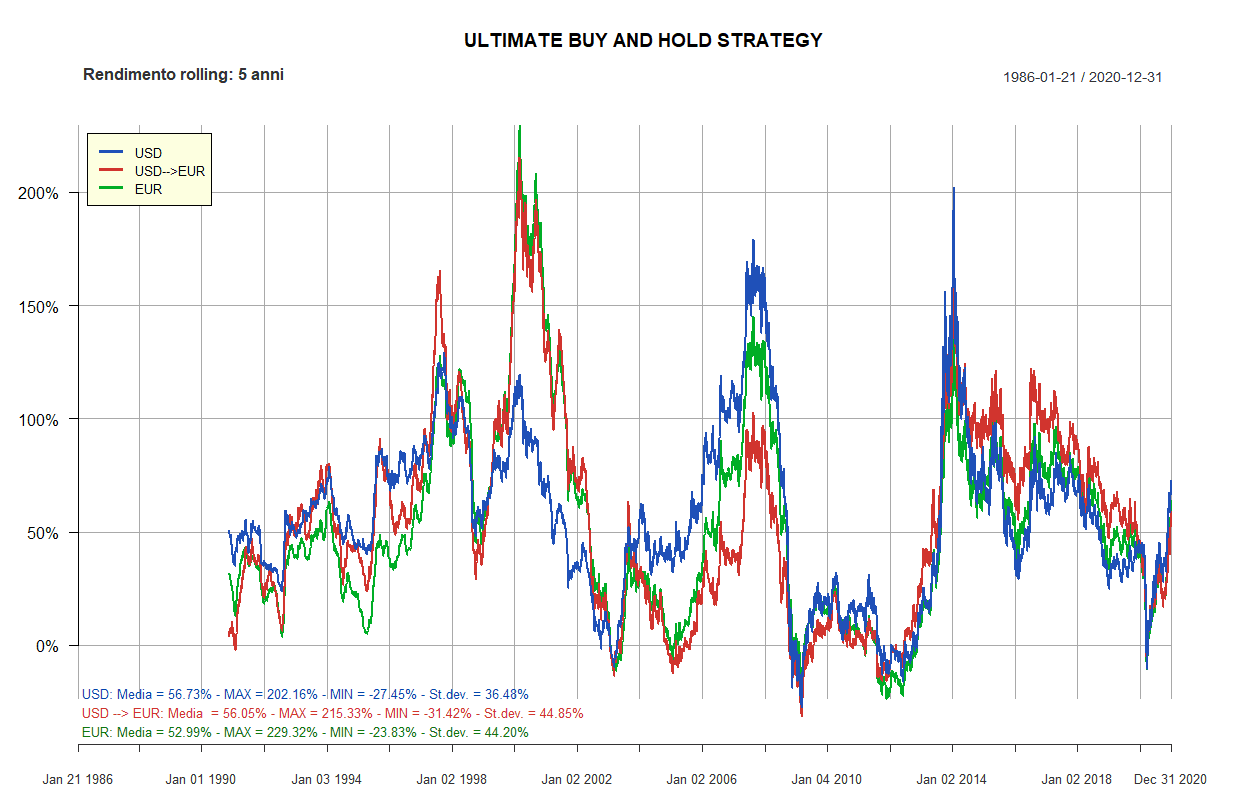

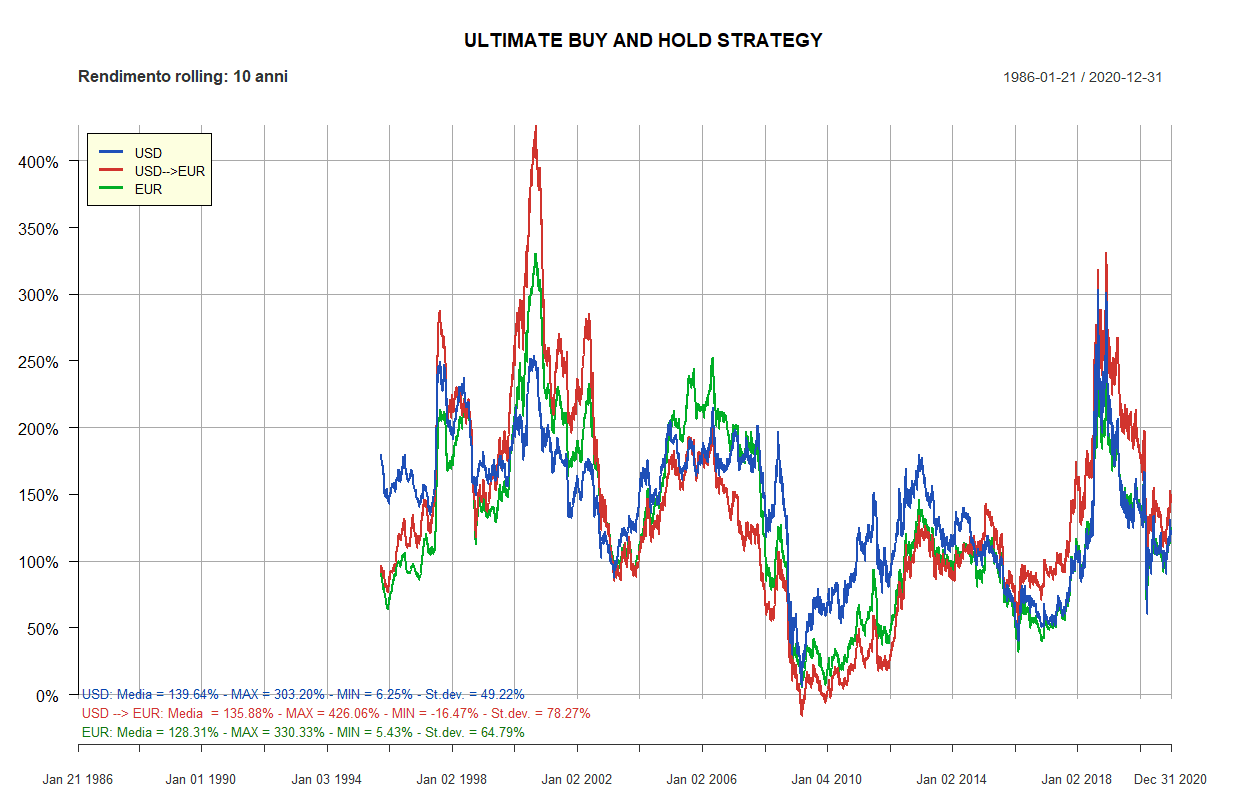

- Ultimate Buy and Hold Strategy

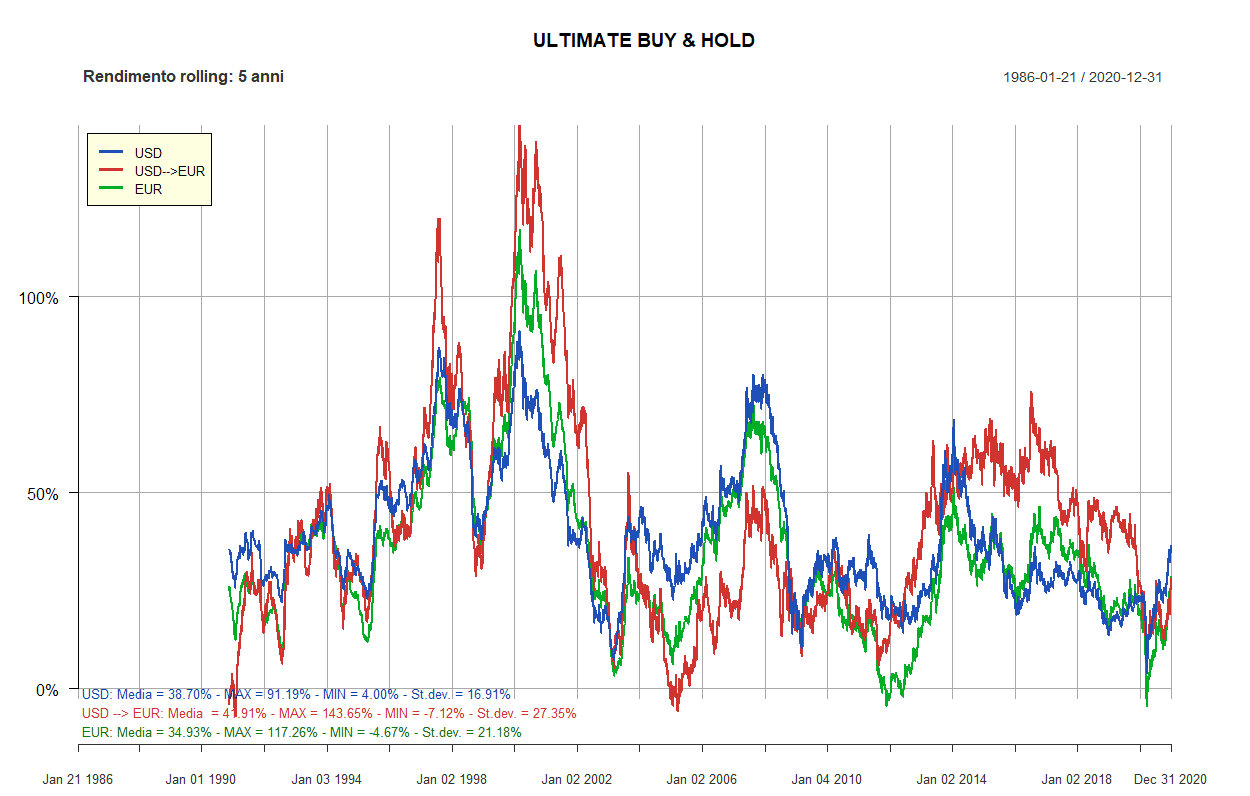

- Ultimate Buy & Hold

- Dedalo Three

- Dedalo Four

- Dedalo Eleven

- Rendimenti rolling dei Lazy portfolios a 5 e 10 anni

- L’impatto del costo della consulenza finanziaria e della gestione attiva

- Confronto tra fondi flessibili a gestione attiva e i Two funds Lazy portfolios

- ETF Vanguard LifeStrategy

- La gestione della parte obbligazionaria e della liquidità

- La scelta del Lazy portfolio

- Conclusioni

- Bibliografia

1. Introduzione

«I like the word 'indolence'. It makes my laziness seem classy».

Bernard Williams

I Lazy portfolios sono una soluzione d’investimento che consiste nella replica di una certa asset allocation utilizzando pochi ETF.

I vantaggi dei Lazy portfolios verranno approfonditi nel secondo capitolo, ma le loro caratteristiche principali sono la replica passiva del mercato, i costi molto contenuti e la facilità nella loro costruzione e gestione.

In italiano vengono definiti portafogli pigri e il loro nome prende spunto dall'essere concepiti come strumenti di investimento a lungo termine, con pochi ribilanciamenti da effettuare periodicamente: di solito, non più di una volta all'anno.

I Lazy portfolio si sono sviluppati a partire dagli anni ’70 del secolo scorso, quando John Bogle ebbe l’idea di creare gli “Index funds”, ovvero dei fondi indicizzati che replicano un indice di riferimento (benchmark).

La replica implicava la rinuncia a ogni tentativo di far meglio del benchmark: John Bogle aveva appena inventato la gestione passiva degli investimenti finanziari.

Gli ETF sono stati l’evoluzione naturale degli index funds, con i quali condividono l'approccio passivo, ma vengono quotati in negoziazione continua in molti mercati borsistici, esattamente come le azioni.

Gli ETF possono essere comprati o venduti durante tutto l’arco di apertura di una sessione borsistica, a prezzi che non sono necessariamente uguali al loro NAV.

Il passaggio dai fondi comuni a gestione attiva a quelli a gestione passiva sembra scontato, oggi. Anzi, viene da chiedersi perché si sia dovuto aspettare fino alla metà degli anni ’70 per vedere la nascita dei primi fondi indicizzati.

In realtà, fu un vero e proprio cambio di paradigma: nel 1975 John Bogle fondò “The Vanguard Group” e dette vita al “The Vanguard Experiment”, che aveva lo scopo di lanciare la gestione passiva dei fondi comuni d’investimento.

Questa novità fu accolta con molto scetticismo. Molte furono le critiche ricevute, tra le quali le accuse di essere antiamericano e di incentivare la mediocrità.

Il tempo ha dimostrato che John Bogle aveva ragione.

Gli strumenti oggi di gran lunga più utilizzati nei portafogli pigri sono gli ETF.

Esistono molti tipi di portafogli pigri: i più semplici sono composti da uno o due soli ETF; i più complessi arrivano fino a 12 ETF (che sembra essere la soglia massima, anche se ovviamente ciascuno è libero di includerne un numero maggiore nel suo portafoglio).

Definire un portafoglio con l’aggettivo “pigro” non lo rende molto accattivante.

Nella nostra società, la pigrizia è considerata un atteggiamento negativo: le persone pigre sono quelle che non hanno troppa voglia di studiare, lavorare o fare qualcosa in generale. In un certo senso, pigrizia è sinonimo di insuccesso.

Nei mercati finanziari non è così. I mercati finanziari funzionano in maniera diametralmente opposta: meno l’investitore interferisce, meglio è.

Le uniche eccezioni sono costituite dagli investitori professionali, che comunque non hanno vita facile per battere il mercato.

Intesa nel senso di rinuncia a intervenire o a modificare il proprio portafoglio prima del raggiungimento dell’orizzonte temporale d’investimento stabilito, la pigrizia è una qualità positiva ed estremamente rara.

Non è un concetto banale. I mercati finanziari sono controintuitivi ed è per questo che gli investitori non riescono, generalmente, a ottenere gli stessi rendimenti del mercato: non agiscono seguendo la strada più semplice e – nei mercati finanziari – semplice è molto spesso sinonimo di efficiente.

Aspettare senza far niente è ciò che una corretta gestione degli investimenti finanziari richiede.

Se arriva un’improvvisa crisi finanziaria, l’investitore non si deve comportare come un imprenditore: l’imprenditore deve reagire, rispondere alle mutate condizioni del mercato in fretta, prendere le contromisure più adatte per la sua azienda.

L’investitore no: deve limitarsi a non interferire e aspettare che la tempesta sia passata. Nel caso in cui agisca in modo improvvisato, senza rispettare la strategia iniziale, rischia di mandare all'aria ciò che di buono ha fatto fino a quel momento.

Come questa analisi cercherà di dimostrare, i portafogli pigri sono uno dei più potenti strumenti a disposizione degli investitori per raggiungere i loro obiettivi di investimento.

2. Vantaggi e svantaggi

«Un uomo che non legge buoni libri non ha alcun vantaggio rispetto a quello che non sa leggere».

Mark Twain

I principali vantaggi degli ETF sono:

- Semplicità

- Basso costo

- Diversificazione

Semplicità

Comprare un paio di ETF ed effettuare un ribilanciamento una volta all’anno è semplice. Gli ETF potrebbero essere anche qualcuno in più e la mole di lavoro non crescerebbe granché.

Questo vantaggio non è peculiare dei Lazy portfolios: vale anche per gli investitori che utilizzano i fondi a gestione attiva.

Presi singolarmente, i vantaggi elencati non sono esclusivi dei Lazy portfolios: tutti insieme, però, li possiamo trovare soltanto in questa tipologia di portafogli.

Basso costo

Il costo degli ETF è molto più basso di quello dei fondi a gestione attiva. Non si tratta di una piccola differenza: gli ETF costano circa 10 volte meno.

Un risparmio dell’1% di costi all’anno potrebbe non essere rilevante se le cifre in gioco sono piccole o se l’investimento è di breve termine. Nel lungo periodo, però, il costo totale non è uguale al numero di anni moltiplicato 1%: se il trend del mercato è crescente, può essere molto più grande, perché il costo-opportunità di ogni 1% pagato (e, di conseguenza, non reinvestito) è pari al suo controvalore capitalizzato per il numero di anni dell’investimento (capitalizzazione effettuata al tasso di rendimento annualizzato dell’investimento stesso).

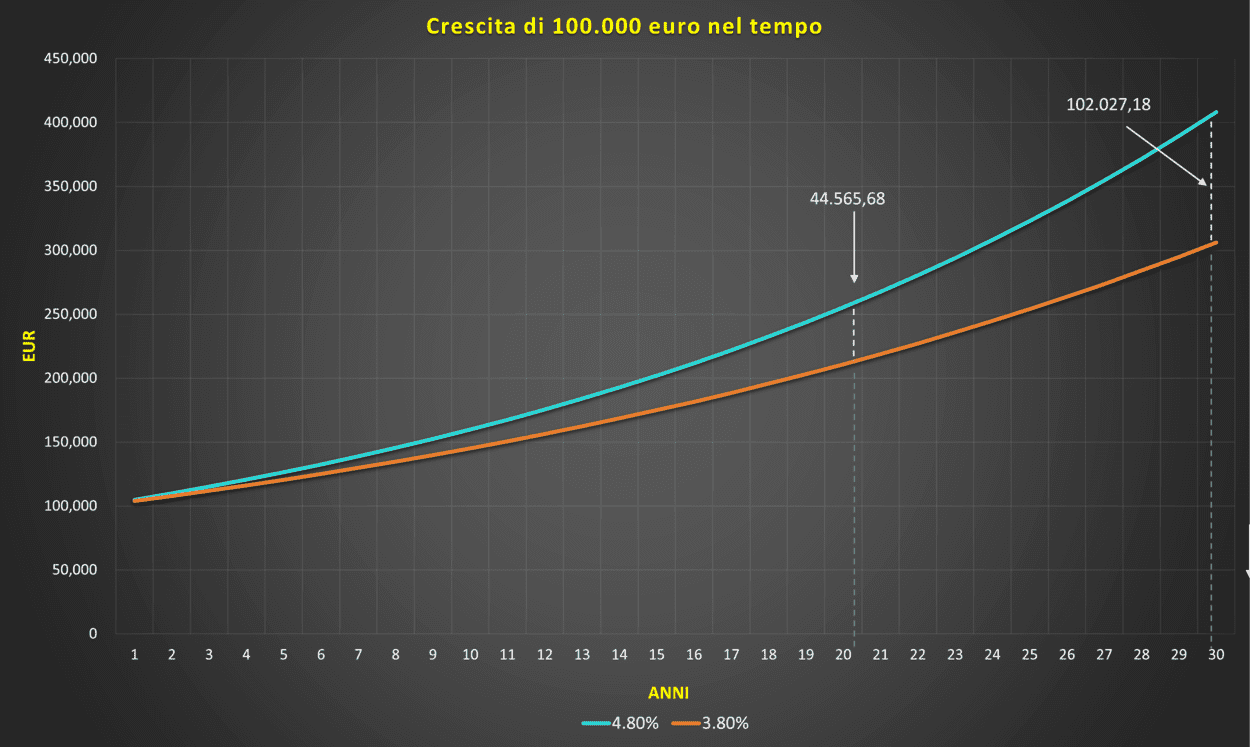

Un esempio aiuterà a capire meglio: ipotizziamo che un capitale di 100.000 euro venga investito su un fondo a gestione attiva per 20 anni, con commissioni di gestione pari all’1,20% all’anno. Alternativamente, si potevano investire i 100.000 euro su un ETF della stessa categoria con commissioni di gestione pari allo 0,20% all’anno (sempre per 20 anni). Esattamente un 1% di differenza.

Ipotizziamo, inoltre, che se le commissioni non fossero state conteggiate e addebitate direttamente sui NAV dei due fondi, entrambi avrebbero generato un rendimento del 5%. Questo significherebbe, una volta sottratte le commissioni di gestione, un rendimento del 3,8% e del 4,8% all’anno.

Quanto ci è costato, in tutto, questo 1% di commissioni in più all’anno?

Molto: per la precisione, 44.565,68 euro. Ben più di 1.000 euro all’anno (1% di 100.000 euro) per 20 anni: questo maggior costo è dovuto al rendimento perso a causa del mancato reinvestimento di quell’1% all’anno.

Se invece dell’1% o di un periodo di 20 anni avessimo scelto dei valori superiori, come ad esempio 1,5% e 30 anni, il costo totale sarebbe salito rispettivamente a 66.974,37 euro (1,5% per 20 anni), 102.027,18 euro (1% per 30 anni) e 143.311,66 euro (1,5% per 30 anni).

Vediamo graficamente l’ipotesi di un 1% di differenza nei costi:

Sono cifre notevoli, che crescerebbero ancora se, invece di un rendimento del 5% al lordo dei costi, ne ipotizzassimo uno superiore (e viceversa).

Il vecchio adagio che recita “i costi sono certi, i rendimenti no” è valido più che mai.

Vedremo ancora meglio nel capitolo 15 quanto le spese correnti o il costo della consulenza impattino sui rendimenti dei Lazy portfolios che esamineremo.

La minimizzazione dei costi è la condizione che, nel lungo termine, permetterà di ottenere un rendimento finale più alto.

Diversificazione

La diversificazione è una regola fondamentale negli investimenti.

Diversificare significa investire il capitale in più asset, possibilmente utilizzando più strumenti finanziari: la diversificazione serve a diminuire il rischio di una grossa perdita dovuta a una forte riduzione del prezzo dell'unico asset o dell'unico titolo in portafoglio.

In altre parole, significa non mettere tutte le uova nello stesso paniere: vecchia saggezza popolare applicata alla finanza.

Avevamo detto che, in un portafoglio pigro, potevamo avere anche uno o due soli ETF: di che diversificazione stiamo allora parlando?

In primis, di quella fornita dagli stessi ETF: strumenti finanziari che contengono al loro interno decine, centinaia o migliaia di azioni o di obbligazioni.

Possedere anche una sola quota di un ETF significa detenere una piccola percentuale di ognuna di esse.

La diversificazione non è soltanto espressione di buon senso: in ambito finanziario ne è stata dimostrata l'utilità, anche matematicamente, fin dal 1952, quando Harry Markowitz pubblicò il suo primo importante contributo nell’articolo intitolato Portfolio Selection, che dette origine alla Teoria Moderna del Portafoglio.

Il concetto di diversificazione verrà ripreso nel capitolo 13.2.

I Lazy portfolios hanno anche alcuni inconvenienti:

- Alta volatilità

- Inefficienza fiscale degli ETF

Alta volatilità

Nonostante l’elevata diversificazione, molti portafogli pigri sono volatili.

Affronteremo la volatilità nelle nostre analisi e vedremo se e come sia possibile mitigarla, senza rinunciare a un livello eccessivo di rendimento atteso.

Perseguiremo questo obiettivo in vari modi; anche rendendo flessibili le percentuali delle asset class che compongono i Lazy portfolios.

Inefficienza fiscale degli ETF

Il problema dell’inefficienza fiscale non riguarda soltanto gli ETF, ma gli OICR in generale.

Verrebbe naturale pensare che una minusvalenza e una plusvalenza realizzate con due ETF diversi o, addirittura, con lo stesso ETF, possano essere compensate.

In realtà, a causa del regime fiscale che è stato riservato loro dal legislatore, questa semplice operazione non è possibile: non è ammessa la compensazione tra minusvalenze e plusvalenze perché le prime sono assimilate a redditi diversi e le seconde a redditi di capitale.

Vediamo meglio che cosa viene considerato reddito di capitale o reddito diverso:

- Reddito di capitale:

- Plusvalenze generate dalla differenza positiva tra prezzo di vendita e di acquisto degli ETF.

- Proventi erogati dagli ETF a distribuzione.

- Reddito diverso:

- Minusvalenze generate dalla differenza negativa tra prezzo di vendita e di acquisto degli ETF.

Le minusvalenze non possono perciò essere compensate né con le plusvalenze né con i proventi erogati dagli ETF a distribuzione, proprio a causa della diversa natura del reddito che generano.

Le minusvalenze costituiscono un credito d’imposta che può abbattere altri redditi diversi positivi nell’anno in cui sono state realizzate o nei 4 anni successivi.

Questo discutibile regime fiscale è all’origine di inefficienze forse peggiori: esse si producono quando gli investitori vogliono a tutti i costi inserire nei loro portafogli strumenti finanziari le cui plusvalenze siano considerate “Reddito diverso” per poter compensare le eventuali minusvalenze degli ETF.

Rientrano tra queste le plusvalenze generate dalla negoziazione di:

- Azioni

- Obbligazioni

- Derivati

- ETC ed ETN

- Certificati

Sono tutti prodotti che aumentano la concentrazione del portafoglio (azioni e obbligazioni) e/o la sua rischiosità: i derivati e i certificati sono strumenti finanziari complessi e dovrebbero essere trattati soltanto da professionisti; purtroppo, sempre più spesso si trovano anche nei portafogli dei normali investitori che, in molti casi, non hanno compreso fino in fondo il rischio che si stanno assumendo.

Gli ETC e gli ETN sono concettualmente simili agli ETF ma, rispetto a questi, sono più pericolosi a causa della presenza del rischio emittente: in caso di fallimento della società che li ha emessi, l’investitore corre il rischio di perdere una parte o tutto il capitale in essi investito.

La differenza tra gli ETC e gli ETN è che mentre i primi hanno come sottostante le materie prime, gli ETN replicano l’andamento di indici azionari, obbligazionari, valute e così via.

Gli ETC, in particolare, non sono necessariamente da evitare e, in certi casi, sono l’unico strumento finanziario a disposizione dell’investitore: ad esempio, se si vuole includere l’oro nel portafoglio, gli ETC a replica fisica sono lo strumento migliore da utilizzare (come vedremo, gli ETC saranno inseriti anche in alcuni dei Lazy portfolios che analizzeremo).

L’inefficienza fiscale degli ETF non deve essere vista come un ostacolo: in particolare, l’approccio passivo all’investimento punta all’ottenimento di rendimenti positivi di lungo termine e le eventuali minusvalenze – di importo non eccessivo – dovrebbero generarsi soltanto in fase di ribilanciamento del portafoglio.

3. Integrazione delle serie storiche degli ETF con gli indici

«Great things are done by a series of small things brought together».

Vincent van Gogh

Quando si analizzano le performance passate dei portafogli pigri, sarebbe importante effettuare i backtest di strumenti finanziari dalle serie storiche molto lunghe.

Purtroppo, gli ETF sono prodotti finanziari relativamente recenti e, soprattutto in Italia, hanno raggiunto la notorietà soltanto nel primo decennio di questo secolo. Di conseguenza, la maggior parte di essi non dispone di serie storiche lunghe a sufficienza.

Per ovviare a questo problema, per le date antecedenti a quelle di lancio di ciascun ETF sfrutteremo i rendimenti di indici molto simili a quelli che gli stessi ETF hanno lo scopo di replicare.

È una soluzione di comodo, largamente utilizzata da numerosi servizi e siti finanziari. In realtà, spesso ne viene fatto un uso improprio, dal momento che gli indici non dovrebbero essere impiegati per prolungare le serie storiche di fondi a gestione attiva: l’andamento del mercato potrebbe essere stato anche molto diverso da quello di un fondo composto da un campione di titoli sovra o sottopesati a discrezione del gestore.

Questo tipo di utilizzo ha molto più senso con i portafogli pigri, perché la differenza tra i valori degli indici e degli ipotetici ETF che avrebbero dovuto replicarli sarebbe stata minima.

Tuttavia, l’uso delle serie storiche pure degli indici altera l’analisi: gli indici non includono le spese correnti, mentre gli ETF sì (per quanto basse). Per eliminare questa distorsione, applicheremo artificiosamente i costi di ciascun ETF anche ai rispettivi indici.

Quello che faremo, cioè, sarà ridurre il rendimento giornaliero di ciascun indice per la quota parte giornaliera della percentuale annuale di spese correnti applicate all’ETF.

Non è una soluzione perfetta, ma è sempre meglio di niente: si tratta di un modo per rendere le simulazioni ancora più realistiche.

Tutti gli indici sono utilizzati in versione Total Return: letteralmente, Total Return significa “rendimento complessivo”, dato che include sia la rivalutazione del capitale che il reinvestimento dei proventi derivanti da dividendi o cedole.

Con l’integrazione delle serie storiche degli ETF e quelle degli indici e con l’applicazione delle spese correnti degli ETF anche agli indici, i backtest dei portafogli pigri – nonché eventuali confronti con altre strategie – saranno più robusti.

L’elenco degli indici impiegati nelle nostre analisi è il seguente:

- Azionari Area Asia/Pacifico (Giappone escluso)

- Azionari Area Euro Large Cap

- Azionari Area Euro Mid Cap

- Azionari Area Euro Settore Immobiliare

- Azionari Europa Large Cap Value

- Azionari Europa Small Cap

- Azionari Giappone Large Cap

- Azionari Internazionali Large Cap Blend

- Azionari Internazionali Large Cap Value

- Azionari Internazionali Small/Mid Cap

- Azionari Paesi Emergenti

- Azionari Svizzera

- Azionari UK Large Cap

- Azionari USA – Wilshire 5000

- Azionari USA Small Cap – Wilshire US Small Cap

- Azionari USA Small Cap Value – Wilshire US Small Cap Value

- Azionari USA Large Cap – Wilshire US Large Cap

- Azionari USA Large Cap Value – Wilshire US Large Cap Value

- Azionari USA Settore Immobiliare – Wilshire US REIT

- Monetari Breve Termine

- Obbligazionari Corporate EUR

- Obbligazionari Globali

- Obbligazionari Globali EUR Hedged

- Obbligazionari Governativi Breve Termine EUR

- Obbligazionari Governativi EUR

- Obbligazionari High Yield EUR

- Obbligazionari Inflation-Linked EUR

- Obbligazionari Paesi emergenti EUR

- Obbligazionari USA Corporate – ICE BofA US Corporate Index

- Obbligazionari USA Diversificati Breve Termine

- Obbligazionari USA High Yield – ICE BofA US High Yield Index

- S&P 500

- S&P US Preferred Stocks

4. Il rischio di cambio

«The first panacea for a mismanaged nation is inflation of the currency; the second is war. Both bring a temporary prosperity; both bring a permanent ruin. But both are the refuge of political and economic opportunists».

Ernest Hemingway

Come è noto, le valute più importanti e più utilizzate al mondo sono il dollaro (USD) e l’euro (EUR). Sono anche le più scambiate in assoluto.

Esistono però anche altre valute di grande rilevanza internazionale: lo yen giapponese (JPY), la sterlina inglese (GBP), il franco svizzero (CHF), il dollaro australiano (AUD) e canadese (CAD), il renminbi cinese (CNH), la corona svedese (SEK) e così via.

La realizzazione di backtest che non tengano conto delle differenze valutarie è molto comune: in fin dei conti, le serie storiche dei rendimenti sono una sequenza di numeri puri ed è facile dimenticarsi che quei rendimenti sono, in realtà, l’espressione di un incremento o un decremento di un prezzo espresso in una specifica valuta.

Se questa valuta non è quella utilizzata dall’investitore, c’è il rischio di perdita del potere di acquisto della valuta locale: in altre parole, siamo in presenza del rischio di cambio.

Un esempio aiuterà a capire meglio l’impatto che il rischio di cambio può avere sul rendimento di un investimento.

Ipotizziamo di comprare 10 quote di un ETF composto da titoli azionari statunitensi, al prezzo di 100 USD dollari ciascuna. L’ETF è quotato in USD e la spesa totale per questo investimento (ignoriamo per semplicità le commissioni di transazione) è pari a 1.000 USD. Supponiamo che il tasso di cambio EUR/USD sia pari a 1. Il controvalore in euro sarà, ovviamente, pari a 1.000 EUR.

Dopo un certo periodo di tempo vendiamo le nostre 10 quote. Ipotizziamo che il valore di ciascuna quota sia rimasto invariato a 100 USD, mentre il tasso di cambio EUR/USD, invece, si sia deteriorato a sfavore del dollaro, essendo adesso pari a 0,909 (1 USD = 0,909 EUR ovvero 1 EUR = 1,10 USD).

Il flusso di cassa originato dalla vendita delle quote sarà quindi pari a 1.000 USD = 909 EUR. Sebbene il rendimento puro del fondo sia stato dello 0% (il prezzo di ciascuna quota è rimasto invariato), abbiamo subito una perdita del 9,09%.

Lo stesso ETF quotato in euro avrebbe prodotto lo stesso risultato. L’unica differenza sarebbe stata nel suo prezzo, già convertito in euro: al momento della vendita, avremmo ricavato gli stessi 909 euro, generati da 10 quote del valore di 90,9 euro ciascuna.

Ovviamente, il tasso di cambio EUR/USD poteva modificarsi a nostro favore: se avessimo avuto fortuna e il tasso di cambio fosse salito a 1,10, al momento della vendita delle quote dell’ETF avremmo incassato 1.100 euro (1 EUR = 0,909 USD → 1 USD = 1,10 EUR), con un rendimento positivo del 10%.

Il rischio di cambio, se presente, aumenta la rischiosità di un investimento. Nel nostro esempio, e in generale in tutti gli investimenti finanziari in cui è presente, il rischio di cambio si aggiunge al rischio di mercato.

Se l’orizzonte temporale dell’investimento è di lungo termine, un’opinione molto diffusa è che non ci si debba preoccupare troppo del rischio di cambio tra dollaro ed euro: il cambio tenderebbe sempre a tornare verso un ipotetico valore medio.

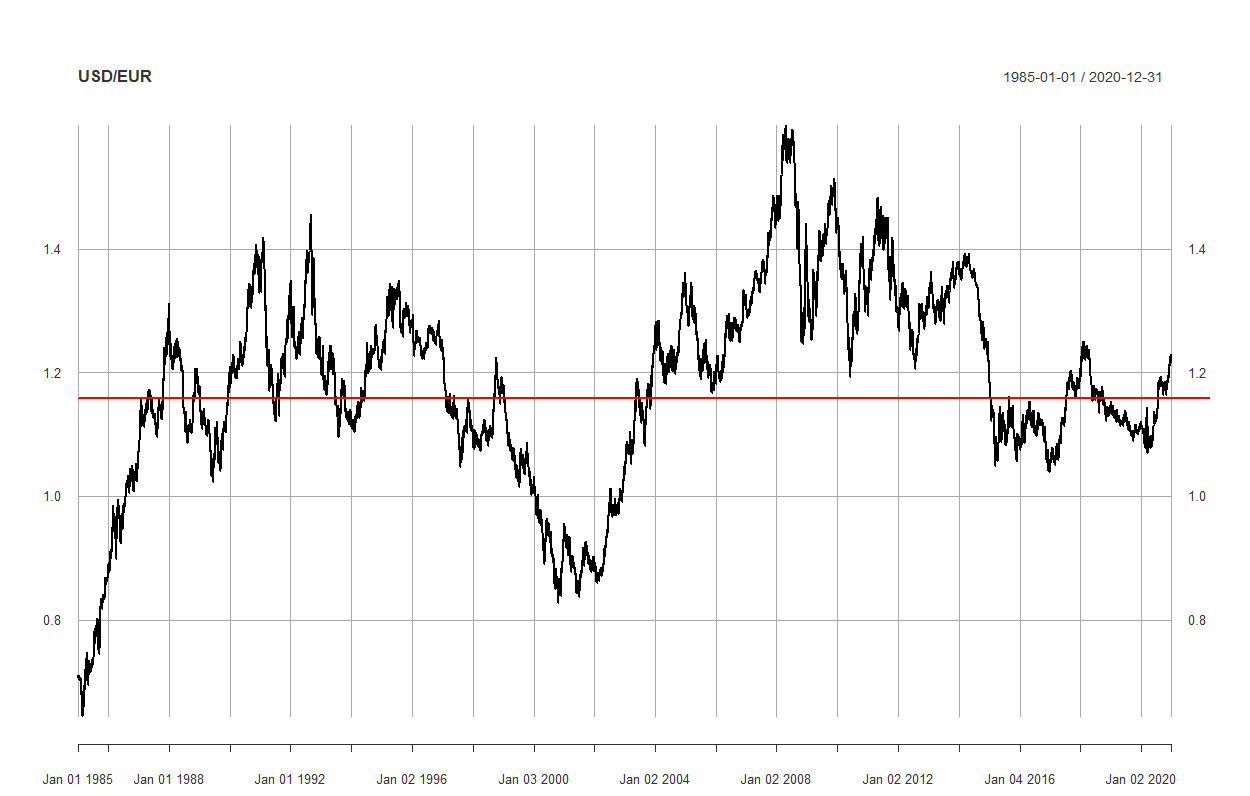

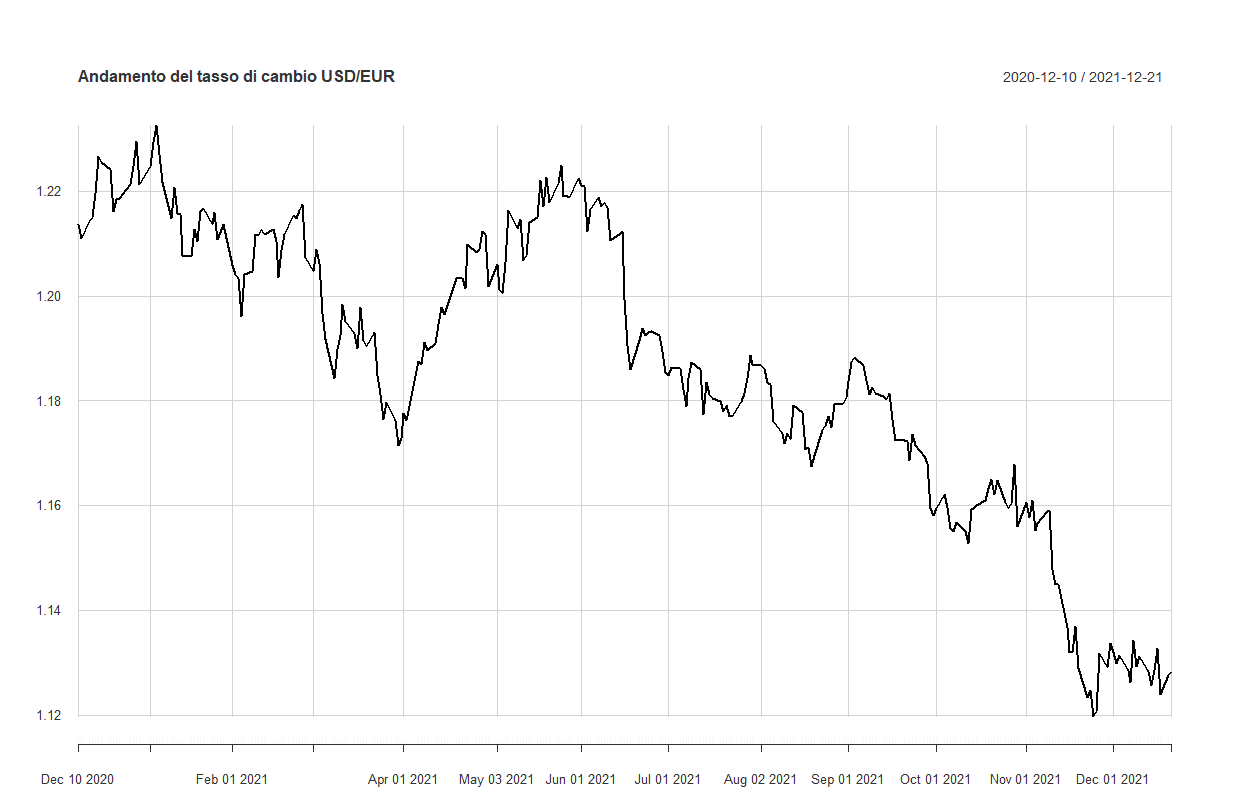

Premesso che non esistono conferme scientifiche di questa affermazione, proviamo a verificarne la validità graficamente, analizzando l’andamento del tasso di cambio USD/EUR dal 1° gennaio 1985 al 31 dicembre 2020:

La media si colloca intorno a 1,18 (1 euro = 1,18 dollari) ed è rappresentata dalla linea orizzontale rossa. Effettivamente, si può vedere come questo valore sia stato incrociato più volte, verso l’alto e verso il basso.

Il problema è che negli anni il tasso di cambio è oscillato molto, con il minimo raggiunto nel febbraio 1985 (0,6444) e il massimo ad aprile 2008 (1,5990). La volatilità delle oscillazioni (deviazione standard annualizzata) è stata pari a 0,5490: un valore elevato (0,1585 è la volatilità non annualizzata).

Sono fluttuazioni importanti: nell’esempio fatto in precedenza, se le 10 quote dell’ETF a 100 dollari ciascuna fossero state acquistate il 25 ottobre 2000, il loro controvalore per un investitore dell’area euro sarebbe stato pari a 1.209,48 euro (il valore del tasso di cambio USD/EUR di quel giorno era pari a 0,8268).

Ipotizzando la vendita delle stesse 10 quote il 22 aprile 2008 (per assurdo, supponiamo che il prezzo di ogni quota fosse ancora esattamente 100 dollari), il controvalore dei 1.000 dollari sarebbe stato stavolta pari a soli 625,39 euro.

L’investimento si sarebbe chiuso con una perdita del 48,29%, da addebitarsi interamente al rischio di cambio.

L’esempio appena fatto rappresenta un caso estremo. Tuttavia, pensare di sterilizzare il rischio di cambio semplicemente assumendo che al momento dell’acquisto esso sia più o meno uguale a quello della vendita – che potrebbe potenzialmente avvenire a molti anni o addirittura decenni di distanza – è una palese forzatura.

Se le cose non andassero nella direzione giusta, il rischio di cambio potrebbe costare molto caro.

Vediamo quante volte, nell’arco di 5, 10, 15, 20, 25 e 30 anni, il cambio USD/EUR è stato favorevole o sfavorevole all’investitore tra il 1985 e la fine del 2020.

La tabella seguente ci fornisce le risposte cercate:

| Casi favorevoli e sfavorevoli all'investitore in euro | ||||||

|---|---|---|---|---|---|---|

| Differenza tra il tasso di cambio USD/EUR di fine e inizio investimento | ||||||

| N | 5 anni | 10 anni | 15 anni | 20 anni | 25 anni | 30 anni |

| N | 8,057 | 6,797 | 5,537 | 4,277 | 3,017 | 1,757 |

| Casi favorevoli | 4,003 | 3,494 | 1,790 | 930 | 1,384 | 742 |

| % | 49.68% | 51.41% | 32.33% | 21.74% | 45.87% | 42.23% |

| Casi sfavorevoli | 4,054 | 3,303 | 3,747 | 3,347 | 1,633 | 1,015 |

| % | 50.32% | 48.59% | 67.67% | 78.26% | 54.13% | 57.77% |

Indipendentemente dalla lunghezza dell’investimento, negli ultimi 35 anni il cambio è stato favorevole non più del 50% delle volte.

Il Forex è il mercato più grande e, forse, più efficiente del mondo: all’interno del Forex, la coppia di valute euro/dollaro è quella più scambiata in assoluto. I risultati riportati nella tabella non ci devono perciò sorprendere (possiamo associare al caso le basse percentuali di casi favorevoli nei periodi dai 15 anni in su).

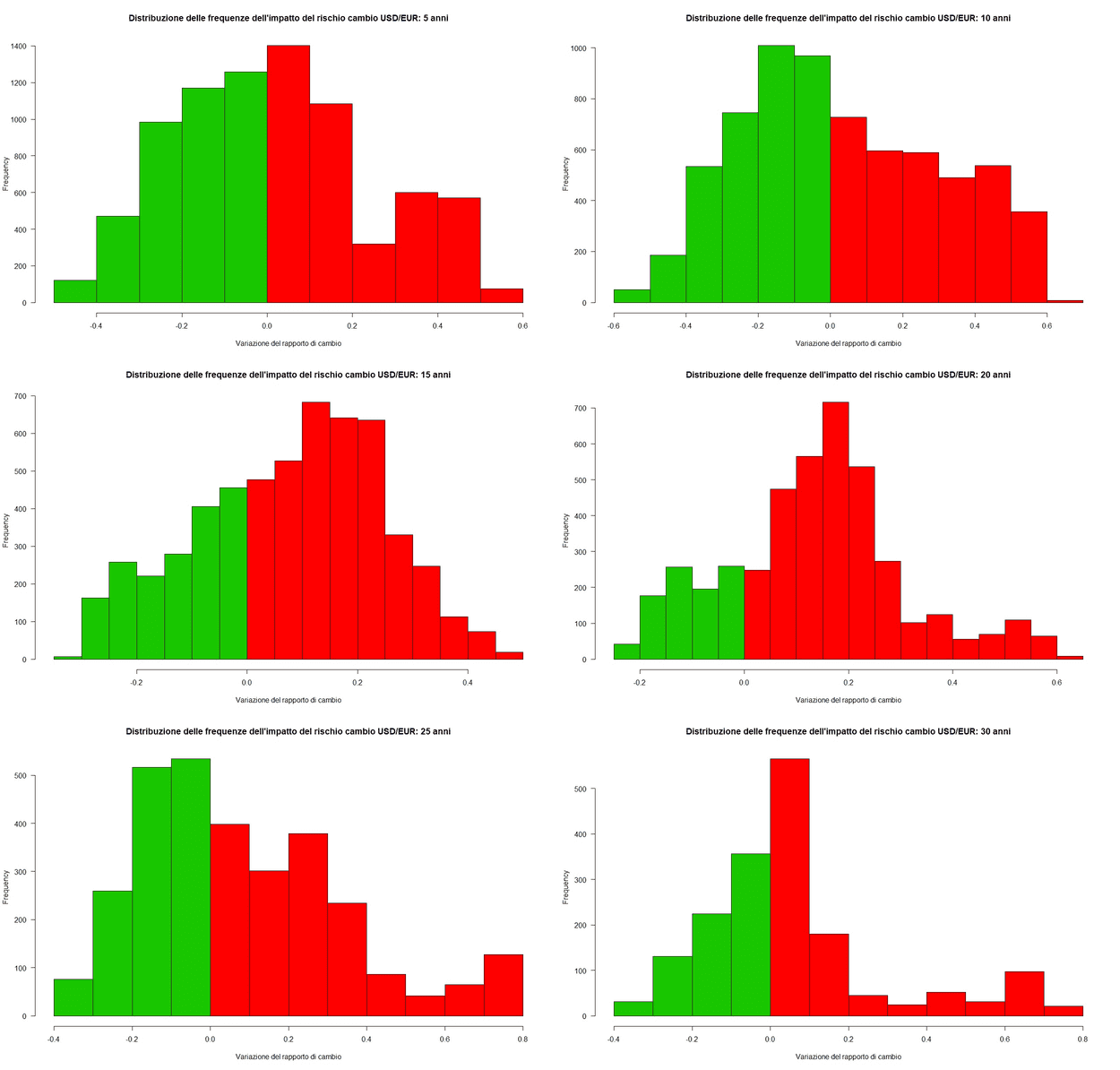

Nel grafico seguente viene visualizzata la distribuzione delle frequenze delle variazioni del tasso di cambio in base alla durata dell’investimento:

Gli istogrammi rossi rappresentano le densità di frequenza del cambio sfavorevole all’investitore: più l’istogramma è a destra, maggiore è stato l’impatto negativo.

Gli istogrammi verdi sono invece quelli relativi alle densità di frequenza del cambio favorevole all’investitore: più l’istogramma è a sinistra, maggiore è stato l’impatto positivo.

Anche se, per pura coincidenza, il tasso di cambio fosse lo stesso al momento di inizio e di fine investimento, c’è un’altra importante misura statistica – quasi sempre ignorata nel contesto di questa analisi – che verrebbe influenzata pesantemente: la volatilità.

Durante la vita dell’investimento, infatti, il tasso di cambio ha un impatto sui rendimenti del sottostante, amplificandoli o diminuendoli, e la volatilità aumenta di conseguenza.

Nei capitoli 13.3 e 14 questo fenomeno sarà approfondito con l’ausilio di numerosi grafici.

Il tasso di cambio tra due valute dipende da molti fattori macroeconomici che caratterizzano gli Stati in cui circolano tali valute: tra i più importanti troviamo il differenziale tra i tassi di inflazione, quello tra i tassi di interesse, i deficit di bilancio, il debito pubblico, la bilancia dei pagamenti, l’andamento economico e così via.

La prevedibilità dei tassi di cambio è oggetto di studio da molti decenni. Nel seguito di questo capitolo analizzeremo alcune teorie che definiremo “Naif”, in quanto abbastanza note tra gli investitori ma che non si basano su rigorosi studi o sulla pubblicazione di articoli scientifici. Daremo poi un’occhiata agli orientamenti più diffusi tra quelli che – in materia di prevedibilità dei tassi di cambio – circolano nella letteratura accademica e scientifica.

1° TEORIA NAIF → Se il dollaro si svaluta nei confronti dell’euro, la borsa americana cresce di più

Una delle teorie utilizzate per giustificare l’utilizzo di titoli in dollari (o di altre valute diverse dall’euro) nei portafogli finanziari degli investitori dell’area euro sostiene che se il dollaro si svaluta nei confronti dell’euro, le aziende americane ne beneficiano perché – sfruttando la debolezza relativa del dollaro – possono aumentare le loro esportazioni.

Le maggiori esportazioni implicano un aumento delle vendite, dei ricavi e quindi dei profitti aziendali: si verificherebbe allora una crescita del mercato azionario statunitense superiore a quella che ci sarebbe stata se il dollaro fosse stato più forte.

L’investitore dell’area euro, pur essendo sfavorito dalla svalutazione del dollaro, otterrebbe un beneficio in termini di rendimento dei titoli in dollari presenti nel suo portafoglio.

Se questo fosse vero, dovremmo riscontrare una stabile correlazione lineare negativa tra l’andamento dell’USD/EUR e quello del mercato azionario americano.

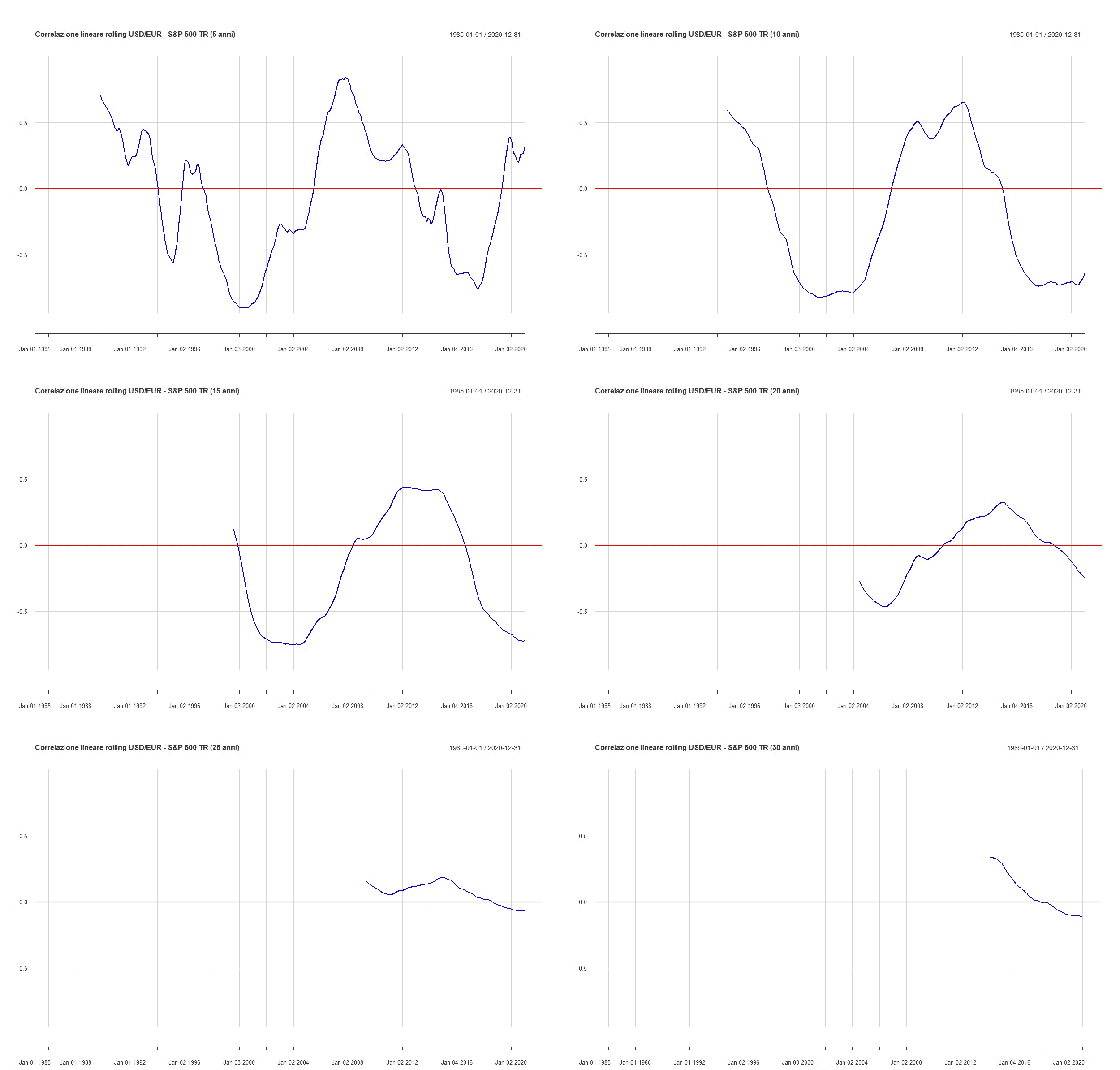

I grafici seguenti mostrano la correlazione lineare rolling a 5, 10, 15, 20, 25 e 30 anni tra l’USD/EUR e l’indice S&P 500 Total Return nel periodo compreso tra gennaio 1985 e dicembre 2020:

La correlazione lineare varia nel tempo: è negativa per una buona parte di esso ma non sempre; soprattutto, lo è sempre di meno con l’aumentare del suo periodo di calcolo.

Molte volte la correlazione lineare è positiva e lo rimane per numerosi anni di fila.

2° TEORIA NAIF → Se il dollaro si svaluta nei confronti dell’euro, basta allungare l’orizzonte temporale d’investimento

Qualcuno ritiene che, nel caso in cui il rapporto di cambio non sia favorevole, si debba aspettare un po’ di tempo in più prima di liquidare l’investimento: nel nostro esempio, siccome il cambio USD/EUR tende a regredire verso la media, prima o poi esso tornerebbe intorno a 1,18.

Questa maggiore attesa potrebbe scontrarsi con l’orizzonte temporale dell’investimento:

- Non è detto che l’investitore si possa permettere di aspettare.

- Non è detto che l’ipotetica regressione verso la media del tasso di cambio si verifichi nei tempi e nei modi auspicati dall’investitore.

Il temporeggiamento come strategia di uscita viene suggerito anche negli investimenti azionari: è vero che il rischio di ottenere un rendimento negativo è tanto più grande quanto più l’orizzonte temporale di investimento è breve, ma basta poter aspettare fino a 3-4 anni in più e, molto probabilmente, il risultato tornerà a essere positivo.

Una certa flessibilità nella lunghezza dell’orizzonte temporale sarebbe cioè un’arma in più, pronta per essere utilizzata quando le cose non vanno nella direzione giusta.

Se per i mercati azionari questa strategia è plausibile, quando di mezzo ci sono i tassi di cambi la questione rischia di prendere una brutta piega: i tassi di cambio non hanno una tendenza crescente nel lungo periodo come i mercati azionari e non è assolutamente detto che una maggiore attesa favorisca il ritorno del segno più nel rendimento di un investimento.

3° TEORIA NAIF → La diversificazione valutaria è un fattore positivo

Un’altra giustificazione all’assunzione del rischio di cambio è quella della maggior diversificazione del portafoglio, accentuata dalla presenza di altre valute: l’affermazione è corretta in linea teorica, ma la diversificazione valutaria aumenta o diminuisce il rischio complessivo dell’investimento?

Dai grafici e dalla tabella precedente, sembra proprio che l’investitore si assuma un rischio maggiore: forse si parla con troppa nonchalance di “effetto benefico della diversificazione valutaria”.

Ci sono troppe domande alle quali questa teoria non fornisce risposte:

- Basta un’altra valuta o è meglio avere più di due valute in portafoglio?

- Va bene qualsiasi valuta o è un discorso valido solo per le valute forti?

- L’impatto è positivo nel breve o nel medio/lungo termine?

- Come si dimostra che la diversificazione valutaria abbia effetti benefici in termini di rendimento e di volatilità dell’investimento superiori a quelli negativi generati da tassi di cambio che vanno nella direzione sfavorevole all’investitore?

- Qual è la giusta percentuale di portafoglio che dovrebbe essere lasciata in balia del rischio di cambio?

Un po’ di diversificazione valutaria forse non guasta ma, se si esagera, gli effetti negativi non tarderanno a manifestarsi.

Nei capitoli 13.3 e 14 approfondiremo l’analisi dell’impatto del rischio di cambio sulle performance dei 40 Lazy portfolios che saranno studiati.

Letteratura sulla stima dei tassi di cambio

Esistono numerosissimi articoli accademici e scientifici che trattano la stima dei tassi di cambio: le opinioni sono, ancora oggi, contrastanti.

Uno dei più importanti contributi in materia è stato l’articolo del 1982 di Meese e Rogoff: Empirical exchange rate models of the seventies: Do they fit out of sample?

Gli autori sostengono che sia impossibile prevedere l’andamento dei tassi di cambio: il modello random walk non produrrebbe risultati peggiori di quelli generati dalle stime ottenute da modelli di serie storiche univariate, modelli autoregressivi vettoriali o modelli strutturali costruiti su tre importanti tassi di cambio (dollaro/marco tedesco, dollaro/sterlina inglese e dollaro/yen).

Sulla stessa linea di Meese e Rogoff si sono schierati molti altri studiosi, tra i quali ricordiamo Kilian e Taylor, Rossi, Rashid, Moosa e Burns, Marçal e Hadad Junior.

È abbastanza numerosa anche la schiera di coloro che la pensano in maniera diversa: tra questi, Canova, Engel, Mark e West, Lam, Fung e Yu.

Ritenere che i tassi di cambio non siano casuali (generati cioè da un modello random walk) non significa affatto che siano facilmente prevedibili: i modelli che secondo alcuni autori riescono a ottenere risultati migliori del random walk sono molto complicati e funzionano soltanto su alcune coppie di valute: siamo molto lontani dall’aver trovato una risposta universale e gli stessi promotori suggeriscono di utilizzare le previsioni dei tassi di cambio generate dai modelli studiati con cautela.

In conclusione, non è detto che assumersi un certo grado di rischio di cambio negli investimenti finanziari sia per forza da evitare ma, se si vogliono evitare spiacevoli sorprese, il rischio di cambio è un fattore da prendere in considerazione, adottando le giuste contromisure.

L’investitore dell’area euro che decide di crearsi un portafoglio multi-valuta dovrebbe esserne consapevole e pronto a subirne le conseguenze se le cose non dovessero andare nel verso giusto.

5. Elenco dei principali Lazy portfolio (in USD e in EUR) e degli ETF che li costituiscono

«Lists today are a way of trying to get through the day, because we are losing a sense of time».

David Viscott

Il numero di portafogli pigri che si possono costruire è illimitato: gli ETF sono tantissimi e di uno stesso portafoglio si possono creare molte varianti anche semplicemente modificando i pesi degli ETF stessi.

Il numero di ETF che compongono un Lazy portfolio è variabile: si va generalmente dal singolo ETF ai 12 ETF.

Nella tabella seguente saranno elencati i Lazy portfolios che analizzeremo: il loro studio ci servirà a capire le caratteristiche e le performance di ciascuno di essi.

Di questi Lazy portfolios, forniremo i pesi ottimali su base mensile (i pesi verranno generati da alcuni modelli di ottimizzazione di cui parleremo nei capitoli successivi).

I pesi ottimali più recenti possono essere consultati al seguente link (per avere accesso è necessario sottoscrivere un abbonamento PRO): Lazy portfolios modello.

I Lazy portfolios sono nati negli Stati Uniti e la loro composizione originaria è pensata per l’investitore americano: la valuta predominante è il dollaro e l’area geografica di riferimento della maggioranza degli ETF, sia azionari che obbligazionari, è quella statunitense.

Purtroppo, la loro composizione non è ideale per un investitore appartenente a un’area geografica dove circola una valuta diversa dal dollaro.

Gli ETF che costituiscono questi Lazy portfolios, inoltre, sono tutti non armonizzati. Gli ETF non armonizzati sono quelli non conformi alle regolamentazioni dell’Unione Europea (UCITS) e sono caratterizzati da un regime fiscale sfavorevole.

Per ovviare a questi inconvenienti, analizzeremo sia la variante originaria di ciascun portafoglio, sia quella adattata a un investitore dell’eurozona. Questa seconda variante sarà denominata in euro e, laddove possibile, il mercato statunitense sarà sostituito con quello dell’eurozona o, per sfruttare una maggiore diversificazione, dal mercato europeo o globale.

Ecco la lista dei Lazy portfolio che saranno oggetto del nostro studio:

| Asset allocation dei Lazy portfolios1 | ||||||

|---|---|---|---|---|---|---|

| Composizione dei Lazy portfolios e nome degli ETF che li compongono (USD e EUR) | ||||||

| Asset allocation | ETF e Indici replicati | |||||

| Azioni | Bond | Comm. | Asset Class | ETF (USD) | ETF (EUR) | Peso |

| World Bond: 1 ETF | ||||||

| 0% | 100% | 0% | U.S., Intermediate-Term | iShares 7-10 Year Treasury Bond (IEF) | Xtrackers II Eurozone Gov. Bond 7-10 1C EUR (X710) | 100% |

| World Stocks: 1 ETF | ||||||

| 100% | 0% | 0% | Developed Markets, Large Cap | Vanguard Total World Stock (VT) | Lyxor MSCI All Country World UCITS ETF Acc EUR (ACWI) | 100% |

| Two funds 10/90: 2 ETF | ||||||

| 10% | 90% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 10% |

| 10% | 90% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 90% |

| Two funds 20/80: 2 ETF | ||||||

| 20% | 80% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 20% |

| 20% | 80% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 80% |

| Two funds 30/70: 2 ETF | ||||||

| 30% | 70% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 30% |

| 30% | 70% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 70% |

| Two funds 40/60: 2 ETF | ||||||

| 40% | 60% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 40% |

| 40% | 60% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 60% |

| Two funds 50/50: 2 ETF | ||||||

| 50% | 50% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 50% |

| 50% | 50% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 50% |

| Two funds 60/40: 2 ETF | ||||||

| 60% | 40% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 60% |

| 60% | 40% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 40% |

| Two funds 70/30: 2 ETF | ||||||

| 70% | 30% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 70% |

| 70% | 30% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 30% |

| Two funds 80/20: 2 ETF | ||||||

| 80% | 20% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 80% |

| 80% | 20% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 20% |

| Two funds 90/10: 2 ETF | ||||||

| 90% | 10% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 90% |

| 90% | 10% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 10% |

| Warren Buffett: 2 ETF | ||||||

| 90% | 10% | 0% | U.S. Large Cap | Vanguard Large-Cap (VV) | iShares MSCI EMU Large Cap UCITS ETF (EMUL) | 90% |

| 90% | 10% | 0% | U.S., Short Term | iShares 1-3 Year Treasury Bond (SHY) | Lyxor Euro Government Bond 1-3Y DR UCITS ETF Acc (EM13) | 10% |

| Simple Path to Wealth: 2 ETF | ||||||

| 75% | 25% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 75% |

| 75% | 25% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 25% |

| Couch Potato: 2 ETF | ||||||

| 50% | 50% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 50% |

| 50% | 50% | 0% | U.S., All-Term | iShares TIPS Bond (TIP) | Lyxor Euro Gov. Inflation Linked Bond DR UCITS ETF Acc (EMI) | 50% |

| Three Funds Bogleheads: 3 ETF | ||||||

| 80% | 20% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 50% |

| 80% | 20% | 0% | Global ex-US, Large Cap | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 30% |

| 80% | 20% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 20% |

| Second Grader's Starter: 3 ETF | ||||||

| 90% | 10% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 60% |

| 90% | 10% | 0% | Global ex-US, Large Cap | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 30% |

| 90% | 10% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 10% |

| Talmud: 3 ETF | ||||||

| 67% | 33% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 34% |

| 67% | 33% | 0% | Real Estate, U.S. | Vanguard Real Estate (VNQ) | Xtrackers FTSE EPRA/NAREIT Dev. Europe Real Estate 1C (XDER) | 33% |

| 67% | 33% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 33% |

| Margaritaville: 3 ETF | ||||||

| 67% | 33% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 34% |

| 67% | 33% | 0% | Real Estate, U.S. | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 33% |

| 67% | 33% | 0% | U.S., All-Term | iShares TIPS Bond (TIP) | Lyxor Euro Gov. Inflation Linked Bond DR UCITS ETF Acc (EMI) | 33% |

| Andrew Tobias: 3 ETF | ||||||

| 67% | 33% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 34% |

| 67% | 33% | 0% | EAFE, Large Cap | iShares MSCI EAFE (EFA) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 33% |

| 67% | 33% | 0% | U.S., Short Term | iShares 1-3 Year Treasury Bond (SHY) | Lyxor Euro Government Bond 1-3Y DR UCITS ETF Acc (EM13) | 33% |

| Gyroscopic Investing Desert: 3 ETF | ||||||

| 30% | 60% | 10% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 30% |

| 30% | 60% | 10% | U.S., Intermediate-Term | iShares 3-7 Year Treasury Bond (IEI) | Lyxor Euro Government Bond 5-7Y DR UCITS ETF Acc (EM57) | 60% |

| 30% | 60% | 10% | Gold | SPDR Gold Trust (GLD) | Xtrackers Physical Gold EUR Hedged ETC (XAD1) | 10% |

| Permanent: 4 ETF | ||||||

| 25% | 50% | 25% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 25% |

| 25% | 50% | 25% | U.S., Ultra Short Term | SPDR Blmbg Barclays 1-3 Mth T-Bill (BIL) | Amundi ETF Govies 0-6 Mts EuroMTS Inv. Gr. DR EUR (C3M) | 25% |

| 25% | 50% | 25% | U.S., Long-Term | iShares 20+ Year Treasury Bond (TLT) | Xtrackers Eurozone Government Bond 15+ UCITS ETF 1C (X15E) | 25% |

| 25% | 50% | 25% | Gold | SPDR Gold Trust (GLD) | Xtrackers Physical Gold EUR Hedged ETC (XAD1) | 25% |

| Core Four: 4 ETF | ||||||

| 80% | 20% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 48% |

| 80% | 20% | 0% | Global ex-US, Large Cap | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 24% |

| 80% | 20% | 0% | Real Estate, U.S. | Vanguard Real Estate (VNQ) | Xtrackers FTSE EPRA/NAREIT Dev. Europe Real Estate 1C (XDER) | 8% |

| 80% | 20% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 20% |

| Bogleheads Four Funds: 4 ETF | ||||||

| 80% | 20% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 50% |

| 80% | 20% | 0% | Global ex-US, Large Cap | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 30% |

| 80% | 20% | 0% | U.S., All-Term | iShares TIPS Bond (TIP) | Lyxor Euro Gov. Inflation Linked Bond DR UCITS ETF Acc (EMI) | 10% |

| 80% | 20% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 10% |

| No Brainer: 4 ETF | ||||||

| 75% | 25% | 0% | U.S., Small Cap | iShares Core S&P Small-Cap (IJR) | iShares MSCI EMU Small Cap UCITS ETF Acc (CSEMUS) | 25% |

| 75% | 25% | 0% | Global ex-US, Large Cap | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 25% |

| 75% | 25% | 0% | U.S., Large Cap | Vanguard Large-Cap (VV) | iShares MSCI EMU Large Cap UCITS ETF (EMUL) | 25% |

| 75% | 25% | 0% | U.S., Short Term | iShares 1-3 Year Treasury Bond (SHY) | Lyxor Euro Government Bond 1-3Y DR UCITS ETF Acc (EM13) | 25% |

| Larry: 4 ETF | ||||||

| 30% | 70% | 0% | U.S., Small Cap Value | iShares S&P Small-Cap 600 Value (IJS) | iShares MSCI EMU Small Cap UCITS ETF Acc (CSEMUS) | 15% |

| 30% | 70% | 0% | Developed Markets, Small Cap, Value | WisdomTree International SmallCp Div (DLS) | SPDR MSCI World Small Cap UCITS ETF (ZPRS) | 8% |

| 30% | 70% | 0% | Emerging Markets, Large Cap | iShares MSCI Emerging Markets (EEM) | Lyxor MSCI Emerging Markets UCITS ETF Acc EUR (EMKT) | 8% |

| 30% | 70% | 0% | U.S., Intermediate-Term | iShares 3-7 Year Treasury Bond (IEI) | Lyxor Euro Government Bond 5-7Y DR UCITS ETF Acc (EM57) | 70% |

| Golden Butterfly: 5 ETF | ||||||

| 40% | 40% | 20% | U.S., Small Cap Value | iShares S&P Small-Cap 600 Value (IJS) | iShares MSCI EMU Small Cap UCITS ETF Acc (CSEMUS) | 20% |

| 40% | 40% | 20% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 20% |

| 40% | 40% | 20% | U.S., Short Term | iShares 1-3 Year Treasury Bond (SHY) | Lyxor Euro Government Bond 1-3Y DR UCITS ETF Acc (EM13) | 20% |

| 40% | 40% | 20% | U.S., Long-Term | iShares 20+ Year Treasury Bond (TLT) | Xtrackers Eurozone Government Bond 15+ UCITS ETF 1C (X15E) | 20% |

| 40% | 40% | 20% | Gold | SPDR Gold Trust (GLD) | Xtrackers Physical Gold EUR Hedged ETC (XAD1) | 20% |

| All Weather: 5 ETF | ||||||

| 30% | 55% | 15% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 30% |

| 30% | 55% | 15% | U.S., Long-Term | iShares 20+ Year Treasury Bond (TLT) | Xtrackers Eurozone Government Bond 15+ UCITS ETF 1C (X15E) | 40% |

| 30% | 55% | 15% | U.S., Intermediate-Term | iShares 3-7 Year Treasury Bond (IEI) | Lyxor Euro Government Bond 5-7Y DR UCITS ETF Acc (EM57) | 15% |

| 30% | 55% | 15% | Gold | SPDR Gold Trust (GLD) | Xtrackers Physical Gold EUR Hedged ETC (XAD1) | 8% |

| 30% | 55% | 15% | Broad Diversified | iShares S&P GSCI Commodity Indexed Trust (GSG) | Lyxor Comm. Thomson Reuters/CoreComm. CRB TR Acc (CRB) | 8% |

| Ivy: 5 ETF | ||||||

| 60% | 20% | 20% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 20% |

| 60% | 20% | 20% | Global ex-US, Large Cap | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 20% |

| 60% | 20% | 20% | Real Estate, U.S. | Vanguard Real Estate (VNQ) | Xtrackers FTSE EPRA/NAREIT Dev. Europe Real Estate 1C (XDER) | 20% |

| 60% | 20% | 20% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 20% |

| 60% | 20% | 20% | Broad Diversified | iShares S&P GSCI Commodity Indexed Trust (GSG) | Lyxor Comm. Thomson Reuters/CoreComm. CRB TR Acc (CRB) | 20% |

| Dynamic 60/40 Income: 5 ETF | ||||||

| 60% | 40% | 0% | Preferred Stock, U.S. | iShares Preferred and Income Securities ETF (PFF) | Invesco Preferred Shares UCITS ETF A (PRAC) | 20% |

| 60% | 40% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 20% |

| 60% | 40% | 0% | Real Estate, U.S. | Vanguard Real Estate (VNQ) | Xtrackers FTSE EPRA/NAREIT Dev. Europe Real Estate 1C (XDER) | 20% |

| 60% | 40% | 0% | U.S., Short Term | iShares 1-3 Year Treasury Bond (SHY) | Lyxor Euro Government Bond 1-3Y DR UCITS ETF Acc (EM13) | 20% |

| 60% | 40% | 0% | U.S., Intermediate-Term | iShares iBoxx $ High Yield Corporate Bond (HYG) | PIMCO Euro Short-Term High Yield Corp. Bond Index Acc (EUHA) | 20% |

| Dynamic 40/60 Income: 5 ETF | ||||||

| 40% | 60% | 0% | Preferred Stock, U.S. | iShares Preferred and Income Securities ETF (PFF) | Invesco Preferred Shares UCITS ETF A (PRAC) | 20% |

| 40% | 60% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 20% |

| 40% | 60% | 0% | Emerging Markets, All-Term | iShares JP Morgan USD Em Mkts Bd (EMB) | Em. Mkts. USD Gov. and Gov.-Rel. Bond Select 1C EUR H (XEMB) | 20% |

| 40% | 60% | 0% | U.S., Short Term | iShares 1-3 Year Treasury Bond (SHY) | Lyxor Euro Government Bond 1-3Y DR UCITS ETF Acc (EM13) | 20% |

| 40% | 60% | 0% | U.S., Intermediate-Term | iShares iBoxx $ High Yield Corporate Bond (HYG) | PIMCO Euro Short-Term High Yield Corp. Bond Index Acc (EUHA) | 20% |

| Five Asset: 6 ETF | ||||||

| 60% | 20% | 20% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 20% |

| 60% | 20% | 20% | Global ex-US, Large Cap | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 20% |

| 60% | 20% | 20% | Real Estate, U.S. | Vanguard Real Estate (VNQ) | Xtrackers FTSE EPRA/NAREIT Dev. Europe Real Estate 1C (XDER) | 20% |

| 60% | 20% | 20% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 14% |

| 60% | 20% | 20% | Developed Markets, All-Term | Vanguard Total International Bond (BNDX) | Amundi ETF Barclays Global Aggregate 500m DR (GAGG) | 6% |

| 60% | 20% | 20% | Broad Diversified | Invesco DB Commodity Tracking (DBC) | Lyxor Comm. Thomson Reuters/CoreComm. CRB TR Acc (CRB) | 20% |

| David Swensen Lazy Portfolio: 6 ETF | ||||||

| 70% | 30% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) | 30% |

| 70% | 30% | 0% | Real Estate, U.S. | Vanguard Real Estate (VNQ) | Xtrackers FTSE EPRA/NAREIT Dev. Europe Real Estate 1C (XDER) | 20% |

| 70% | 30% | 0% | Global ex-US, Large Cap | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 15% |

| 70% | 30% | 0% | Emerging Markets, Large Cap | iShares MSCI Emerging Markets (EEM) | Lyxor MSCI Emerging Markets UCITS ETF Acc EUR (EMKT) | 5% |

| 70% | 30% | 0% | U.S., Intermediate-Term | iShares 3-7 Year Treasury Bond (IEI) | Lyxor Euro Government Bond 5-7Y DR UCITS ETF Acc (EM57) | 15% |

| 70% | 30% | 0% | U.S., All-Term | iShares TIPS Bond (TIP) | Lyxor Euro Gov. Inflation Linked Bond DR UCITS ETF Acc (EMI) | 15% |

| Coffee House: 7 ETF | ||||||

| 60% | 40% | 0% | U.S., Small Cap | iShares Core S&P Small-Cap (IJR) | iShares MSCI EMU Small Cap UCITS ETF Acc (CSEMUS) | 10% |

| 60% | 40% | 0% | U.S., Small Cap Value | iShares S&P Small-Cap 600 Value (IJS) | iShares MSCI EMU Small Cap UCITS ETF Acc (CSEMUS) | 10% |

| 60% | 40% | 0% | U.S., Large Cap Value | Vanguard Value (VTV) | Xtrackers MSCI Europe Value Factor UCITS ETF 1C (D5BL) | 10% |

| 60% | 40% | 0% | Global ex-US, Large Cap | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 10% |

| 60% | 40% | 0% | Real Estate, U.S. | Vanguard Real Estate (VNQ) | Xtrackers FTSE EPRA/NAREIT Dev. Europe Real Estate 1C (XDER) | 10% |

| 60% | 40% | 0% | U.S., Large Cap | Vanguard Large-Cap (VV) | iShares MSCI EMU Large Cap UCITS ETF (EMUL) | 10% |

| 60% | 40% | 0% | U.S., All-Term | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggr. Bond Enh. Yield EUR Acc (EYLD) | 40% |

| Rob Arnott: 8 ETF | ||||||

| 30% | 60% | 10% | Global ex-US, Large Cap | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 10% |

| 30% | 60% | 10% | Real Estate, U.S. | Vanguard Real Estate (VNQ) | Xtrackers FTSE EPRA/NAREIT Dev. Europe Real Estate 1C (XDER) | 10% |

| 30% | 60% | 10% | U.S., Large Cap | Vanguard Large-Cap (VV) | iShares MSCI EMU Large Cap UCITS ETF (EMUL) | 10% |

| 30% | 60% | 10% | Developed Markets, All-Term | Vanguard Total International Bond (BNDX) | Amundi ETF Barclays Global Aggregate 500m DR (GAGG) | 20% |

| 30% | 60% | 10% | U.S., All-Term | iShares Investment Grade Corporate Bond (LQD) | Xtrackers EUR Corporate Bond UCITS ETF 1C (XBLC) | 20% |

| 30% | 60% | 10% | U.S., Long-Term | iShares 20+ Year Treasury Bond (TLT) | Xtrackers Eurozone Government Bond 15+ UCITS ETF 1C (X15E) | 10% |

| 30% | 60% | 10% | U.S., All-Term | iShares TIPS Bond (TIP) | Lyxor Euro Gov. Inflation Linked Bond DR UCITS ETF Acc (EMI) | 10% |

| 30% | 60% | 10% | Broad Diversified | Invesco DB Commodity Tracking (DBC) | Lyxor Comm. Thomson Reuters/CoreComm. CRB TR Acc (CRB) | 10% |

| Ultimate Buy and Hold Strategy: 10 ETF | ||||||

| 100% | 0% | 0% | Emerging Markets, Large Cap | iShares MSCI Emerging Markets (EEM) | Lyxor MSCI Emerging Markets UCITS ETF Acc EUR (EMKT) | 10% |

| 100% | 0% | 0% | U.S., Small Cap | iShares Core S&P Small-Cap (IJR) | iShares MSCI EMU Small Cap UCITS ETF Acc (CSEMUS) | 10% |

| 100% | 0% | 0% | U.S., Small Cap Value | iShares S&P Small-Cap 600 Value (IJS) | iShares MSCI EMU Small Cap UCITS ETF Acc (CSEMUS) | 10% |

| 100% | 0% | 0% | Developed Markets, Small Cap, Value | WisdomTree International SmallCp Div (DLS) | SPDR MSCI World Small Cap UCITS ETF (ZPRS) | 10% |

| 100% | 0% | 0% | U.S., Large Cap | SPDR S&P 500 (SPY) | Xtrackers STOXX Europe 600 UCITS ETF 1C (XSX6) | 10% |

| 100% | 0% | 0% | Developed Markets, Large Cap | Vanguard Total World Stock (VT) | Lyxor MSCI All Country World UCITS ETF Acc EUR (ACWI) | 10% |

| 100% | 0% | 0% | U.S., Large Cap | Vanguard Value (VTV) | Xtrackers MSCI Europe Value Factor UCITS ETF 1C (D5BL) | 10% |

| 100% | 0% | 0% | EAFE, Small Cap | iShares MSCI EAFE Small-Cap (SCZ) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 10% |

| 100% | 0% | 0% | EAFE, Large Cap, Value | iShares MSCI EAFE Value (EFV) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 10% |

| 100% | 0% | 0% | Real Estate, U.S. | Vanguard Real Estate (VNQ) | Xtrackers FTSE EPRA/NAREIT Dev. Europe Real Estate 1C (XDER) | 10% |

| Ultimate Buy & Hold: 12 ETF | ||||||

| 60% | 40% | 0% | Developed Markets, Small Cap, Value | WisdomTree International SmallCp Div (DLS) | SPDR MSCI World Small Cap UCITS ETF (ZPRS) | 12% |

| 60% | 40% | 0% | U.S., Small Cap | iShares Core S&P Small-Cap (IJR) | iShares MSCI EMU Small Cap UCITS ETF Acc (CSEMUS) | 6% |

| 60% | 40% | 0% | U.S., Small Cap Value | iShares S&P Small-Cap 600 Value (IJS) | iShares MSCI EMU Small Cap UCITS ETF Acc (CSEMUS) | 6% |

| 60% | 40% | 0% | Emerging Markets, Large Cap | iShares MSCI Emerging Markets (EEM) | Lyxor MSCI Emerging Markets UCITS ETF Acc EUR (EMKT) | 6% |

| 60% | 40% | 0% | U.S., Large Cap, Value | Vanguard Value (VTV) | Xtrackers MSCI Europe Value Factor UCITS ETF 1C (D5BL) | 6% |

| 60% | 40% | 0% | EAFE, Large Cap | Vanguard FTSE Developed Markets (VEA) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 6% |

| 60% | 40% | 0% | EAFE, Large Cap, Value | iShares MSCI EAFE Value (EFV) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) | 6% |

| 60% | 40% | 0% | Real Estate, U.S. | Vanguard Real Estate (VNQ) | Xtrackers FTSE EPRA/NAREIT Dev. Europe Real Estate 1C (XDER) | 6% |

| 60% | 40% | 0% | U.S., Large Cap | Vanguard Large-Cap (VV) | iShares MSCI EMU Large Cap UCITS ETF (EMUL) | 6% |

| 60% | 40% | 0% | U.S., Intermediate-Term | iShares 3-7 Year Treasury Bond (IEI) | Lyxor Euro Government Bond 5-7Y DR UCITS ETF Acc (EM57) | 20% |

| 60% | 40% | 0% | U.S., Short Term | iShares 1-3 Year Treasury Bond (SHY) | Lyxor Euro Government Bond 1-3Y DR UCITS ETF Acc (EM13) | 12% |

| 60% | 40% | 0% | U.S., All-Term | iShares TIPS Bond (TIP) | Lyxor Euro Gov. Inflation Linked Bond DR UCITS ETF Acc (EMI) | 8% |

| Dedalo Three: 3 ETF | ||||||

| 100% | 0% | 0% | All Country World | Vanguard Total World Stock (VT) | MSCI ACWI UCITS ETF Acc (IUSQ) | 30% |

| 100% | 0% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | MSCI USA hedged EUR UCITS A-acc (USEUWH) | 40% |

| 100% | 0% | 0% | Europe, Large-Mid Cap | Vanguard Total Stock Market (VTI) | MSCI EMU UCITS ETF EUR Acc (CSEMU) | 30% |

| Dedalo Four: 4 ETF | ||||||

| 80% | 20% | 0% | All Country World | Vanguard Total World Stock (VT) | MSCI ACWI UCITS ETF Acc (IUSQ) | 25% |

| 80% | 20% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | MSCI USA hedged EUR UCITS A-acc (USEUWH) | 30% |

| 80% | 20% | 0% | Europe, Large-Mid Cap | Vanguard Total Stock Market (VTI) | MSCI EMU UCITS ETF EUR Acc (CSEMU) | 25% |

| 80% | 20% | 0% | International, All-Term | Vanguard Total International Bond (BNDX) | Global Aggr. Bond UCITS EUR Hedged Acc (AGGH) | 20% |

| Dedalo Eleven: 11 ETF | ||||||

| 80% | 20% | 0% | Europe, Large-Mid Cap | Vanguard Total Stock Market (VTI) | MSCI EMU UCITS ETF EUR Acc (CSEMU) | 24% |

| 80% | 20% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | MSCI USA Swap UCITS ETF 1C (XMUS) | 20% |

| 80% | 20% | 0% | U.S., Large Cap | Vanguard Total Stock Market (VTI) | MSCI USA hedged EUR UCITS A-acc (USEUWH) | 12% |

| 80% | 20% | 0% | Emerging Markets | iShares MSCI Emerging Markets (EEM) | MSCI Emerging Markets UCITS ETF Acc (EMKT) | 8% |

| 80% | 20% | 0% | UK, Large-Mid Cap | iShares MSCI United Kingdom (EWU) | MSCI UK UCITS ETF (CU1) | 4% |

| 80% | 20% | 0% | Switzerland, Large Cap | iShares MSCI Switzerland (EWL) | MSCI Switzerland 20/35 UCITS ETF A-acc (SW2CHB) | 4% |

| 80% | 20% | 0% | Japan, Large Cap | iShares MSCI Japan (EWJ) | MSCI Japan UCITS ETF 1C (XMJP) | 4% |

| 80% | 20% | 0% | Pacific ex Japan, Large Cap | iShares MSCI All Country Asia ex Japan (AAXJ) | MSCI Pacific ex Japan UCITS ETF Acc (CSPXJ) | 4% |

| 80% | 20% | 0% | International Gov. Develop., All-Term | Vanguard Total International Bond (BNDX) | Global Gover. Bond UCITS EUR Hedged (XGSH) | 7% |

| 80% | 20% | 0% | Inter. Infl.-Linked Develop., All-Term | SPDR FTSE Inter. Gvt. Infl.-Protected Bond (WIP) | Global Infl.-Linked Bond UCITS EUR hedged (XGIN) | 7% |

| 80% | 20% | 0% | Government Em. Markets, All-Term | Vanguard Total Bond Market (BND) | USD Em. Mkt. Sovereign UCITS Hedged Acc (SBEME) | 6% |

| Fonte (solo per i Lazy portfolios in USD): Lazy Portfolio ETF | ||||||

|

1 Maggiori informazioni sono disponibili nel capitolo 13. |

||||||

Nella tabella seguente, vengono elencati gli ETF utilizzati nei backtest: quelli in blu, sia nella colonna di sinistra (30) che di destra (9), sono gli ETF dei Lazy portfolios originariamente creati per gli investitori in dollari (sinistra) e in euro (destra).

Gli ETF in nero che si trovano nella colonna di destra sono gli equivalenti in euro degli ETF originari in dollari; quelli in nero nella colonna di sinistra sono gli equivalenti in dollari degli ETF originari in euro.

| Lista degli ETF1 | ||

|---|---|---|

| ETF utilizzati nei backtest in USD e in EUR | ||

| N° | ETF (USD) | ETF (EUR) |

| 1 | Invesco DB Commodity Tracking (DBC) | Lyxor Commodities Refinitiv/CoreCommodity CRB TR UCITS ETF Acc (CRB) |

| 2 | iShares 1-3 Year Treasury Bond (SHY) | Lyxor Euro Government Bond 1-3Y (DR) UCITS ETF Acc (EM13) |

| 3 | iShares 20+ Year Treasury Bond (TLT) | Xtrackers Eurozone Government Bond 15-30 UCITS ETF 1C (X15E) |

| 4 | iShares 3-7 Year Treasury Bond (IEI) | Lyxor Euro Government Bond 5-7Y (DR) UCITS ETF Acc (EM57) |

| 5 | iShares 7-10 Year Treasury Bond (IEF) | Xtrackers Eurozone Government Bond 7-10 UCITS ETF 1C (X710) |

| 6 | iShares Core S&P Small-Cap (IJR) | iShares MSCI EMU Small Cap UCITS ETF Acc (CSEMUS) |

| 7 | iShares iBoxx $ High Yield Corporate Bond (HYG) | PIMCO Euro Short-Term High Yield Corporate Bond Index UCITS ETF Acc (EUHA) |

| 8 | iShares Investment Grade Corporate Bond (LQD) | Xtrackers EUR Corporate Bond UCITS ETF 1C (XBLC) |

| 9 | iShares JP Morgan USD Em Mkts Bd (EMB) | Xtrackers Emerging Markets USD Government and Government-Related Bond Select UCITS ETF 1C EUR Hedged (XEMB) |

| 10 | iShares MSCI EAFE (EFA) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) |

| 11 | iShares MSCI EAFE Small-Cap (SCZ) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) |

| 12 | iShares MSCI EAFE Value (EFV) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) |

| 13 | iShares MSCI Emerging Markets (EEM) | Lyxor MSCI Emerging Markets UCITS ETF Acc EUR (EMKT) |

| 14 | iShares Preferred and Income Securities ETF (PFF) | Invesco Preferred Shares UCITS ETF A (PRAC) |

| 15 | iShares S&P GSCI Commodity Indexed Trust (GSG) | Lyxor Commodities Refinitiv/CoreCommodity CRB TR UCITS ETF Acc (CRB) |

| 16 | iShares S&P Small-Cap 600 Value (IJS) | iShares MSCI EMU Small Cap UCITS ETF Acc (CSEMUS) |

| 17 | iShares TIPS Bond (TIP) | Lyxor Euro Government Inflation Linked Bond (DR) UCITS ETF Acc (EMI) |

| 18 | SPDR Blmbg Barclays 1-3 Mth T-Bill (BIL) | Amundi ETF Govies 0-6 Months EuroMTS Investment Grade UCITS ETF EUR C (C3M) |

| 19 | SPDR Gold Trust (GLD) | Xtrackers Physical Gold EUR Hedged ETC (XAD1) |

| 20 | SPDR S&P 500 (SPY) | Xtrackers STOXX Europe 600 UCITS ETF 1C (XSX6) |

| 21 | Vanguard FTSE All-World ex-US (VEU) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) |

| 22 | Vanguard FTSE Developed Markets (VEA) | Amundi ETF MSCI World ex EMU UCITS ETF EUR C (CM9) |

| 23 | Vanguard Large-Cap (VV) | iShares MSCI EMU Large Cap UCITS ETF (EMUL) |

| 24 | Vanguard Real Estate (VNQ) | Xtrackers FTSE EPRA/NAREIT Developed Europe Real Estate UCITS ETF 1C (XDER) |

| 25 | Vanguard Total Bond Market (BND) | WisdomTree EUR Aggregate Bond Enhanced Yield UCITS ETF EUR Acc (EYLD) |

| 26 | Vanguard Total International Bond (BNDX) | Amundi Index Barclays Global Aggregate 500m UCITS ETF DR C (GAGG) |

| 27 | Vanguard Total Stock Market (VTI) | iShares Core MSCI EMU UCITS ETF EUR Acc (CSEMU) |

| 28 | Vanguard Total World Stock (VT) | Lyxor MSCI All Country World UCITS ETF Acc EUR (ACWI) |

| 29 | Vanguard Value (VTV) | Xtrackers MSCI Europe Value UCITS ETF 1C (D5BL) |

| 30 | WisdomTree International SmallCp Div (DLS) | SPDR MSCI World Small Cap UCITS ETF (ZPRS) |

| 31 | iShares MSCI United Kingdom (EWU) | Amundi ETF MSCI UK UCITS ETF EUR C (CU1) |

| 32 | iShares MSCI Switzerland (EWL) | UBS MSCI Switzerland 20/35 UCITS ETF CHF A-acc EUR (SW2CHB) |

| 33 | iShares MSCI Japan (EWJ) | Xtrackers MSCI Japan UCITS ETF 1C (XMJP) |

| 34 | iShares MSCI All Country Asia ex Japan (AAXJ) | iShares Core MSCI Pacific ex Japan UCITS ETF Acc (CSPXJ) |

| 35 | SPDR FTSE Inter. Gvt. Infl.-Protected Bond (WIP) | Xtrackers Global Inflation-Linked Bond UCITS ETF 1C EUR Hedged (XGIN) |

| 36 | Vanguard Total International Bond (BNDX) | Xtrackers Global Government Bond UCITS ETF 1C EUR Hedged (XGSH) |

| 37 | Vanguard Total Bond Market (BND) | UBS USD Emerging Markets Sovereign UCITS EUR Hedged (SBEME) |

| 38 | Vanguard Total World Stock (VT) | iShares MSCI ACWI UCITS ETF Acc (IUSQ) |

| 39 | Vanguard Total International Bond (BNDX) | iShares Core Global Aggregate Bond UCITS ETF EUR Hedged Acc (AGGH) |

|

1 Maggiori informazioni sono disponibili nel capitolo 13. |

||

Gli ETF elencati possono essere rimpiazzati senza problemi, a condizione che l’indice replicato sia il medesimo o uno simile. Se così non fosse, si stravolgerebbe l’asset allocation del Lazy portfolio.

Un ETF in EUR può sostituire più di un ETF tra quelli utilizzati per i Lazy portfolios in USD (e viceversa), dato che l’investitore dell’area euro – in particolare – non dispone di alcune categorie di ETF accessibili agli investitori americani (ad esempio, al momento non esistono ETF che investono in società a bassa capitalizzazione a livello globale ma con l’esclusione della zona euro).

Un elenco indicativo degli ETF che possono essere impiegati al posto di quelli utilizzati nei backtest è disponibile nei vari sotto-capitoli del capitolo 13.3, ognuno dedicato a uno specifico portafoglio pigro.

6. Criteri di scelta degli ETF

«L’uomo non può prendere due sentieri alla volta».

Proverbio africano

Gli ETF elencati nel capitolo precedente sono stati selezionati sulla base di molte variabili, tre delle quali sono comuni a tutti: la valuta di negoziazione (euro), l’accumulazione dei proventi e la negoziazione da parte di Borsa Italiana.

Le altre caratteristiche prese in considerazione sono:

- Data di lancio: sono stati preferiti gli ETF più longevi, perché dispongono di una serie storica dei rendimenti più lunga.

- Indice replicato: nei limiti del possibile, si è cercato di rispecchiare gli indici seguiti dagli ETF che compongono i Lazy portfolios originali, sostituendo il mercato statunitense con – in ordine di preferenza – mercato dell’area euro, mercato europeo e mercato globale.

- Commissioni: la filosofia dei Lazy portfolios impone la scelta di ETF economici. Talvolta, abbiamo preferito dare la precedenza alla lunghezza della serie storica o ad altre variabili piuttosto che alle commissioni ma, in generale, l’investitore dovrebbe cercare sempre di minimizzare il costo di gestione dei prodotti scelti.

- Modalità di replica. Si distingue in:

- Fisica:

- Totale: permette di replicare l’indice di riferimento nel modo più accurato possibile. Nella replica fisica totale, l’ETF è costituito da tutti gli strumenti finanziari che compongono l’indice stesso.

- Campionamento: in certi casi, replicare l’intero indice di riferimento può essere complicato o troppo costoso. Si preferisce allora inserire in un ETF soltanto alcuni tra gli strumenti finanziari che costituiscono l’indice (di solito, quelli più rilevanti o più liquidi). Una possibile alternativa è il cosiddetto campionamento ottimizzato che, attraverso l’uso di modelli quantitativi, permette di selezionare gli strumenti finanziari che hanno il maggior impatto sulla performance dell’indice.

- Sintetica: la replica dell’indice di riferimento viene effettuata tramite un’operazione finanziaria denominata swap. Lo swap è un contratto stipulato tra l’ETF e un intermediario finanziario che si impegna, dietro al pagamento di una commissione, a consegnare all’ETF il rendimento dell’indice di riferimento.

La replica sintetica è generalmente più economica di quella fisica, ma comporta il rischio di controparte, mitigato negli ultimi anni da varie misure che sono state imposte per aumentarne la sicurezza: le direttive europee (UCITS), le controparti multiple, la reimpostazione dello swap, la sovracollateralizzazione e la miglior qualità del collaterale.

- Fisica:

- Copertura valutaria: tutti gli ETF sono negoziati in euro, ma non è detto che gli strumenti finanziari che li compongono siano denominati nella stessa valuta. Un ETF azionario globale, ad esempio, sarà costituito da una moltitudine di azioni quotate in vari mercati: tra questi, avremo quello americano, denominato in dollari e quello europeo, denominato sia in euro che in sterline inglesi, franchi svizzeri e molte altre valute che circolano in Europa.

Per eliminare il rischio di cambio valutario (approfondito nel quarto capitolo), è possibile utilizzare un ETF Hedged. Gli ETF hedgiati potrebbero avere delle spese correnti leggermente superiori a quelli non hedgiati. - Dimensione del fondo: un fondo di grandi dimensioni è preferibile, in quanto la possibilità che l’ETF venga liquidato è remota. Il delisting di un ETF non è un problema in sé: le somme incassate possono essere reinvestite in un ETF simile. L’unico inconveniente – non di poco conto – è che in caso di plusvalenza dovranno essere pagate le imposte sul capital gain.

Gli ETF di piccole dimensioni sono teoricamente più soggetti a una liquidazione anticipata, dal momento che le basse commissioni di gestione dall’ETF potrebbero renderli poco redditizi per l’emittente.

Quali sono le differenze nelle performance tra ETF della stessa categoria?

Possiamo lanciare un’analisi di correlazione lineare tra le serie storiche dei rendimenti di due ETF simili. Partiamo da due ETF azionari:

- iShares Core MSCI EMU UCITS ETF EUR (Acc) – CSEMU (ISIN: IE00B53QG562)

- SPDR MSCI EMU UCITS ETF (EUR) – EURO (ISIN: IE00B910VR50)

Il primo sarà utilizzato in diversi portafogli pigri; il secondo replica lo stesso indice (MSCI EMU). Entrambi sono ETF a replica fisica totale.

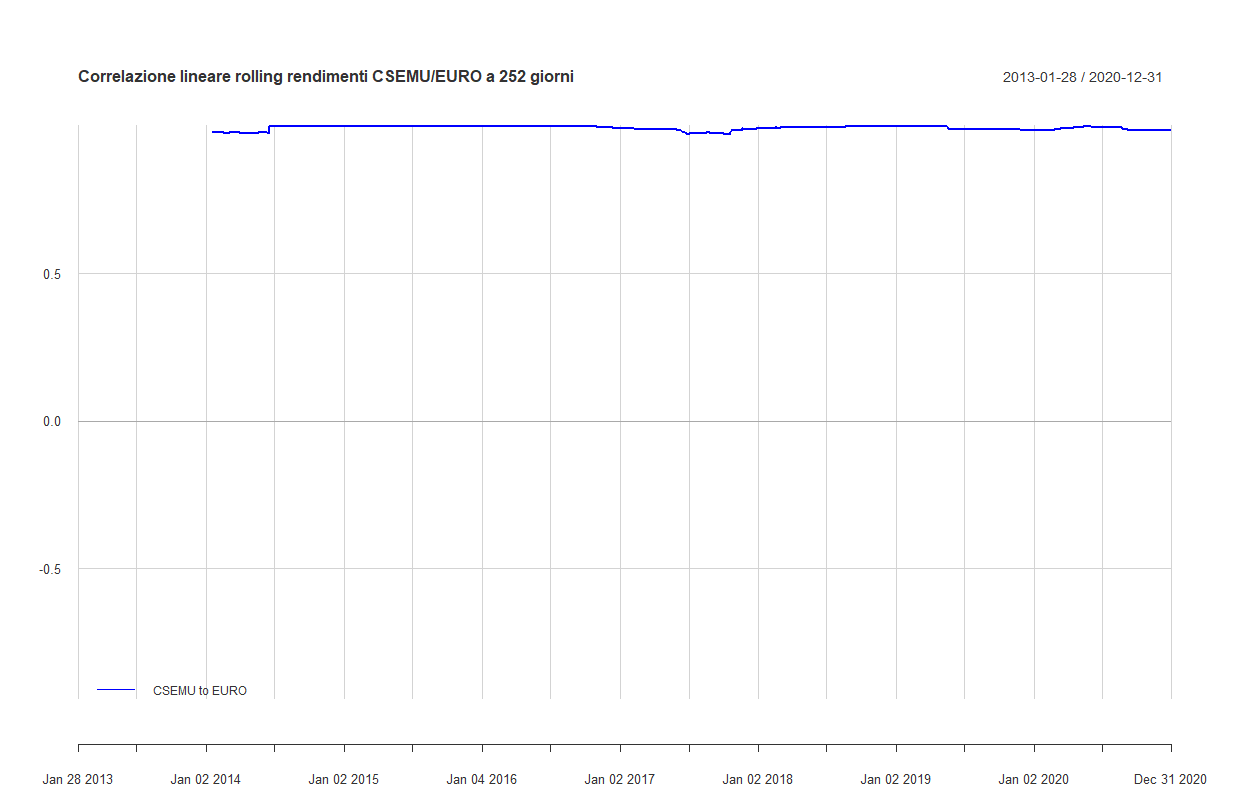

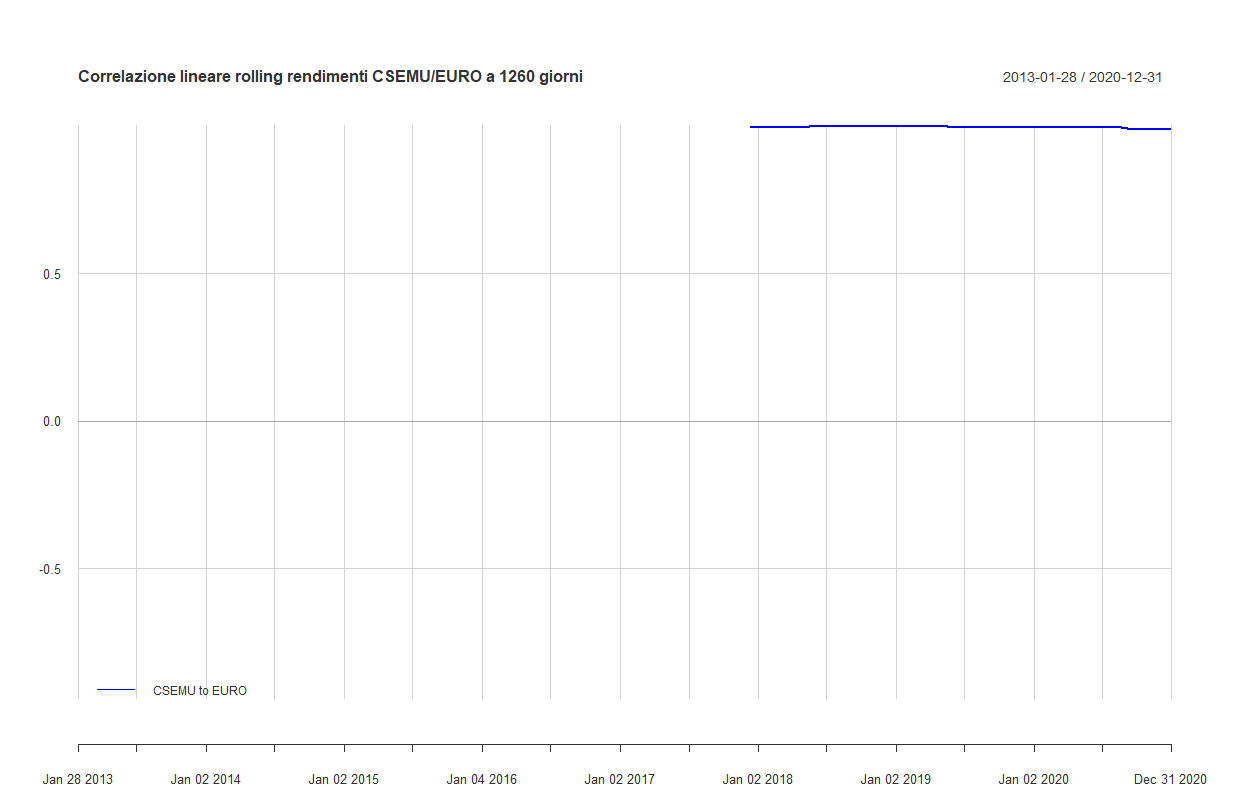

Vediamo il grafico della correlazione lineare rolling tra questi due strumenti calcolata su un periodo di circa un anno solare (252 giorni borsistici):

La correlazione è molto vicina a 1 indipendentemente dal periodo sul quale viene misurata (correlazione media = 0,993).

Vediamo se, aumentando il periodo di calcolo a 5 anni (1260 giorni borsistici), si verifica qualche cambiamento:

Di nuovo, la correlazione lineare è vicinissima a 1 in tutti i periodi sui quali è stata calcolata (correlazione media = 0,995).

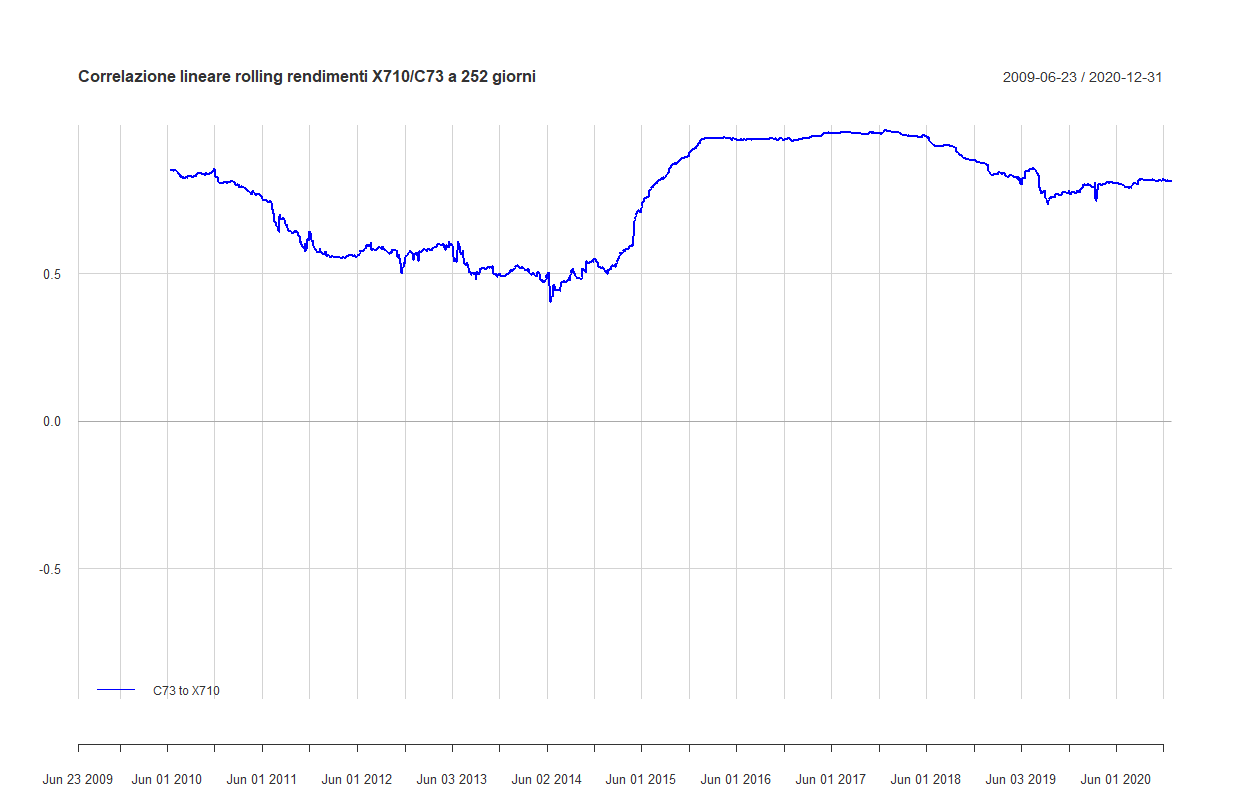

Effettuiamo adesso la stessa analisi su due ETF obbligazionari governativi (area euro):

- Xtrackers II Eurozone Government Bond 7-10 UCITS ETF 1C (EUR) – X710 (ISIN: LU0290357259)

- Amundi ETF Government Bond EuroMTS Broad Investment Grade 7-10 UCITS ETF DR (EUR) – C73 (ISIN: FR0010754184)

Questi due ETF non replicano lo stesso indice: il primo segue l’indice Markit iBoxx® EUR Eurozone 7-10; il secondo l’indice FTSE MTS Eurozone Government Broad Investment Grade 7-10 (sono indici simili ma non identici).

La modalità di replica non è la stessa: l’Amundi effettua una replica fisica totale dell’indice; lo Xtrackers una replica fisica a campionamento.

Vediamo il grafico della correlazione lineare rolling a 252 giorni:

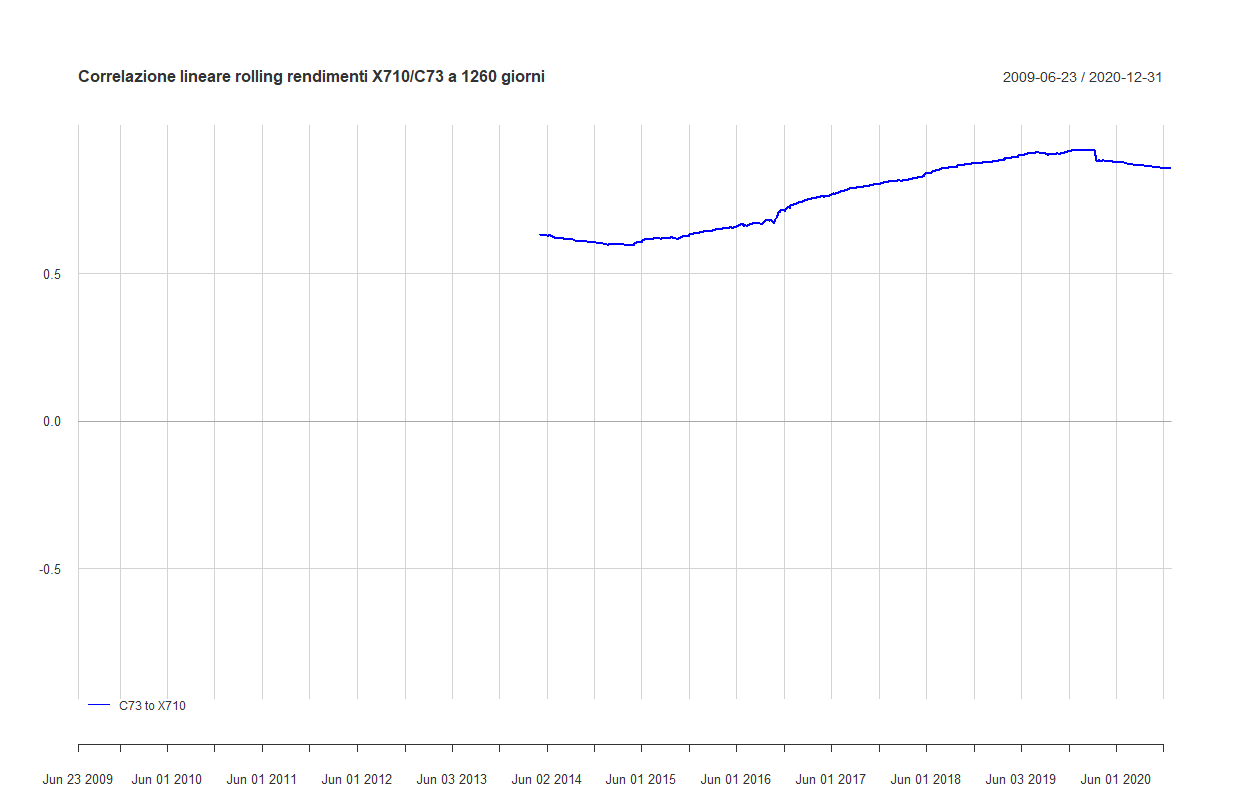

Questa invece è la correlazione lineare rolling a 5 anni:

Questa volta, la correlazione lineare non è vicinissima a 1 come nel caso degli ETF azionari. Tuttavia, si mantiene sempre su valori molto alti: la correlazione media è di 0,758 se calcolata su un periodo di un anno e di 0,763 se calcolata su 5 anni.

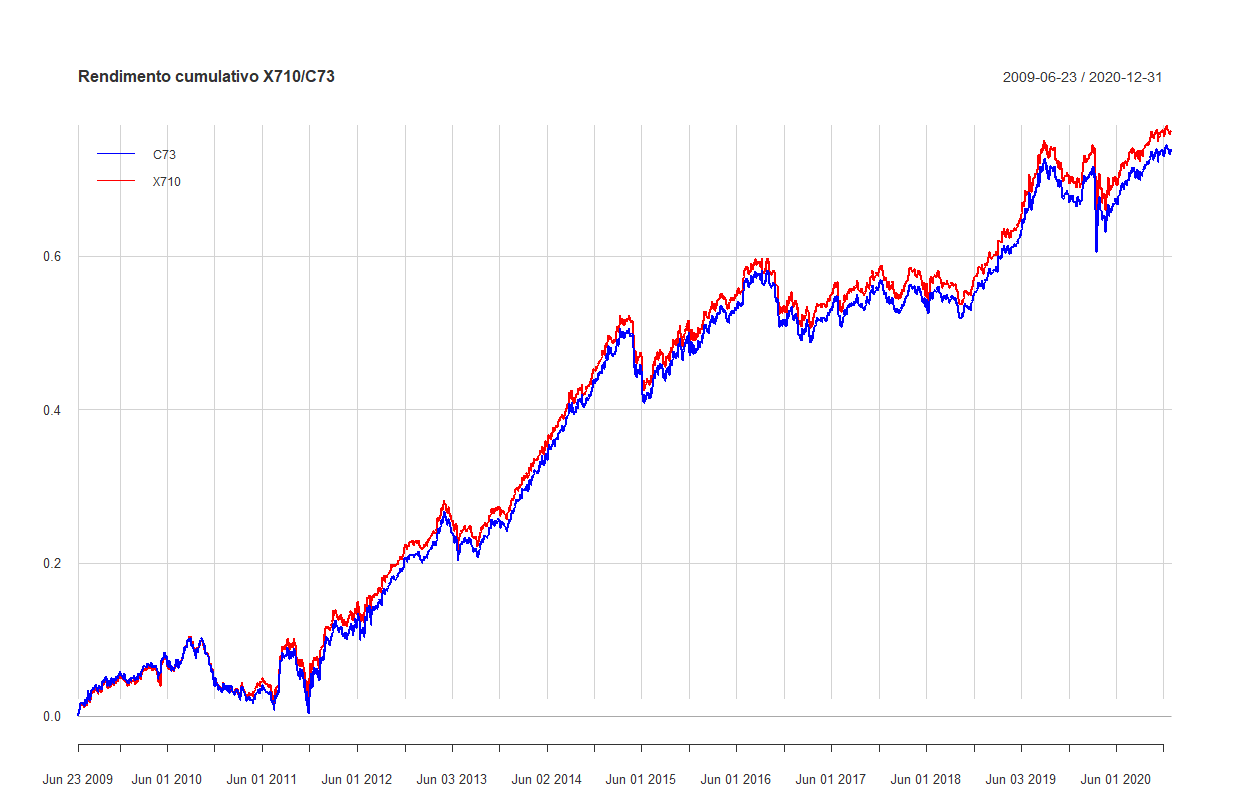

Di quanto si discostano le equity lines dei due ETF obbligazionari nell’arco di tempo analizzato?

Lo possiamo osservare nel grafico seguente, che ci mostra un andamento quasi identico:

In definitiva, in un Lazy portfolio la scelta di un ETF rispetto a un altro non deve essere fatta guardando al rendimento: i fondi a gestione passiva, se appartenenti alla stessa categoria, otterranno delle performance molto simili.

È una conferma di come le variabili da prendere in considerazione nella costruzione dei portafogli pigri siano altre: le più importanti le abbiamo elencate all’inizio di questo capitolo.

7. Perché esistono così tanti Lazy portfolios?

«I choose a Lazy person to do a hard job. Because a Lazy person will find an easy way to do it».

Bill Gates

Esistono centinaia di Lazy portfolios.

Perché così tanti? Non ne basterebbe uno composto da due soli ETF, uno azionario e uno obbligazionario?

In fin dei conti, il CAPM ci insegna che ogni investitore ha bisogno di un solo ETF – il più diversificato possibile – sul quale dovrebbe essere investita una certa percentuale della disponibilità finanziaria totale.

Questa percentuale oscillerebbe tra lo 0% (minima propensione al rischio dell’investitore) e il 100% (propensione al rischio massima). La parte residua verrebbe semplicemente investita al tasso privo di rischio.

Troppo semplice per essere vero?

Forse. In finanza personale, però, la strada più semplice è spesso la più efficiente.

Riconoscere che semplicità sia sinonimo di efficienza è controintuitivo e molti investitori non riescono ad accettarlo.

Questo è, probabilmente, il principale motivo per cui continuano a proliferare derivati e strumenti finanziari complessi, altamente speculativi, a volte molto costosi e quasi sempre incomprensibili ai non addetti ai lavori.

Invece di evitarli, l’investitore medio tende a sottoscriverli e inserirli nel proprio portafoglio, confortato dall’illusione che la complessità degli strumenti sia funzionale all’ottenimento di previsioni dei mercati finanziari più accurate.

Il discorso cambia nel caso di un investitore professionale. Quest’ultimo è libero di complicare il modello d’investimento quanto vuole, perché si presume che sappia quello che sta facendo e sia consapevole del rischio associato a ogni sua scelta.

Un professionista dedica ogni sua giornata lavorativa ad analizzare il mercato, le società e le strategie di investimento. È pagato proprio per questo.

Un investitore normale, che sarebbe in grado di comprendere senza troppe difficoltà il funzionamento dei portafogli pigri, dovrebbe mettere in conto il maggior costo derivante dalla complicazione del suo modello di investimento.

Questo maggior costo può essere espresso in due modi:

- Tempo: serve tempo per approfondire la conoscenza della materia in prima persona, studiando il funzionamento del mercato finanziario, gli strumenti, i modi di misurare il rischio e così via. Una cognizione di base è auspicabile per chiunque decida di approcciare il mercato ma chi volesse investire utilizzando strumenti più complicati non dovrebbe limitarsi a questo livello minimo di conoscenze.

- Soldi: servono soldi per farsi assistere in maniera continuativa da un consulente finanziario che abbia il compito di costruire una strategia di investimento su misura per l’investitore.

Il costo principale è quello delle spese correnti dei fondi attivi – generalmente molto alte – o quello applicato in percentuale sul patrimonio nella consulenza continuativa autonoma. Nel capitolo 15, cercheremo di quantificare questi costi.

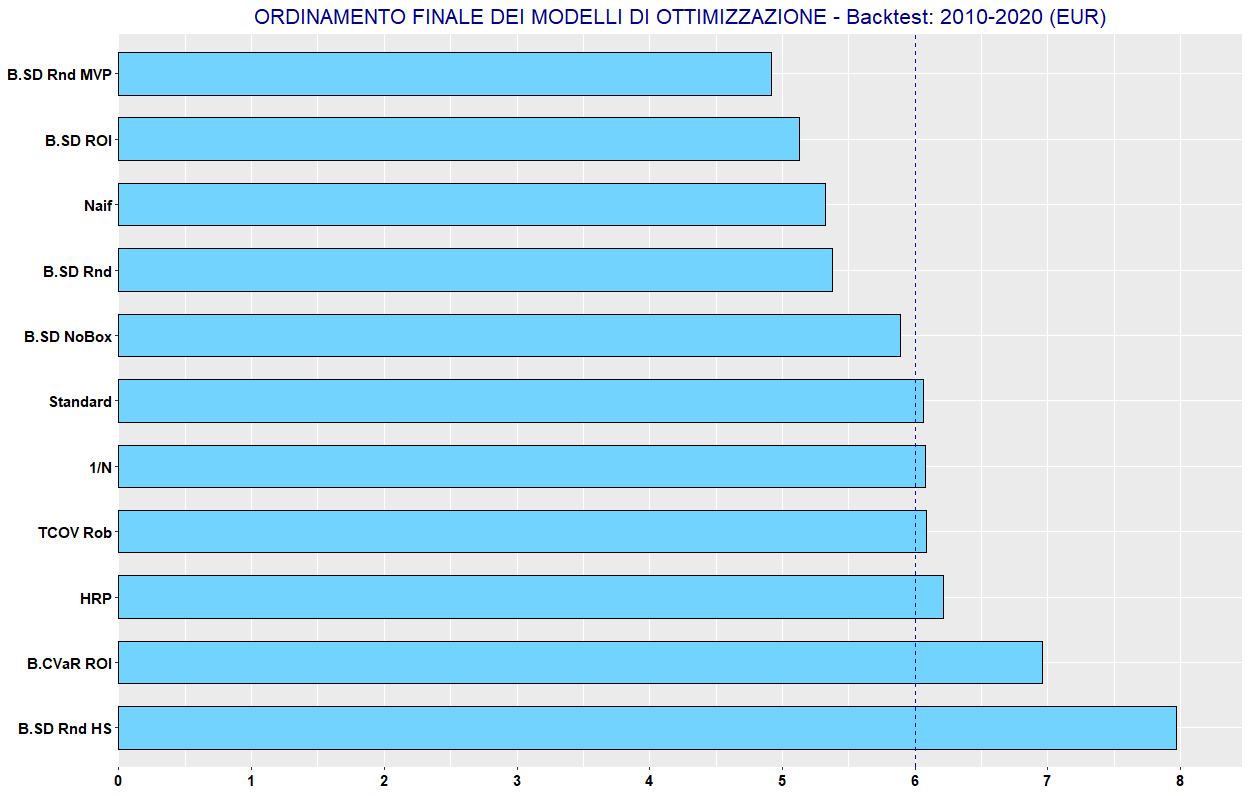

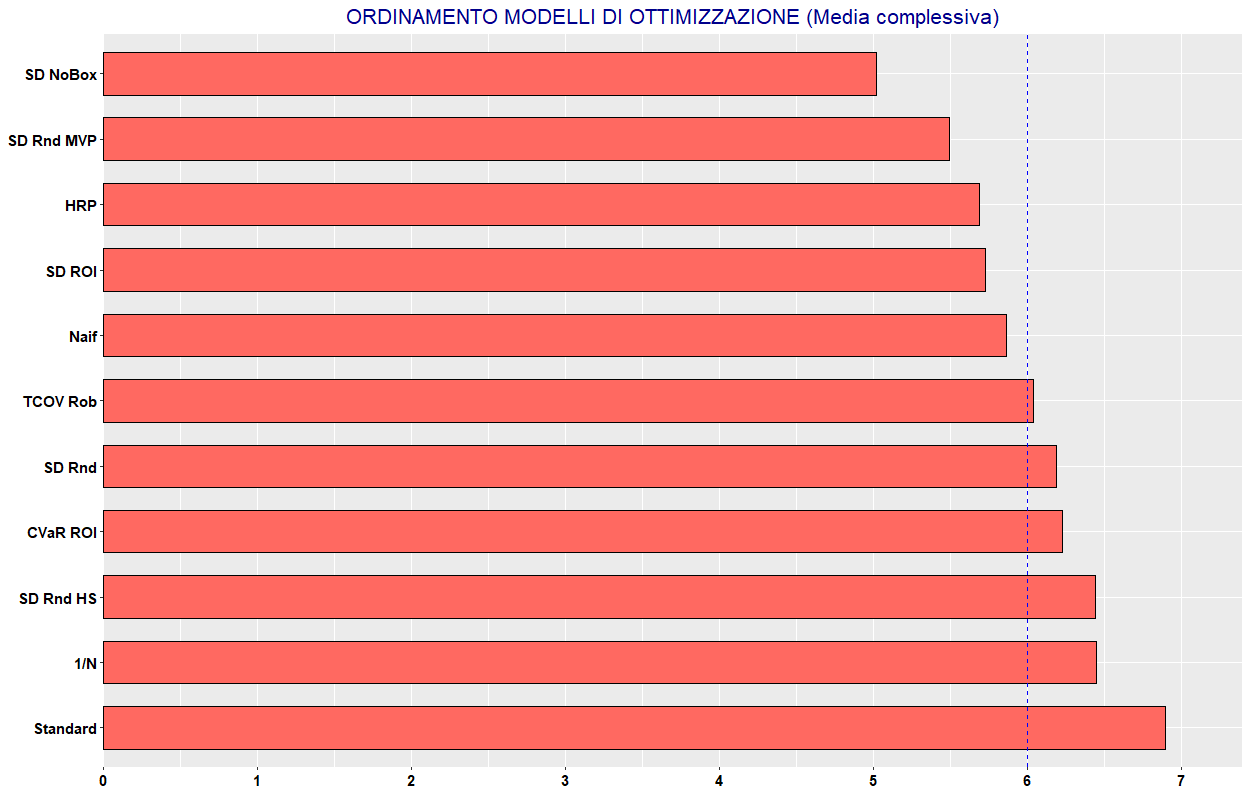

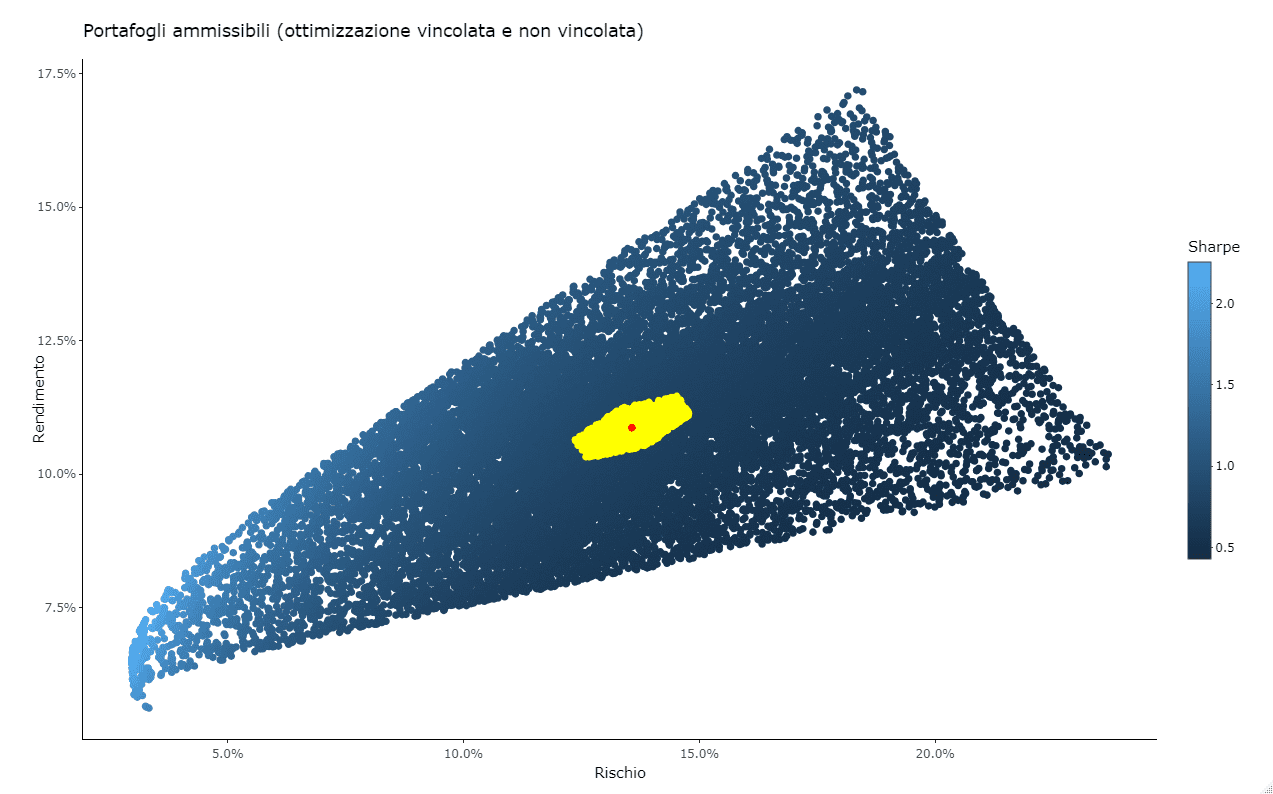

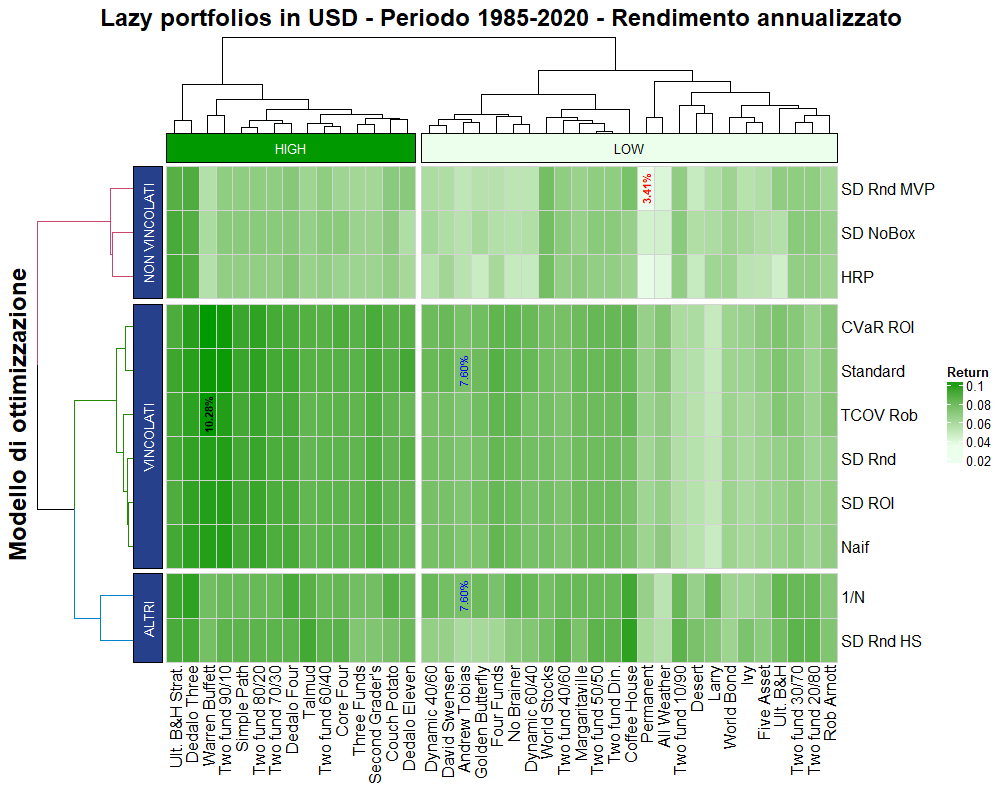

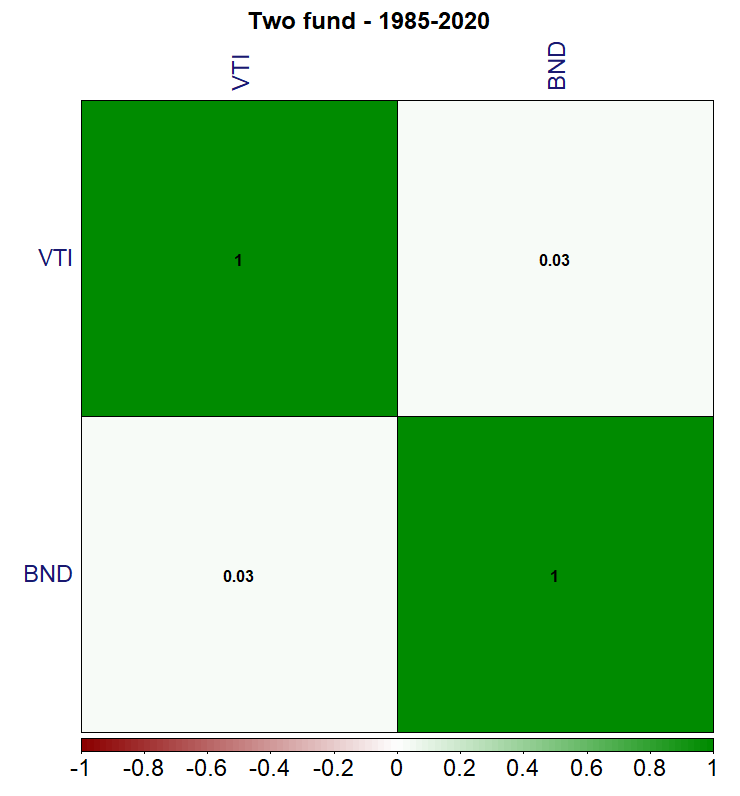

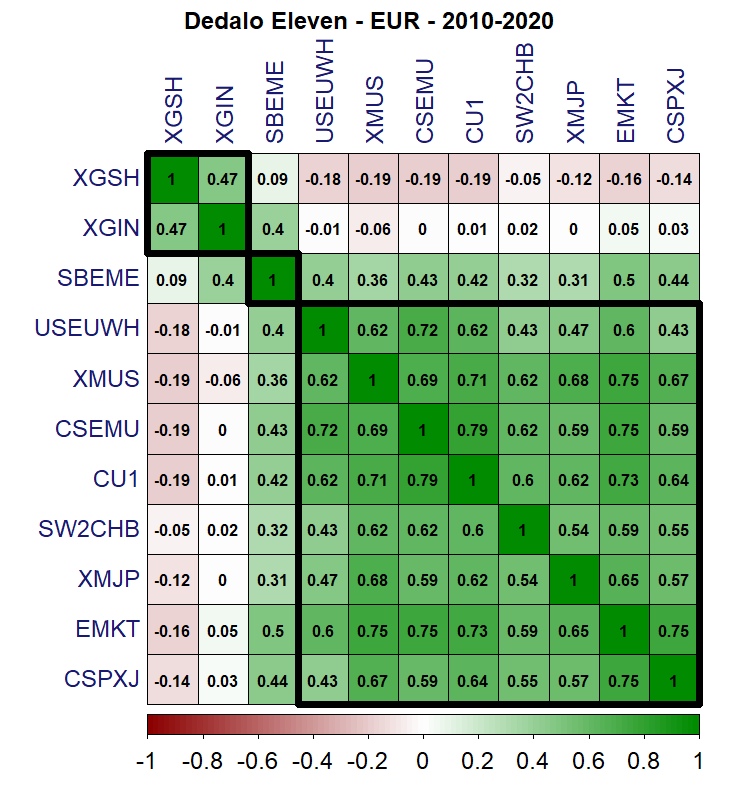

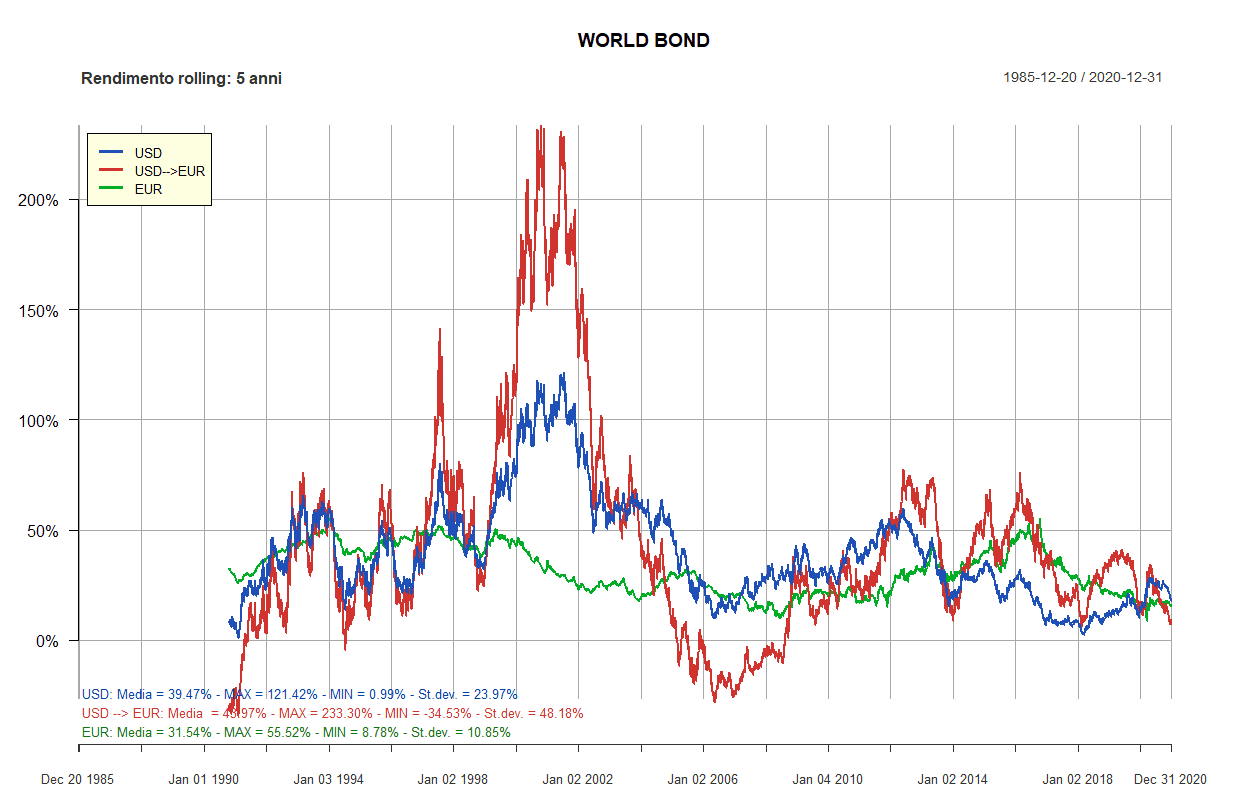

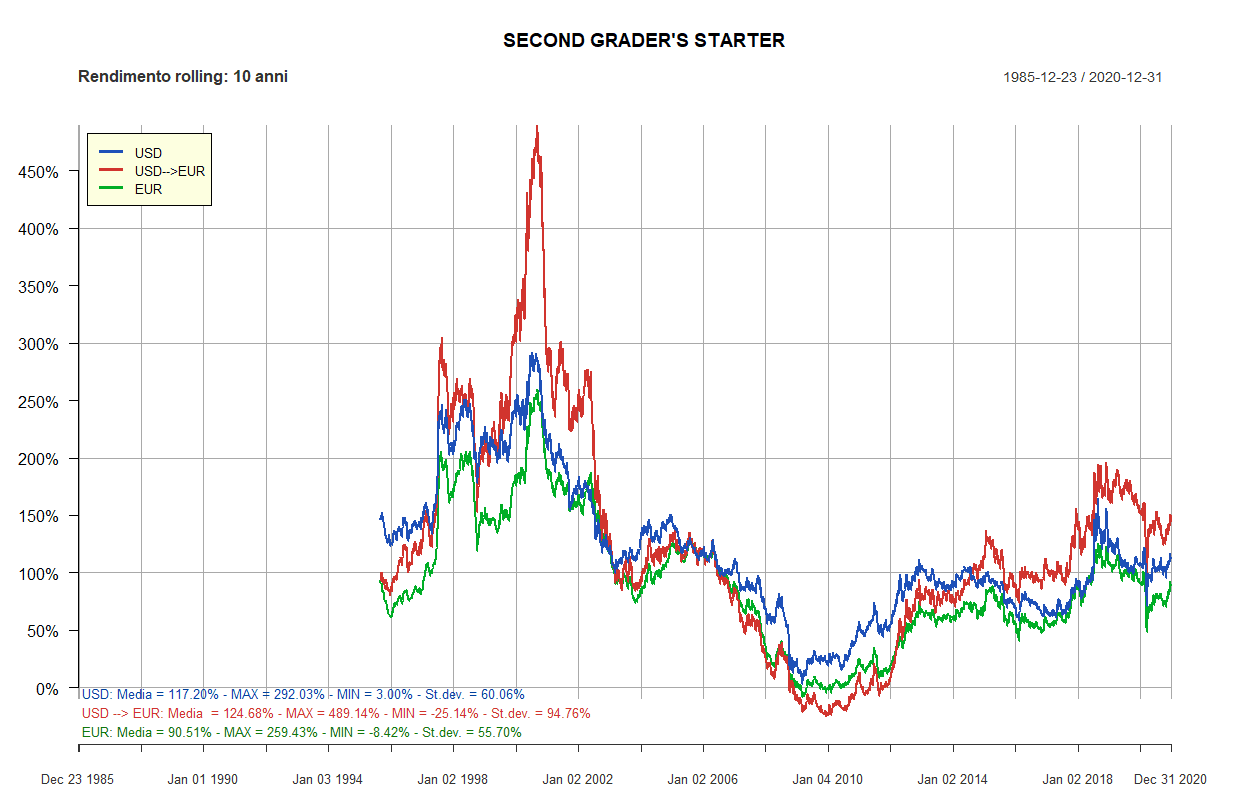

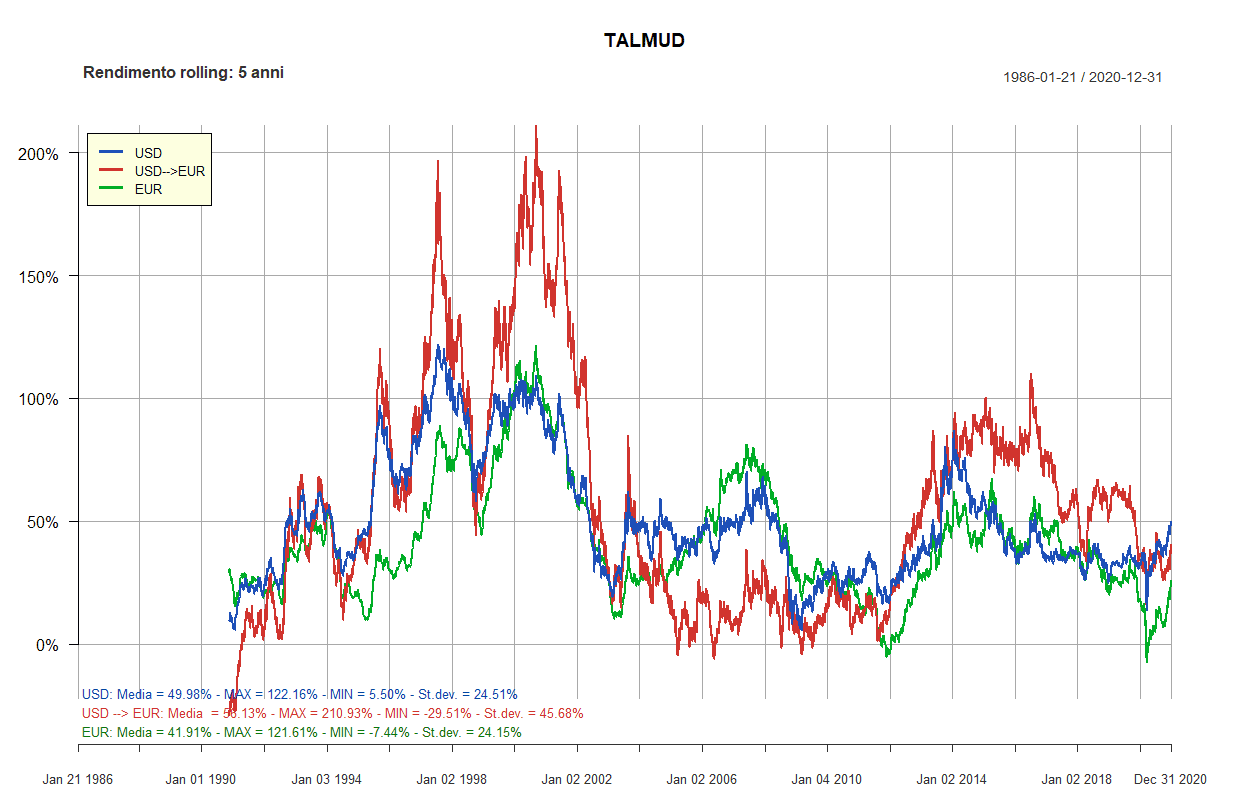

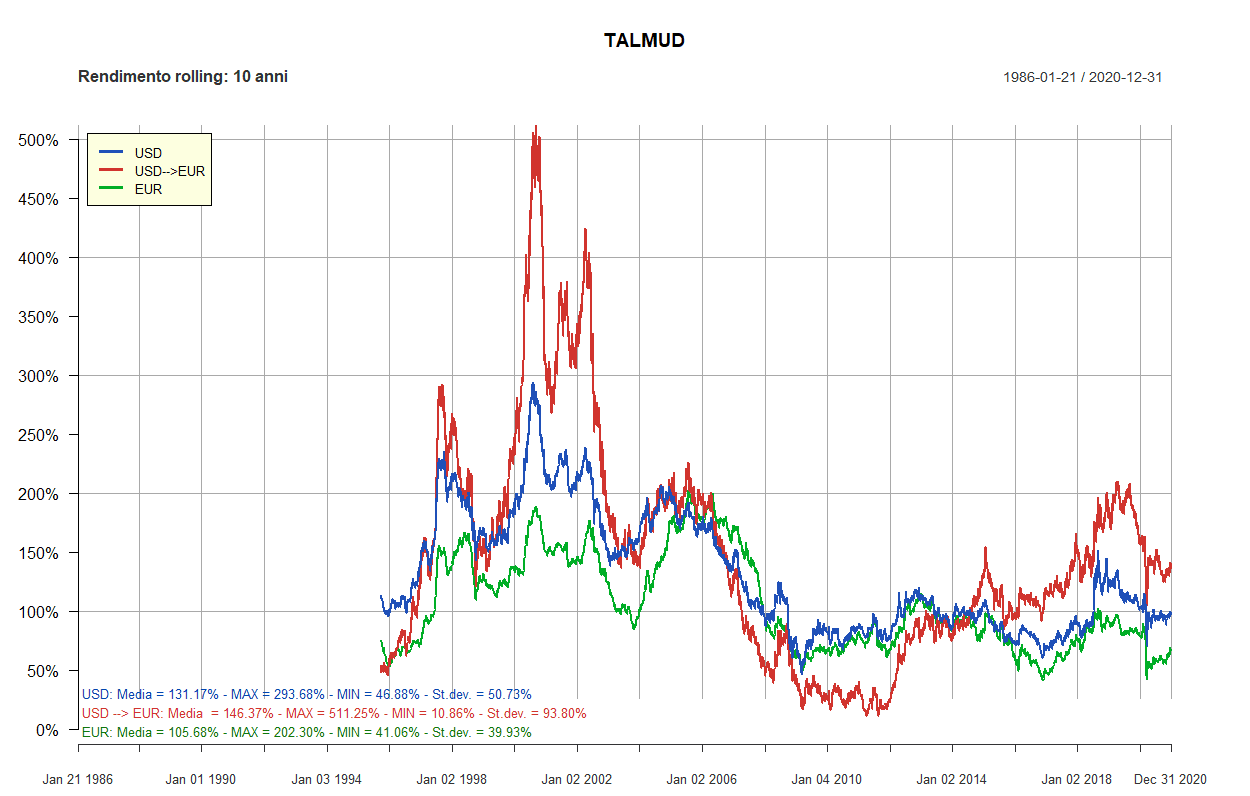

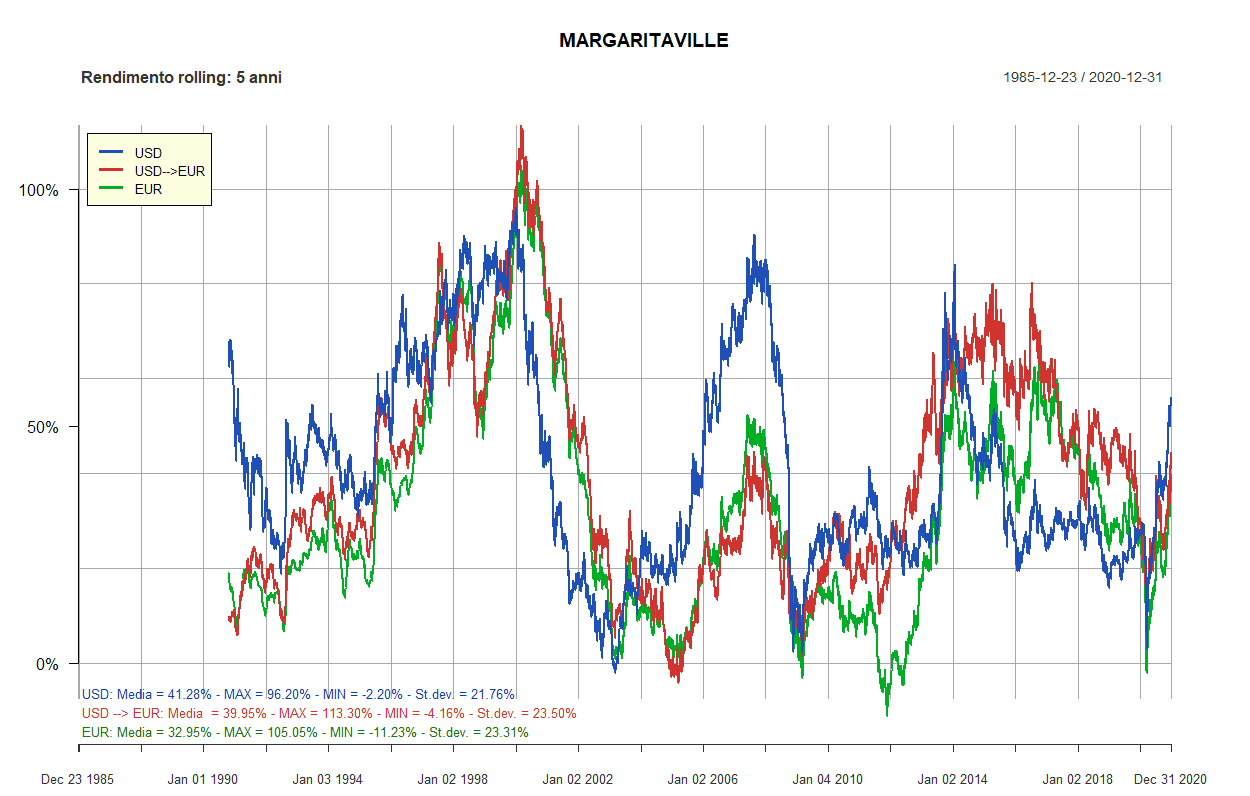

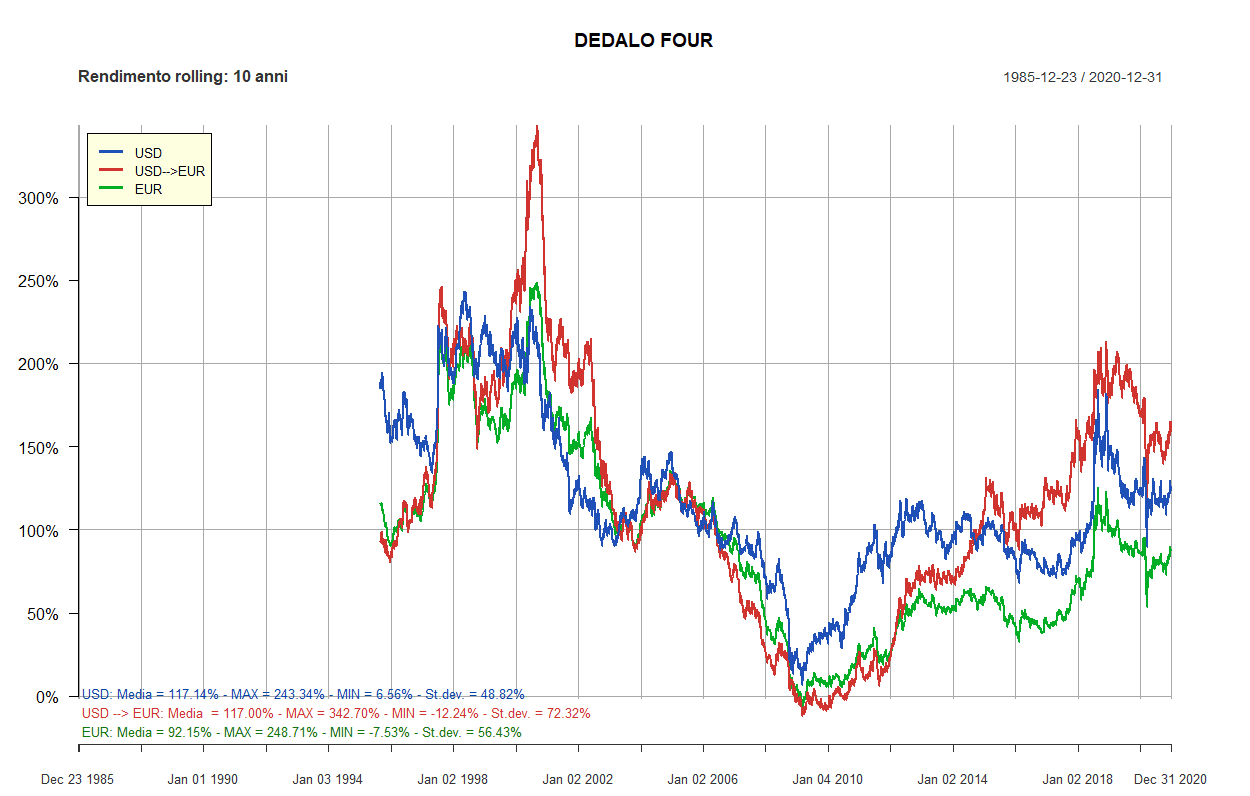

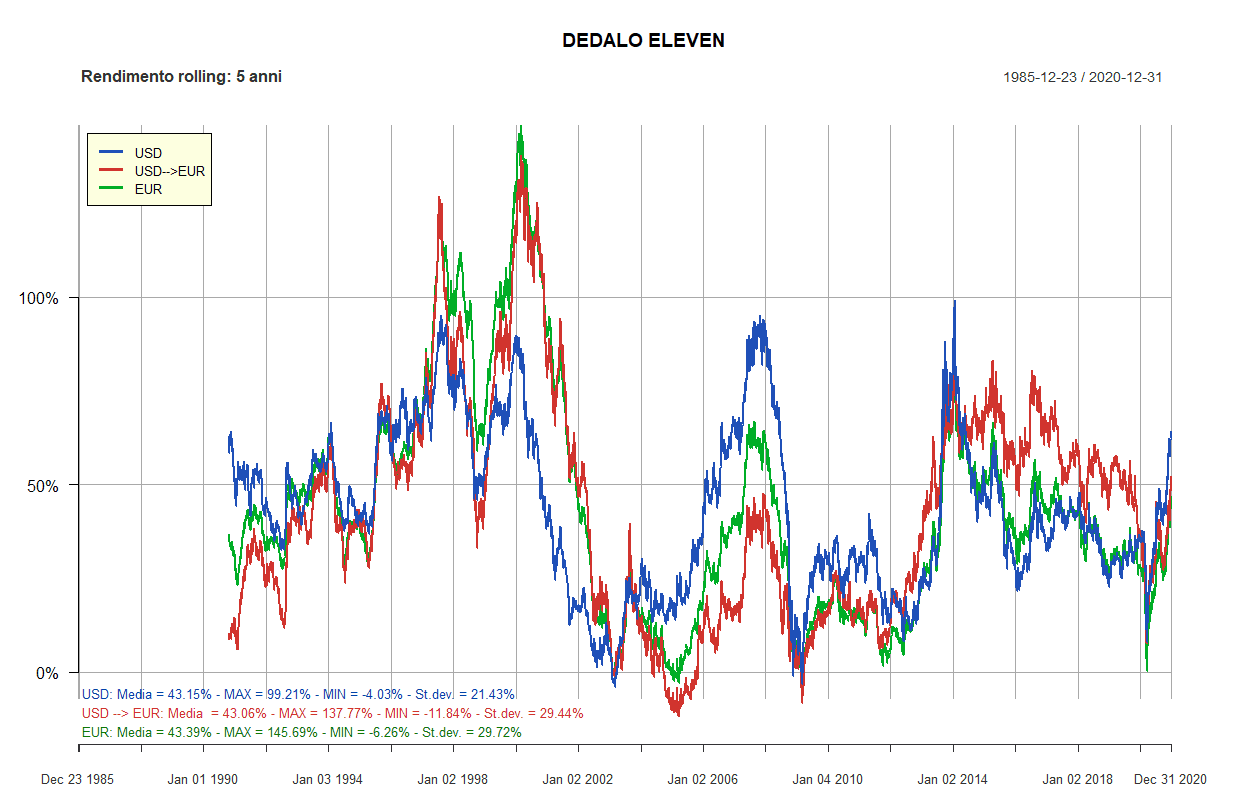

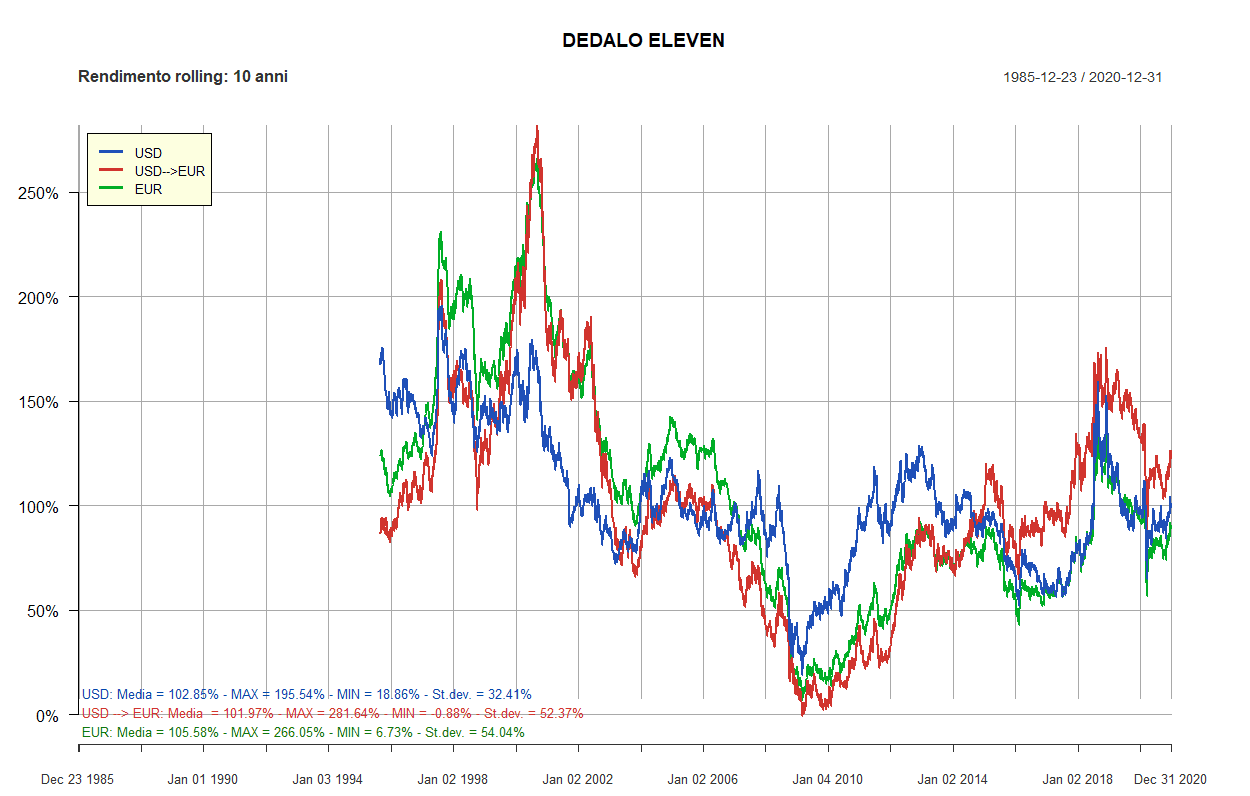

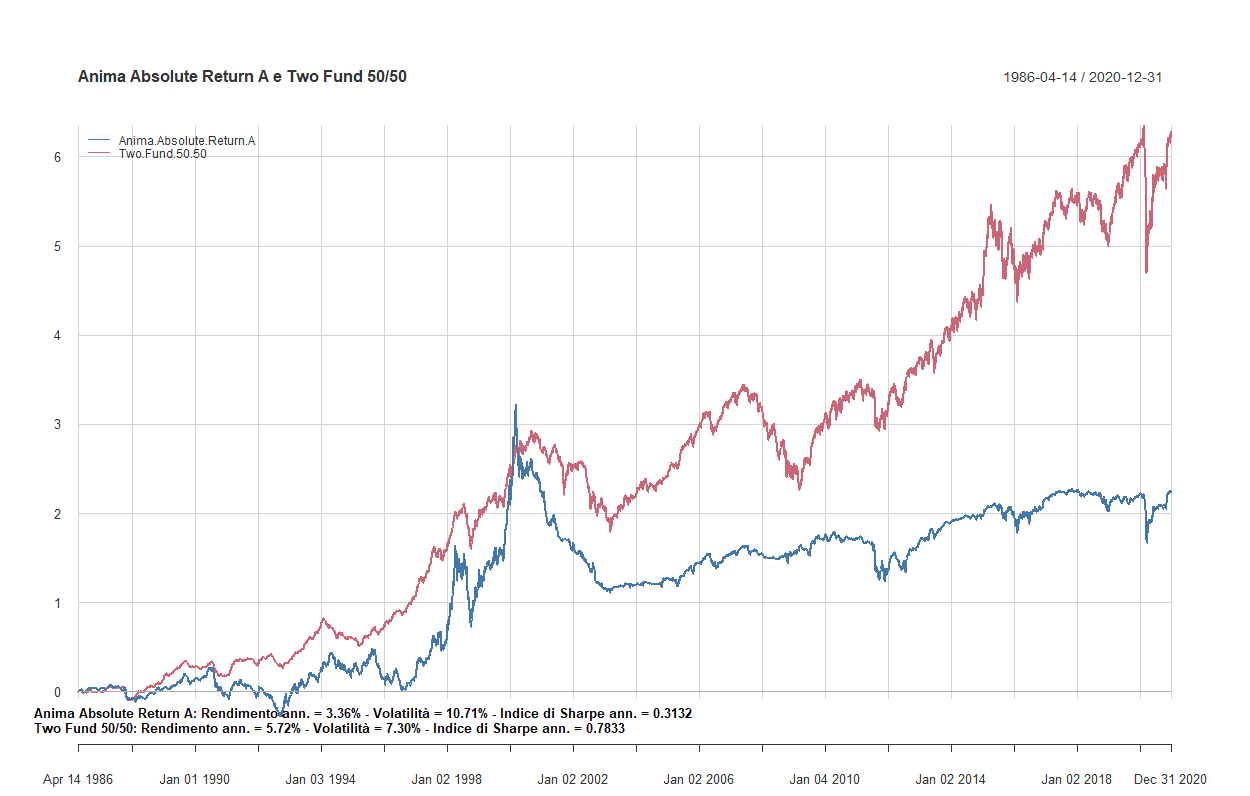

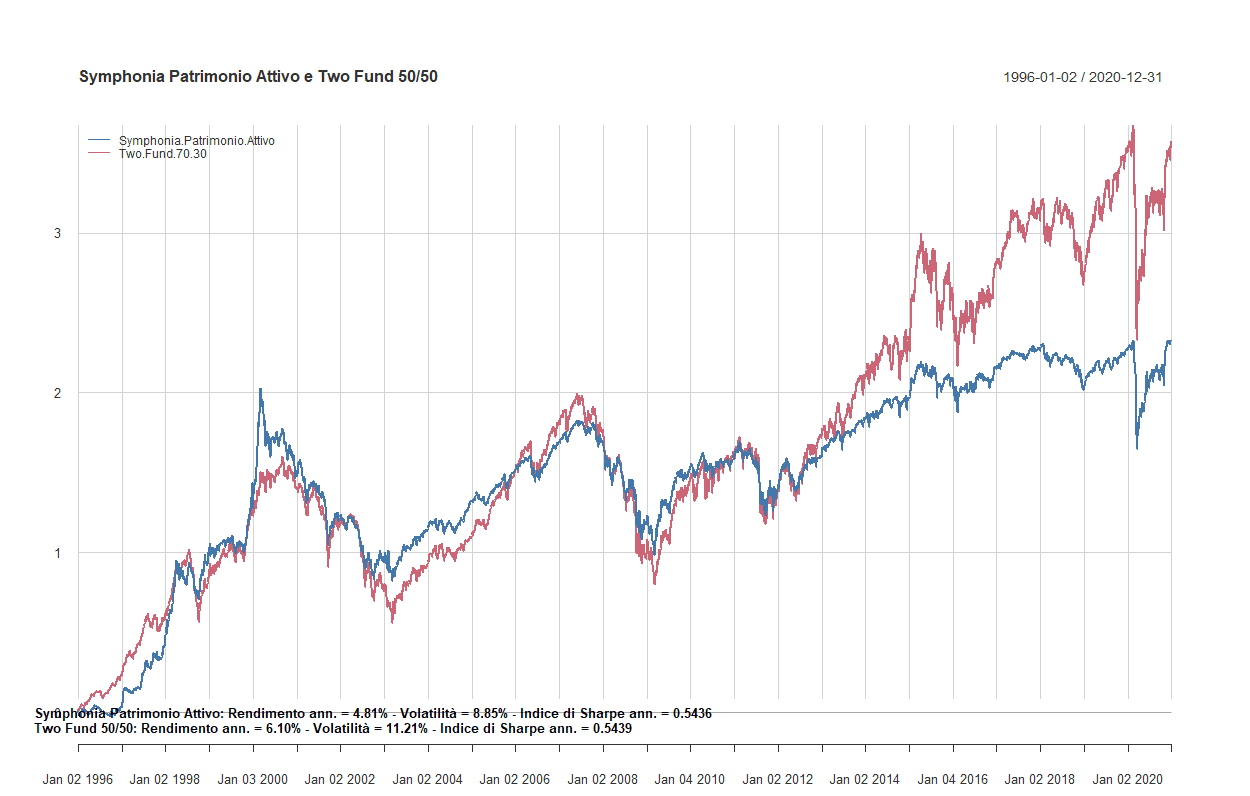

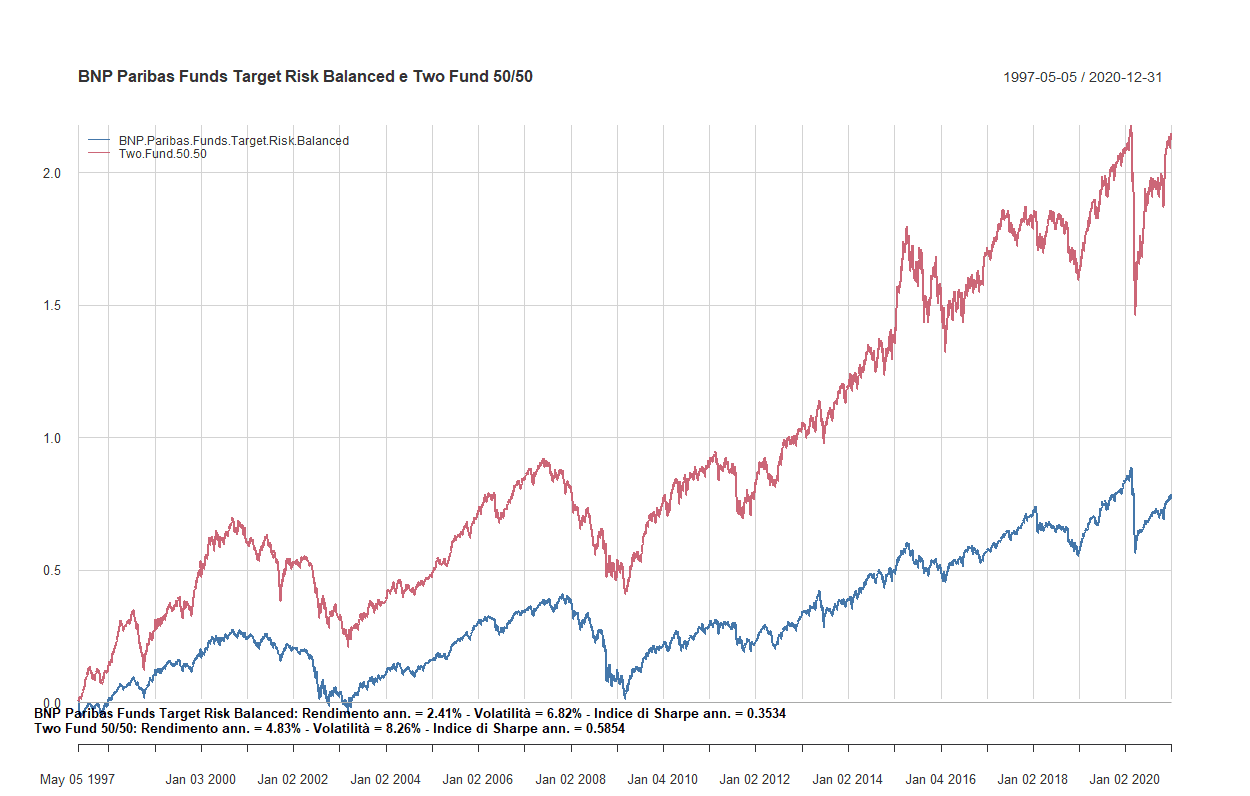

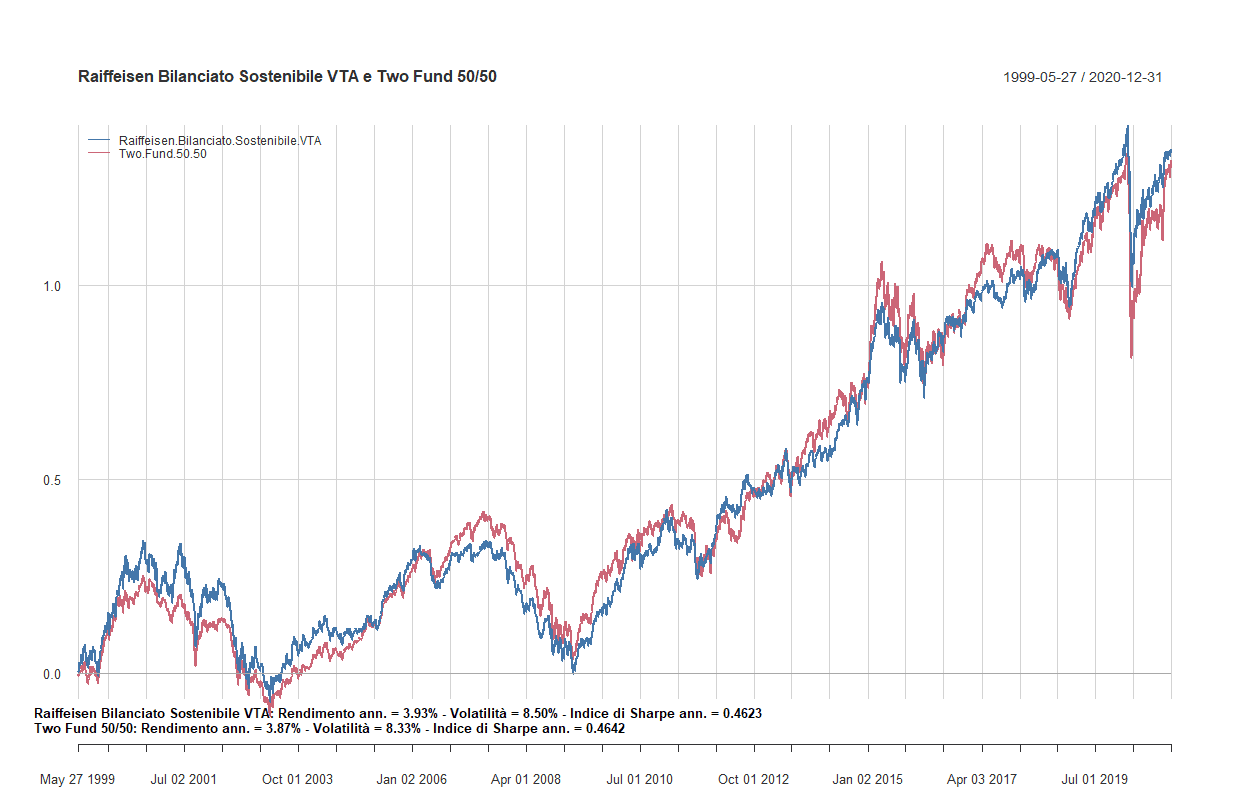

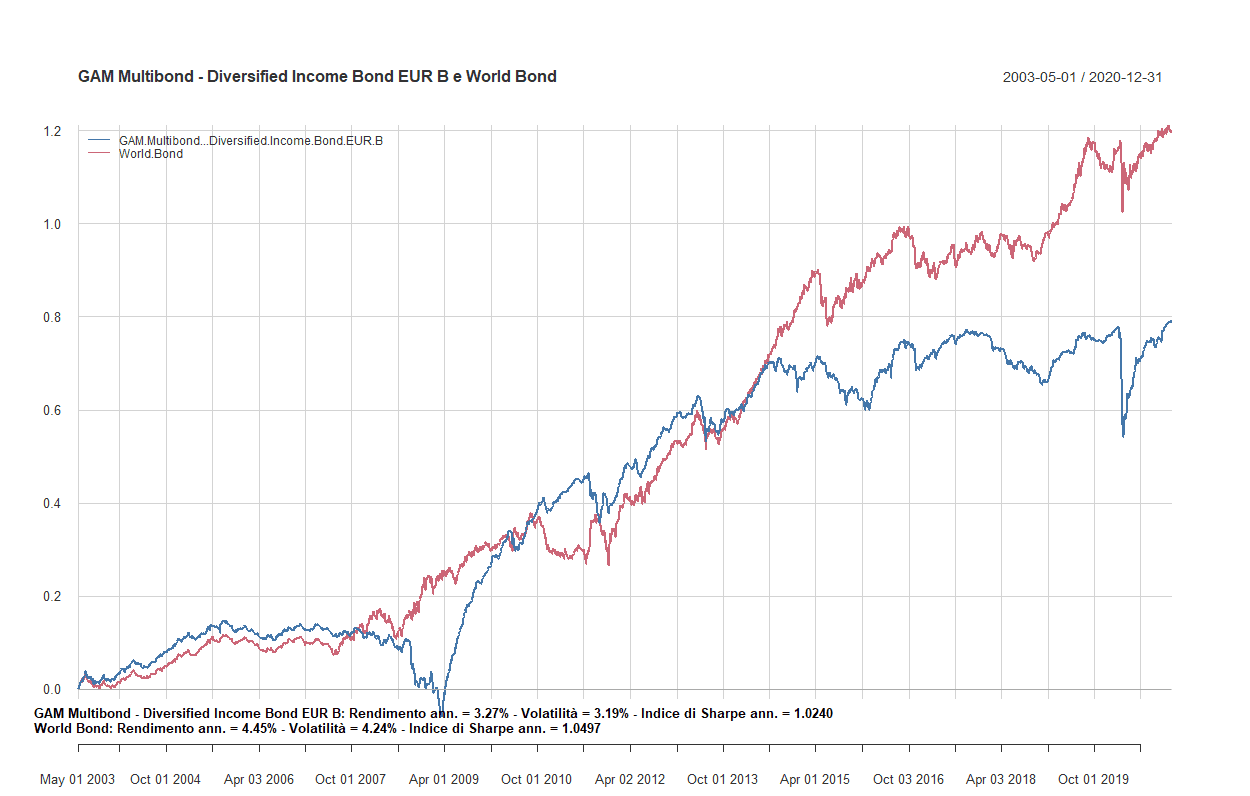

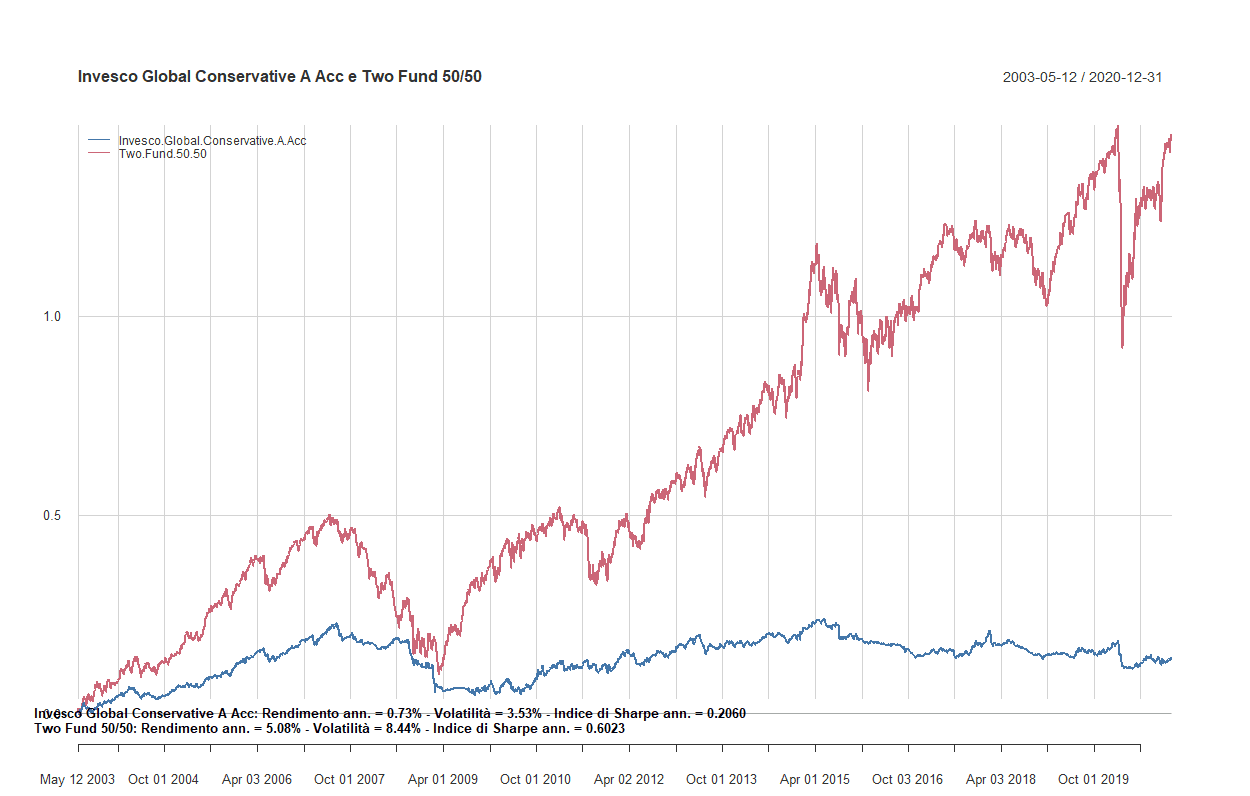

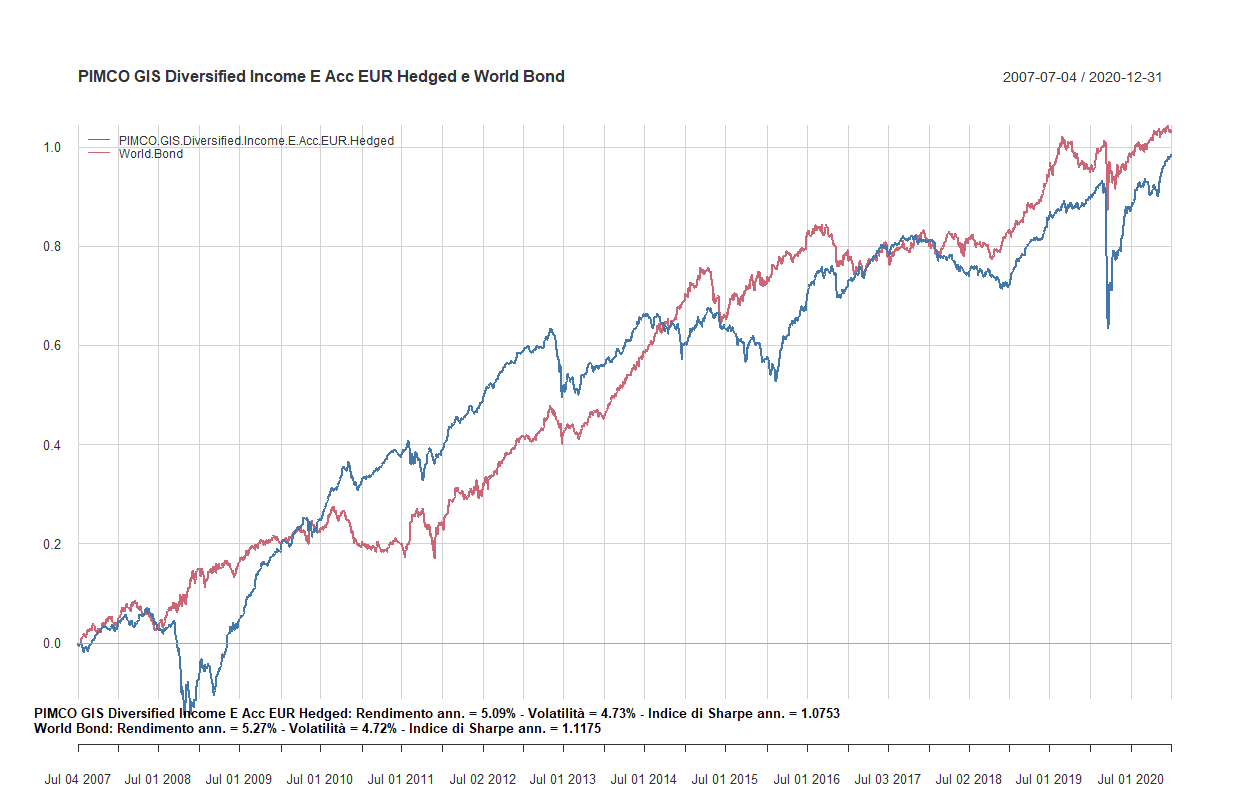

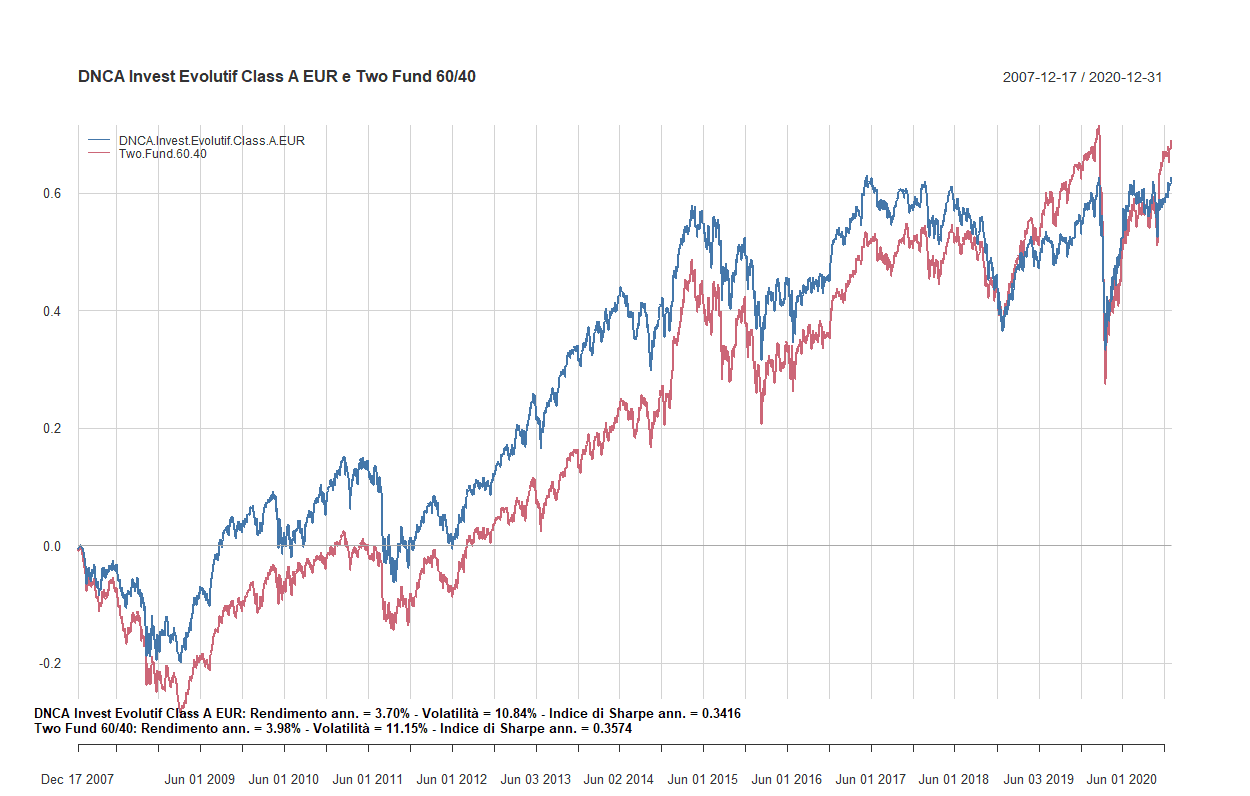

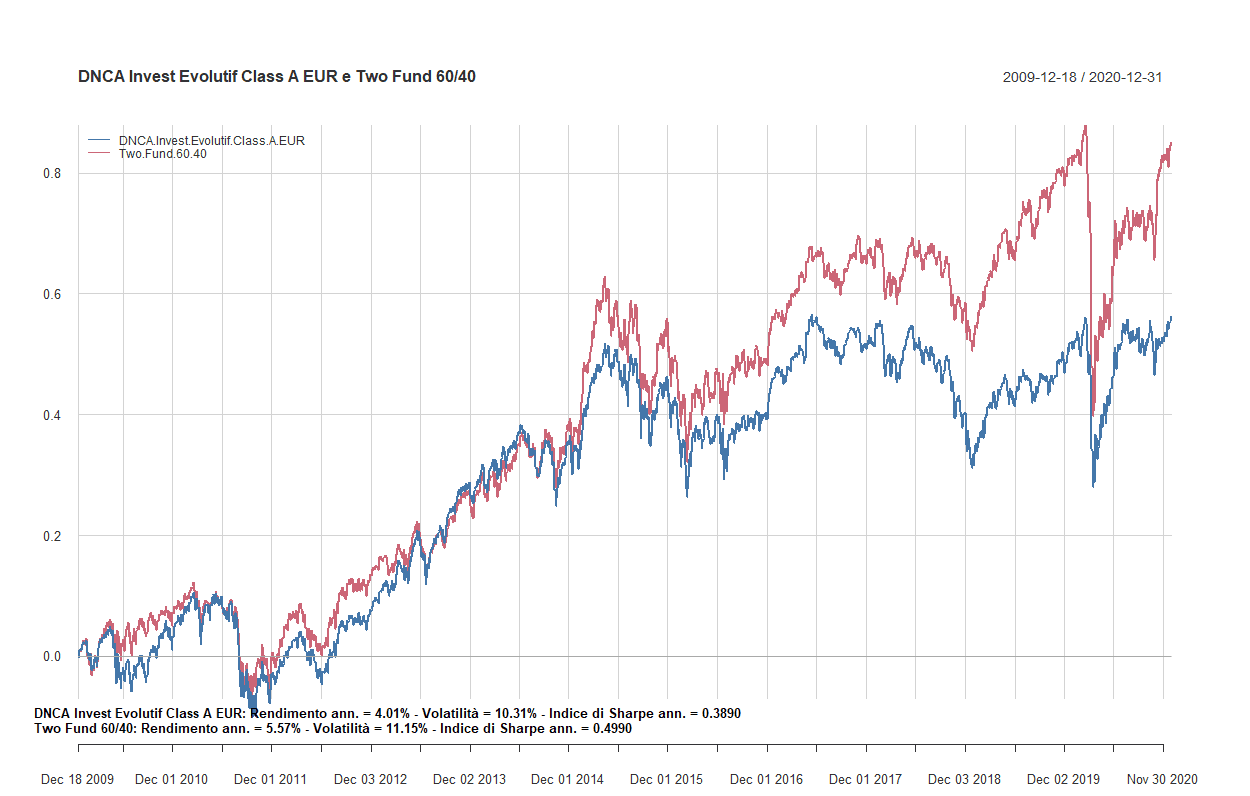

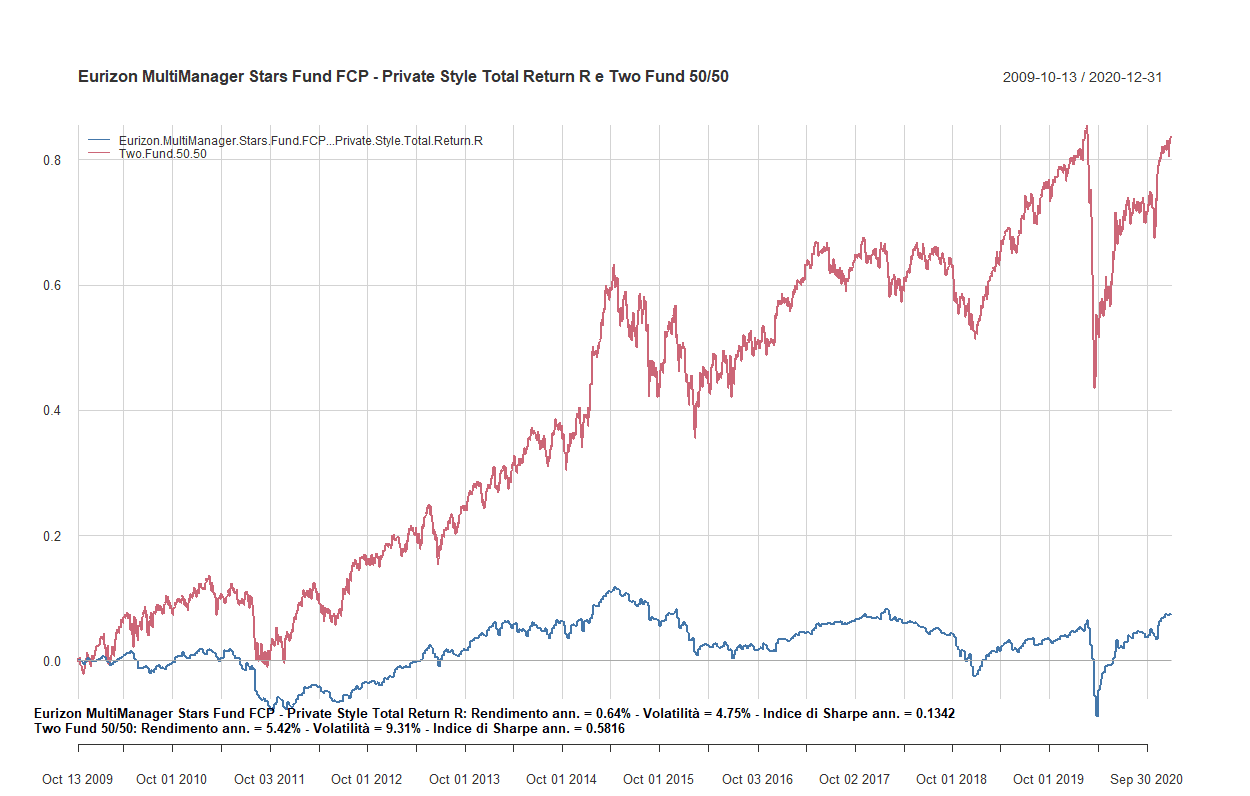

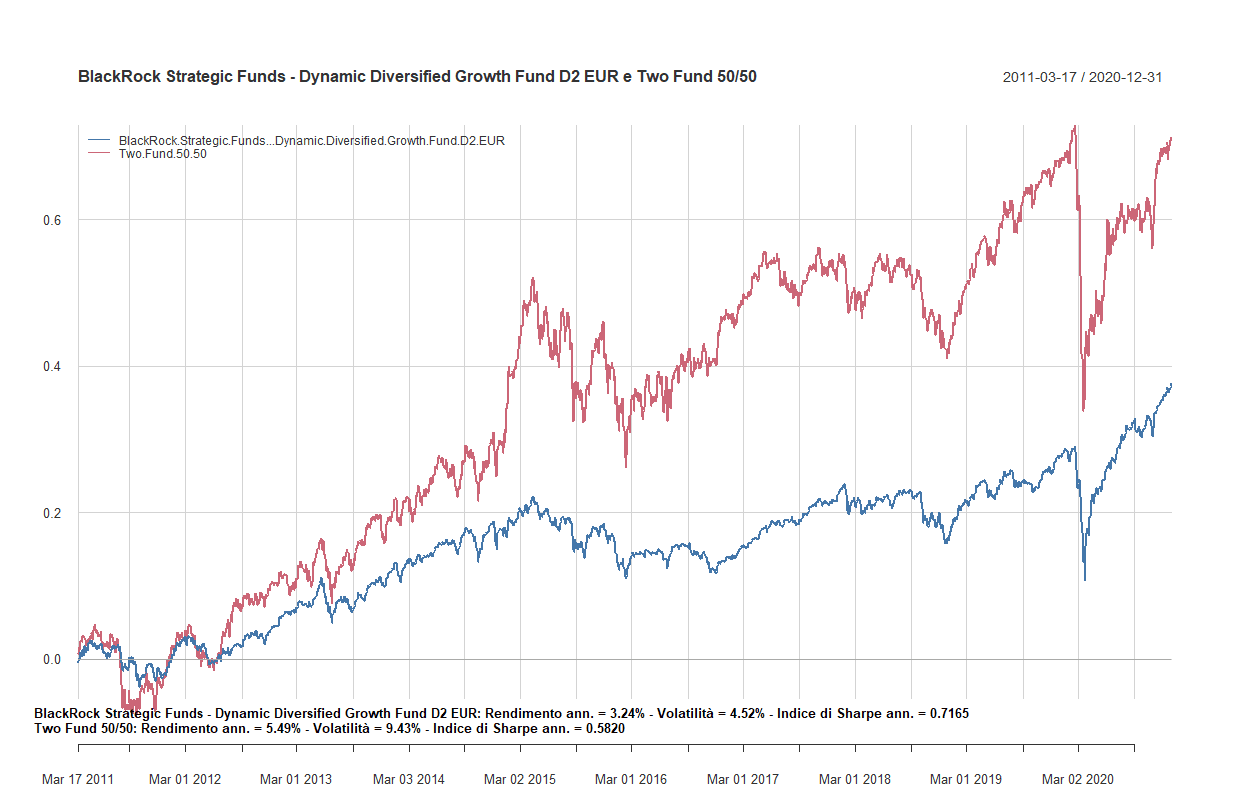

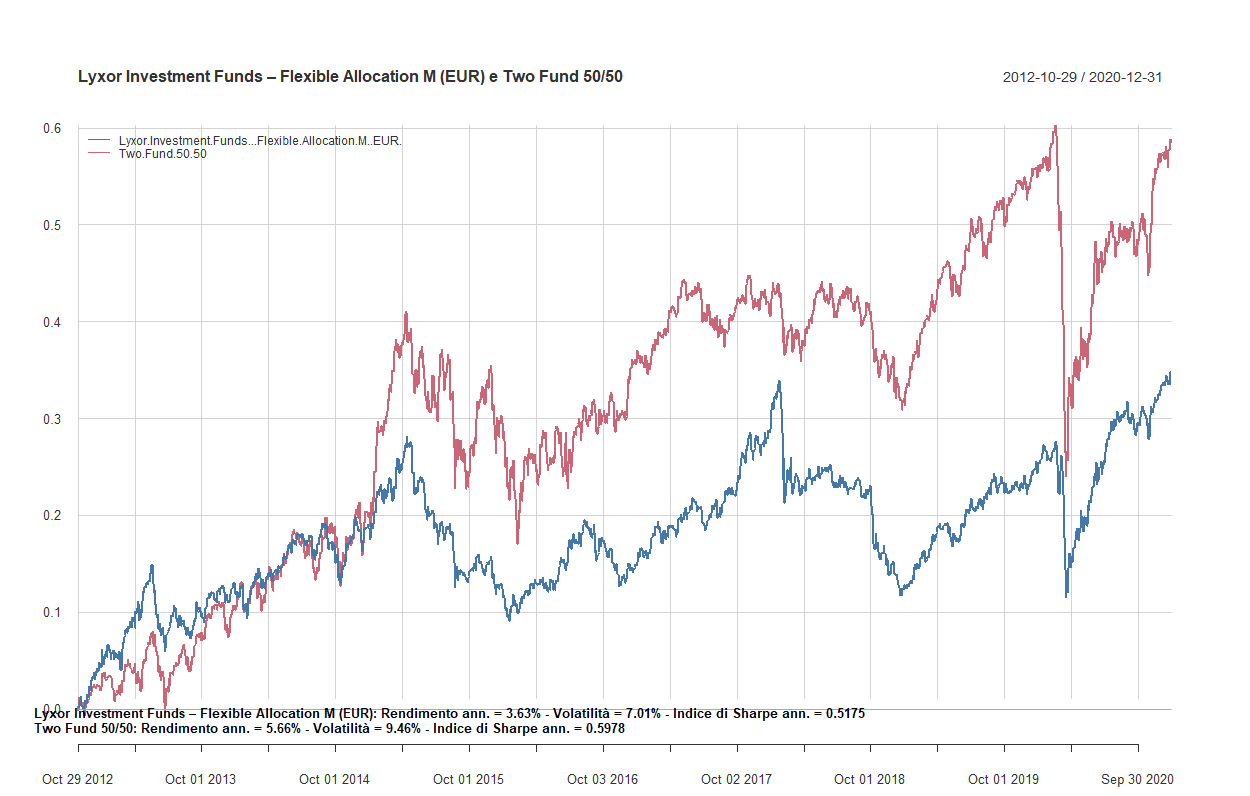

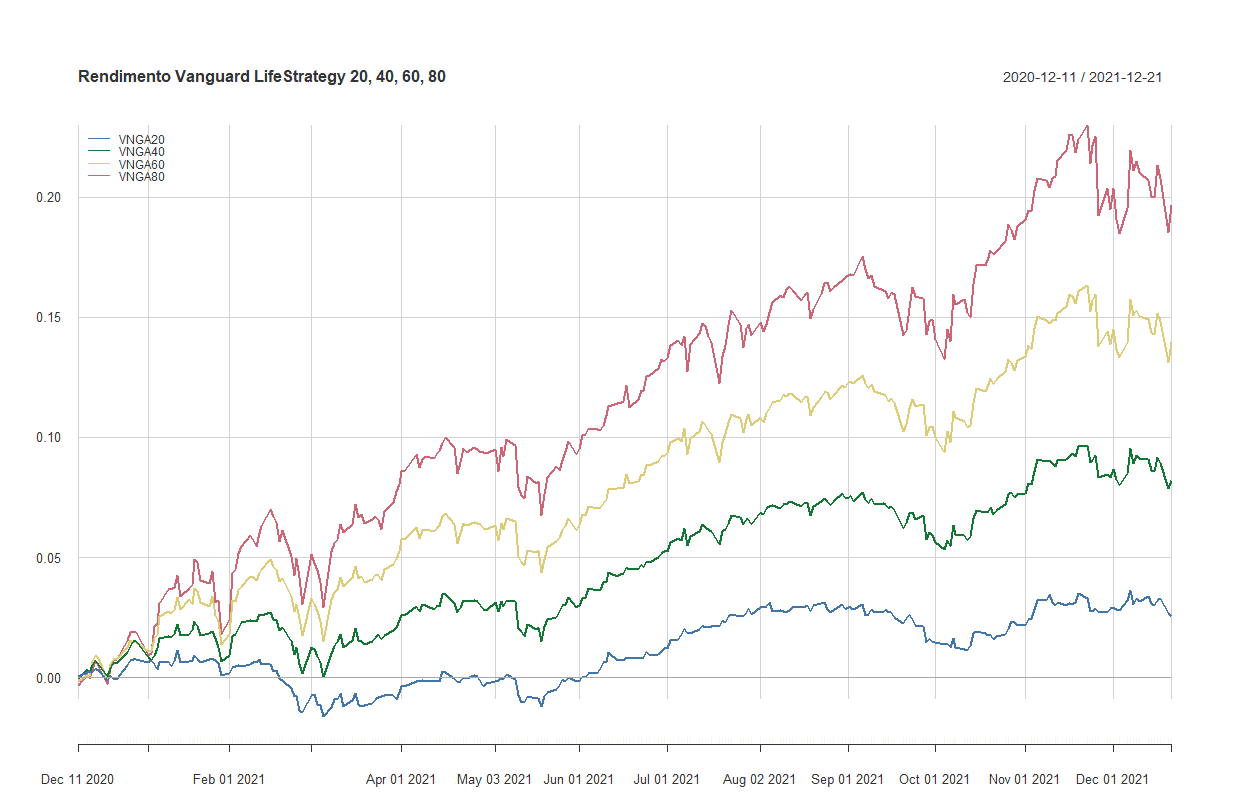

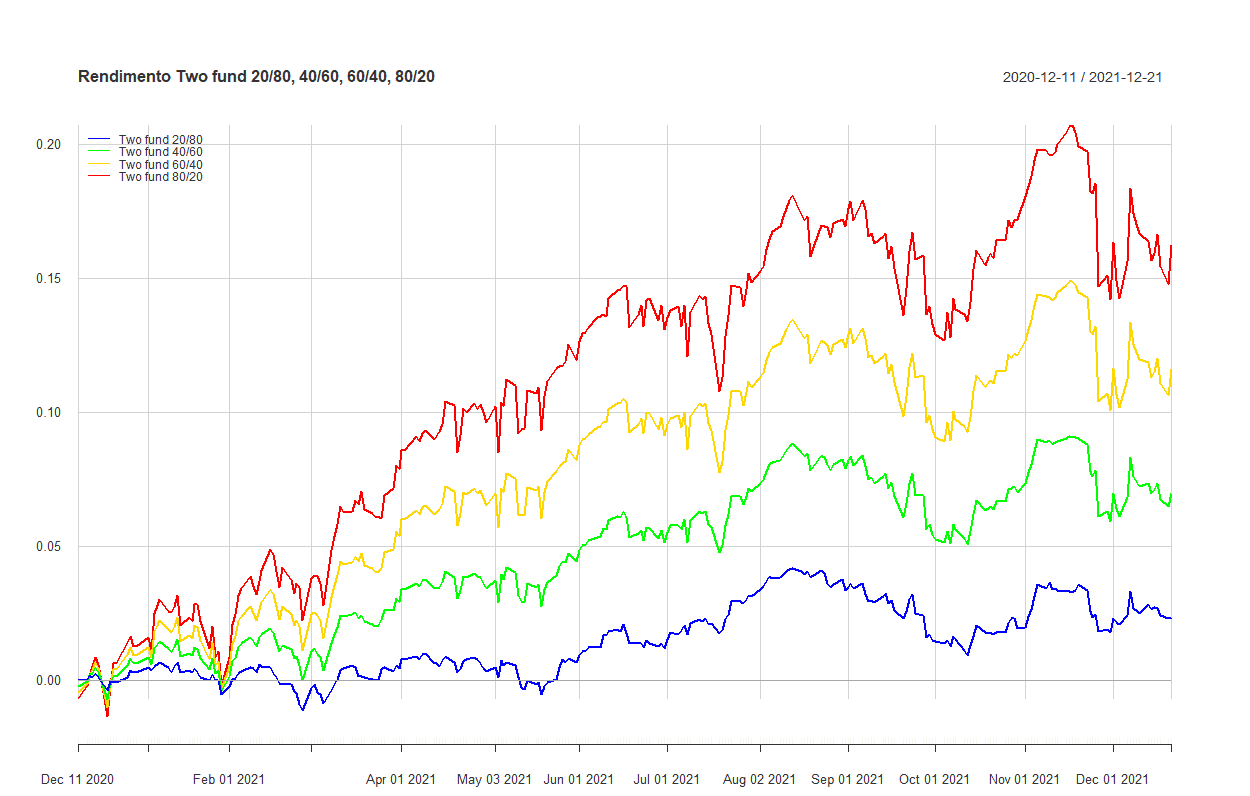

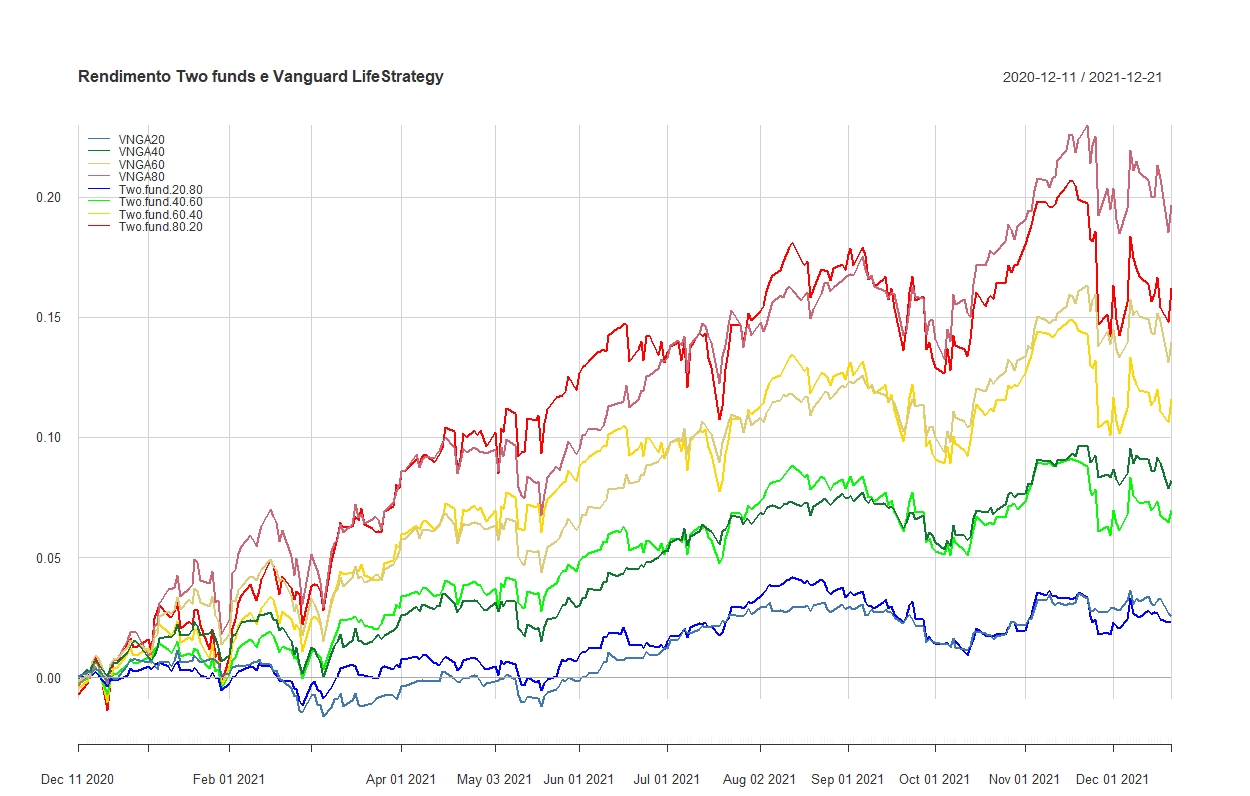

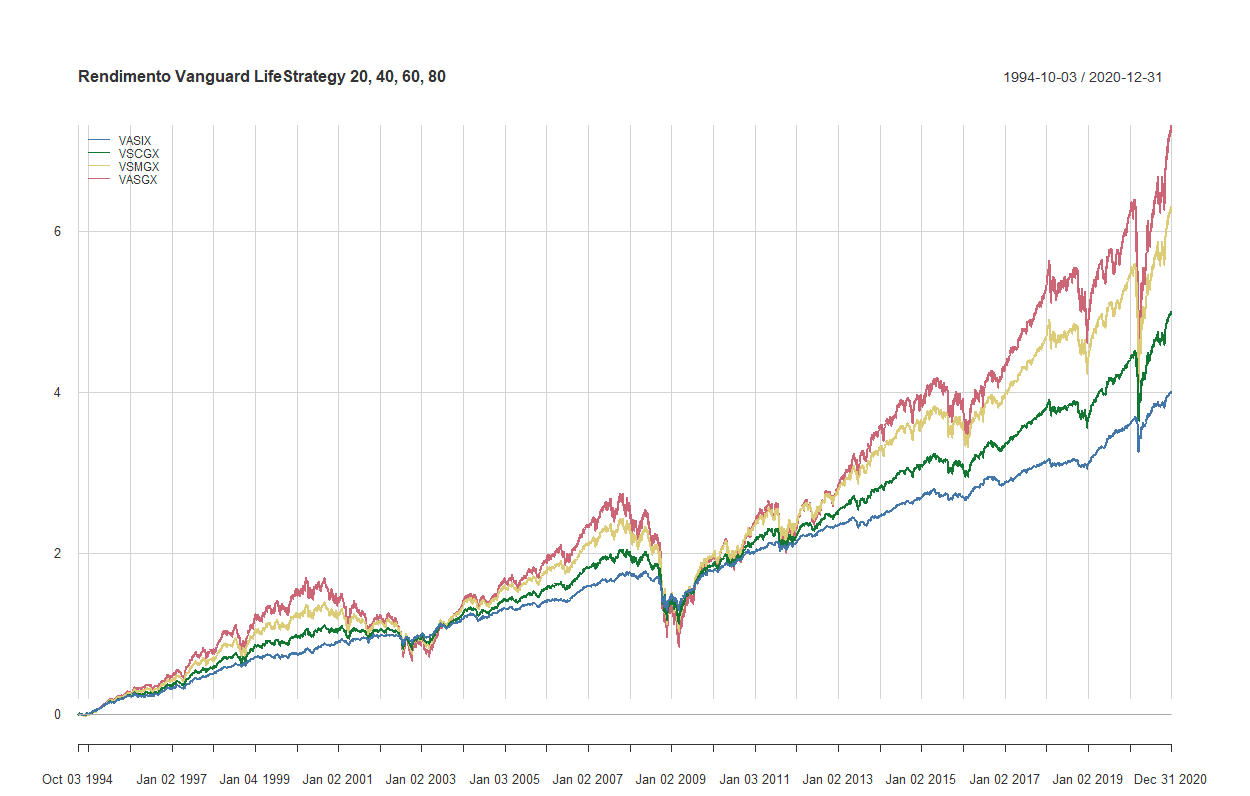

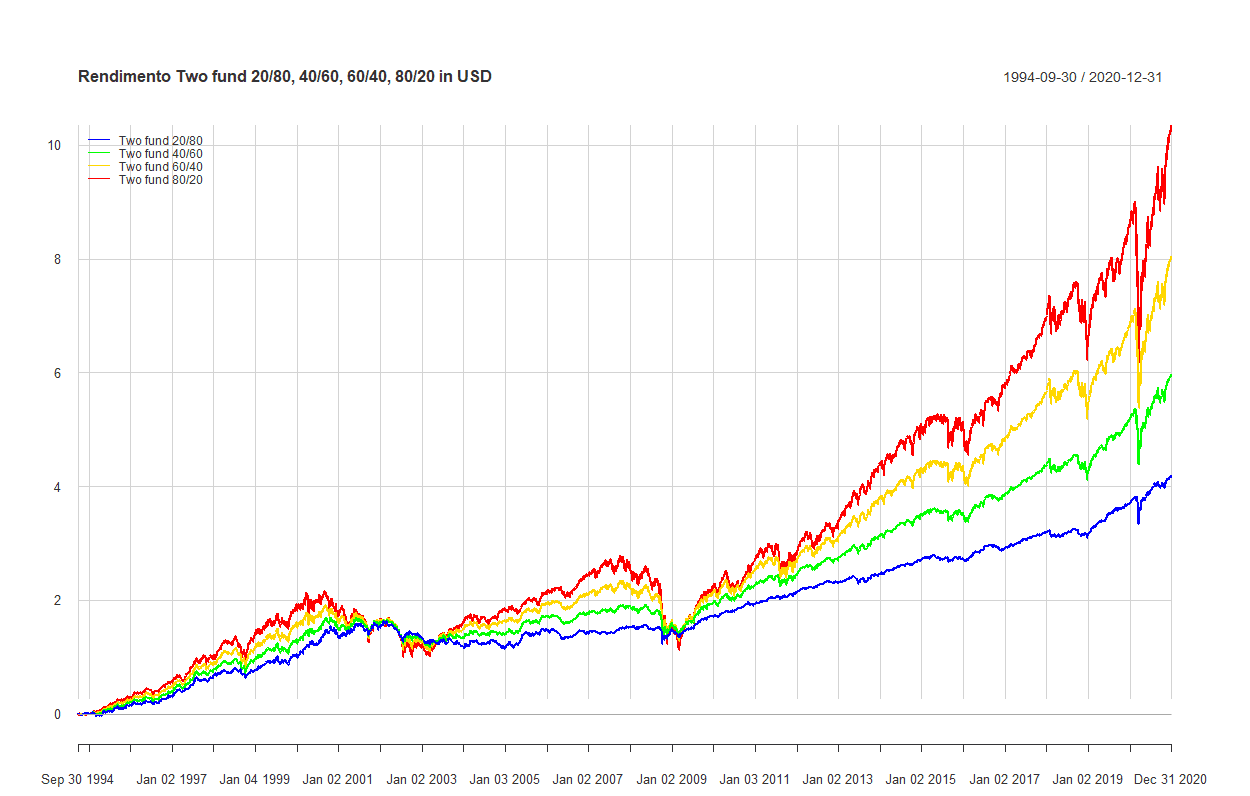

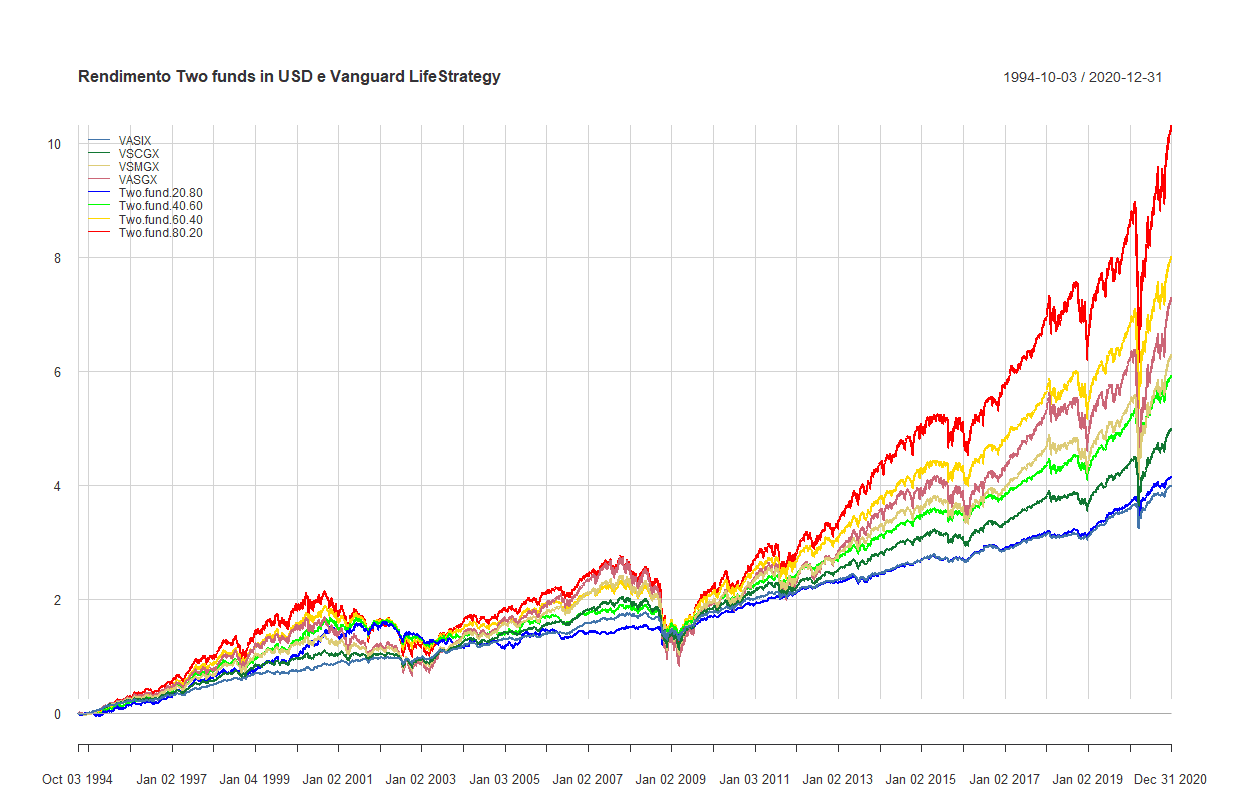

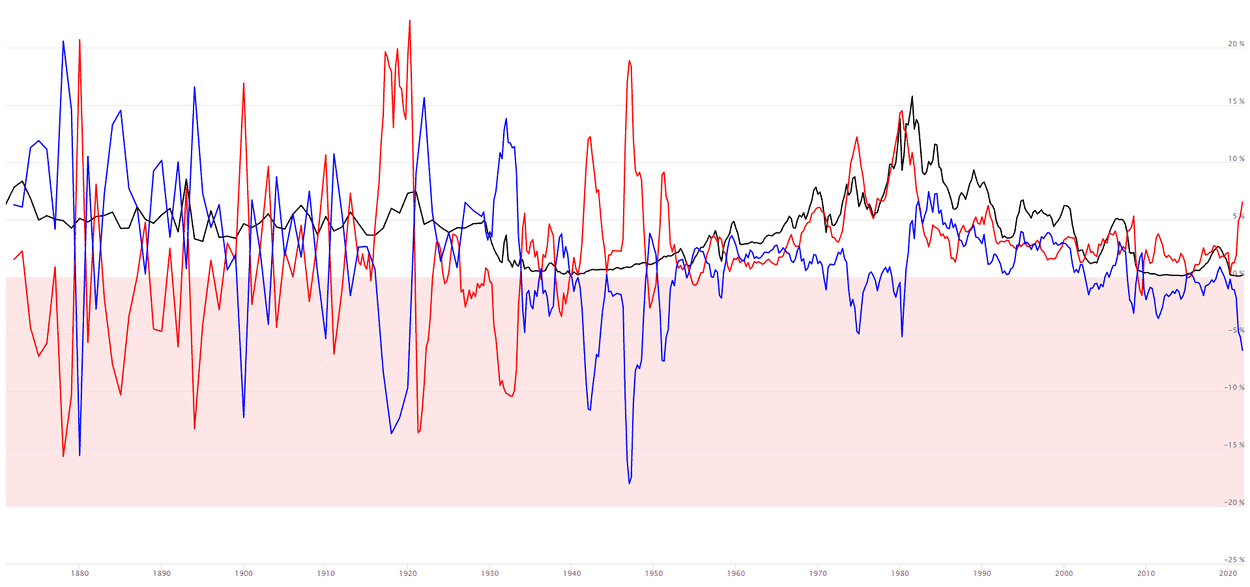

Un maggior costo è poi imputabile alle commissioni di transazione di un maggior numero di titoli o alla bassa liquidità di certi strumenti.