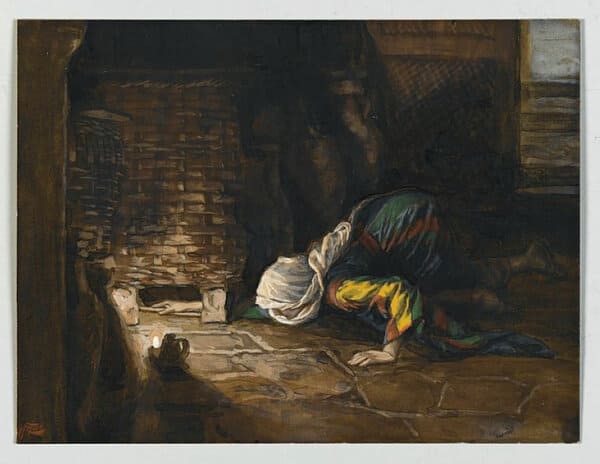

Ops, abbiamo smarrito questa pagina proprio come la moneta nel dipinto.

Cosa puoi fare adesso?

Posso riportarti alla Home page oppure ti invito a seguire un altro percorso dal menu in alto.

Grazie per la pazienza!

Posso riportarti alla Home page oppure ti invito a seguire un altro percorso dal menu in alto.

Grazie per la pazienza!

Tutti i tipi di investimento sono rischiosi. Il livello di rischio può essere più o meno alto e i rendimenti possono variare al rialzo o al ribasso. Ogni investimento è soggetto al rischio di perdita.

I rendimenti passati non sono indicativi di quelli futuri.