L'effetto gregge negli investimenti finanziari

- Information

- Blog 5756 hits

- Prima pubblicazione: 07 Novembre 2020

«Come le pecorelle escon del chiuso

a una, a due, a tre, e l'altre stanno

timidette atterrando l'occhio e 'l muso;e ciò che fa la prima, e l’altre fanno,

Dante Alighieri, Divina Commedia

addossandosi a lei, s’ella s’arresta,

semplici e quete, e lo ’mperché non sanno».

Questo articolo fa parte del Percorso intermedio, pensato per chi possiede già le basi e vuole approfondire strategie di investimento e concetti teorici per una comprensione più approfondita della finanza. In fondo alla pagina, troverai il link al prossimo articolo del percorso.

L'effetto gregge è la tendenza degli esseri umani a seguire e imitare ciò che fanno le masse.

I sociologi spiegano questo fenomeno come derivante da due tipi di influenze:

- Influenza informativa: ci si conforma alla posizione degli altri perché crediamo che rifletta la realtà.

- Influenza normativa: il nostro comportamento è influenzato dalle norme sociali, non necessariamente ritenute valide. L'obiettivo è quello di essere accettati dal gruppo: non vogliamo essere considerati diversi.

Far parte del gruppo infonde sicurezza.

È più sicuro muoversi in gruppo che non singolarmente; gli esempi sono numerosi:

- Attraversare una strada molto trafficata in gruppo, in mancanza di segnaletica specifica, è più sicuro che non farlo da soli. La probabilità che un automobilista non si renda conto della presenza di un pedone è più alta di quella che non si accorga di un gruppo di persone che stanno attraversando la strada.

- Class action: la class action è un'azione legale promossa da un gruppo di persone che rivendicano gli stessi diritti (spesso sono dei consumatori che si ritengono danneggiati). La sua probabilità di successo è molto più alta rispetto a quella di un'azione legale portata avanti in solitaria.

Un gruppo è più forte di un singolo individuo; l'appartenenza a un gruppo trasmette sicurezza e tranquillità.

Quando si parla di effetto gregge, il gruppo è rappresentato proprio da un gregge – solitamente di pecore – perché si vuole accentuare la negatività di questo fatto sociale.

In realtà, non sempre seguire il gruppo è negativo: prendiamo il classico esempio di due ristoranti adiacenti, uno vuoto e uno molto affollato. Normalmente, scegliamo di conformarci al gruppo e optare per quello gremito, a costo magari di dover aspettare che si liberi un tavolo.

Si tratta di un'azione corretta o sbagliata?

Dipende.

Può darsi che un ristorante sia affollato proprio perché la cucina è ottima o il rapporto qualità/prezzo è eccellente. La scelta, in questo caso, sarebbe azzeccata.

Ma non è detto che sia sempre così. Il ristorante vuoto potrebbe essere aperto da poco e, nonostante sia migliore dell'altro, le persone potrebbero aver scelto quello che conoscono già per i più svariati motivi: non amano il cambiamento, non vogliono rischiare di rimanere delusi, non vogliono apparire come "alternativi" o finire al centro degli sguardi degli altri occupando il primo tavolo, e così via.

La scelta di cenare al solito ristorante non sarebbe, stavolta, la più efficiente.

L'effetto gregge è un istinto antico, che condividiamo con altri animali, sviluppatosi per garantirci protezione dai predatori e affinare strategie di ricerca del cibo o di un riparo.

L'effetto gregge, quindi, ha origini lontanissime e si è evoluto in forme molto diverse da quelle originarie, come gli esempi precedenti in qualche modo ci dimostrano.

Ovviamente, l'effetto gregge si manifesta anche in finanza e nel comportamento degli investitori. E, come spesso avviene, in finanza si palesa in modi apparentemente controintuitivi.

Pensiamo a quello che avviene tra i consumatori quando vengono offerti sostanziosi sconti.

Cosa succede, ad esempio, durante il Black Friday?

I consumatori si accalcano nei negozi, fisici o online, per sfruttare i prezzi più bassi del solito. Molti si preparano a cliccare o a entrare nei centri commerciali con largo anticipo, magari mettendosi in coda molte ore prima dell'apertura.

Niente di strano fin qui. Lo fanno in molti, è vero, ma è anche una logica conseguenza della legge della domanda e dell'offerta: i prezzi scendono e la domanda aumenta.

In finanza, durante una crisi finanziaria, avviene il contrario: i prezzi scendono e la domanda non sale. Anzi, ciò che cresce è l'offerta, ovvero le vendite nei mercati finanziari, e soprattutto in quelli azionari.

Si innesca così un circolo vizioso: l'eccesso di offerta fa scendere i prezzi. I prezzi più bassi non favoriscono gli acquisti ma – a causa del timore di ulteriori crolli – fanno aumentare ancora di più l'offerta. Il ciclo si ripete, alimentato dalle notizie catastrofiche trasmesse da tutti i notiziari.

La paura domina.

"Se tutti vendono, forse un motivo ci sarà. Se tutti vendono, non voglio essere proprio io quello che rimane col cerino in mano. Se tutti vendono, sai che faccio? Vendo anche io. È vero che vendo in perdita, ma più aspetto e peggio è. D'altra parte, stanno vendendo tutti: vuoi che tra i venditori non ci siano delle persone ben informate? Non possono sbagliare tutti, probabilmente sbaglierei io a non fare come loro. Ok, non posso più stare con le mani in mano: vendo, adesso".

L'effetto gregge non si verifica soltanto quando i prezzi scendono: le bolle speculative ne sono l'esempio più lampante.

La prima bolla speculativa di cui abbiamo notizia è la famosissima bolla dei tulipani, scoppiata in Olanda nel Seicento.

I tulipani diventarono uno status symbol e, soprattutto quelli più rari, raggiunsero prezzi astronomici. Tutti li volevano acquistare e si verificò una vera e propria caccia al tulipano più raro fin quando, a un certo punto, alcuni commercianti iniziarono a vendere innescando una tremenda reazione a catena, spinta dal panico: la bolla scoppiò.

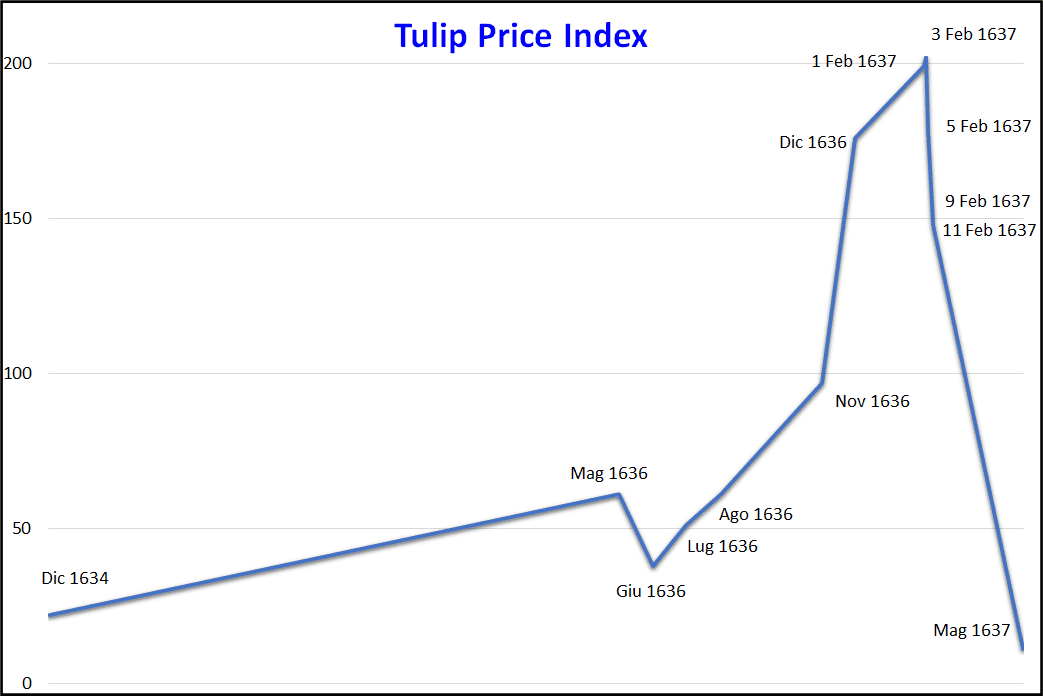

Questo è l'andamento del Tulip Price Index tra la fine del 1634 e maggio 1637:

In tempi più recenti, ricordiamo la bolla delle dotcom – ovvero dei titoli azionari legati al mondo di Internet – sviluppatasi dal 1997 al 2000, e quella dei subprime, scoppiata intorno al 2007-2008.

Nella storia, le bolle speculative sono state le più disparate. Il motore che le ha alimentate, comunque, è stato sempre il solito: seguire ciò che fanno gli altri, per paura di rimanere esclusi. L'effetto gregge, appunto.

Come evitarlo?

Attraverso l'informazione e la conoscenza: per evitare di far parte del gregge, devo innanzitutto rendermi conto di come funzioni l'effetto gregge. Una volta capito questo, posso provare a valutare se, in passato (o magari adesso), sono stato parte del gregge.

Probabilmente sì, e in più di un'occasione, anche se non necessariamente in ambito finanziario.

Può non essere piacevole, ma questo tipo di consapevolezza è forse l'unico modo per evitare di far parte del gregge in futuro: quel gregge che, probabilmente, alimenterà la prossima bolla speculativa e la prossima crisi finanziaria.

Se sono informato e ho capito quali sono le regole fondamentali di finanza personale, avrò un vantaggio rispetto alla maggior parte degli altri investitori.

Potrò finalmente seguire la mia strada, senza essere influenzato dalla direzione seguita dal gregge.

Gli investimenti finanziari sono una cosa seria e non dovrebbero essere mai sottovalutati.

L'effetto gregge si può evitare con la consapevolezza di aver correttamente pianificato ed eseguito la strategia d'investimento più adatta al raggiungimento dei propri obiettivi.

Il Percorso intermedio continua con l'articolo: